Бюджетным учреждениям в рамках предпринимательской деятельности разрешено оформлять договоры лизинга. Однако, несмотря на положительные стороны такой возможности, у бухгалтерской службы возникают дополнительные задачи по учету объектов, приобретение которых составляет предмет такого договора.

Бюджетный учет лизинговых операций

Расходы учреждения на лизинговые платежи следует относить на подстатью классификации операций сектора государственного управления 224 «Арендная плата за пользование имуществом». Если по окончании договора предмет лизинга будет выкуплен учреждением-лизингополучателем по договору купли-продажи, то его выкупная стоимость должна быть отнесена на статью 310 «Увеличение стоимости основных средств».

При построении схемы бухгалтерских записей принципиальное значение имеет, на чьем балансе учитывается лизинговое имущество — арендатора или арендодателя.

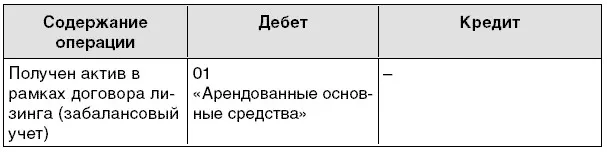

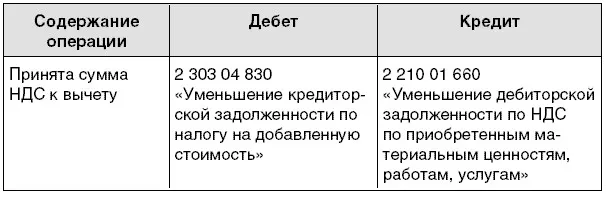

Если лизинговое имущество учитывается на балансе лизингодателя, то в учете бюджетного учреждения оформляют следующую корреспонденцию счетов: см. таблицу стр. 1, стр. 2.

Обратите внимание: взять оборудование в лизинг учреждение может только за счет средств, полученных от предпринимательской деятельности. Поэтому НДС может быть включен в состав лизинговых платежей (в стоимость актива) только по той деятельности, которая освобождена от данного вида налога законодательно.

Если имущество учитывается на балансе лизингополучателя и оно по окончании договора будет им выкуплено, то в учете бюджетного учреждения бухгалтерские записи будут такими: см. таблицу стр. 1, стр. 2.

Можем рекомендовать использовать Указания об отражении в бухгалтерском учете операций по договору лизинга (приложение 1 к приказу Минфина России от 17 февраля 1997 г. № 15), а также письма Минфина России от 3 марта 2005 г. № 03-06-01-04/125, от 2 ноября 2005 г. № 07-05-10/49.

Порядок налогообложения

При использовании договора лизинга следует помнить и о «налоговых» особенностях.

Налог на прибыль

Бюджетное учреждение признает лизинговые платежи по правилам, предусмотренным в подпункте 10 пункта 1 статьи 264 Налогового кодекса РФ.

Если имущество, полученное по договору лизинга, учитывается на балансе учреждения, то налоговыми расходами можно признать арендные (лизинговые) платежи за вычетом суммы амортизации по этому имуществу, начисленной согласно статье 259 Налогового кодекса РФ. Причем лизинговые платежи учитывают в составе налоговых расходов в тех отчетных (налоговых) периодах, в которых в соответствии с условиями договора предусмотрены такие платежи (п. 8.1 ст. 272 Налогового кодекса РФ). А вот суммы начисляемой амортизации по этому имуществу признаются ежемесячно (п. 3 ст. 272 Налогового кодекса РФ). Обратите внимание: если учреждение применяет кассовый метод определения доходов и расходов, то оно не может учитывать в расходах начисленную амортизацию по лизинговому имуществу (подп. 2 п. 3 ст. 273 Налогового кодекса РФ). Дело в том, что амортизировать можно только полностью оплаченное имущество. Поэтому в расходах учитывают сумму выплаченных лизинговых платежей, но только после их фактической оплаты.

Налог на добавленную стоимость

Учреждение-лизингополучатель, которое использует имущество для осуществления операций, облагаемых НДС, вправе принять к вычету суммы налога, предъявляемые ему лизингодателем в составе лизингового платежа.

Не забудьте, что «входной» налог принимается к вычету при выполнении следующих условий:

— лизинговое имущество приобретено для выполнения операций, облагаемых НДС (п. 2 ст. 171 Налогового кодекса РФ);

— имущество принято к учету (п. 1 ст. 172 Налогового кодекса РФ);

— лизингодатель выдал учреждению правильно оформленный счет-фактуру (п. 1 ст. 172 Налогового кодекса РФ).

Налог на имущество

Объектом налогообложения по налогу на имущество признаются активы, которые учитываются на балансе учреждения в качестве основных средств (ст. 374 Налогового кодекса РФ). Поэтому в случае, когда по договору актив принят на баланс учреждения (лизингополучателя), оно обязано уплачивать налог. То есть налог на имущество со стоимости лизингового имущества уплачивает та сторона договора, на балансе которой оно учитывается.

Транспортный налог

При получении в лизинг транспортных средств у бюджетного учреждения может возникнуть обязанность по уплате транспортного налога (ст. 358 Налогового кодекса РФ). Дело в том, что плательщиками этого налога признаются те лица, на которых зарегистрированы данные транспортные средства. Следовательно, если транспорт зарегистрирован на учреждение-лизингополучателя, оно и будет признано плательщиком транспортного налога. Если транспортные средства зарегистрированы на лизингодателя, то налог уплачивает он.

Начать дискуссию