Постановление Президиума Высшего арбитражного суда РФ от 18.03.08 № 14616/07.

ПОЧЕМУ НАЛОГОВИКИ НЕ ПРИЗНАЛИ ЗАТРАТЫ

В опубликованном выше постановлении Президиум ВАС РФ поддержал компанию, которая заплатила сторонним юристам за услуги по представительству в суде 16,2 млн руб. и отнесла эти затраты на расходы. Сумма иска к фирме составляла 98,8 млн руб. Но благодаря приглашенным юристам тяжба закончилась подписанием мирового соглашения, по которому компания должна была заплатить лишь 5,9 млн руб.

Затраты на оплату юридических услуг фирма отнесла к прочим расходам, связанным с производством и реализацией (подп. 14 п. 1 ст. 264 НК РФ). Однако налоговики посчитали, что эти расходы экономически не оправданы, доначислили компании налоги и вынесли решение о привлечении ее к ответственности по пункту 1 статьи 122 НК РФ. Проверяющие обратили внимание на два обстоятельства. Во-первых, на момент оказания спорных услуг в компании работали опытные штатные юристы, которые представляли ее интересы в суде по другим спорам. Во-вторых, указанные затраты значительно (более чем на 20%) превышали стоимость аналогичных юридических услуг, которая сложилась в регионе.

Контролеры посчитали, что компания могла обеспечить представительство своих интересов в суде собственными силами. Поэтому экономической целесообразности в том, чтобы привлекать сторонних юристов, не было. Кроме того, налоговики решили, что на основании статьи 40 НК РФ фирма могла учесть затраты на оплату юридических услуг только в пределах действующих в регионе рыночных цен на такие услуги.

С позицией инспекции согласились суды трех инстанций. Причем судьи кассационной инстанции прибавили к аргументам налоговиков еще один довод (См. постановление Федерального арбитражного суда Уральского округа от 14 августа 2007 г. № Ф09-6372/07-С3). Арбитры обратили внимание, что расходы участника спора на оплату услуг его представителя допускается включать в состав судебных издержек только в разумных пределах (Информационное письмо Президиума ВАС РФ от 13 августа 2004 г. № 82). Именно эти суммы можно взыскать с проигравшей стороны. Поэтому расходы на услуги юристов, превышающие разумные пределы, нельзя считать экономически обоснованными.

ПРЕЗИДИУМ ВАС НЕ ПРИНЯЛ ДОВОДЫ ИНСПЕКЦИИ И СУДЕЙ

Президиум ВАС РФ комментируемым постановлением признал решение инспекции недействительным и отменил вынесенные по делу судебные акты. Судьи высшей арбитражной инстанции отклонили все доводы налоговиков и нижестоящих судов, на основании которых были сделаны выводы о необоснованности расходов на оплату услуг юристов.

Заметим, что изложенная в комментируемом постановлении позиция Президиума ВАС РФ актуальна не только для налогового учета юридических услуг. Ее можно применить в отношении информационных, консультационных и иных аналогичных услуг, которые учитываются в прочих расходах на основании подпунктов 14-15 пункта 1 статьи 264 НК РФ.

Разберем аргументы Президиума ВАС РФ по порядку.

Наличие штатных специалистов не влияет на учет затрат

Еще в 2004 году Конституционный суд РФ указал, что суды не должны проверять экономическую целесообразность решений, принимаемых компаниями (Постановление Конституционного суда РФ от 24 февраля 2004 г. № 3-П). В комментируемом постановлении Президиум ВАС РФ истолковал эту позицию следующим образом.

Главные отличительные признаки расходов, связанных с производством и реализацией, - их направленность на развитие производства и сохранение его прибыльности, а не экономическая целесообразность, рациональность и эффективность. Поэтому не только судьи, но и налоговики не вправе оценивать затраты фирмы с точки зрения экономической целесообразности. Из этого следует, что ни наличие в штате компании работников с функциями, которые аналогичны тем, что выполняли привлеченные специалисты, ни отклонение стоимости приобретенных услуг от их рыночной цены, не может быть препятствием для того, чтобы учесть в расходах затраты на оплату этих услуг.

Напомним, что Минфин России неоднократно указывал: компания не может включать в расходы затраты на оплату сторонним лицам юридических и иных услуг, если в ее штате состоят специалисты, которые по должности обязаны выполнять точно такие же функции (См., например, письма Минфина России от 5 апреля 2007 г. № 03-03-06/1/222 , от 6 декабря 2006 г. № 03-03-04/2/257, от 31 мая 2004 г. № 04- 02-05/3/42). Аналогичного мнения придерживаются и налоговики (См., например, письма ФНС России от 20 октября 2006 г. № 02-1-08/222, УФНС России по г. Москве от 7 декабря 2004 г. № 26-12/78777).

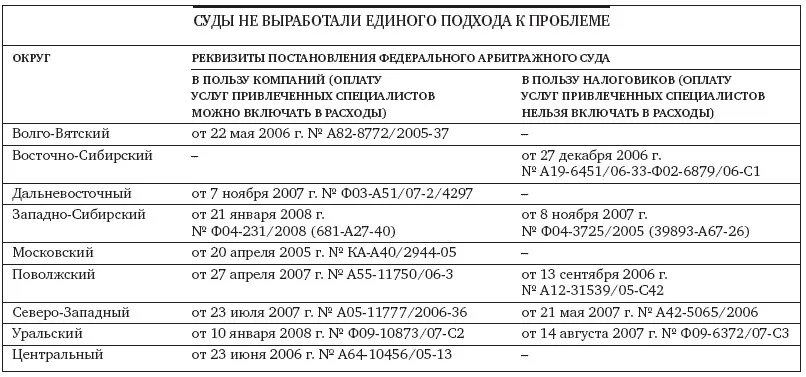

Что же касается практики окружных арбитражных судов, то она до настоящего времени противоречива (см. таблицу «Суды не выработали единого подхода к проблеме»).

Статья 40 НК РФ применима только в четырех случаях

Как справедливо указал Президиум ВАС РФ, в статье 40 Налогового кодекса указаны все случаи, когда инспекция может проверять цены сделок. Этих случаев всего четыре: сделки между взаимозависимыми лицами; товарообменные (бартерные) операции; внешнеторговые сделки; при отклонении более чем на 20% в сторону повышения или в сторону понижения от уровня цен, применяемых плательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

В споре, по которому Президиум ВАС РФ вынес комментируемое постановление, у налоговиков не было законных оснований сомневаться в правильности цены сделки. Компания и исполнители услуг не являлись взаимозависимыми лицами. Другие случаи, перечисленные в статье 40 НК РФ, в данной ситуации тоже неприменимы.

Но, даже решив, что стоимость услуг завышена, инспекторы не имели права признать, что компания неправомерно учла в расходах всю сумму затрат. На основании статьи 40 НК РФ они могли пересчитать налоговую базу, исходя из рыночных цен на аналогичные услуги, и не принять только ту сумму затрат, которая превысила рыночную цену таких услуг.

Размер судебных издержек не влияет на их налоговый учет

Президиум ВАС РФ отклонил также довод о том, что компания должна доказывать разумность расходов на оплату услуг юристов. Ведь сумма судебных издержек, которая взыскивается со стороны, проигравшей спор, не имеет отношения к налоговому учету затрат на оплату услуг судебного представителя. Поэтому арбитражный суд может признать в качестве издержек одну сумму затрат компании на оплату услуг юристов, а сама фирма вправе включить в расходы фактическую сумму таких затрат.

ПРИМЕР

ООО «Радуга» обратилось в арбитражный суд с иском к ЗАО «Луч». Цена иска - 1 000 000 руб. Интересы ООО «Радуга» в суде представлял адвокат А.А. Иванов. По договору на оказание юридической помощи общество заплатило ему 600 000 руб.

Арбитражный суд удовлетворил исковые требования ООО «Радуга» и взыскал с ЗАО «Луч» судебные издержки. Они складывались из госпошлины в размере 16 500 руб. (11 500 руб. + 5% от цены иска) и расходов на оплату услуг адвоката в размере 70 000 руб. (именно эту сумму судьи посчитали разумным пределом).

Таким образом, расходы на оплату услуг адвоката в размере 530 000 руб. (600 000 руб. - 70 000 руб.) суд признал выходящими за разумные пределы. Несмотря на это, ООО «Радуга» вправе отнести к прочим расходам, связанным с производством и реализацией, всю сумму, заплаченную Иванову за оказанные услуги, то есть 600 000 руб.

Судебные издержки, взысканные судом в пользу ООО «Радуга», оно включит в состав своих внереализационных доходов, уплатив с них налог на прибыль в размере 16 800 руб. (70 000 руб. х 24%). Сумму гонорара, уплаченную адвокату Иванову, ООО «Радуга», напротив, включит в прочие расходы, тем самым сэкономит на уплате налога на прибыль 144 000 руб. (600 000 руб. х 24%). В результате невозмещаемые затраты общества на оплату услуг адвоката составят только 402 800 руб. ((600 000 руб. - - 144 000 руб.) - (70 000 руб. - 16 800 руб.)), а не 546 800 руб. (600 000 руб. - - (70 000 руб. - 16 800 руб.)).

ПОСТАНОВЛЕНИЕ ПОМОЖЕТ В СПОРЕ

Апеллируя к новому постановлению Президиума ВАС РФ, вам будет проще обосновать затраты на оплату услуг сторонних специалистов, если у вас в штате есть работники, которые выполняют те же функции. Если все же не удалось избежать судебного разбирательства, обратите внимание юристов, которые ведут дело, на комментируемое постановление. Оно может стать решающим аргументом для успешного разрешения спора, поскольку суды обязаны учитывать позицию ВАС РФ.

МНЕНИЕ КОЛЛЕГ

Как вы обосновываете расходы на оплату услуг сторонних специалистов, которые дублируют функции ваших штатных работников?

М.В. Артюшенкова, главный бухгалтер ООО «СД-Максимум» (г. Москва):

- У нас есть штатный юрист, но иногда приходится пользоваться услугами сторонних специалистов. Затраты на оплату их услуг мы относим на прочие расходы. До сих пор никаких проблем с налоговиками по этому поводу у нас не возникало. На мой взгляд, это связано с тем, что мы стараемся максимально полно обосновать затраты. Сначала руководитель компании издает приказ, в котором указывается причина обращения к сторонним специалистам (например, в связи со сложностью вопроса). Затем в договоре об оказании юридических услуг подробно описываем, в чем они заключаются. Оформляем документы, свидетельствующие о факте оказания услуг. Это может быть заключение привлеченного юриста по тому или иному вопросу.

Начать дискуссию