Какие требования к оформлению договора перевода долга предъявляет действующее законодательство? Как отражаются операции в бухгалтерском и налоговом учете сторон? Обо всем этом – в данной статье.

Суть договора

Как правило, договор о переводе долга заключается для того, чтобы «закрыть» ранее возникшие (имеющиеся на определенный момент времени) задолженности, когда ни один из участников не перечисляет другому денежные средства. Чтобы пояснить смысл договора о переводе долга, представим себе простую ситуацию. Предприятие «Альфа» является должником организации «Бета», а фирма «Сигма» – дебитор «Альфа». В данном случае не имеет значения вид существующих обязательств. Иными словами, не важно, в силу какого договора в учете предприятия «Альфа» возникли кредиторская и дебиторская задолженности (по договору поставки товаров, купли-продажи недвижимости, подряда, возмездного оказания услуг, договору займа и т.д.). Важно само наличие задолженности.

Итак, рассматриваемый договор позволяет предприятию «Альфа» перевести задолженность перед организацией «Бета» на фирму «Сигма», то есть «Сигма» становится обязанной уплатить установленную в договоре сумму организации «Бета» и одновременно освобождается от задолженности перед предприятием «Альфа». Представим сказанное в виде блок-схемы:

В целях заключения договора о переводе долга предприятие «Альфа» будет именоваться первоначальным должником, организация «Бета» – кредитором, фирма «Сигма» – новым должником. Таким образом, при переводе долга первоначальный должник перестает быть стороной в заключенном договоре (в нашем случае – в договоре подряда на выполнение СМР) и его место занимает третье лицо (новый должник).

Согласие кредитора

В соответствии с п. 1 ст. 391 ГК РФ перевод должником своего долга на другое лицо допускается лишь с согласия кредитора. Комментируя данную норму, арбитры ФАС ЗСО в Постановлении от 18.12.2007 № Ф04-2296/2007(40135-А75-16) указали: договор перевода долга заключается между должником и другим лицом, на которого переводится долг и который становится обязанным перед кредитором вместо прежнего должника. При этом участие кредитора в переводе долга ограничивается согласием или несогласием с таким переводом, и сам кредитор в договоре о переводе долга не участвует.

Обратите внимание: При отсутствии согласия кредитора суд признает договор перевода долга недействительным (Постановление ФАС ПО от 31.07.2007 № А72-7511/06).

Свое согласие на перевод долга на третье лицо кредитор может выразить в нескольких формах. Во-первых, как следует из Постановления ФАС МО от 03.02.2006 № КГ-А40/14208-05 , кредитор может выразить свое согласие на перевод долга в письме, поскольку ст. 391, 392 ГК РФ не устанавливают особую форму согласия кредитора на перевод долга – в форме единого письменного документа. Согласие кредитора на перевод долга по существу означает отсутствие у него возражений против того, чтобы долг уплачивался не первоначальным должником, а другим лицом, на которого в установленном законом порядке переведен долг. Следовательно, кредитор может составить документ в произвольной форме. Важно, чтобы из его содержания следовало, что кредитор согласен на перевод долга. Очевидно, что в нем необходимо указать реквизиты договора, по которому образовалась задолженность, объем передаваемого долга, сведения о первоначальном и новом должниках. В противном случае арбитры могут обязать погашать задолженность перед кредитором первоначального должника, указав на отсутствие согласия кредитора на перевод долга покупателя (см., например, Постановление ФАС МО от 27.04.2006 № КГ-А40/3131-06 ).

Во-вторых, первоначальный должник и новый должник могут составить двусторонний договор о переводе долга и согласовать его с кредитором путем проставления на этом договоре слова «согласовано», подписи генерального директора и печати организации-кредитора.

В-третьих, допускается составить трехсторонний договор о переводе долга (между первоначальным должником, кредитором и новым должником). Причем, как следует из Постановления Президиума ВАС РФ от 16.07.2002 № 11754/01 , такой договор может быть составлен в самой простой форме, чтобы только отразить согласие кредитора на перевод долга. Дальнейшие взаимоотношения кредитора с новым должником можно урегулировать дополнительным соглашением, которое оформляется между кредитором и новым должником (без участия первоначального должника). Правда, в этом случае возможность заключения двустороннего дополнительного соглашения следует предусмотреть в договоре о переводе долга (отдельным пунктом). Отметим, что арбитры ФАС ЦО в Постановлении от 06.10.2006 № А08-11620/05-22 признали соглашение о переводе долга незаключенным, поскольку в нем содержалось условие о том, что должник и новый должник самостоятельно определяют сроки и порядок взаиморасчетов, связанных с заключением соглашения. Как мы отмечали выше, после заключения договора о переводе долга первоначальный должник выбывает из обязательства и на его место заступает новый должник, поэтому дальнейшие взаимоотношения по обязательству (о сроках и порядке погашения долга) должны согласовывать между собой кредитор и новый должник.

Содержание договора

Известно, что любой договор считается заключенным, если стороны достигли в нем согласия по всем существенным условиям. Таково требование п. 1 ст. 432 ГК РФ. Какие существенные условия должны быть отражены в договоре о переводе долга? Параграф 2 гл. 24 ГК РФ, регулирующий порядок прекращения обязательства путем перевода долга, ответа на данный вопрос не содержит. Вместе с тем материалы судебных актов[1] о признании договоров перевода долга незаключенными позволяют сделать вывод о том, что существенными для договора о переводе долга признаются следующие условия:

–указание на сделку, по которой образовалась задолженность и из которой выбывает должник. При этом формулировку типа «новый должник принимает на себя обязательства по погашению кредиторской задолженности в сумме…» арбитры считают недостаточной для определения предмета договора. Поэтому необходимо указать вид сделки (договор купли-продажи, поставки, мены, займа и т.д.), дату и номер контракта между кредитором и первоначальным должником;

– объем передаваемого долга;

– адреса и реквизиты сторон.

Существенным для договора о переводе долга является условие об обязательстве, исполнение которого возложено на нового должника (Постановление ФАС МО от 26.10.2006 № КГ-А40/10314-06 ).

Арбитражная практика также свидетельствует о том, что на основании одного договора о переводе долга новому должнику могут быть переданы денежные обязательства, возникшие у первоначального должника по нескольким контрактам. Однако в этом случае важно указать сведения, позволяющие идентифицировать состав передаваемого обязательства по каждому из перечисленных в договоре о переводе долга контрактов, определить основания возникновения обязательства и перечень документов, подтверждающих конкретно каждое обязательство. В частности, это мнение выражено в Постановлении ФАС ЗСО от 26.12.2006 № Ф04-4674/2005 (28539-А46-8) .

И еще один нюанс. При наличии в договоре о переводе долга всех перечисленных выше существенных условий отсутствие в нем ссылок на первичные документы не свидетельствует о незаключении соглашения (Постановление ФАС УО от 25.07.2007 № Ф09-7028/06-С5 ).

Объем передаваемого долга

…является существенным условием договора о переводе долга. При этом под объемом подразумевается не только размер (конкретная сумма), но и состав долга (основное обязательство, начисленные пени, штрафы, неустойки, например за нарушение сроков погашения задолженности, возврата многооборотной тары и т.д.). Итак, вправе ли первоначальный должник передать новому должнику не только сумму основного долга, но и задолженность по начисленным санкциям? Да, вправе. В частности, судьи ФАС ВВО в Постановлении от 05.04.2007 № А29-6688/2004-4э отметили, что, поскольку в результате перевода долга происходит перемена лиц в обязательстве при сохранении содержания самого обязательства, новый должник принимает на себя исполнение обязанностей в том объеме, в котором они существовали для первоначального должника, включая уплату процентов, неустойки и другие санкции. Положительный ответ на поставленный вопрос подтверждают также постановления ФАС СЗО от 02.08.2007 № Ф04-5053/2007(36658-А46-17) и ФАС ВВО от 09.11.2007 № А28-7591/2006-14/2 . Так, ФАС СЗО, анализируя соглашение о переводе долга (в котором с согласия кредитора новый должник принял на себя обязательства первоначального должника не только в размере суммы основного долга, но и пени), указал, что оно соответствует требованиям ст. 391 и 432 ГК РФ и является заключенным.

Вместе с тем вполне возможна ситуация, что стороны захотят оформить договор о переводе долга только на часть имеющейся задолженности. В этом случае уместен вопрос: можно ли оформить соглашение о переводе части долга, например только в сумме начисленных за нарушение условий договора санкций? Ответ на него дал Президиум ВАС в п. 21 Информационного письма от 30.10.2007 № 120 . Итак, высшие арбитры указали, что перевод обязанности по уплате сумм имущественных санкций без перевода обязанности по уплате основного долга не противоречит законодательству, поскольку гл. 24 ГК РФ не содержит запрета на перевод обязанности по уплате неустойки в отрыве от обязанности по исполнению основного долга. Это означает, что с согласия кредитора первоначальный должник (должник в части основного долга) и новый должник вправе заключить соглашение о переводе на последнего обязанности уплатить начисленную кредитором неустойку, например в связи с нарушением первоначальным должником срока оплаты товаров. Иными словами, Президиум ВАС признал ошибочным мнение о том, что по смыслу ст. 391 ГК РФ долг переходит к новому должнику только в полном объеме, включая обеспечивающую его исполнение неустойку. Таким образом, анализ судебных актов, по мнению автора, позволяет сделать вывод о том, что принятие решения по объему передаваемого долга предоставлено договаривающимся сторонам.

Приведем несколько примеров формулировки предмета договора о переводе долга. Итак, если на нового должника переводится долг по договору займа, то предмет договора может быть изложен следующим образом: «Первоначальный должник с согласия Кредитора переводит свои обязательства, возникшие из договора займа № __ от ______ г., заключенного между Первоначальным должником и Кредитором, на Должника. Сумма долга на момент подписания настоящего договора составляет _________ (_______________) руб., в том числе сумма основного долга _____ (__________________) руб., сумма подлежащих уплате процентов _____ (__________________) руб., сумма штрафных санкций по договору _____ (__________________) руб.».

Предмет договора о переводе долга, возникшего по контракту на поставку товара, может быть сформулирован так: «Новый должник принимает на себя в полном объеме обязательства Первоначального должника по договору № ____ на поставку товара от _______ г., заключенному между Первоначальным должником и Кредитором, в размере _______ (__________) руб., в том числе НДС _____ (__________) руб. Стороны подтверждают, что партия товара по указанному договору на поставку товара получена Первоначальным должником в полном объеме, что подтверждается следующими документами: ________».

Используя аналогичные формулировки, можно обозначить предмет соглашения о переводе долга по договору подряда или возмездного оказания услуг.

Учетные тонкости

Рассмотрим несколько примеров, для того чтобы понять, как отражаются операции в бухгалтерском и налоговом учете первоначального должника, кредитора и нового должника.

Пример 1.

По состоянию на 1 марта 2008 г. организация «А» имеет непогашенную задолженность перед фирмой «В» за выполненные по договору подряда СМР в сумме 2 360 000 руб. (в том числе НДС – 360 000 руб.). Одновременно с этим предприятие «С» является должником организации «А» по договору беспроцентного займа в сумме 3 000 000 руб. Четвертого марта кредитор (фирма «В»), первоначальный должник (организация «А») и новый должник (предприя- тие «С») заключили трехсторонний договор о переводе долга на сумму 2 360 000 руб. Десятого марта (в срок, установленный договором о переводе долга) предприятие «С» перечислило денежные средства в сумме 2 360 000 руб. на расчетный счет фирмы «В». Остаток задолженности по займу предприятие «С» погасило 12 марта путем перечисления денежных средств в сумме 640 000 руб. на расчетный счет организации «А».

Все три юридических лица применяют общую систему налогообложения и в целях уплаты налога на прибыль используют метод начисления.

В большинстве случаев[2] договор о переводе долга вступает в силу с момента его подписания, поэтому 4 марта все три юридических лица (кредитор, первоначальный должник и новый должник) отражают в учете списание ранее возникших задолженностей и появление новых.

В бухгалтерском учете первоначального должника (организации «А») необходимо отразить, с одной стороны, погашение (полностью) кредиторской задолженности по договору подряда перед фирмой «В», с другой – уменьшение дебиторской задолженности предприятия «С» по договору займа. С этой целью бухгалтер организации «А» 4 марта делает проводку: Дебет 60 Кредит 58-3 = 2 360 000 руб., а 12 марта отражает полное погашение предприятием «С» задолженности по договору займа: Дебет 51 Кредит 58-3 = 640 000 руб.

Заключение договора о переводе долга для кредитора (фирмы «В»)влечет прекращение обязательств первоначального должника (организации «А») и появление нового должника (предприятия «С»). Поэтому операция отражается на счете 62: Дебет 62-Предприятие «С» Кредит 62-Организация «А» = 2 360 000 руб. Соответственно, в момент получения денежных средств от нового должника (10 марта) производится запись: Дебет 51 Кредит 62-Предприятие «С» = 2 360 000 руб.

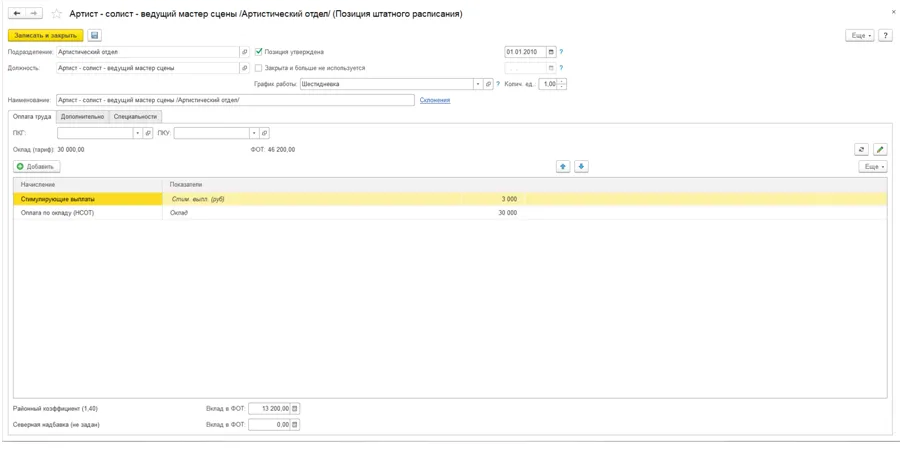

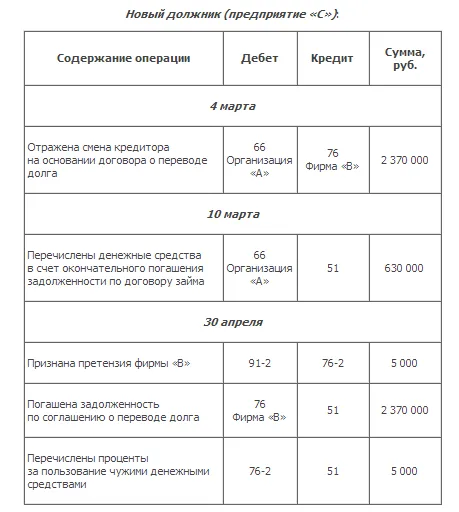

Записи на счетах бухгалтерского учета предприятия «С» (нового должника) представлены в таблице:

Очевидно, что операция по переводу долга ни для одного из трех юридических лиц (первоначального должника, кредитора, нового должника) не влечет каких-либо дополнительных налоговых обязательств. Особо подчеркнем, что у организации «А» не возникает обязанности восстанавливать и перечислять денежными средствами сумму НДС со стоимости СМР, предъявленную фирмой «В» и принятую к вычету (в периоде принятия на учет результатов СМР и при наличии счета-фактуры), поскольку гл. 21 «Налог на добавленную стоимость» НК РФ не устанавливает особенностей применения налоговых вычетов при переводе долга.

Обратите внимание: Несвоевременное исполнение новым должником обязанности по погашению задолженности перед кредитором по договору о переводе долга влечет начисление (дополнительно к сумме долга) процентов за пользование чужими денежными средствами (постановления ФАС СЗО от 10.01.2008 № А56-50897/2006 , ФАС ПО от 26.07.2007 № А65-24620/06-СГ3-14/12/13 и др.).

Усложним рассмотренный выше пример: за нарушение условий заключенного договора уплачиваются санкции.

Пример 2.

Предположим, что согласно договору о переводе долга 10 марта 2008 г. новый должник (предприятие «С») обязан уплатить кредитору (фирме «В») 2 370 000 руб., из них: –2 360 000 руб. (в том числе НДС – 360 000 руб.) – долг за СМР, выполненные для организации «А»; –10 000 руб. – санкции за нарушение организацией «А» сроков расчетов по договору подряда. Остаток задолженности по займу предприятие «С» погасило 12 марта путем перечисления денежных средств в сумме 630 000 руб. на расчетный счет организации «А».

Новый должник нарушил согласованный в договоре о переводе долга срок погашения задолженности. В результате фирма «В» в апреле 2008 г. предъявила новому должнику претензию с требованием уплатить дополнительно (в силу ст. 395 ГК РФ) проценты за пользование чужими денежными средствами.

Предприятие «С» признало претензию и 30 апреля перечислило на расчетный счет фирмы «В» сумму в размере 2 375 000 руб., включающую в себя: –долг за СМР с учетом НДС (2 360 000 руб.); –санкции, начисленные организации «А» (10 000 руб.); –проценты за пользование чужими денежными средствами (5 000 руб.[3]). Представим проводки, которые должен сделать бухгалтер каждой из организаций.

Сумму процентов за пользование чужими денежными средствами (5 000 руб.) фирма «В» должна включить во внереализационные доходы на дату их признания предприятием «С» (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ). При этом данная сумма не облагается НДС, поскольку начисление и взыскание процентов за пользование чужими денежными средствами является способом защиты нарушенного права, мерой гражданско-правовой ответственности, применяемой за нарушение договорных обязательств, и не связано с реализацией товаров (работ, услуг) и расчетами за них (постановления ФАС ВВО от 10.05.2007 № А29-7483/2006а, ФАС СЗО от 11.12.2006 № А05-7544/2006-34 и др.).

Внереализационным доходом для целей налогообложения прибыли являются и санкции, начисленные организации «А» за нарушение сроков расчетов по договору подряда. Однако эти доходы (10 000 руб.) фирма «В» отражает в налоговом учете не в апреле (после их получения от нового должника), а ранее, в периоде признания данной суммы организацией «А» [4].

В силу пп. 13 п. 1 ст. 265 НК РФ сумму уплаченных фирме «В» процентов за пользование чужими денежными средствами предприятие «С» на общих основаниях может включить во внереализационные расходы.

А теперь рассмотрим еще один важный нюанс, несоблюдение которого приведет к признанию договора о переводе долга незаключенным.

Государственная регистрация

В соответствии с п. 2 ст. 389, п. 2 ст. 391 ГК РФ перевод долга по сделке, требующей государственной регистрации, должен быть зарегистрирован в порядке, установленном для регистрации этой сделки. Таким образом, если договор между первоначальным должником и кредитором подлежал государственной регистрации, то и договор о переводе долга на нового должника также требует проведения регистрационных действий. Очевидно, что прежде всего к таким сделкам относятся договоры с объектами недвижимости (купля-продажа, аренда на срок 12 месяцев и более).

Данное требование ГК РФ прокомментировано в п. 12 Информационного письма Президиума ВАС РФ от 16.02.2001 № 59 . Арендодатель (ООО) обратился в арбитражный суд с иском к акционерному обществу (АО) о взыскании арендной платы по договору аренды здания. В суде акционерное общество заявило, что договор аренды прекратился в связи с окончанием срока его действия, а долг АО по арендной плате был переведен(с согласия арендодателя) на нового арендатора здания, что подтверждается соглашением о переводе долга. Таким образом, АО считало, что иск следует предъявить к новому арендатору.

Однако арбитры рассуждали иначе. Договор аренды, заключенный между ООО и АО сроком на один год, подлежал государственной регистрации и был зарегистрирован в установленном порядке. Следовательно, соглашение о переводе долга по этому договору также подлежало регистрации в порядке, установленном для регистрации договора аренды.

Так как соглашение о переводе долга не было зарегистрировано, оно в силу п. 3 ст. 433 ГК РФ считается незаключенным. Таким образом, АО обязано погасить задолженность перед ООО по арендной плате.

Как видим, в проведении государственной регистрации договора о переводе долга заинтересован в первую очередь первоначальный должник, поскольку именно на него будет возложена обязанность уплаты денежных средств кредитору. Понятно, что если договор о переводе долга подлежит государственной регистрации, то записи на счетах бухгалтерского учета организации производят после вступления его в силу, то есть после проведения регистрационных действий.

Признание договора недействительным

…производится в судебном порядке. В данном случае хотелось бы обратить внимание читателей на Постановление ФАС ЗСО от 18.12.2007 № Ф04-2296/2007(40135-А75-16) . Новый должник обратился в арбитражный суд с иском к кредитору о взыскании неосновательного обогащения и процентов за пользование чужими денежными средствами. В обоснование своих требований истец (новый должник) сослался на то, что на основании договора о переводе долга перечислил ответчику (кредитору) денежные средства, однако впоследствии решением арбитражного суда указанный договор был признан недействительным.

Рассматривая спор, судьи исходили из следующего. В силу ст. 391 ГК РФ перевод должником своего долга на другое лицо допускается лишь с согласия кредитора. Следовательно, договор перевода долга заключается между должником и другим лицом, на которого переводится долг и который становится обязанным перед кредитором вместо прежнего должника. При этом участие кредитора в переводе долга ограничивается согласием или несогласием с таким переводом, и сам кредитор в договоре о переводе долга не участвует. Таким образом, ответчик (кредитор) не является стороной в признанной судом порочной сделке по переводу долга.

Согласно п. 1 ст. 1102 ГК РФ лицо, которое без установленных законом, иными правовыми актами или сделкой оснований приобрело или сберегло имущество за счет другого лица, обязано возвратить последнему неосновательно приобретенное или сбереженное имущество. В соответствии со ст. 1103 ГК РФ правила гл. 60 ГК РФ об обязательствах вследствие неосновательного обогащения подлежат применению также к требованиям о возврате исполненного по недействительной сделке. В связи с произведенной новым должником оплатой по договору о переводе долга первоначальный должник сберег денежные средства за счет истца (нового должника), которые должен был уплатить ответчику (кредитору). Учитывая изложенное, арбитры сделали вывод о том, что денежные средства, перечисленные новым должником во исполнение недействительной сделки, подлежат возврату стороной договора о переводе долга, то есть первоначальным должником, а не кредитором.

Обратите внимание: В случае признания договора о переводе долга недействительным обязанность уплаты денег возникает у первоначального должника. Причем если новый должник еще не рассчитался с кредитором, то первоначальный должник перечисляет денежные средства кредитору, в противном случае – новому должнику.

Данное судебное решение представляет практический интерес, прежде всего для кредитора, поскольку признание договора недействительным не влечет для него обязанности возвращать денежные средства, полученные от нового должника.

Сроки исковой давности

В заголовке данного раздела мы неслучайно употребили слово «срок» во множественном числе. Дело в том, что в разных случаях будет применяться разный срок исковой давности. Начнем с иска о признании договора о переводе долга недействительным. В ситуации, ставшей предметом анализа ФАС ДВО (Постановление от 02.05.2007 № Ф03-А24/07-1/1139 ), в суд обратился новый должник, считая договор о переводе долга недействительным. Однако арбитры отказали в удовлетворении иска, указав на пропуск срока исковой давности. В судебном акте отмечено, что в силу п. 2 ст. 181 ГК РФ иск о признании оспоримой сделки недействительной и о применении последствий ее недействительности может быть предъявлен в течение года со дня, когда истец узнал или должен был узнать об иных обстоятельствах, являющихся основанием для признания сделки недействительной.

Другую возможную ситуацию также рассмотрим на конкретном примере. В результате признания судом договора о переводе долга недействительным задолженность перед кредитором «вернулась» к первоначальному должнику. Поскольку он не погасил долг в установленный срок, кредитор обратился в суд с иском. Однако арбитры не смогли помочь ему вернуть деньги, указав на пропуск срока исковой давности (Определение ВАС РФ от 11.01.2008 № 17655/07 ). При этом судьи исходили из того, что договором о переводе долга был установлен срок для исполнения обязательства по оплате – до 28.02.2002. В соответствии с п. 2 ст. 200 ГК РФ по обязательствам с определенным сроком исполнения течение исковой давности начинается по окончании установленного срока исполнения. В силу ст. 196 ГК РФ общий срок исковой давности устанавливается в три года. Перемена лиц в обязательстве не влечет изменения срока исковой давности и порядка его исчисления (ст. 201 ГК РФ). Поэтому срок на защиту нарушенного права у кредитора истек 28.02.2005. Судьи не согласились с мнением кредитора о том, что течение срока исковой давности следует исчислять с даты принятия федеральным арбитражным судом постановления о признании недействительным договора о переводе долга. Поскольку кредитор не представил суду доказательств того, что течение срока исковой давности прерывалось, арбитры отказали в удовлетворении иска к первоначальному должнику.

Итак, мы достаточно подробно рассмотрели нюансы, связанные с заключением договора о переводе долга. Надеемся, что данный материал будет полезен бухгалтеру в практической работе.

[1] См., например, постановления ФАС УО от 20.08.2007 № Ф09-6677/07-С5 и от 21.12.2006 № Ф09-11313/06-С3, ФАС ЗСО от 22.11.2007 № Ф04-7457/2007(39529-А45-13) и от 26.12.2006 № Ф04-4674/2005(28539-А46-8), ФАС МО от 26.10.2006 № КГ-А40/10314-06.

[2] Об исключениях из этого правила мы расскажем ниже.

[3] Сумма взята произвольно. В силу п. 3 ст. 395 ГК РФ проценты за пользование чужими средствами, как правило, взимаются по день уплаты суммы этих средств кредитору.

[4] Добавим, что Президиум ВАС РФ в Постановлении от 05.02.2008 № 11144/07 указал, что суммы неустойки как ответственности за просрочку исполнения обязательств, полученные налогоплательщиком от контрагента по договору, не связаны с оплатой товара и поэтому не облагаются НДС.

Комментарии

2Автор: Т. Ю. Кошкина /редактор журнала “Строительство: бухгалтерский учет и налогообложение”/ Перевод долга