Специализированная строительная выставка… Согласитесь, интерес к ней может быть вызван со стороны не только организаций строительной отрасли (в первую очередь как стремление к установлению контактов с потенциальными партнерами и клиентами, а также повышению технического и технологического потенциала компании), но и обычных граждан (должно быть, знакомая ситуация: для ремонта нужны строительные материалы – ходим, выбираем).

Безусловно, подобные мероприятия ориентированы на представление новых технологий, строительного инструмента и оборудования, материалов и конструкций. Но одно дело – посмотреть (куда уж проще), и совсем другое – стать действительным участником (экспонентом) выставки – организовать свой стенд, доставить предметы экспозиции к месту проведения выставки, провести серию рекламных акций и т. д. и т. п. Как правило, тут-то и возникают вопросы: какие расходы могут быть приняты в уменьшение налоговой базы в полной сумме, а какие с учетом ограничений, установленных Налоговым кодексом? В каких случаях следует говорить о рекламе, а в каких нет? Одним словом, проблем хватает. А разобраться в них поможет наша статья.

Расходы на участие в выставке…

…весьма многоплановы. Это в первую очередь платежи ее организатору за предоставление возможности оформить свой стенд (в сумму счета могут быть включены регистрационный взнос участника, аренда выставочных площадей, плата за предоставление оборудования (мебели, светильников), технических средств (проекторов, экранов и т. п.), выставочный сервис (в том числе официальный каталог выставки, пригласительные билеты, бейджи), предоставление интернет-связи, телефонной линии, энергоснабжения стенда и т. п.).

Кроме этого, участнику выставки необходимо оплатить стоимость создания самого стенда (как средства представления информации), его транспортировки к месту проведения выставки и обратно, а также услуг по монтажу и демонтажу выставочных конструкций (хотя не исключено, что данные услуги будут предоставлены организатором выставки).

При проведении выставки в другом городе надо также предусмотреть расходы на проезд и проживание сотрудников – участников мероприятия. Здесь же возможна оплата услуг привлеченных специалистов. Да, чуть не забыли, в процессе подготовки к выставкам организации заказывают изготовление рекламной продукции, в том числе буклеты, рекламные листовки… Другими словами, «выставочных» расходов предостаточно, но, какие бы они ни были, бухгалтера интересует одно: все ли они относятся к рекламным расходам[1] и можно ли их учесть в целях налогообложения в полной сумме?

О документальном оформлении

Сразу отметим, что речь в настоящей статье пойдет только о специализированных строительных выставках, что подразумевает экономическую целесообразность затрат на участие в них (ст. 252 НК РФ). Поэтому акцент сделаем на документальном подтверждении указанных расходов.

Если из наименования выставки прослеживается связь основной сферы деятельности предприятия и тематики экспозиции, то для надлежащего документального подтверждения будет достаточно договора, акта сдачи-приемки оказанных услуг. В то же время не лишним будет и приложение каталога участников выставки (к тому же это особо не обременит предприятие). Острожным налогоплательщикам – участникам выставки (особенно если название последней мало что говорит о ее направленности) лучше вооружиться и другими документами – программой выставочных мероприятий, сообщениями прессы о проведении выставки, а также составить служебную записку, в которой будут изложены предполагаемые экономические выгоды предприятия от участия в данном мероприятии.

«Прибыльные» нюансы

В соответствии с пп. 28 п. 1 ст. 264 НК РФ затраты на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, относятся к прочим расходам, связанным с производством и (или) реализацией. При решении вопроса о том, в какой сумме учитываются «выставочные» затраты в налоговом учете, обратимся к п. 4 ст. 264 НК РФ. Данная норма позволяет сделать вывод о том, что рассматриваемые расходы (в частности, на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании) принимаются в целях исчисления налога на прибыль в размере фактически произведенных затрат. Другими словами, лимитированная величина (1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ), на которую дана ссылка в абз. 5 п. 4 ст. 264 НК РФ (в нем речь идет о расходах на приобретение (изготовление) призов, вручаемых победителям розыгрышей во время проведения массовых рекламных кампаний, и иных, не поименованных в абз. 1 – 4 видах рекламы), в данном случае не применима.

Все бы хорошо, да вот только контролирующие органы (особенно на местах) так не считают. Пользуясь тем, что понятие «расходы на участие» в Налоговом кодексе не расшифровано, они дают различного рода рекомендации (осмелимся предположить, что при этом действует главное правило: борьба за пополнение бюджета). Например, в Письме от 15.12.2003 № 23-10/4/69784 столичные налоговики высказали мнение о том, что к расходам на участие в выставках, ярмарках, экспозициях следует относить расходы по оплате вступительных взносов, разрешений и т. п. для участия в подобных выставках.

Совершенно очевидно, что при таком подходе часть «выставочных» затрат «выпадает» из понятия «затраты на участие» и, скорее всего, из категории ненормируемых расходов. А может такой же «чести» будет удостоена и плата за аренду площади в выставочном зале[2] – наиболее «весомый» среди прочих платеж?

Подобные рассуждения могут далеко зайти! На наш взгляд, к расходам, связанным с участием в выставках, и не нормируемым для целей исчисления прибыли, можно отнести любые затраты, которые имеют непосредственное отношение к их организации и проведению (то есть обусловлены фактом проведения конкретной выставки в конкретном месте). Например, в письмах от 26.03.2008 № 03-07-08/69 и от 15.03.2006 № 03-04-08/62[3] финансисты подтвердили: услуги по предоставлению выставочной площади и (или) необходимые дополнительные услуги по оборудованию выставочного стенда, а также услуги по размещению информации о товарах организации в официальном каталоге выставки следует рассматривать как рекламные услуги.

Другими словами, затраты на аренду площади и стендов в выставочном комплексе, на оплату услуг сторонних организаций, обеспечивающих оформление витрин и завоз продукции на выставку[4], и т. п. – это не нормируемые для исчисления прибыли расходы, и вопросов здесь возникать не должно.

А вот с затратами на мероприятия, проводимые в рамках выставки (скажем, на раздачу сувениров с символикой организации), рекомендуем быть «поаккуратнее». С одной стороны, судьи поддерживают налогоплательщиков, подтверждая, что подобные затраты относятся к «выставочным». (Приведем пример – Постановление ФАС СЗО от 28.10.2005 № А66-13857/2004. Общество, являясь участником международной специализированной демонстрационной выставки «Строительная техника и технология – 2004», приобрело сувенирную продукцию (часы наручные различных марок, калькуляторы, настольные приборы, комплекты ручек, ручки пластиковые, зажигалки, брелки-фонарики) с нанесенными на нее логотипами общества. Затраты на данные изделия и оказанные услуги по нанесению логотипов отражены в смете затрат на участие в выставке. При таких обстоятельствах вывод о том, что сувенирная продукция с нанесенным на нее логотипом (товарным знаком) является рекламной продукцией общества, использованной в целях участия в ярмарке, соответствует материалам дела и нормам материального права.)

В то же время контролеры, объединяя подобного рода затраты «независимо от того, будет проходить выставка или нет»[5], относят их к нормируемым расходам и при этом находят поддержку со стороны судей (см. Постановление ФАС УО от 12.01.2006 № Ф09-5996/05-С2).

Резюмируя сказанное, можно предположить, что безлимитное списание затрат, связанных с раздачей сувениров на выставке, скорее всего, приведет к спорам с налоговыми органами. Поэтому если организация решит отстаивать свои интересы, то ей следует воспользоваться не только нормами налогового законодательства (п. 4 ст. 264, п. 4 ст. 252 НК РФ), но и вооружиться аргументами из судебной практики.

Обратите внимание: Если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (п. 4 ст. 252 НК РФ).

Так, в Постановлении от 13.01.2005 № А43-1729/2004-32-152 ФАС ВВО совершенно справедливо указал: ни статья 264 НК РФ, ни иные нормы действующего законодательства не раскрывают перечень затрат, включаемых в расходы на участие в выставках, ярмарках, экспозициях, а также что именно понимается под оформлением витрин, выставок-продаж, демонстрационных залов и какие затраты относятся к используемым в этих целях расходам. Следовательно, при классификации затрат и определении возможности отнесения их к расходам, уменьшающим налоговую базу по налогу на прибыль, целесообразно руководствоваться фактическим использованием тех или иных предметов в указанных целях.

Рекламируй свои товары (работы, услуги)

Решая вопрос о том, какая именно информация будет прорекламирована на выставке, стоит помнить, что она должна быть связана либо с товарами (работами, услугами), производимыми организацией, либо с самой организацией. В противном случае (при рекламе продукции третьих лиц) могут возникнуть проблемы – по мнению финансистов[6], такие расходы нельзя признать рекламными и учесть в целях налогообложения прибыли (см. также Постановление ФАС ВВО от 13.10.2004 № А31-6851/7: организация не доказала факт рекламы выполняемого ею комплекса работ по переработке пиловочника, продвижение данных работ на рынке сбыта, расширение за счет рекламы круга покупателей. Представленный в дело рекламный проспект не содержит информации о том, что фирма строит садовые дома из материалов, произведенных организацией. При указанных обстоятельствах суд посчитал, что понесенные организацией расходы не относятся к расходам на рекламу, в связи с чем обоснованно не приняты налоговым органом в качестве рекламных).

В то же время нельзя не отметить, что в судебной практике есть решения, свидетельствующие об обратном. Например, в Постановлении от 14.01.2008 № Ф04-15/2008(378-А45-40) ФАС ЗСО пришел к выводу: налогоплательщик, рекламируя производимые им товары (линолеум, кафель, отделочные материалы, ковровые покрытия) с указанием конкретных мест продажи последних, формировал интерес именно к своим товарам. Поэтому понесенные им затраты правомерно учтены в целях налогообложения в качестве рекламных расходов.

Направляем специалистов на выставку

По мнению столичных налоговиков (Письмо от 17.04.2003 № 23-10/4/21317), расходы по участию представителей организации в выставке в производственных рекламных целях являются для целей исчисления и уплаты налога на прибыль прочими расходами, уменьшающими налогооблагаемую базу по налогу на прибыль, и являются рекламными расходами при условии документального подтверждения указанных затрат. Перечень и пределы затрат организации на командировки, уменьшающих налогооблагаемую базу по налогу на прибыль, указаны в пп. 12 п. 1 ст. 264 НК РФ и не относятся к расходам на рекламу.

Таким образом, если организация участвует в выставке, организованной в другом городе, в который направлены сотрудники организации (с целью рекламирования ее деятельности), то затраты на командировку последних не относятся к рекламным расходам. Указанные затраты учитываются в налоговых расходах по соответствующей статье расходов (на командировки) на основании подтверждающих документов (приказа о командировании сотрудника, документов о проезде и найме жилого помещения, отчета о выполненной работе). Напомним также, что расходы на проезд и проживание можно учесть в целях налогообложения в полном размере, а вот суточные, выплачиваемые работникам за время нахождения в командировке, – в пределах соответствующих норм, установленных Постановлением Правительства РФ от 08.02.2002 № 93[7].

Обратите внимание: Если сотрудники фирмы направлены для участия в выставках в качестве посетителей (организация не оформляет свой стенд, а только нацелена на получение информации о предложениях конкурентов или потенциальных поставщиков), то затраты фирмы на подобные мероприятия (оплата проезда к месту проведения выставки, стоимость входных билетов или приглашений) также не относятся к рекламным расходам (это расходы на командировки). Если в ходе посещения выставки представители организации участвовали в семинарах, посещали лекции и эти услуги оплачивались дополнительно, то такие затраты следует квалифицировать как приобретение информационных услуг (пп. 14 п. 1 ст. 264 НК РФ).

Раздача сувениров и рекламных буклетов

Как правило, организации-экспоненты распространяют на выставке рекламные материалы, к которым относятся и печатная продукция (буклеты, листовки, календари и т. п.), и недорогие сувениры с символикой организации (футболки, кепки, пакеты, ручки и др.). Чаще всего такого рода презенты размещают непосредственно на стендах и выдают в обмен на заполненную анкету или визитную карточку посетителя (в надежде на развитие деловых связей и сотрудничества). Бывает, что ради этого проводят и розыгрыши призов.

Как уже было отмечено, данная группа расходов отнесена к особой категории, которая (по мнению контролеров) не относится к затратам на участие в выставке, а учитывается в целях налогообложения в пределах норм (в частности, в размере, не превышающем 1% выручки от реализации.

О налоге на добавленную стоимость

Начислять или не начислять?

Независимо от того, как учитывает организация данные расходы в целях налогообложения прибыли, важно помнить, что (по мнению чиновников) операция по передаче рекламной продукции (будь то печатные справочно-информационные материалы[8] либо сувениры и призы) подлежит обложению НДС (пп. 1 п. 1 ст. 146 НК РФ) по налоговой ставке 18% исходя из ее стоимости, исчисленной с учетом норм ст. 40 НК РФ (п. 2 ст. 154 и п. 3 ст. 164 НК РФ). Разумеется, при условии если организация не воспользовалась льготой, предусмотренной пп. 25 п. 3 ст. 149 НК РФ (напомним, что в силу п. 5 ст. 149 НК РФ налогоплательщик вправе отказаться от ее применения[9]).

Обратите внимание: Передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб., не облагается НДС (пп. 25 п. 3 ст. 149 НК РФ).

Такое мнение высказано в письмах Минфина России от 14.04.2008 № 03-07-11/144, УФНС по г. Москве от 26.10.2007 № 20-12/102577.1 и др. При этом суммы НДС, исчисленные налогоплательщиком, в расходы при расчете налога на прибыль организаций не включаются (Письмо Минфина России от 22.09.2006 № 03-04-11/178).

Контролеры настаивают на начислении НДС в случае распространения рекламной продукции, стоимость которой за единицу превышает 100 руб., приравнивая указанную операцию к безвозмездной передаче товаров (работ, услуг). Но представленная точка зрения, по мнению автора, далеко не бесспорна. И тот факт, учитываются рекламные расходы в целях налогообложения прибыли или нет, имеет основное значение. Объясним.

Мнение автора статьи

Распространение рекламной продукции способствует продвижению производимых предприятием товаров (работ, услуг) на рынке сбыта, стимулированию их реализации и, как следствие, повышению прибыли (то есть подобные расходы осуществляются для удовлетворения собственных нужд предприятия). Поэтому если уж и решать вопрос о возникновении объекта обложения НДС, то более правильным (на взгляд автора) является применение пп. 2 п. 1 ст. 146 НК РФ, которым установлено, что передача товаров для собственных нужд признается объектом налогообложения, если расходы по ним не принимаются к вычету при исчислении налога на прибыль организаций. Другими словами, сумма рекламных расходов, произведенных организацией, в той части, которая учитывается при исчислении налогооблагаемой прибыли, не должна включаться в расчет налоговой базы по НДС (что, собственно, и имеет место с недорогой рекламной продукцией).

Обратите внимание: Если организация не начисляет НДС на стоимость передаваемой рекламной продукции, то она не сможет предъявить к вычету приходящийся на нее «входной» налог. Суммы НДС, уплаченные при приобретении (создании) недорогой рекламной продукции (до 100 руб. за единицу), используемой в рекламных целях, организация может учесть при исчислении налоговой базы по налогу на прибыль в ее стоимости (Письмо УФНС по г. Москве от 10.01.2007 № 19-11/741).

Не учитываемые при исчислении налога на прибыль рекламные расходы (в случае если они превысили 1% выручки от реализации) должны включаться в расчет налоговой базы по НДС. При этом сумма «входного» налога принимается к вычету в обычном порядке.

Мнение судей

Арбитры (в большинстве своем) в вопросе неначисления НДС на стоимость раздаваемой (в ходе выставки, рекламной акции) рекламной продукции поддерживают налогоплательщиков. Приведем пример – Постановление ФАС ВВО от 31.08.2007 № А11-306/2007-К2-23/55. Организация в целях создания положительного имиджа и успешного проведения договорной кампании организовывала рекламные мероприятия, в ходе которых на выставках и ярмарках безвозмездно передавала потенциальным потребителям рекламную продукцию (буклеты, календари, ручки). Организация оплачивала рекламную продукцию с учетом НДС, расходы на рекламу включала в стоимость реализуемого товара, с которой уплачивала НДС. Исходя из вышеизложенного, суды правомерно пришли к выводу, что рекламная продукция в данном случае обществом не реализовывалась, а только способствовала продаже производимой продукции. Поэтому доводы налогового органа о том, что раздача буклетов, календарей, ручек неопределенным лицам без оплаты является реализацией товара и подлежит обложению НДС, а включение затрат по производству и реализации рекламной продукции в себестоимость товаров не имеет отношения к порядку исчисления НДС, являются несостоятельными. Следует отметить, что Определением ВАС РФ от 24.12.2007 № 17088/07 в передаче данного дела для пересмотра в Президиум ВАС РФ отказано.

В Постановлении от 16.11.2006 № КА-А40/10964-06 ФАС МО указал, что согласно п. 2 ст. 423 ГК РФ безвозмездным признается такой договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления. В данной ситуации имеется встречное предоставление – обращения к налогоплательщику за его услугами.

Аналогичные решения вынесены и в других постановлениях (ФАС ВВО от 18.02.2008 № А82-14907/2006-27, ФАС ВСО от 29.03.2007 № А33-11414/06-Ф02-1651/07, ФАС ЦО от 05.03.2007 № А14-15515/2005/631/34, ФАС МО от 08.10.2007 № А40-63038/06-139-289, от 27.08.2007 № КА-А40/8439-07, ФАС СЗО от 29.05.2006 № А21-2456/2005-С1 и др.).

Многочисленная арбитражная практика приведена не случайно. Возможно, для кого-то цена вопроса слишком велика, и тогда, невзирая на судебные разбирательства, налогоплательщик будет отстаивать свою точку зрения о неначислении НДС на стоимость передаваемой в ходе выставки рекламной продукции. Однако стоит обратить внимание: рассчитывать на то, что суд непременно примет сторону налогоплательщика, не стоит. Дело в том, что в указанных делах были охвачены периоды до 2006 года. Начиная с 01.01.2006 в ст. 149 НК РФ действует норма, которая, хоть и косвенно, подтверждает, что раздача рекламных товаров действительно облагается НДС. Поэтому у налоговиков появился новый аргумент – если дешевые сувениры подпадают под льготу, то подарки, стоящие более 100 руб., следует облагать налогом.

О налоговом вычете

«Входной» НДС по расходам, учитываемым для целей налогообложения прибыли в пределах нормативов (в рассматриваемом случае – 1% от выручки), должен приниматься к вычету в размере, соответствующем установленным лимитам. Если указанный предел нарушен, то ранее принятый к вычету НДС требуется восстановить. Такое мнение высказано финансистами в отношении рекламных расходов в Письме от 09.04.2008 № 03-07-11/134. Причем учесть в налоговых расходах НДС, относящийся к сверхнормативным расходам на рекламу, не принимаемым в целях налогообложения прибыли (п. 44 ст. 270 НК РФ), организация не сможет (см., например, Письмо Минфина России от 11.11.2004 № 03-04-11/201).

Напомним, что вопрос принятия к вычету НДС по нормируемым расходам является спорным довольно длительный промежуток времени, а причина разногласий заключается в п. 7 ст. 171 НК РФ. Дело в том, в абз. 1 данного пункта сказано, что к вычету принимаются суммы налога, уплаченные по расходам на командировки и представительским расходам. А в абз. 2 п. 7 ст. 171 НК РФ отмечено: если для целей налогообложения прибыли расходы признаются в пределах норм, то суммы НДС по таким затратам принимаются к вычету в размере, соответствующем указанным нормативам. Вот и не понятно, как соотносятся эти абзацы.

Арбитражная практика по данному вопросу неоднозначна. В большинстве случаев судьи рассматривают абз. 2 п. 7 ст. 171 НК РФ как самостоятельную правовую норму и указывают, что во всех случаях, когда расходы организации нормируются, «входной» НДС принимается к вычету в размере, соответствующем нормативам (см., например, постановления ФАС СЗО от 18.07.2005 № А56-11749/04, ФАС МО от 15.03.2005 № КА-А40/1512-05).

В то же время в некоторых судебных решениях говорится, что действие п. 7 ст. 171 НК РФ распространяется только на вычеты, связанные с расходами на командировки, а не с рекламными расходами (постановления ФАС ПО от 22.01.2008 № А55-5349/2007, ФАС МО от 03.11.2005 № КА-А40/10907-05).

О налоге на доходы физических лиц

В Письме Минфина России от 05.10.2005 № 03-05-01-04/283 отмечено: при передаче гражданам полиграфической продукции, содержащей рекламную информацию, дохода у этих граждан не возникает, поскольку никакой экономической выгоды она для них не несет.

А вот сувенирная продукция (футболки, кепки, ручки, портфели с нанесенной на них информацией об организации, ее логотипом), находящаяся на столах в свободном доступе для физических лиц во время проведения рекламных акций, выставочных мероприятий, встреч с представителями других организаций, совещаний, конференций и т. п., относится к подаркам, полученным налогоплательщиками от организации. В части превышения (4 000 руб.) такие доходы подлежат обложению НДФЛ по ставке 13% на основании п. 1 ст. 224 НК РФ.

Примерно также обстоит дело с конкурсами. Доходы в виде призов за участие в рекламных конкурсах не облагаются НДФЛ, если их сумма за год не превышает 4 000 руб. (п. 2 ст. 224, п. 28 ст. 217 НК РФ). В письмах от 05.12.2006 № 03-05-01-04/332, от 10.07.2006 № 03-05-01-04/206 Минфин подчеркивает, что справку по форме 2-НДФЛ[10] в данном случае в налоговый орган подавать не надо. Однако организации следует вести персонифицированный учет физических лиц, получивших указанные подарки и призы. В случае если стоимость призов и подарков одному и тому же физическому лицу превысит в налоговом периоде 4 000 руб., организация будет признана налоговым агентом и, соответственно, на нее будут возложены обязанности, предусмотренные для налоговых агентов ст. 226 Кодекса.

Если приз стоит дороже, то с разницы необходимо исчислить, удержать и уплатить сумму НДФЛ (ст. 226 НК РФ) по ставке 35% (п. 2 ст. 224 НК РФ), разумеется, при условии если есть такая возможность (денежный приз). Согласно п. 5 ст. 226 НК РФ при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить об этом в налоговый орган по месту своего учета. В этом случае исчисление и уплату НДФЛ налогоплательщик осуществляет самостоятельно в порядке, предусмотренном ст. 228 НК РФ.

Напомним, если налоговый агент не представит сведения в срок, его ждет штраф в размере 50 руб. за каждую справку (п. 1 ст. 126 НК РФ, Письмо Минфина России от 15.06.2006 № 03-05-01-04/163).

В июне 2008 г. ООО «Стройсистема» приняло участие в выставке «Строительство и архитектура». Стоимость услуг, оказанных организатором выставки (аренда выставочных площадей и др.), составила 82 600 руб. (в том числе НДС – 12 600 руб.).

Для активного привлечения партнеров в целях повышения спроса на свою продукцию ООО «Стройсистема» раздает посетителям стенда недорогую (менее 100 руб. за единицу) сувенирную продукцию – календари, ежедневники, ручки с логотипом организации, общая стоимость которой составляет 23 600 руб. (в том числе НДС – 3 600 руб.).

Стоимость единицы другой части розданных сувениров (на сумму 11 800 руб., в том числе НДС – 1 800 руб.) более 100 руб.

Совокупные расходы организации за квартал составили 5 000 000 руб. В соответствии с пп. 25 п. 3 ст. 149 НК РФ организация применяет льготу по НДС. Других не облагаемых НДС операций, кроме передачи рекламных товаров, у организации нет.

Выручка от реализации продукции за полугодие 2008 г. составила 15 000 000 руб. (без НДС).

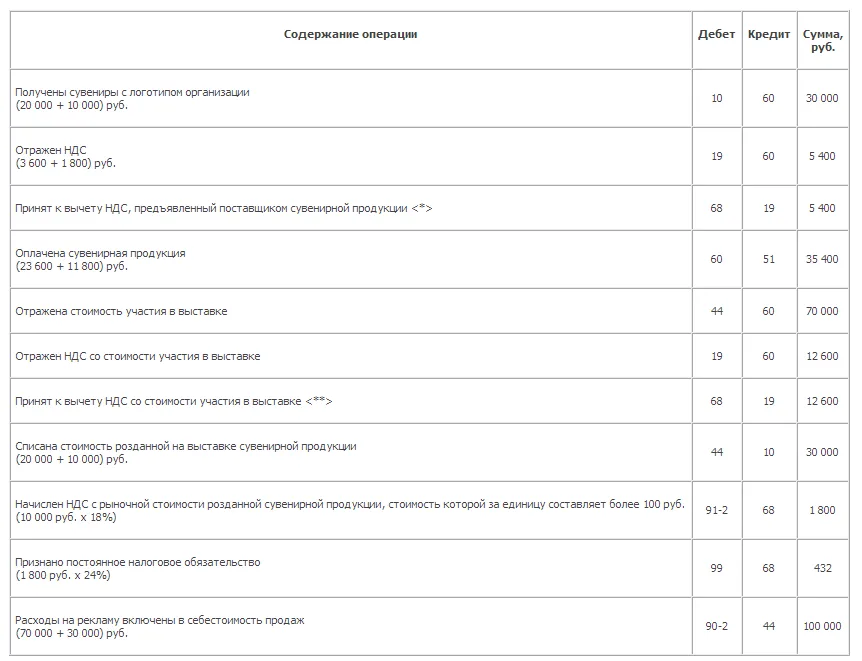

В бухгалтерском учете организации будут сделаны следующие записи:

<*> Сумма затрат на сувенирную продукцию (расходы, принимаемые в целях налогообложения в пределах норм) равна 30 000 руб. (без НДС). Нормативная величина составляет 150 000 руб. (15 000 000 руб. х 1%). Расходы на рекламную продукцию могут быть учтены в целях исчисления налога на прибыль в полной сумме. Значит, и НДС, предъявленный поставщиком такой продукции, может быть принят к вычету в полной сумме.

Рассчитаем долю расходов на покупку недорогой (менее 100 руб. за единицу) рекламной продукции, на стоимость которой (в ходе «выставочной» рекламной кампании) организация не начисляет НДС. Доля расходов на приобретение таких сувениров в общей сумме совокупных расходов организации составила 0,4% (20 000 руб. / 5 000 000 руб. х 100%), то есть находится в пределах 5%. Следовательно, организация может принять «входной» НДС, приходящийся на недорогие сувениры (3 600 руб.), к вычету.

Таким образом, сумма налогового вычета по сувенирной продукции (стоимостью менее и более 100 руб. за единицу) составляет 5 400 руб. (3 600 + 1 800 руб.).

Расходы на участие в выставке не являются нормируемыми, следовательно, налог предъявляется к вычету в общеустановленном порядке после отражения в учете оказанных услуг при наличии счета-фактуры организатора выставки (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

[1] Напомним, в соответствии со ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе» реклама – это информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

[2] Во всяком случае, в отношении расходов по аренде площади торгового зала и оборудования для проведения демонстрации товаров поставщика своими силами в торговых центрах организации-покупателя УФНС по г. Москве отметило, что в целях налогообложения прибыли они (расходы) учитываются в размере, не превышающем 1% выручки от реализации (см. Письмо от 14.02.2006 № 20-12/11376.2).

[3] Тот факт, что данные услуги были оказаны иностранной компанией (речь идет об участии российской организации в международной выставке), ситуации не меняет.

[4] См. Постановление ФАС ПО от 02.03.2006 № А55-11685/2005.

[5] Такое мнение высказывается налоговиками на конференциях, в ходе проведения круглых столов.

[6] Такой подход к рассматриваемой проблеме прослеживается из разъяснений Минфина, данных в Письме от 26.01.2007 № 03-03-06/1/34, в котором указано: расходы дистрибьютора на распространение рекламной информации с изображением торговой марки, ассортимента товаров и перечня дилеров с адресами и телефонами для целей налогообложения прибыли не являются экономически обоснованными и не могут быть учтены при определении налоговой базы.

[7] Данные вопросы в настоящей статье подробно не рассматриваются.

[8] В отношении раздачи печатного рекламного материала автор согласен с выводом, сделанным ФАС МО в Постановлении от 28.08.2006 № КА-А40/7856-06: рекламные материалы – брошюры, каталоги, содержащие информацию о заявителе, технические характеристики отопительной техники, которые не обладают потребительской ценностью для получателя, не имеют рыночной стоимости, не могут быть реализованы на рынке, т. е. не являются товаром в понимании, изложенном в НК РФ. Стоимость рекламных материалов относилась заявителем на издержки производства и обращения как расходы по рекламе, включалась в стоимость реализуемой продукции, на которую начислялся и уплачивался НДС.

[9] В таком случае бухгалтеру не придется вести раздельный учет «входного» НДС по не облагаемым и облагаемым налогом операциям. Впрочем, поступить аналогично можно и в случае, если доля совокупных расходов на производство не облагаемых НДС товаров (работ, услуг) не превышает 5% от общей величины совокупных расходов на производство за налоговый период. При таких обстоятельствах организация вправе не вести раздельный учет НДС, а принимать к вычету «входной» налог в полной сумме.

[10] Утверждена Приказом ФНС России от 13.10.2006 № САЭ-3-04/706@.

Начать дискуссию