Создание обособленных структурных подразделений в бюджетных учреждениях обусловлено рядом факторов, в частности оптимизацией управления структурными подразделениями организации в других регионах; стремлением приблизить производство к источникам сырья либо к регионам с достаточно низким средним уровнем оплаты труда; требованиями действующего экологического законодательства о размещении опасных и вредных производств на расстоянии от населенных пунктов; необходимостью расширять бизнес организации путем приближения ее сбытовой сети к региональным рынкам сбыта.

Однако нормативных и иных документов, разъясняющих особенности бюджетного учета взаиморасчетов обособленных подразделений с головным учреждением, а также налогообложения их коммерческой деятельности, крайне мало. Исходя из этого нижеприведенный материал будет интересен работникам бухгалтерии бюджетных учреждений, имеющих такие подразделения.

Правовые основы деятельности филиальной сети

Понятие обособленного структурного подразделения в Бюджетном и Налоговом кодексах определяется по-разному. В соответствии с требованиями ст. 55 ГК РФ обособленные структурные подразделения организации:

– не являются юридическими лицами и осуществляют свою деятельность по доверенности создавшей их организации;

– расположены вне места нахождения головного офиса организации, которое определяется местом его государственной регистрации;

– создаются для представления и защиты интересов соответствующего юридического лица.

Согласно п . 3 ст . 55 ГК РФ регистрация обособленных структурных подразделений в учредительных документах организации обязательна . Государственной регистрации подлежат также операции по перемещению головного офиса организации в место нахождения его обособленного подразделения . При этом меняется юридический адрес организации ( Письмо Минфина РФ от 05.08.2005 № 03-02-07/1-212).

Статьей 55 ГК РФ определены два типа обособленных подразделений: филиал и представительство. Различия между этими видами заключаются в номенклатуре (круге) возлагаемых на них задач и полномочий. В частности, филиал имеет право осуществлять все функции головной организации (виды производственной или иной деятельности организации в целом, которыми она может заниматься в соответствии с действующим законодательством и учредительными документами), или их часть, в том числе функции представительства. Представительство выступает от имени юридического лица и защищает его интересы.

Представительство осуществляет свои полномочия только в рамках института представительства , основанного на доверенности ( гл . 10 ГК РФ ). Осуществлять какое - либо производство через представительство неправомерно . Сбыт готовой продукции или товаров через представительство осуществляется только в рамках объемов и цен , определенных доверенностью головной организации .

Все обособленные подразделения юридического лица, отвечающие определенным ст. 55 ГК РФ признакам, независимо от их названия (отделение, агентство, корреспондентское бюро и прочее) подчиняются правовому режиму либо представительства, либо филиала[1].

В соответствии с действующим налоговым законодательством обособленным подразделением считается любое подразделение организации, находящееся вне места ее регистрации, если по этому месту оборудованы стационарные рабочие места. Рабочее место считается стационарным, если оно создано на срок более одного месяца (п. 2 ст. 11 НК РФ). При этом согласно ст. 1 Федерального закона № 181-ФЗ[2] и ст. 209 ТК РФ рабочим является место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя. Как следует из сказанного и дополнительно подтверждено Письмом МНС РФ от 29.04.2004 № 09-3-02/1912 , сформулированное выше определение обособленного подразделения распространяется и на случаи, при которых возникают отношения работника и работодателя, являющихся сторонами трудового договора (контракта).

Обособленное подразделение признается таковым в целях налогообложения независимо от того, отражено или нет его создание в учредительных либо иных организационно-распорядительных документах, и от полномочий, которыми наделяется указанное подразделение. Не является обязательным согласно требованиям налогового законодательства и соответствие названия и функций обособленного структурного подразделения организации определенным в ГК РФ понятиям филиала или представительства.

В результате, например, обособленные обслуживающие производства и хозяйства организации, которые считаются обособленными структурными подразделениями в целях налогообложения, зачастую не рассматриваются как филиалы или представительства и не указываются отдельно в учредительных документах организации, хотя такие обособленные подразделения, по мнению автора, полностью соответствуют данному в ст. 55 ГК РФ определению филиала.

И, наконец, не является филиалом (представительством) в целях налого-обложения территориально обособленное имущество организации.

При построении филиальной сети в совокупности применяются два основных организационных принципа создания филиалов (представительств):

– территориальный принцип подразумевает, что филиалы и представительства создаются с целью приближения производства (реализации) к более эффективным источникам сырья (рынкам сбыта);

– производственный принцип основан на оптимизации самого производства или реализации, независимо от их территориального расположения.

Следует обратить внимание еще на то, что филиалы и представительства могут создаваться только юридическими лицами. Создание филиалов и представительств самими филиалами (представительствами) неправомерно[3].

Устав юридического лица должен содержать сведения о всех его филиалах и представительствах. Изменения в уставе организации в связи с со-зданием филиалов или представительств вступают в силу для третьих лиц с момента государственной регистрации указанных изменений[4].

Поскольку учредительные документы федеральных бюджетных учреждений разрабатываются вышестоящими органами, создание обособленных подразделений таких организаций, как правило, регламентируется распоряжениями Правительства РФ или профильных федеральных исполнительных органов (министерств).

Между тем, моментом создания обособленного филиала, определенным рамками ст. 11 НК РФ, является не решение о создании филиала, а фактическое создание обособленных рабочих мест. Как показывает существующая арбитражная практика[5], игнорирование данной особенности регистрации обособленных подразделений влечет за собой применение к организации налоговых санкций по ст. 116 НК РФ (5 или 10 тыс. руб.).

В соответствии с Письмом Минфина РФ от 25.08.2004 № 03-01-10/3-105 организация, не представившая в налоговый орган по месту нахождения обособленного подразделения, расположенного на территории, подведомственной тому же налоговому органу, заявление о постановке на учет по месту нахождения обособленного подразделения, с учетом требований п. 39 Постановления Пленума ВАС РФ от 28.02.2001 № 5 , не может быть привлечена к ответственности, установленной ст. 116 и 117 НК РФ. Вместе с тем за нарушение установленного срока подачи заявления о постановке на учет по месту нахождения обособленного подразделения предусмотрена административная ответственность согласно ст. 15.3 КоАП РФ.

Филиалы (представительства) осуществляют свою деятельность от имени создавшего их юридического лица, то есть не выступают в качестве самостоятельного субъекта гражданского права. Все сделки, заключенные обособленными подразделениями, считаются заключенными от имени создавшей их организации, причем предмет таких сделок не должен выходить за рамки делегированных данным обособленным подразделениям полномочий[6]. Иски подаются филиалами (представительствами) только от имени создавших их юридических лиц. К исковому заявлению обязательно прикладывается доверенность на руководителя обособленного подразделения. При отсутствии такой доверенности исковое заявление в силу ст. 128 АПК РФ возвращается без рассмотрения. Соответственно, и истец, имеющий претензии к деятельности филиала (представительства), должен подавать иск на имя юридического лица, создавшего это обособленное подразделение.

Исходя из вышеизложенного в тексте хозяйственных договоров, заключаемых филиалами (представительствами), необходимо уточнять, что заключающий договор руководитель филиала (представительства) действует по доверенности создавшего данное обособленное подразделение юридического лица, а также указывать наименование (и желательно адрес) последнего.

В случае осуществления филиалами (представительствами) видов деятельности, подлежащих лицензированию или сертификации, соответствующие лицензии согласно требованиям Федерального закона от 08.08.2001 № 128-ФЗ «О лицензировании отдельных видов деятельности» выдаются только на имя создавших данные обособленные подразделения юридических лиц. Само обособленное подразделение лицензиатом быть не может. В связи с этим следует обратить внимание на встречающиеся в практике случаи выдачи лицензий организациям в части их отдельных филиалов (такая ситуация, например, встречается при оформлении лицензий органами Госатомнадзора). Данные лицензии считаются действующими для всех обособленных подразделений организации. При этом возникают некоторые сомнения в выполнении организацией (не отраженными в лицензии филиалами) соответствующих лицензионных требований.

Ликвидация (закрытие) филиалов и представительств организации осуществляется путем внесения необходимых изменений в учредительные документы, а также в случае ликвидации или реорганизации головного предприятия (учреждения).

Выделение обособленного подразделения на отдельный баланс

Остановимся на столь важном для организации бухгалтерского учета и налогообложения в обособленных подразделениях понятии, как выделение обособленного подразделения на отдельный баланс.

Бухгалтерская отчетность (в том числе бюджетная для государственных или муниципальных учреждений) должна включать показатели деятельности всех филиалов, представительств и иных подразделений, включая выделенные на отдельные балансы. При этом организация самостоятельно устанавливает конкретный перечень показателей для формирования отдельного баланса подразделения организации и отражения имущественного и финансового положения подразделения на отчетную дату для нужд управления организацией.

Согласно Письму Минфина РФ от 03.06.2004 № 03-05-06/62 для целей применения гл. 30 НК РФ (а также, по мнению автора, и для целей бухгалтерского учета) под отдельным балансом следует понимать перечень показателей, установленных организацией для ее подразделений и отражающих их имущественное и финансовое положение на отчетную дату для нужд управления организацией. Выделение филиала (представительства) организации на отдельный баланс определяется учредительными документами организации, в том числе разработанным головной организацией положением о филиале (представительстве). Выделение иных обособленных подразделений организации на отдельный баланс и порядок его формирования определяются учетной политикой организации.

Кроме того, указанным выше нормативным документом кратко определены различные степени выделения обособленного подразделения на отдельный баланс (полный, с незаконченным финансовым результатом и другое), что обусловливает наличие различных схем организации бухгалтерского учета и налогообложения в таких подразделениях.

Учет взаиморасчетов головного учреждения и филиала

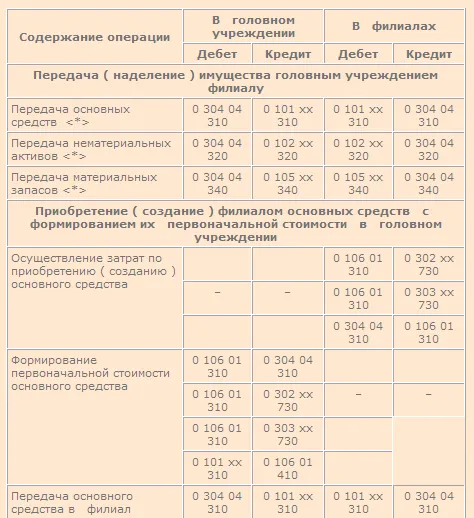

Поскольку отдельного счета для отражения расчетов между головным учреждением и его обособленными подразделениями Планом счетов бюджетного учета не предусмотрено, операции по приему-передаче имущества и денежных средств отражаются в бюджетном учете с применением счета 0 304 04 000 «Внутренние расчеты между главными распорядителями (распорядителями) и получателями средств». При отражении в бюджетном учете указанных операций головное учреждение упрощенно называется распорядителем, а обособленное подразделение – получателем соответствующих средств.

С точки зрения автора, такой порядок не обеспечивает надлежащий контроль за использованием средств, переданных головным учреждением его обособленным подразделениям. При использовании счета 0 304 04 000 следует иметь в виду, что согласно п. 200 Инструкции № 25н[7] при завершении финансового года остатки по дебету и кредиту данного счета подлежат списанию на счет 0 401 03 000 «Финансовый результат прошлых отчетных периодов». Таким образом, после закрытия финансового года бухгалтерский контроль со стороны головного учреждения за сохранностью и использованием переданных обособленным подразделениям средств реализуется только на уровне анализа показателей внутренней бухгалтерской отчетности.

Описанную проблему можно решить следующим образом:

– признать головное учреждение одним из обособленных подразделений бюджетного учреждения в целом, имеющим большие права по управлению имуществом и денежными средствами, и оформлять его бюджетную отчетность в виде внутренней бюджетной отчетности обособленного подразделения;

– выделить все финансово-хозяйственные операции, связанные с осуществлением взаиморасчетов между головным учреждением и его обособленными подразделениями, на отдельный субсчет счета 0 304 04 000 ;

– регламентировать в учетной политике головного учреждения требование не закрывать по окончании финансового года остатки по такому субсчету счета 0 304 04 000 на финансовые результаты деятельности головного учреждения;

– не закрытые в бюджетном учете головного учреждения и обособленных подразделений балансовые остатки по счету 0 304 04 000 в части внутрихозяйственных расчетов между ними закрывать в процессе формирования сводной отчетности бюджетного учреждения в целом путем взаимного сложения (вычитания) показателей внутренней бухгалтерской отчетности головного учреждения и его обособленных подразделений.

Такой порядок отражения в бюджетном учете внутрихозяйственных

расчетов между головным учреждением и его обособленными подразделениями сформирован по аналогии с порядком, применяемым в коммерческих организациях.

Поскольку данный порядок не регламентирован Инструкцией № 25 н , он должен быть описан в учетной политике учреждения .

Кроме того, использование счета 0 304 04 000 для учета взаиморасчетов головного учреждения и его обособленных подразделений исключает возможность (имеющуюся у коммерческих организаций) перераспределять средства между разными обособленными подразделениями, минуя головное учреждение. С учетом более высоких требований к организации контроля за движением средств в бюджетных учреждениях по сравнению с коммерческими организациями такое ограничение, по мнению автора, вполне оправданно. Данное ограничение также должно быть установлено учетной политикой учреждения и закреплено в положениях о его филиалах.

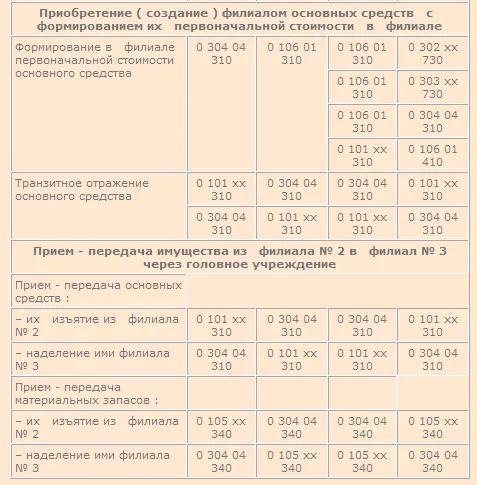

Приобретение имущества и его распределение между филиалами

Имущество может приобретаться как головным учреждением (с дальнейшим перераспределением между обособленными подразделениями), так и непосредственно самими обособленными подразделениями в соответствии с делегированными им полномочиями.

В связи с тем, что бюджетный учет организуется не только для формирования показателей бюджетной отчетности, но и для обеспечения руководства учреждения информацией, необходимой для принятия эффективных и рациональных управленческих решений, в аналитическом учете головного учреждения целесообразно отражать не только общую стоимость всего имущества учреждения в целом, но и структуру и количественный состав данного имущества, независимо от того, где оно находится. Объем таких сведений, в зависимости от их важности для планирования деятельности и степени обособленности структурных подразделений, определяется руководством учреждения при формировании учетной политики.

Независимо от того, кем (головным учреждением или филиалом) производилась закупка имущества, право оперативного управления им принадлежит только учреждению в целом. Исходя из этого первоначальную стоимость приобретаемого через филиалы (подразделения) имущества целесо-образно сначала отражать в бюджетном учете головного учреждения, а затем передавать (закреплять) за соответствующим обособленным подразделением. При этом если в части основных средств и нематериальных активов такой порядок не вызывает особых сложностей, то транзитное отражение в бухгалтерском учете головного учреждения материальных запасов (товаров для перепродажи и готовой продукции) вследствие постоянных изменений их номенклатуры и количества крайне затруднено.

Расчет налога на имущество обособленного подразделения, выделенного на отдельный баланс, в силу требований ст. 376 НК РФ осуществляется отдельно от расчета налога на имущество головного учреждения. Однако согласно структуре налоговой декларации по данному налогу стоимость имущества обособленных подразделений учитывается при расчете налога на имущество учреждения в целом, исходя из остаточной стоимости числящихся на соответствующем балансе основных средств. С учетом этого, а также в целях организации контроля за сохранностью и эффективностью использования основных средств, отраженных в бюджетном учете филиалов (представительств), их стоимость должна быть первоначально отражена в бюджетном учете головного учреждения. Это требование может быть выполнено двумя путями:

– передача обособленным подразделением в головное учреждение данных о произведенных капитальных вложениях в приобретение (создание) основного средства с формированием первоначальной стоимости последнего (полным оформлением акта по форме № ОС-1) в головном учреждении и последующая передача основного средства в филиал (представительство);

– формирование этой стоимости непосредственно в обособленном подразделении с информированием головной организации о структуре и стоимости остатков капитальных вложений филиала (представительства), последующая передача основного средства в головное учреждение для транзитного отражения в ее бюджетном учете и возврат основного средства в филиал (представительство)[8].

Исходя из вышеизложенного, по мнению автора, в аналитическом

учете головного учреждения целесообразно отражать количество, структуру и стоимость основных средств и нематериальных активов, так как состав данных средств и активов определяет основу производственно-хозяйственного потенциала и менее остального имущества подвержен периодическим изменениям.

Если имущество приобретено непосредственно головным учреждением, оно отражается в аналитическом учете последнего на основании полученных от поставщиков первичных учетных документов (актов, товарных накладных). В бухгалтерском учете филиалов оно отражается на основании документов о приеме-передаче из головного учреждения.

При закупке имущества филиалами капитальные вложения на его оплату (строительство) отражаются на счете 0 106 хх 000 в этих подразделениях, после чего приобретший такое имущество филиал в составе показателей внутренней бюджетной отчетности передает данные о размерах соответствующих капитальных затрат в головное учреждение[9]. После окончательного получения и установки объекта обособленное подразделение оформляет со своей стороны акт приема-передачи и высылает его для окончательного оформления в головное учреждение. Последнее утверждает акт приема-передачи, принимает объект на свой бюджетный учет (на счет 0 101 00 000 или 0 102 00 000 ), а затем закрепляет его за соответствующим филиалом на основании накладной на внутреннее перемещение объектов.

Дальнейшее перераспределение указанного имущества между филиалами организации может производиться только централизованно, то есть путем передачи имущества на основании накладной на внутреннее перемещение из передающего подразделения в головное учреждение с дальнейшей передачей его аналогичным образом из головного учреждения в принимающее подразделение.

Описанный порядок отражения в бухгалтерском учете стоимости и номенклатуры основных средств (нематериальных активов) позволяет головному учреждению оперативно контролировать приобретение и использование филиалами (представительствами) внеоборотных нефинансовых активов.

Другой способ решения данной задачи – предоставление обособленным подразделениям права самостоятельно принимать на бухгалтерский учет закупаемое ими имущество с последующим уведомлением головного учреждения о его номенклатуре и первоначальной стоимости при представлении в его адрес внутренней бухгалтерской отчетности. При этом ускоряется процесс окончательного оприходования закупаемого филиалами имущества в бюджетном учете учреждения в целом, однако снижается уровень контроля за ним со стороны головного учреждения, так как последнее получает информацию об имуществе не в момент его фактического поступления в филиал (представительство), а только во время получения внутренней бухгалтерской отчетности.

Что же касается отражения в бухгалтерском учете получения (оприходования) филиалами материальных и товарных запасов, то с учетом их значительной номенклатуры, короткого периода использования в хозяйственном процессе и невключения в расчет налога на имущество учет перечисленного имущества целесообразно вести по месту его использования (в части материальных запасов), формирования себестоимости (в части готовой продукции) или реализации (в части покупных товаров).

При этом поскольку руководство учреждения в большей степени интересует не сам процесс использования товарно-материальных запасов, а размер и номенклатура их остатков, необходимых для обеспечения непрерывности уставной и коммерческой деятельности, то эта задача решается путем своевременного доведения такой информации в составе внутренней бухгалтерской отчетности. Для принятия взвешенных управленческих решений соответствующие филиалы (представительства) передают в головное учреждение в составе указанной отчетности данные о выпуске готовой продукции, о стоимостном объеме реализации перечисленного имущества, а также об остатках данного имущества на складах.

Типовые проводки по отражению в бюджетном учете головного учреждения и его обособленного филиала операций по приобретению и распределению имущества приведены ниже:

<*> При отражении операций в филиале дебетуется не счет 0 106 xx 000 , а счета 0 101 xx 000 , 0 102 xx 000 или 0 105 xx 000 . Однако следует учитывать, что если при пуске объекта в эксплуатацию у филиала возникнут дополнительные затраты, то они должны быть отнесены на увеличение стоимости объекта в порядке отражения в учете операций по модернизации (реконструкции).

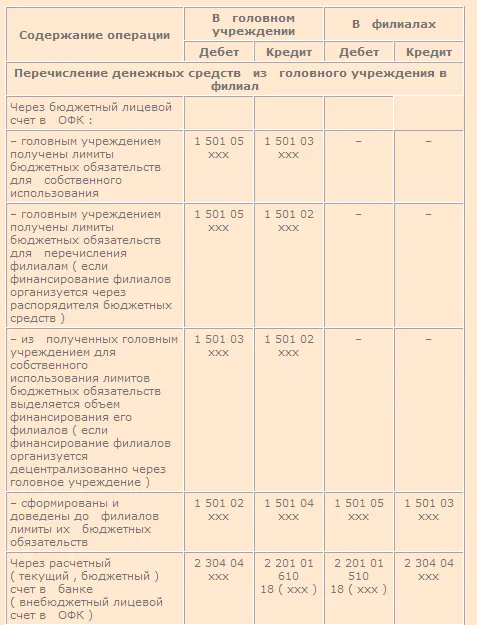

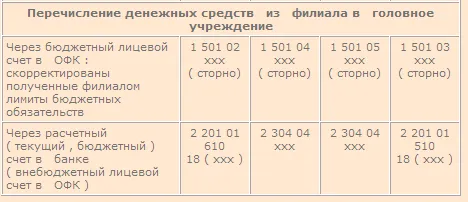

Расчеты с филиалами, с работниками и сторонними организациями

Наделение головным учреждением своих филиалов и представительств денежными средствами, а также их перечисление филиалами и представительствами в головное учреждение (например, части прибыли обособленного подразделения в размере, установленном руководителем учреждения) на содержание последнего оформляются банковскими платежными документами и, как правило, не вызывают сложностей при отражении данных операций в бюджетном учете.

При этом следует обратить внимание на то, что операции по поступлению бюджетных средств на открытые учреждению (а также его обособленным подразделениям) в обслуживающих органах Федерального казначейства бюджетные лицевые счета согласно требованиям Инструкции № 25н не отражаются в бюджетном учете получателей данных средств.Поэтому использование таких средств обособленными подразделениями учреждения, по аналогии с расчетами между распорядителями и получателями бюджетных средств, осуществляется на основании утверждаемой головным учреждением и доводимой до обособленных подразделений выписки из полученного учреждением от вышестоящего распорядителя бюджетных средств уведомления о лимитах бюджетных обязательств в части объемов бюджетного финансирования, подлежащего переводу из головного учреждения в соответствующий филиал (представительство).

В результате порядок отражения операций по осуществлению в рамках филиальной сети расчетов со сторонними организациями и подотчетными лицами будет следующим:

Формирование себестоимости готовой продукции

В настоящее время в бюджетном учете отсутствуют требования по организации пообъектного учета затрат на оказание услуг (выполнение работ) бюджетными учреждениями. Все связанные с указанными мероприятиями затраты учреждения (независимо от того, каким подразделением они произведены) подлежат списанию на текущие расходы учреждения в целом. Поэтому проблема формирования в головном учреждении или в его обособленном подразделении фактической стоимости конкретных работ и услуг в рамках организации бюджетного учета не стоит.

То же, в принципе, можно сказать и о налоговом учете соответствующих расходов. Ведь в случае регламентирования в учетной политике для целей налогообложения предусмотренной в п. 2 ст. 318 НК РФ возможности не формировать стоимость незавершенного производства организациями, оказывающими услуги, все (и прямые и косвенные) затраты как головного учреждения, так и его обособленных подразделений, связанные с оказанием соответствующих услуг, могут быть отнесены на уменьшение облагаемой базы по налогу на прибыль без перераспределения.

В части выполнения головным учреждением и его обособленным подразделением каких-либо работ (например, строительно-монтажных или ремонтно-строительных) особых сложностей в организации их бюджетного и налогового учета также не возникает. В процессе осуществления таких работ соответствующие затраты могут обособленно собираться и в бюджетном учете головного учреждения, и в бюджетном учете филиала. В момент приема-сдачи построенного (отремонтированного) объекта указанные затраты в соответствии с положениями учетной политики учреждения аккумулируются в бюджетном учете либо головного учреждения, либо обособленного подразделения (путем их передачи по авизо), где осуществляется и налоговый учет данных совокупных затрат.

Иное положение складывается в случае, если учреждение занимается производством готовой продукции. Необходимость формирования в целях организации бюджетного и налогового учета фактической себестоимости готовой продукции определяет обязательность аккумулирования включаемых в эту себестоимость затрат в бюджетном и налоговом учете либо головного учреждения, либо конкретного обособленного подразделения.

При выборе места формирования себестоимости готовой продукции определяют, кто кому будет передавать фактические затраты – филиалы головному учреждению или наоборот. Практика организации бухгалтерского учета на предприятиях, имеющих филиальную сеть, показывает, что себестоимость целесообразно формировать там, где фактически завершается процесс производства. Возложение функции формирования себестоимости на головную организацию оправданно только в том случае, если она осуществляет какие-либо прямые производственные затраты (например, на сборку готовой продукции из комплектующих узлов, произведенных филиалами, которые сформированы по территориально-производственному принципу).

В организациях, построенных по территориальному принципу, а также в отдельных организациях, сформированных исходя из производственной обособленности филиалов, головной офис, как правило, выполняет исключительно административно-управленческие функции и осуществляет только косвенные затраты, поэтому возлагать на него функцию формирования себестоимости готовой продукции нецелесообразно. И наоборот, возложение на головную организацию функции формирования себестоимости работ (услуг) целесообразно в случаях, когда данные работы (услуги) выполняются (оказываются) совместными усилиями нескольких производственных (сбытовых) обособленных подразделений (например, в сфере строительства, смешанных транспортных перевозок и прочее).

В любом случае себестоимость по одному конкретному заказу (виду готовой продукции) необходимо формировать только в одном из филиалов или головном офисе организации.

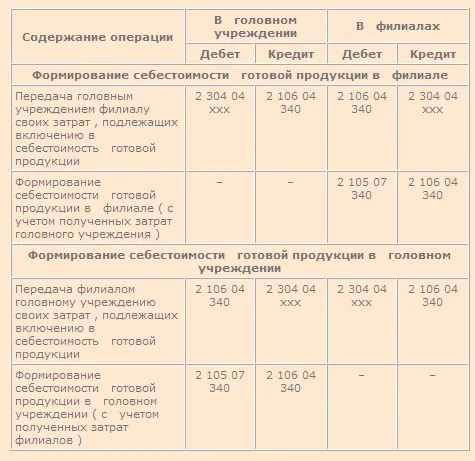

С учетом приведенных умозаключений бюджетный учет операций по взаимодействию головного учреждения и его обособленных подразделений в рамках формирования себестоимости готовой продукции осуществляется в следующем порядке:

1] Для удобства изложения в настоящем материале при рассмотрении гражданско- правовых и бухгалтерских аспектов деятельности обособленных структурных подразделений будут по возможности использоваться термины « филиал», « представительство» и « филиальная сеть», а при рассмотрении вопросов налогообложения – термин « обособленное подразделение». Последний термин будет применяться также при рассмотрении общих для гражданского и налогового законодательства вопросов.

[2] Федеральный закон от 17.07.1999 № 181- ФЗ « Об основах охраны труда в Российской Федерации».

[3] По мнению автора, данное требование в отношении создания обособленных подразделений справедливо и в рамках налогового законодательства РФ.

[4] При этом следует обратить внимание на существующую практику ( на взгляд автора, не имеющую достаточных правовых оснований) признания филиалов ( представительств) не по факту регистрации соответствующих изменений в учредительных документах организации, а по факту наделения имуществом.

[5] Постановления ФАС СЗО от 22.04.2005 № А56-23129/04, ФАС ЦО от 16.12.2005 № А62-9189/04.

[6] Пункт 20 Постановления Пленума ВАС РФ и ВС РФ от 01.07.1996 № 6/8, а также Информационное письмо Президиума ВАС РФ от 14.05.1998 № 34 « О рассмотрении исков, вытекающих из деятельности обособленных подразделений юридических лиц».

[7] Инструкция по бюджетному учету, утв. Приказом Минфина РФ от 10.02.2006 № 25 н.

[8] При этом акт ( ф. № ОС-1) оформляется в обособленном подразделении и утверждается головным учреждением. Если имеются затраты головного учреждения, подлежащие включению в первоначальную стоимость основного средства, они должны быть переданы в обособленное подразделение по авизо. Данный метод отражения в бюджетном учете стоимости основных средств обособленных подразделений более приемлем, так как, существенно не ограничивая самостоятельности филиалов, дает головному учреждению достаточно полную информацию о структуре и стоимости закрепленных за ними основных средств.

[9] Данные о размерах и структуре капитальных вложений в основные средства ( нематериальные активы) необходимы для контроля головным учреждением сроков ввода в строй соответствующих объектов основных средств и нематериальных активов. Поскольку капитальные затраты еще не представляют собой основное средство ( нематериальный актив) и не могут в полной мере быть квалифицированы как имущество учреждения в целом, передавать их в головное учреждение по авизо, на взгляд автора, нецелесообразно.

Начать дискуссию