Распространенная ситуация - в московской компании трудится житель другого города - стала поводом для опубликованного выше невыгодного налогоплательщикам разъяснения Минфина России. По его мнению, компании не вправе признать расходы на проезд командировочными, если сотрудник отправляется в служебную поездку из места жительства, а не из места работы. Следовательно, со стоимости расходов на проезд работодатель должен удержать НДФЛ. Но на этом негативные последствия не заканчиваются. Такие расходы не будут обоснованными и для налога на прибыль.

ПИСЬМО МИНИСТЕРСТВА ФИНАНСОВ РФ от 11.06.08 № 03-04-06-01/164

В КАЧЕСТВЕ ПУНКТА ОТПРАВЛЕНИЯ НУЖНО РАССМАТРИВАТЬ АДРЕС ОРГАНИЗАЦИИ

Свою позицию специалисты финансового ведомства обосновали следующим образом. Вопросы, связанные с возмещением работникам расходов на командировки, регулируются Трудовым кодексом РФ, а именно статьей 168. Но в ней ничего не сказано относительно пункта отправления работника в служебную поездку.

В связи с этим Минфин России решил, что следует обратиться к документу еще советских времен - инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.88 № 62 «О служебных командировках в пределах СССР» (далее - инструкция № 62). По мнению Минфина, она по сей день применяется в части, не противоречащей Трудовому кодексу РФ (ст. 423 ТК РФ).

В пункте 7 инструкции № 62 указано:

«Днем выезда в командировку считается день отправления поезда, самолета, автобуса или другого транспортного средства из места постоянной работы командированного, а днем приезда - день прибытия указанного транспортного средства в место постоянной работы. <...> Аналогично определяется день приезда работника в место постоянной работы».

Получается, что стоимость билетов из места жительства работника и обратно к командировочным расходам не относится. А раз так, то у работника возникает экономическая выгода в виде оплаты организацией проезда от места жительства до места командирования и обратно (ст. 41 НК РФ). Такая оплата относится к доходам, полученным в натуральной форме (подп. 1 п. 2 ст. 211 НК РФ). При получении таких доходов налоговая база по НДФЛ определяется как стоимость этих товаров, работ или услуг. Значит, стоимость билетов в данной ситуации облагается НДФЛ.

Если следовать позиции Минфина, то экономически оправданный алгоритм действий командированного сотрудника должен быть таким: сначала он доезжает до места расположения работодателя (за свой счет), а потом уже отправляется к месту командировки (за счет организации).

ЕСТЬ АРГУМЕНТЫ ДЛЯ СПОРА

Безусловно, позиция Минфина невыгодна ни работникам, ни компаниям. Для сотрудников это дополнительная налоговая нагрузка, а для бухгалтерии - лишние хлопоты с перечислением налогов, поскольку организация выступает в роли налогового агента.

С точкой зрения Минфина можно поспорить. Никакой экономической выгоды у работника не возникает. Соответственно не будет и налоговой базы по НДФЛ. Ведь командировку по поручению работодателя нельзя приравнять к поездке работника в личных интересах.

Искать в данной ситуации аргументы в инструкции № 62, мы считаем, неправильно. В статье 168 ТК РФ сказано, что в случае направления сотрудника в командировку работодатель обязан возмещать расходы по проезду. Порядок и размеры возмещения таких расходов определяются коллективным договором или локальным нормативным актом. Как видите, Трудовой кодекс отдает решение этого вопроса на усмотрение работника и работодателя. Просто оно должно быть документально оформлено. Поэтому ссылка Минфина России на то, что трудовое законодательство не указывает место, из которого работник должен отправиться в командировку, в свете положений статьи 168 ТК РФ некорректна (см. также справку «Трудовое законодательство позволяет отправлять сотрудника в командировку из места его жительства»).

Кроме того, в статье 217 НК РФ, устанавливающей налоговые льготы по НДФЛ, говорится о компенсациях, связанных с возмещением командировочных расходов. А в статье 164 ТК РФ прописано, что компенсации - это денежные выплаты, принятые в целях возмещения работникам затрат, связанных с исполнением ими трудовых обязанностей.

Заметим, что суды встают на сторону налогоплательщиков при рассмотрении схожих спорных ситуаций. В тех случаях, когда законодательство разрешает прописать в коллективном договоре какие-либо денежные выплаты, суды признают их установленными в соответствии с законодательством (Постановления ФАС Западно-Сибирского от 28.02.07 № Ф04-892/2007(31914-А81-42), Северо-Западного от 12.04.06 № А05-17066/05-22 округов.).

ЕСЛИ СПОРНАЯ СИТУАЦИЯ ЕЩЕ НЕ ВОЗНИКЛА, РАЗУМНЕЕ СОГЛАСИТЬСЯ С МИНФИНОМ

На наш взгляд, указанные выше аргументы для спора по поводу удержания НДФЛ пригодятся лишь тем компаниям, которые уже неоднократно оплачивали проезд в командировку из места жительства работника, а налог не удерживали (За невыполнение обязанности налогового агента по удержанию и перечислению налога организации грозит штраф в размере 20 процентов от суммы, подлежащей перечислению (ст. 123 НК РФ).). Спор уместен только в случае высокой цены вопроса. Если же ситуаций с проблемными билетами по командировкам у вас пока не возникало, мы рекомендуем рассматривать письмо Минфина России как предостережение и следовать ему, чтобы избежать претензий со стороны проверяющих. Самый простой вариант - ввести в компании правило приобретать для командировок билеты только с отправлением из населенного пункта, где расположена организация, и с возвращением туда же. В этом случае проблем с НДФЛ не возникнет.

ПРИМЕР

ООО «Полет» находится в г. Москве. Один из сотрудников - менеджер по продажам И.Б. Колосов проживает в г. Санкт-Петербурге. В силу своих должностных обязанностей он должен отправиться 21 июля 2008 года (понедельник) в командировку в г. Петрозаводск. Но на выходные он уезжает домой.

Рассмотрим два варианта возможных действий сотрудника и налоговых последствий, которые, по мнению Минфина, могут возникнуть у него самого и компании.

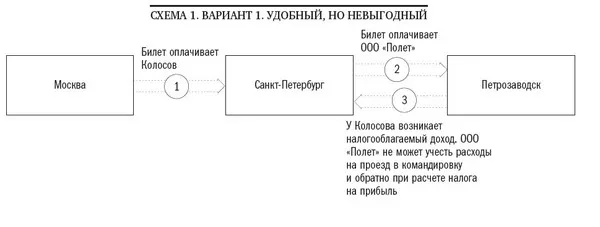

Вариант 1. Удобный, но невыгодный. И.Б. Колосов 18 июля 2008 года (в пятницу вечером) отправляется домой в Санкт-Петербург, а оттуда 21 июля 2008 года (в понедельник утром) уезжает в командировку в Петрозаводск. Билеты от Санкт-Петербурга до Петрозаводска и обратно оплачивает ООО «Полет» (см. схему 1).

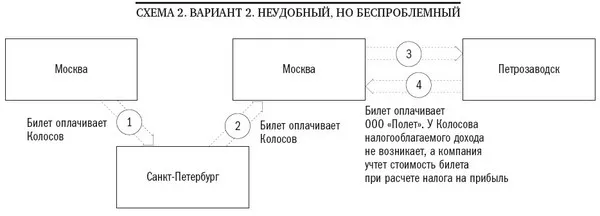

Вариант 2. Неудобный, но беспроблемный. И.Б. Колосов 18 июля 2008 года (в пятницу вечером) отправляется домой в Санкт-Петербург, а оттуда 20 июля 2008 года (в воскресенье вечером) уезжает в Москву. 21 июля 2008 года он отправляется из Москвы в командировку в Петрозаводск. Билеты от Москвы до Петрозаводска и обратно оплачивает ООО «Полет» (см. схему 2).

ДЛЯ НАЛОГА НА ПРИБЫЛЬ ТАКИЕ РАСХОДЫ УЧЕСТЬ ПРОБЛЕМАТИЧНО

Если с позицией Минфина по уплате НДФЛ со стоимости билета в командировку из места жительства работника еще можно поспорить (о целесообразности подобных споров см. выше), то учесть спорную сумму в расходах при расчете налога на прибыль будет гораздо сложнее. Все дело в формулировке подпункта 12 пункта 1 статьи 264 НК РФ, который устанавливает порядок учета командировочных расходов.

В нем сказано, что к прочим расходам относятся расходы на проезд работника к месту командировки и обратно к месту постоянной работы. Так как здесь прямо упомянуто место постоянной работы, то расходы на проезд к месту командировки из места жительства не могут быть учтены при расчете налоговой базы по прибыли.

Если же компания все-таки готова пойти навстречу работнику и отправить его в командировку из места жительства, то предупредите сотрудника, что со стоимости билетов будет удержан НДФЛ.

ТРУДОВОЕ ЗАКОНОДАТЕЛЬСТВО ПОЗВОЛЯЕТ ОТПРАВЛЯТЬ СОТРУДНИКА В КОМАНДИРОВКУ ИЗ МЕСТА ЕГО ЖИТЕЛЬСТВА

По мнению Ивана Шкловца, начальника правового управления Федеральной службы по труду и занятости, ни Трудовой кодекс РФ, ни инструкция № 62 не регулируют ситуацию, когда работник отправляется в командировку из места постоянного жительства, не совпадающего с местом постоянной работы. Поскольку в соответствии со статьей 168 ТК РФ порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом, то данный вопрос может быть урегулирован теми же документами.

С последним утверждением согласна и Нина Ковязина, начальник отдела трудовых отношений и оплаты труда департамента трудовых отношений и государственной гражданской службы Минздравсоцразвития России. Кроме того, она подчеркивает, что руководствоваться инструкцией № 62 не надо, тем более что этот документ уже совсем не применяется, так как полностью противоречит Трудовому кодексу.

Начать дискуссию