Минфин России впервые дал ответы на ряд вопросов по налогообложению сделок с ценными бумагами иностранного эмитента. Так, специалисты финансового ведомства объяснили, как определить цену реализации таких ценных бумаг в зависимости от того, обращаются ли они на организованном рынке ценных бумаг (далее - ОРЦБ).

Разъяснения могут быть не выгодны компании при продаже ценных бумаг иностранного эмитента по ценам иностранной биржи, если они ниже российских.

Письмо Министерства финансов РФ от 13.08.08 № 03-03-06/2/104

ДЛЯ ИНОСТРАННЫХ ЭМИТЕНТОВ ДЕЙСТВУЮТ ТЕ ЖЕ ПРАВИЛА, ЧТО И ДЛЯ РОССИЙСКИХ

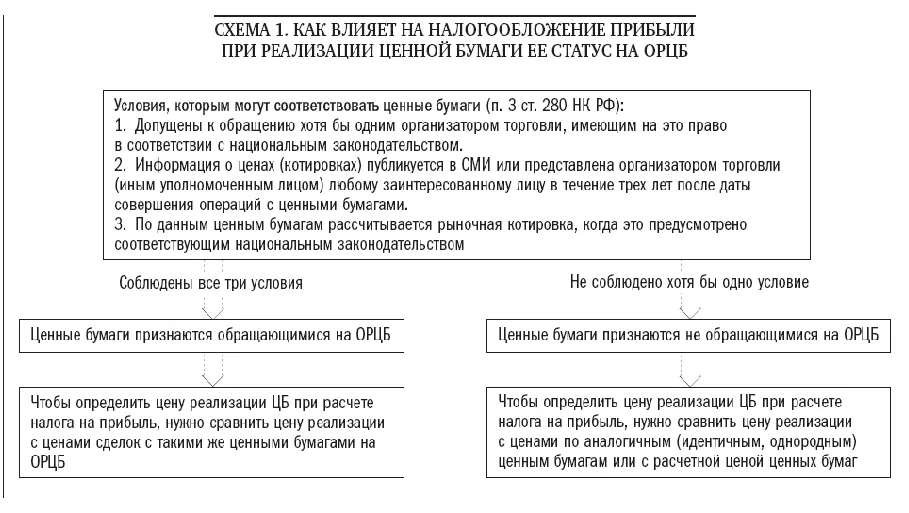

Минфин России разъяснил, в каких случаях ценные бумаги иностранных эмитентов признаются обращающимися на ОРЦБ. Для этого необходимо соблюдение условий, установленных пунктом 3 статьи 280 Налогового кодекса РФ (см. схему 1).

Таким образом, для разделения ценных бумаг на две категории в целях налогообложения не имеет значения, российским или зарубежным является эмитент. Поэтому Минфин России считает, что для признания ценных бумаг иностранных эмитентов обращающимися на ОРЦБ достаточно соблюдения норм пункта 3 статьи 280 НК РФ.

КАК ОПРЕДЕЛИТЬ СТОИМОСТЬ ЦЕННЫХ БУМАГ ИНОСТРАННЫХ ЭМИТЕНТОВ

Порядок налогообложения ценных бумаг зависит от того, обращаются они на ОРЦБ или нет (ст. 280 НК РФ). В первом случае организации будут исчислять налог на прибыль, сравнивая цену реализации с ценами сделок с такими же ценными бумагами на ОРЦБ. А во втором случае - с ценами по аналогичным (идентичным, однородным) ценным бумагам или с расчетной ценой ценных бумаг (если нет информации о результатах торгов по аналогичным (идентичным, однородным) ценным бумагам).

Если ценные бумаги признаются обращающимися на ОРЦБ

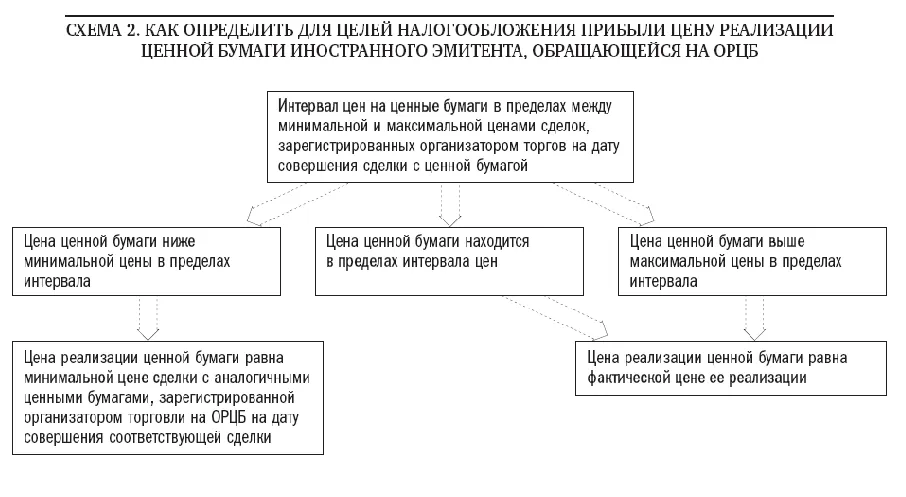

Рыночной ценой для целей налогообложения признается фактическая цена реализации или иного выбытия ценных бумаг. Такое правило действует, если эта цена находится в интервале между минимальной и максимальной ценами сделок с указанной ценной бумагой, зарегистрированной организатором торговли на рынке ценных бумаг на дату совершения соответствующей сделки (п. 5 ст. 280 НК РФ; см. схему 2).

По мнению Минфина России, высказанному в комментируемом письме, к фактической цене реализации или иного выбытия ценных бумаг иностранного эмитента не может применяться интервал цен, сформировавшийся на ОРЦБ в иностранном государстве.

Допустим, компания продает акции, которые обращаются на иностранных биржах, и определяет интервал цен исходя из сложившихся цен на этих биржах. Если цена сделки при реализации ценных бумаг ниже минимального значения, зарегистрированного организатором торговли на российской бирже, то при налоговой проверке возможно доначисление налога на прибыль.

Таким образом, цену реализации ценных бумаг, обращающихся на ОРЦБ, необходимо сравнивать с интервалом цен, сложившихся на российских биржах. Фирма может сама выбрать организатора торговли, значения интервала цен которого будут использованы для целей налогообложения. И если цена сделки ниже сложившихся минимальных значений продаж, то при определении финансового результата по налогу на прибыль компании нужно взять не фактическую цену продажи, а минимальную цену сделки на организованном рынке ценных бумаг.

Если ценные бумаги признаются не обращающимися на ОРЦБ

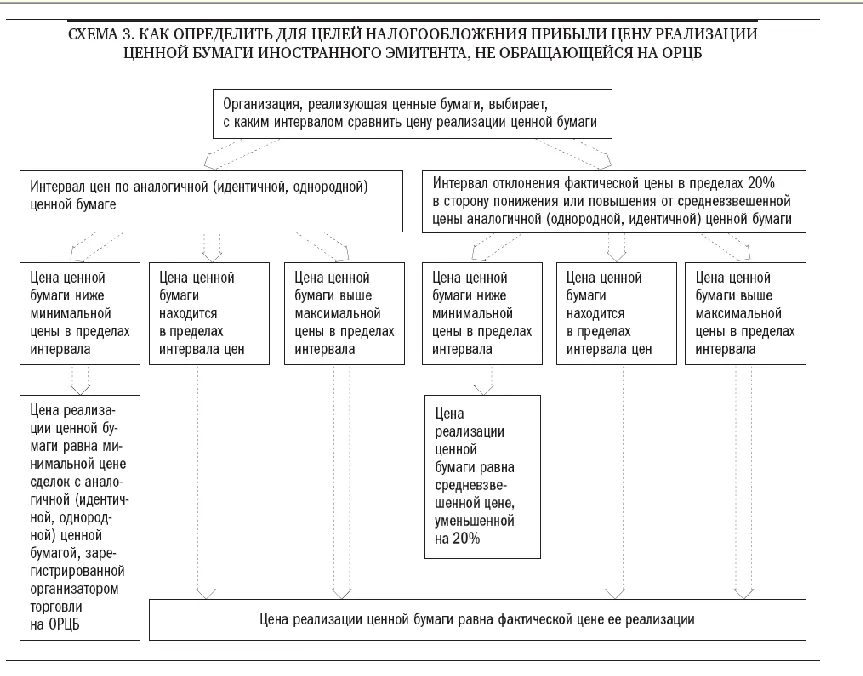

Для определения цены реализации фактические цены сделки сравниваются с ценами по аналогичной (идентичной, однородной) ценной бумаге или с интервалом отклонения в сторону повышения или понижения от средневзвешенной цены аналогичной (однородной, идентичной) ценной бумаги (п. 6 ст. 280 НК РФ; см. схему 3).

Общее понятие однородных и идентичных товаров дается в статье 40 НК РФ. Действующее законодательство не раскрывает термин «аналогичные (однородные, идентичные) ценные бумаги». Ранее это понятие расшифровывалось в Методических рекомендациях по применению главы 25 «Налог на прибыль организаций» части второй Налогового кодекса Российской Федерации (Методические рекомендации были утверждены приказом МНС России от 20.12.02 № БГ-3-02/729 и отменены приказом ФНС России от 21.04.05 № САЭ-3-02/173.).

Так, в пункте 6.3.1 Методических рекомендаций давались следующие определения:

- идентичными признавались ценные бумаги, имеющие одинаковые основные характерные для них признаки, а именно: вид бумаги, валюта платежа, номинал, вид заявленного дохода, срок и условия обращения;

- однородными - те, которые удостоверяют одинаковые имущественные права, то есть долговые и долевые ценные бумаги;

- аналогичными - те, которые сопоставимы по виду ценной бумаги, условиям обращения и виду дохода.

Этими толкованиями воспользовался теперь Минфин России и рекомендовал использовать их при расчете налога на прибыль.

Поэтому компании, которая продает ценные бумаги, не обращающиеся на ОРЦБ, мы рекомендуем отследить, были ли зарегистрированы организатором торговли на рынке ценных бумаг цены по аналогичным (идентичным, однородным) ценным бумагам. Если компания игнорирует эти показатели, такое сравнение могут провести налоговые органы. И если цена сделки слишком занижена, то возможно доначисление налога на прибыль на сумму разницы между минимальной ценой по сделкам с аналогичными ценными бумагами и фактической ценой продажи.

УБЫТОК УЧИТЫВАЕТСЯ В ОБЩЕМ ПОРЯДКЕ

Налоговый кодекс не устанавливает ограничений в отношении учета убытка, полученного от операций с ценными бумагами иностранного эмитента. Поэтому Минфин России считает, что организация может уменьшить налоговую базу по операциям с ценными бумагами российских эмитентов на убыток от операций с ценными бумагами иностранного эмитента. Данное разъяснение выгодно компаниям, поскольку при наличии различного финансового результата (положительного или отрицательного) от сделок с ценными бумагами российских и иностранных эмитентов фирма сможет уменьшить налоговую базу по налогу на прибыль.

Но нужно помнить, что пункт 10 статьи 280 НК РФ содержит ограничения в отношении категорий ценных бумаг. Доходы, полученные от операций с ценными бумагами, обращающимися на ОРЦБ, нельзя уменьшить на расходы либо убытки от операций с ценными бумагами, не обращающимися на ОРЦБ. И наоборот. Доходы, полученные от операций с ценными бумагами, не обращающимися на ОРЦБ, не могут быть уменьшены на расходы либо убытки от операций с ценными бумагами, обращающимися на нем.

Начать дискуссию