Альтернатив «коротким» банковским кредитам становится все больше. Ориентируясь на западный опыт, лидеры российского рынка факторинга намерены применить «некредитную» философию финансирования не только к дебиторской задолженности, но и к более широкому спектру активов. Результатом станет рождение нового сегмента — рынка commercial finance.

Почему объем банковских корпоративных кредитов в прошлом году увеличился на 51,5%, а масштабы рынка «экзотического» факторинга за аналогичный период выросли на 74%? Дело не только в эффекте «низкой базы», но и в том, что факторинг предполагает совершенно иную философию финансирования. Банк, принимая решение о предоставлении кредитных ресурсов, оценивает качество самого заемщика, а залог воспринимает лишь как дополнительный признак хорошей платежеспособности. Фактор прежде всего анализирует актив, с которым предстоит работать. Ведь именно качество актива, то есть уступаемой Фактору дебиторской задолженности, в дальнейшем будет определять стабильность поступления платежей.

Главное различие между классическим банковским и факторинговым бизнесом состоит именно в том, что в факторинге актив фактически выкупается. Это позволяет при принятии решений не базироваться на оценке финансовых рисков самого заемщика и, соответственно, предлагать ему более выгодные условия. И если заемщик выполняет свои обязательства перед факторинговой компанией или банком, он продолжает свободно пользоваться и распоряжаться активом. Главная цель — получить выгоду от эффективного управления активом.

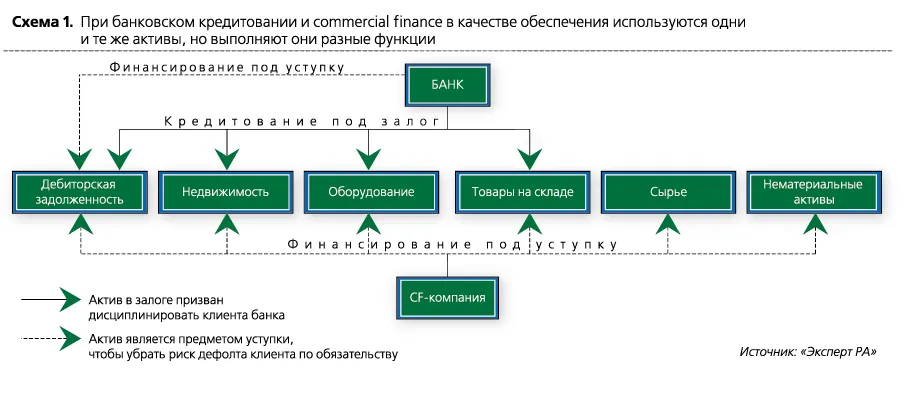

Однако если Факторы так здорово научились управлять дебиторской задолженностью, то почему бы не переключиться на более широкий класс активов, применив те же самые подходы к финансированию? Примеры построения успешного бизнеса по подобному принципу существуют: в частности, американская компания GE Commercial Finance, чьи активы к началу 2008 года превысили 300 млрд долларов (для сравнения, активы Сбербанка в начале 2008 года составляли порядка 200 млрд долларов). Профиль этой компании — Сommercial financing (CF) или Asset based lending (ABL) — финансирование бизнеса, обеспеченное имеющимися у заемщика активами: дебиторской задолженностью, оборудованием, товарами на складе, сырьем, недвижимостью, нематериальными активами (см. схему 1). Большинство из этих активов выступает в качестве обеспечения и при кредитовании корпоративных клиентов банком.

Осознанное старое

Отдельные услуги, традиционно входящие в комплекс Commercial financе — факторинг, ссуды, обеспеченные товарно-материальными запасами, финансирование под оборудование (лизинг и рассрочка платежа), финансирование на покупку коммерческой недвижимости, уже давно существуют в России. Но их провайдерами являются лизинговые и факторинговые компании, в большинстве своем созданные при банках, а также сами банки. Поэтому российские предприятия привыкли воспринимать эти услуги как часть банковского бизнеса. «Со временем клиенты, безусловно, оценят преимущества работы с commercial finance компаниями, — уверен Илья Волков, управляющий директор ФК «Еврокоммерц». — Когда именно это произойдет, зависит, разумеется, от динамики развития рынка. С высокой степенью вероятности можно утверждать, что небанковское финансирование не будет восприниматься как что-то экзотическое уже через три-пять лет».

О разнице между тем, что предлагается сейчас в России, и тем, что называется «Truth ABL», рассказывает директор по маркетингу компании МФК «ТРАСТ» Людмила Климанова: «При реализации финансирования «Truth ABL» оцениваются все активы потенциального клиента, начиная с дебиторской задолженности и заканчивая основными средствами компании. Для каждого актива применяется собственный коэффициент финансирования — он может быть равным 0,9 для дебиторской задолженности, 0,5 для основных средств, 0,7 для товарно-материальных запасов. Клиент имеет возможность получить финансирование сразу под все свои активы, не обращаясь к разным финансовым институтам: банкам, лизинговым и факторинговым компаниям по отдельности, а начав сотрудничество только с CF-организацией. И даже лозунг рекламной кампании, используемый во всем мире для продвижения финансового продукта ABL, звучит так: «More money1!».

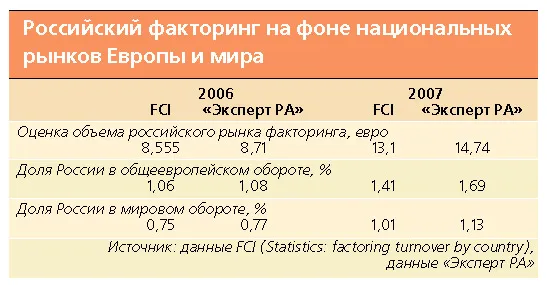

При этом не следует забывать, что основной актив, с которым работают CF-компании, — это дебиторская задолженность, а ключевой бизнес — факторинг — индустрия, которая уже достаточно давно развивается и в России. Правда, пока российский факторинг выглядит весьма скромно по сравнению с крупными западными рынками: в 2006 году его объем составил 11 млрд долларов, или 8,7 млрд евро (см. таблицу). Для сравнения: объем факторингового рынка США по итогам 2006 года превысил 127 млрд долларов2 — и это только четверть от общего объема американского рынка Commercial finance. Причем нельзя сказать, что существующий объем рынка ABL в США является следствием недостаточного развития банковской системы. По итогам 2006 года в США на 100 тыс. человек приходится 33,2 точки банковского обслуживания, в то время как в России этот показатель, по данным АРБ, составляет менее 14.

В Америке направление факторинга растет несколько медленнее, чем рынок CF в целом: в 2006 году прирост составил соответственно 12,7 и 16,5%. «В США рынок ABL развивается на протяжении двадцати лет, тогда как в Европе всего четыре-пять лет. Причем львиную долю роста европейского рынка факторинга обеспечивает именно ABL-финансирование. В то же время есть ряд европейских стран, в которых до сих пор из-за «недружественного» законодательства такой услуги в принципе не существует, например Испания и Португалия», — рассказывает Людмила Климанова (МФК «ТРАСТ»). Учитывая существующие позитивные тенденции в российской экономике, стабильность политической ситуации, относительно слабую институциональную насыщенность России банковскими услугами и темпы роста рынка факторинга в России (российский рынок факторинга ежегодно увеличивается на 80–100% последние три года), потенциал развития и других направлений Сommercial finance в нашей стране огромен.

Импортируем алгоритмы

Обратившись к опыту других рынков, мы увидим, что во всем мире факторинг развивается примерно по схожим сценариям. На первом этапе, поняв, что услуга востребована, на рынок выходит ряд игроков, среди которых значительное число — универсальные банки, предоставляющие в основном исключительно финансирование под уступку/залог денежного требования (Invoice discounting), см. схему 2. При этом применяются, как правило, те же технологии и подход к управлению рисками, что и при кредитовании.

Далее финансовый поток, направляемый в обмен на уступаемые денежные требования, постепенно начинает обрастать дополнительными услугами, такими как управление дебиторской задолженностью, ее взимание, страхование рисков, — так появляется полноценный факторинг (Full factoring). В России граница между двумя этапами несколько размыта: многие банки заявляют услугу Full factoring, но на практике предлагают Invoice discounting. На второй ступени, хотя количество услуг расширяется, но оказываются эти услуги всегда под один и тот же актив — денежные требования. Сегодня большинство участников российского факторингового рынка уже перешли на второй этап, предлагая помимо финансирования иные услуги, входящие в комплекс факторинга. Среди банков-факторов многие выделили факторинговое направление бизнеса в отдельную компанию или планируют это сделать в обозримом будущем. Это делается для того, чтобы избежать конкуренции факторинга с другими банковскими продуктами и применять единый подход к анализу кредитных рисков в банке и единый же подход к оценке рисков при финансировании под активы в компании.

На третьем этапе, если финансовая структура планирует предлагать не только факторинг, но и предоставлять финансирование и оказывать услуги под иные активы помимо дебиторской задолженности, отсутствие специализированной сети дистрибуции станет критичным. Произойдет это потому, что те активы, под которые оказывают свои услуги Asset based lenders3, пересекаются с теми, которые выступают в качестве залога при банковском кредитовании (недвижимость, оборудование, товары в производстве).

В итоге мы получаем два типа финансовых институтов, универсальных по выбору активов, под которые выдается финансирование, но специализированных с точки зрения единства используемых подходов к управлению рисками, — банки и CF-компании.

Хотя указанные в схеме способы финансирования бизнеса клиентов различаются по уровню сложности, нельзя сказать, что какой-то из них лучше/совершеннее, чем другой: эти способы для разных клиентов призваны решать разные задачи. Выбор заемщика между банковскими услугами и услугами CF, предоставляемыми под одни и те же активы, будет зависеть от финансового состояния компании-клиента, от качества его активов и, самое главное, от потребности в объемах финансирования и стратегии ведения бизнеса. В некоторых случаях для средней активно развивающейся компании обращение к услугам CF-компании может стать лучшим способом получить финансирование в требуемом объеме. «Необходимо помнить о том, что процедура мониторинга активов компании — это весьма дорогостоящее мероприятие, поскольку речь идет не просто о первоначальной оценке активов, но и о постоянном отслеживании (на ежемесячной основе) состояния активов клиента. Поэтому маловероятно, что такая услуга может быть предложена мелким клиентам. Для CF-компаний это будет просто не выгодно», — отмечает Людмила Климанова (МФК «ТРАСТ»). Для консервативного крупного клиента более предпочтительным может стать банковский кредит. В то же время одна и та же компания, диверсифицируя источники своего фондирования, может пользоваться и банковскими, и CF-инструментами финансирования, используя при этом CF преимущественно для финансирования оборотного капитала. В данном ключе банки и CF-компании не являются конкурентами, а взаимно дополняют друг друга на финансовом рынке. К тому же вне зависимости от того, осуществляется ли финансирование банком или CF-компанией, все финансовые операции в любом случае проводятся через счета в банках и не «утекают» из банковской системы.

Взять фору на офф-роуде

В 2007 году лидер российского факторингового рынка — компания «Еврокоммерц» заявила о своем намерении осваивать рынок Commercial finance и предложить своим клиентам возможность получения финансирования не только под уступку дебиторской задолженности, но и под иные существующие у них активы, в том числе товарные запасы и оборудование. «Мы уверены в дальнейшем динамичном росте индустрии небанковского финансирования, а соответственно и в том, что туда пойдут и другие игроки рынка факторинга, — делится прогнозами Илья Волков (ФК «Еврокоммерц»). — Сколько будет участников рынка, сказать пока трудно, но то, что активный рост числа компаний данного сегмента рынка произойдет не завтра — факт».

Большинство сегодняшних участников рынка факторинга не захотят или не смогут предоставлять полный комплекс услуг на основе ABL, ограничившись факторингом и/или Invoice discounting. Развитие бизнеса CF требует существенных инвестиций в специальные технологии, системы управления рисками и развитие каналов дистрибуции, что не всегда укладывается в планы акционеров универсального банка, предлагающего факторинг, и с финансовой точки зрения не для всех доступно.

Участники рынка, которые сфокусируются на услугах ABL, будут вкладывать деньги как в качественный рост, так и в покупку портфелей других Факторов, увеличивая свою долю в общем объеме рынка. Число игроков, позиционирующих свои услуги как полноценный факторинг, будет сокращаться. Дальнейшее развитие технологий сделает возможным появление компаний, которые будут предоставлять услуги Commercial finance не только под уступку дебиторской задолженности, но и под иные виды активов.

Хотя и обнаруживается интерес к России со стороны участников иностранных рынков Сommercial finance, ожидать их выхода на отечественный рынок в ближайшее время не следует. Тяга западных компаний к российскому рынку охлаждается двумя существенными обстоятельствами. Во-первых, амбиции иностранцев серьезно ограничивает недостаточная эффективность российской судебной системы для ведения бизнеса по привычным для них стандартам. Во-вторых, российский финансовый рынок молод, и на нем только начинают развиваться институты, способные обеспечить инфраструктуру оценки кредитных рисков (в частности, кредитные бюро). Имея хорошую юридическую закалку и собственную наработанную базу по дебиторам, российские Факторы обладают значительно большими шансами преуспеть на отечественном рынке Commercial finance, чем крупные и опытные западные игроки.

«Несмотря на огромный интерес ведущих факторинговых компаний нашей страны к данному продукту, им неизбежно придется столкнуться с налоговыми и законодательными проблемами, такими как, например, сложная, долговременная и с неоднозначным результатом законодательная процедура реализации залогового обеспечения», — предостерегает Людмила Климанова (МФК «ТРАСТ»). Однако, видимо, игра стоит свеч: сommercial finance — один из немногих сегментов финансового рынка, где российские институты имеют существенное преимущество перед западными игроками. Кроме того, CF-компании работают в секторе B2B и не имеют отношения к кредитованию физических лиц. Это позволяет таким компаниям не испытывать влияния негативных тенденций на внешних рынках. Вот почему даже в условиях мирового кризиса ликвидности ABL-компании могут рассчитывать на финансовую поддержку со стороны крупных инвесторов, желающих зарабатывать на российском рынке.

Начать дискуссию