«История повторяется» - это не только основной постулат технического анализа рынков, но и в целом закономерность для делового цикла. Российский деловой цикл начал свое развитие с середины 1999 года и пришел к пиковой точке в августе 2008 года.

Данный цикл, естественно, не автономный и не может существовать без основного финансового цикла, основанного на кредитном долларе. Последнему же уже почти 60 лет.

Как правило, в условиях внутренней экономической нестабильности в стране и, тем более, начале спада, первое, что случается – это инфляция и падение покупательной способности национальной валюты по отношению к базовым единицам – доллару и евро. Если рассмотреть список развивающихся стран, то именно этот процесс в них и происходит. Данная реакция сопровождается подъемом ставок центральными банками, дабы сдержать рост инфляции и не дать «утечь» из страны существенной доли капитала.

Естественно, что в большей степени инфляция задевает импортные товары и старается заполнить «дыру» между долларовой ценой и рублевой. Конечно, в сторону повышения последней. Внутренние товары и услуги тоже не отстают и также повышаются в цене, но в других пропорциях. Но как ведут себя рублевые цены на акции?

Эту закономерность я изучил еще на первых годах своего торгового опыта. Два правила: рынок является априори растущим хотя бы из-за инфляции, и долларовая цена акции важнее рублевой, поскольку на нее смотрят иностранные инвесторы – у них денег больше. Ну, что-то вроде того. Естественно, я не беру все на веру, а просто ищу аналогию в истории. Эта история есть, и она случилась в 1998 году - в «дефолтные» годы. Опыт прошлого нам показывает, что в случае роста курса доллара к рублю акции, торгующиеся в рублях на ММВБ, растут сильнее, чем те, которые котируются в долларах в РТС.

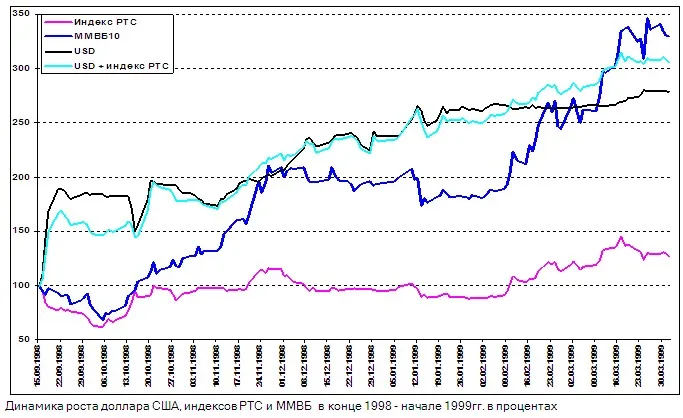

Рассмотрим графики с начала сентября 1998 года (самого «дна» рынка) до апреля 1999 года, когда закончилась волна ускоренной девальвации рубля. За это время курс доллара по отношению к рублю вырос с 8,5 до 25 рублей, т.е. в 2,9 раза. Индекс РТС, который вычисляется на основе котировок акций, выраженных в долларах, повысился с 40 до 90 пунктов, т.е. в 2,2 раза. В то же время индекс ММВБ 10 вырос с 18 до 95 пунктов или в 5,2 раза. То есть, если пересчитать рост индекса РТС в разах в рублевом выражении, мы видим следующее:

Рост индекса РТС х Рост курса доллара относительно рубля = 2,2 х 2,9 = 6,3 раза, что примерно соответствует росту индекса ММВБ10 за тот же период – в 5,2 раза.

Таким образом, можно сделать вывод, что после девальвационного скачка индексы рынка ценных бумаг, выраженные в рублях (например, индекс ММВБ10) начинают повышаться ускоренными темпами, тем самым компенсируя повышение курса доллара. Иными словами, покупая акции на ММВБ за рубли, вы осуществляете как бы хеджирование от повышения курса доллара.

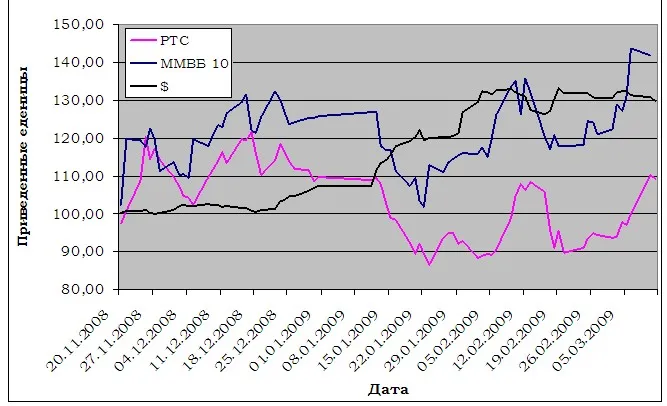

Теперь давайте посмотрим на нынешние реалии. Доллар плавно полз вверх с середины прошлого года, но реально он рванул наверх только с конца ноября, а именно с 20 ноября 2008 года. За это время «американец» вырос на 29,2% - с 27,44 до 35,45 руб.

Индекс РТС прибавил 12,11%, а вот индекс ММВБ 10, куда входят все самые ликвидные бумаги рынка, вырос аж на 38,6%, что примерно в 3,2 раза лучше, чем РТС и на 30% лучше, чем собственно сам доллар.

Думаю, что цифры говорят сами за себя: НА МОМЕНТ ДЕВАЛЬВАЦИИ НАДО БЫТЬ В АКТИВАХ. История повторяется!

Начать дискуссию