Почему убыток по цессии в налоговом учете могут не принять

Неприкрытая взаимозависимость привела к одновременной проверке четырех компаний

Налоговых консультантов обвиняют в пособничестве уклонению

В распоряжении редакции «ПНП» оказался очередной обзор схем, выявленных УФНС по г. Москве в ходе проверок за IV квартал 2008 года. Чиновники обязали инспекторов на местах использовать полученные сведения в работе. Несомненно, это будет полезно и налогоплательщикам, причем не только московским.

Как отмечают чиновники, при проверках по-прежнему преимущественно выявляются схемы, связанные с «однодневками». Тогда как более сложные способы налоговой оптимизации остаются необнаруженными.

КОМПАНИЯ ВЫВОДИЛА ПРИБЫЛЬ НА КИПР С ПОМОЩЬЮ ЦЕССИИ

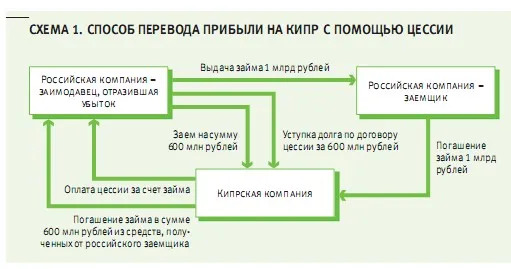

Одной из самых примечательных ситуаций из внутреннего документа налоговиков является схема по переводу очень крупных сумм прибыли из России, где прибыль в то время облагалась по ставке 24 процента, на Кипр, где применялась ставка 10 процентов. Для этого российская компания организовала цепочку из нескольких займов и цессий (см. схему 1).

Как полагают налоговики, схема была такова. Первым звеном цепи был заем, предоставленный дружественной российской компании в размере 1 млрд рублей под 14 процентов годовых. Заемщик не вернул эти средства, после чего компания переуступила право требования по обязательству аффилированной кипрской компании за 600 млн рублей. При этом у российской компании-заимодавца возник внереализационный убыток на сумму дисконта по цессии и процентов по займу. Этот убыток уменьшил налоговую базу по российскому налогу на прибыль в полном объеме (п. 2 ст. 279 НК РФ).

В дальнейшем заемщик все-таки вернул кипрской компании долг в полном объеме (1 млрд руб.), а также проценты, которые он учел в своих налоговых расходах. При этом у организации на Кипре образовался доход в виде дисконта и процентов, облагаемый кипрским подоходным налогом по ставке 10 процентов.

Налоговики при проверке обвинили компанию в получении необоснованной налоговой выгоды, выразившейся в том, что компания искусственно создала условия, позволившие ей получить убыток на сумму более 400 млн рублей. В качестве доказательства взаимозависимости всех участников налоговики привели схему движения денег. Так, помимо займа в 1 млрд рублей, российская компания-заимодавец выдала также заем кипрской компании как раз на те же 600 млн рублей, за которые последняя приобрела у нее долг. Причем этот заем был возвращен кипрской организацией за счет средств, полученных ею от российской компании-заемщика. То есть налоговики указывают, что деньги прошли по замкнутому кругу, что свидетельствует о взаимозависимости всех участников.

В результате налоговики посчитали, что убыток от переуступки права требования по займу был сформирован искусственно. Инспекторы доначислили налог на прибыль, а также штрафы и пени.

Как можно отбиться. Аргументы налоговиков о взаимозависимости компаний, участвовавших в схеме, выглядят очень слабыми – нет никаких доказательств взаимосвязи, помимо замкнутой цепочки движения денежных средств. Кроме того, проверяющие не исследовали причины, по которым долг был переуступлен с таким значительным дисконтом. Возможно, в этой переуступке содержалась очевидная деловая цель – минимизация возможного убытка от вероятного невозврата долга.

>

>

ВЗАИМОЗАВИСИМОСТЬ ПОСЛУЖИЛА ПРИЧИНОЙ ОДНОВРЕМЕННОЙ ПРОВЕРКИ СРАЗУ ЧЕТЫРЕХ КОМПАНИЙ

В следующей схеме, рассмотренной в обзоре, взаимозависимость участников очевидна и не скрывается ими. Этим воспользовались инспекторы, обвинив компании в занижении налогооблагаемой прибыли и неправомерном возмещении НДС из бюджета.

Прежде всего, сами налоговики указывают, что начали проверку четырех компаний одновременно, потому что у них имелись сведения, что их взаимозависимость влияет на условия и экономические результаты деятельности. Целью проверки было установить согласованность действий группы. Поэтому при проведении проверки они с места в карьер принялись искать схемы. В результате обнаружилось следующее (см. схему 2).

Компания (условно назовем ее основной) получала кредиты в банке, приобретала на эти деньги технику и продавала ее дружественной лизинговой компании, которая в свою очередь также расплачивается за технику заемными средствами. Правда, лизинговой компании займы предоставили не банки, а третья проверяемая взаимозависимая организация. Которая в свою очередь получила эти деньги в долг от основной организации. В дальнейшем лизинговая компания передавала технику в лизинг четвертой проверяемой компании, также входящей в холдинг.

Налоговики предъявили следующие претензии. Участие основной и лизинговой компаний, а также организации, через которую был проведен заем, в операциях по приобретению техники носит фиктивный характер. Якобы лизингополучатель вполне мог бы напрямую взять кредит в банке и приобрести технику, не уплачивая вознаграждение посредникам и не завышая свои расходы.

Помимо прочего деятельность основной компании признана фиктивной после того, как «анализ финансовой устойчивости показал высокую зависимость организации от внешних источников – доля долгосрочных займов и кредитов, привлеченных для финансирования активов предприятия наряду с собственными средствами, составляет 99 процентов». Что, по мнению инспекторов, «свидетельствует об отсутствии финансовой активности общества по увеличению собственных средств и снижению заемных».

Также налоговики указывают на то, что в проверяемом периоде в штате основной компании фактически числились только две должности. При этом сотрудники являлись одновременно должностными лицами в других взаимозависимых организациях. Что дало им повод усомниться в возможности осуществления значительных хозяйственных операций столь малыми силами.

Кроме того, проверяющие оказались недовольны низкой рентабельностью продажи техники в лизинговую компанию (наценка составляла около 0,2%) и низким процентом по займам, предоставляемым третьей дружественной организации. В результате этих операций налоговая база по прибыли основной компании равнялась нулю.

Претензии к лизинговой компании звучали следующим образом. Она не ведет реальной предпринимательской деятельности, направленной на получение прибыли, и является несамостоятельной. Организация финансово зависима от своих кредиторов, в частности от дружественной компании. За счет собственного капитала покрывается только 0,02 процента всех активов организации, остальная доля активов (99,98%) покрывается за счет заемного капитала. При этом в целом деятельность убыточна.

Целью создания этой компании, по мнению налоговиков, является «минимизация налогового бремени всей группы компаний». Организация получает убыток, осуществляя операции, не обусловленные разумными экономическими целями. Таким образом, деятельность лизинговой компании противоправна и направлена «на извлечение денежных средств из бюджета РФ путем заявленного возмещения НДС» по приобретенной для передачи в лизинг технике.

Наконец, лизинговая компания намеренно привлекала заемные средства от дружественной организации (а не просила основную организацию отсрочить платеж за технику или передать заем без посредничества), чтобы завысить свои расходы на сумму процентов. Такое оформление также давало возможность соблюсти условия для возмещения НДС, так как в 2005 году для этого нужна была оплата товара.

Деятельность дружественной компании-заимодавца признана фиктивной, так как она также, по мнению налоговиков, не осуществляет самостоятельную предпринимательскую деятельность, а лишь помогает лизинговой организации получить необоснованное возмещение НДС из бюджета.

В результате этого титанического анализа лизингополучателю был доначислен налог на прибыль, исходя из цены приобретения техники основной организацией, а с лизинговой компании были сняты вычеты по НДС по приобретенной технике.

Как можно отбиться. По нашему мнению, действия и выводы налоговиков абсурдны. Во-первых, взаимозависимость сама по себе не может доказывать, что действия компаний недобросовестные.

Во-вторых, факт взаимозависимости дает налоговикам право проконтролировать цены, применяемые компаниями при взаиморасчетах (ст. 40 НК РФ), однако этого сделано не было.

В-третьих, налоговики (раз уж проверяли в комплексе все четыре организации) должны были обнаружить, на каком этапе возникла налоговая выгода у холдинга и каким образом она была достигнута. Но, учитывая, что все четыре компании применяли общую систему налогообложения, никакой совокупной налоговой выгоды быть не могло в принципе – все компании уплачивали начисленные ими налоги в полном объеме. Единственный разумный аргумент, который могли привести налоговики, – неоправданная ускоренная амортизация по лизинговому имуществу. Однако они об этом даже не упоминают.

Кроме того, поражает нелогичность доводов налоговиков по отношению к холдингу в целом. Так, лизингополучателя налоговики обвиняют в искусственном завышении цены приобретаемого имущества за счет посредников, тогда как основную и лизинговую организации (посредников) упрекают в небольшой рентабельности. При этом лизинговую компанию обвиняют в незаконном возмещении НДС, тогда как этот же налог был сполна уплачен основной организацией. Вряд ли у этого дела есть хоть малейшие перспективы в суде.

СДАЧА В АРЕНДУ ЧЕРЕЗ ПОСРЕДНИКОВ ОПАСНА ДАЖЕ БЕЗ ДОКАЗАТЕЛЬСТВ ВЗАИМОЗАВИСИМОСТИ

Более вдумчивым подходом к понятию «схема» могут похвастаться налоговики, раскрывшие способ снижения налога на прибыль по сдаче в аренду торговых мест в огромном торговом комплексе. Но и здесь проверяющие в ряде случаев недостаточно хорошо аргументировали свои выводы.

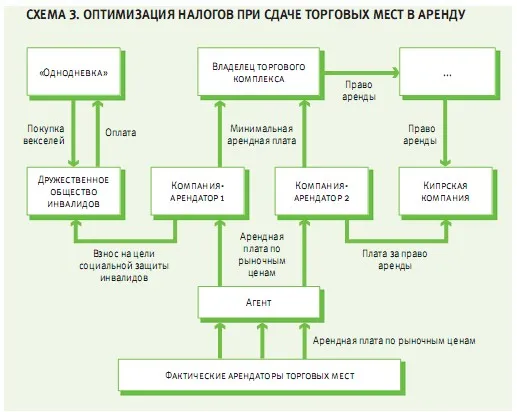

Инспекторы проверяли деятельность компании – владельца торгового комплекса по сдаче торговых мест в аренду. Выяснилось, что все торговые места сданы двум компаниям, которые в свою очередь сдают их в субаренду конечным пользователям через агента (см. схему 3).

Эта схема давно известна налоговикам, однако в классическом виде она предусматривает, что арендаторы-посредники должны применять «упрощенку». Тогда достигается экономия по налогу на прибыль за счет трансфертного перевода ее на льготный (упрощенный) режим. В рассматриваемом же случае арендаторы-посредники применяли общую систему из-за значительных сумм выручки (30–37 млн руб. в месяц у каждой). Однако остальные элементы схемы были на месте: торговые места передавались в субаренду по ценам, в 25 раз выше, чем сдавал их в аренду посредникам собственник имущества.

Оказалось, что посредники снижали налог на прибыль иными методами (каждая компания – своим). Так, первая компания использовала в своей деятельности труд инвалидов (более 50% от списочной численности), поэтому перечисляла весь полученный доход (разницу между арендной и субарендной платой) в качестве взноса на цели социальной защиты инвалидов в дружественную инвалидную компанию и учитывала этот взнос в расходах (подп. 38 п. 1 ст. 264 НК РФ). После чего Региональная общественная организация инвалидов, которой перечислялся взнос, приобретала на все деньги векселя фирм-«однодневок». Причем допрошенный налоговиками председатель этого общества не смог объяснить, каким образом векселя «однодневок» могут защитить интересы инвалидов, которые защищает его общественная организация.

Вторая же компания-посредник на весь свой доход приобретала опционы на право аренды торговых мест и учитывала эти суммы в расходах. Причем опционы приобретались не у собственника торгового комплекса, а у некой кипрской компании, неизвестно какое отношение имеющей к аренде этого имущества.

Однако этот факт, учитывая, что проверяли налоговики именно владельца имущества, а не компании-посредники, к делу прямого отношения не имеет. Он используется налоговиками лишь для того, чтобы доказать недобросовестность всех участников схемы. Кстати, как указывают налоговики, все три компании на момент проведения проверки уже сменили своих учредителей, директоров и место постановки на учет (выбыли из Москвы в Петропавловск-Камчатский, Нижний Новгород и Киров). Поэтому для того, чтобы доказать мнимость операций, налоговики дополнительно опросили работников компании-агента, которые собирали деньги с конечных арендаторов и передавали их компаниям-посредникам.

Опрошенные работники показали, что ранее они работали в компании – владельце торгового комплекса, затем им предложили уволиться. Одновременно некая организация предложила им работу в аналогичных должностях в этом же торговом комплексе. С тех пор, как указали опрашиваемые, «…организации сменяют друг друга, но наши рабочие места не меняются, мы периодически пишем заявления об увольнении из одной организации и одновременно пишем заявления о приеме на работу в другой организации».

В результате налоговики признали заключение договоров с компаниями-посредниками фиктивным и доначислили компании – владельцу имущества более 400 млн рублей налогов (исходя из цен, по которым торговые места снимали конечные арендаторы), а также штраф и пени.

Как можно отбиться. Слабым местом доказательной базы этого дела для налоговиков является отсутствие взаимозависимости компаний-посредников и компании – владельца торговых мест. В этом случае налоговики не имели права применять контроль цен и говорить об их занижении. Ведь у владельца здания могли быть веские причины передавать торговые места в аренду по стоимости ниже, чем платили конечные арендаторы. Ведь, по сути, торговый комплекс сдавался двум посредникам целиком – у владельца не было необходимости искать арендаторов и ежемесячно собирать с них деньги. Таким образом, налоговики не доказали взаимозависимости владельца торгового комплекса и недобросовестных посредников, а также согласованности их действий, направленных на уклонение от налогов.

Впрочем, учитывая, что все три компании уже сменили собственников, руководство и место регистрации, судиться по этому поводу с налоговиками никто не собирается. Торговый комплекс наверняка уже давно передан с баланса бывшей компании-владельца, которую теперь бросят и обанкротят.

Это дело примечательно еще и тем, что налоговики, проводившие проверку, прямо указывают на участие в организации схемы сторонних консультантов, адвокатов и аудиторов. Инспекторы выяснили, что интересы всех трех компаний представляет один и тот же налоговый адвокат, а интересы обслуживающего компанию банка, организации инвалидов и кипрские компании – специалист из той же адвокатской конторы. А учредитель этой адвокатской конторы одновременно председательствует в совете директоров обслуживающего банка.

Также налоговики обнаружили договоры на оказание консультационных услуг, заключенные участниками схемы с одной из аудиторских компаний. И письменные консультации ее специалистов, касающиеся элементов раскрытой схемы.

Таким образом, впервые во внутреннем обзоре налоговики не просто описали схему, но и пофамильно перечислили сторонних консультантов, участвовавших, по их мнению, в ее разработке. Если по факту уклонения от уплаты налогов будет возбуждено уголовное дело, консультантам также может быть предъявлено обвинение.

Начать дискуссию