Экспертиза статьи: С.В. Мягкова, служба Правового консалтинга ГАРАНТ, профессиональный бухгалтер-эксперт

Фирмам и коммерсантам, деятельность которых подпадает под ЕНВД, предстоит освоить новую форму декларации. В конце января Минюст России зарегистрировал приказ, утверждающий «вмененную» декларацию. Отчитаться по ней надо за I квартал этого года, то есть до 20 апреля необходимо представить отчет в налоговую инспекцию. О том, какие изменения произошли в порядке заполнения декларации рассказали эксперты «Актуальной бухгалтерии».

В целом форма декларации изменилась несильно (1). Помимо небольших технических правок изменения произошли в разделах 1, 2 и 3. А Раздел 3.1 и вовсе исключили. Итак, что же изменилось в разделах? В Разделе 1 количество блоков с данными «ОКАТО — сумма ЕНВД к уплате за налоговый период» увеличилось с 4 до 8. В Разделе 2 исключили расшифровку налоговой базы по месяцам. Раздел 3 пополнился строкой 010 «Налоговая база, исчисленная по всем кодам ОКАТО». В предыдущей декларации подобные сведения указывали в Разделе 3.1.

Правила заполнения

В порядке заполнения новой декларации, в отличие от предыдущего, более детально прописаны многие моменты. Начнем с того, что заполнена декларация, как и прежде, может быть от руки синими, фиолетовыми или черными чернилами или на компьютере. Во втором случае печать знаков должна выполняться шрифтом Courier New размером 16—18 пунктов, а в незаполненных ячейках могут не ставиться прочерки.

Страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от количества заполняемых разделов. Порядковый номер страницы проставляется в специально отведенном для нумерации поле. Например, показатель «Номер страницы» (показатель «Стр.»), имеющий 3 ячейки, следует записывать следующим образом:

- для первой страницы — 001;

- для тридцать третьей — 033.

Каждому показателю декларации соответствует одно поле, состоящее из определенного количества ячеек. При этом в поле указывается только один показатель. Исключение составляют даты, правильные или десятичные дроби. Таким показателям соответствуют 2 поля, разделенные либо знаком «/» (косая черта), либо знаком «.» (точка). Первое поле предназначено для числителя правильной дроби (целой части десятичной дроби), второе — для знаменателя правильной дроби (дробной части десятичной дроби). Для даты — 3 поля: день, месяц и год, разделенные знаком «.».

Заполнение полей декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо начиная с первой (левой) ячейки. Некоторые проблемы могут возникнуть при заполнении кодов. Так, для показателя «Код по ОКАТО» отводится 11 ячеек, он отражается начиная с первой ячейки. В незаполненных ячейках (справа от значения кода) проставляют нули. Например, для кода ОКАТО 12445698 в поле «Код по ОКАТО» записывается одиннадцатизначный код 12445698000.

В то же время при указании ИНН организации «5024002119» в зоне из 12 ячеек поле заполняется следующим образом: «ИНН 5024002119--». Как видим, в незаполненных ячейках надо поставить прочерки. Кстати, российским организациям в новой форме декларации не требуется указывать КПП по месту нахождения обособленного подразделения, в отличие от ранее действовавшего бланка. Для иностранных организаций порядок заполнения строк «ИНН» и «КПП» не изменился.

Представить декларацию в налоговую инспекцию можно несколькими способами: отправить по почте, отнести лично или направить курьера, а также отправить по телекоммуникационным каналам связи (Допустимо ли сдавать вместо электронной отчетности бумажную, читайте в «Актуальной бухгалтерии» № 4, 2009 ).

Титульный лист

На титульном листе нового бланка появились новые ячейки для закодированной информации. Изменились и некоторые коды по сравнению с ранее действующим бланком «вмененной» декларации. В поле «Номер корректировки» при представлении в налоговый орган первичной декларации проставляют «0--». Если же надо подать «уточненку», то в реквизите «Номер корректировки» указывают, какая это по счету уточненная декларация за соответствующий налоговый период (например, «1--», «2--» и т. д.). Отметим, что уточненную декларацию или расчет представляют в налоговую инспекцию по форме, действовавшей в налоговый период, за который вносятся изменения.

В поле «Налоговый период» указывают код соответствующего налогового периода. Их перечень приведен в Приложении № 1 к порядку заполнения декларации. Для I квартала 2009 года таким кодом будет «21».

В поле «Отчетный год» надо вписать «2009». Далее указывают код налоговой инспекции и код вида места представления декларации по месту учета налогоплательщика. Второй из указанных кодов приводится в соответствии с Приложением № 2 к порядку.

В ячейке раздела «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указывают:

1 - если достоверность и полноту сведений в декларации подтверждает руководитель организации-налогоплательщика или сам предприниматель;

2 - в случае подтверждения достоверности и полноты сведений представителем налогоплательщика.

Формируем отчет

Общий порядок формирования показателей для заполнения декларации не изменился. Каких-либо новых сведений указывать в отчете не надо. Хотя некоторым фирмам и предпринимателям придется заполнять декларацию в первый раз в связи с тем, что с 2009 года в Налоговом кодексе пополнился перечень «вмененных» видов деятельности. Подробно об этом мы писали в «Актуальной бухгалтерии» № 3, 2009, поэтому останавливаться на этом не будем. Разберем на примере порядок заполнения декларации по ЕНВД.

Пример

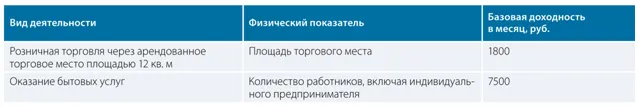

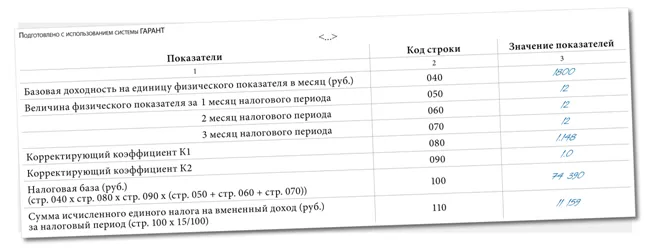

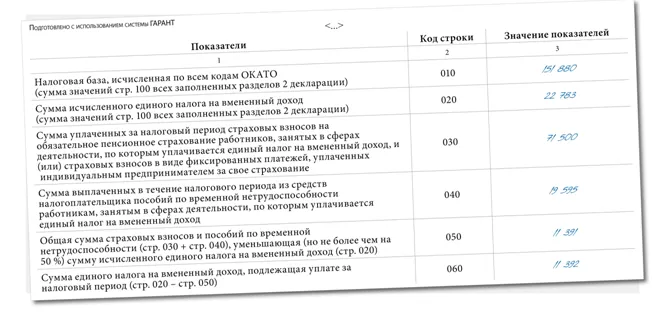

Фирма «Актив» ведет 2 вида деятельности, каждый из которых подпадает под ЕНВД. Первый вид деятельности — это розничная торговля, а второй — ремонт обуви и металлоремонт (бытовое обслуживание). Для розничной торговли фирма арендует помещение в торговом павильоне площадью 12 кв. м. В этом же павильоне «Актив» арендует площадь для оказания бытовых услуг. Оказанием услуг занимаются 3 человека. Все трое работали в течение января, февраля и марта.

Сумма уплаченных взносов на обязательное пенсионное страхование за I квартал 2009 г. составила 71 500 руб. Сумма пособий по временной нетрудоспособности, которые «Актив» выплатил работникам за I квартал, — 19 595 руб.

Для того чтобы заполнить разделы 2 и 3 декларации, надо рассчитать налоговую базу по ЕНВД. Заметим, что порядок составления «вмененной» декларации предусматривает, что значение установленного на календарный год коэффициента-дефлятора К1 рассчитывается как произведение коэффициента, применяемого в предшествующем периоде, и коэффициента, учитывающего изменение потребительских цен на товары в предшествующем календарном году. Между тем Минэкономразвития России своим приказом(2) утвердил на 2009 г. К1 в размере 1,148. Причем, как указывают чиновники, для целей применения главы 26.3 Кодекса коэффициент-дефлятор К1 установлен в порядке, действующем до 01.01.2009, то есть без перемножения на коэффициент-дефлятор К1, установленный на 2008 г. Новый порядок расчета коэффициента-дефлятора К1, учитывающий изменения, внесенные в главу 26.3 Кодекса Федеральным законом от 22.07.2008 № 155-ФЗ, будет применяться при определении размера коэффициента-дефлятора К1 на 2010 г.(3) .

Корректирующий коэффициент К2 в примере примем равным 1.

Налоговая база по рознице составит: 1800 руб. × 12 кв. м × 3 мес. × 1 × 1,148 = 74 390,4 руб. С учетом округления будет 74 390 руб.

Сумма ЕНВД по розничной торговле будет равна: 74 390,4 руб. × 15% = 11 158,56 руб.

С учетом округления будет 11 159 руб.

Налоговая база по оказанию услуг:

7500 руб. х 3 чел. × 3 мес. × 1 × 1,148 = 77 490 руб.

Сумма ЕНВД по оказанию услуг составит:

77 490 руб. × 15% = 11 623,5 руб. С учетом округления будет 11 624 руб.

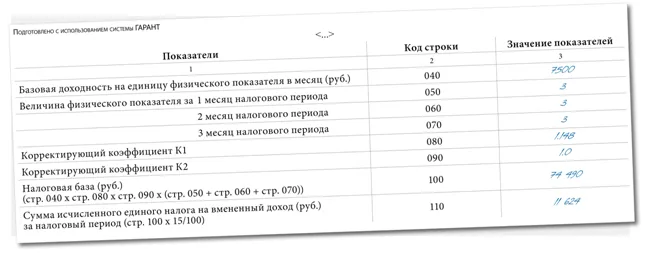

Общая налоговая база будет равна:

74 390 + 77 490 = 151 880 руб.

Сумма исчисленного ЕНВД всего:

11 159 + 11 624 = 22 783 руб.

Сумма уплаченных взносов на ОПС составит 71 500 руб. Сумма пособий по временной нетрудоспособности — 19 595 руб.

Общая сумма пособий по нетрудоспособности и взносов на ОПС составила:

71 500 + 19 595 = 91 095 руб.

Из них уменьшат сумму налога лишь:

22 783 руб. : 2 = 11 391,5 руб.

С учетом округления будет 11 391 руб. Сумма ЕНВД к уплате равна 11 392 руб.

1 приказ Минфина России от 08.12.2008 № 137н

*2) ... 2 приказ Минэкономразвития России от 12.11.2008 № 392

*3) ... 3 письмо ФНС России от 18.12.2008 № ШС-6-3/943

Начать дискуссию