Экспертиза статьи: А.Г. Кикинская, служба Правового консалтинга ГАРАНТ, юрисконсульт

С.В. Мягкова, служба Правового консалтинга ГАРАНТ, налоговый консультант, профессиональный бухгалтер-эксперт

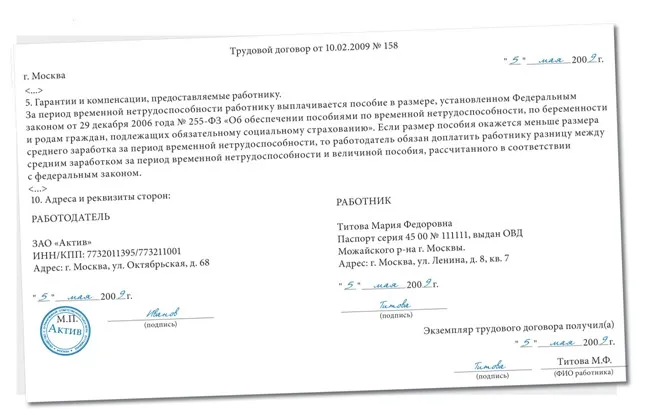

Сразу скажем, что компания не обязана производить доплаты заболевшим работникам сверх установленного законом размера пособия по временной нетрудоспособности. Согласно статье 183 Трудового кодекса работодатель должен оплачивать больничные листы строго в соответствии с федеральными законами (1)(1). Однако компания вправе закрепить выплату доплат в трудовых и (или) коллективном договорах. Ведь, как известно, не разрешено самостоятельно устанавливать лишь те правила, которые ухудшают положение работников. А повышать уровень гарантий своих сотрудников законом не запрещается. Такая инициатива компании всегда приветствуется. Необходимая запись в договоре может выглядеть так.

Предположим, вы хотите доплачивать работнику сверх положенного ему по закону пособия только в тех случаях, когда он болеет сам, и не хотите за счет фирмы увеличивать сумму выплат, если сотрудник, например, ухаживает за больным членом семьи. Тогда в договоре нужно закрепить, что доплата производится только в случае утраты трудоспособности вследствие заболевания или травмы.

Чтобы рассчитать размер доплаты, необходимо из среднего заработка за время болезни вычесть размер пособия по временной нетрудоспособности. Сумму доплаты определяют по формуле.

Средний заработок за время болезни рассчитывают согласно Положению об особенностях порядка исчисления пособий(2) (2). Его определяют как произведение среднедневного заработка на число календарных дней болезни. При расчете среднего заработка за время болезни учитывают все предусмотренные системой оплаты труда виды выплат, включаемые в базу по ЕСН, зачисляемому в ФСС России (О новшествах расчета пособий по нетрудоспособности читайте в «Актуальной бухгалтерии» № 2, 2009). Среднедневной заработок рассчитывают путем деления начисленной за расчетный период зарплаты сотрудника на число календарных дней, приходящихся на такой период. Расчетным периодом являются 12 месяцев, предшествующих месяцу наступления нетрудоспособности(3) (3).

Пособие за каждый день болезни рассчитывают как процент от среднего заработка, который зависит от продолжительности страхового стажа работника. Если страховой стаж сотрудника составляет менее 5 лет, то больничный оплачивается в размере 60% от среднего заработка. При страховом стаже от 5 до 8 лет — 80%, а если стаж более 8 лет — 100% от размера среднего заработка. Пособие за весь период нетрудоспособности определяют путем умножения дневного пособия на календарные дни болезни. Отметим, что максимальный размер пособия по временной нетрудоспособности в 2009 году составляет 18 720 рублей за полный календарный месяц (4)(4). Как рассчитать сумму доплаты, покажет пример.

Пример

В апреле 2009 г. сотрудник, работающий в компании, которая применяет общий режим налогообложения, болел 10 календарных дней (с 6 по 15 апреля). Его оклад — 50 000 руб., других выплат не было. Страховой стаж сотрудника составляет 6,5 года. Расчетный период с 1 апреля 2008 г. по 31 марта 2009 г. (365 календар. дн.) отработан полностью. Трудовым договором с работником в случае временной нетрудоспособности предусмотрена доплата до фактического заработка.

Средний дневной заработок составляет:

50 000 руб. × 12 мес. : 365 календар. дн. = 1643,84 руб.

Поскольку страховой стаж работника составляет 6,5 года, то сотрудник имеет право на пособие по временной нетрудоспособности в размере 80% от величины среднего заработка:

Дневное пособие равно:

1643, 84 руб. × 80% = 1315,07 руб.

Определим максимальный размер дневного пособия. Для этого разделим максимальный размер пособия, установленный на 2009 г., на число календарных дней апреля:

18 720 руб. : 30 дн. = 624 руб.

Поскольку исчисленный исходя из среднего заработка размер дневного пособия (1315,07 руб.) превышает максимально допустимый (624 руб.), то пособие выплачивается исходя из максимального размера (624 руб). Таким образом, пособие по временной нетрудоспособности составит:

624 руб. × 10 календар. дн. = 6240 руб.

При этом первые 2 дня болезни оплачиваются за счет средств работодателя:

624 руб. × 2 календар. дн. = 1248 руб.

Оставшаяся часть пособия (4992 руб.) выплачивается за счет средств соцстраха, а значит, уменьшает сумму подлежащего уплате ЕСН в части ФСС России.

Кроме пособия, работодатель должен произвести доплату до фактического заработка в размере:

1643,84 руб. × 10 календар. дн. – 1248 руб. – 4992 руб. = 10 198,40 руб.

В бухгалтерском учете это отражается записью:

ДЕБЕТ 26 КРЕДИТ 70

– 1248 руб. — начислено пособие за первые 2 дня временной нетрудоспособности;

ДЕБЕТ 70 КРЕДИТ 68

– 162 руб. — начислен НДФЛ;

ДЕБЕТ 69 КРЕДИТ 70

– 4992 руб. — начислено пособие

за счет ФСС России;

ДЕБЕТ 70 КРЕДИТ 68

– 649 руб. — начислен НДФЛ;

ДЕБЕТ 26 КРЕДИТ 70

– 10 198,40 руб. — отражена сумма доплаты до среднего заработка;

ДЕБЕТ 70 КРЕДИТ 68

– 1326 руб. — начислен НДФЛ.

Отражаем доплаты в налоговом учете

Доплаты до фактического (среднего) заработка могут быть включены в состав расходов на оплату труда(5) (5). Правда, при условии, что доплаты по больничным предусмотрены в трудовых и (или) коллективных договорах. В противном случае данные доплаты нельзя учесть в составе налоговых расходов. Такую точку зрения совсем недавно высказало финансовое ведомство (6)(6).

Нужно отметить, что вопрос о правомерности включения доплаты до фактического заработка в облагаемую базу по налогу на прибыль не такой простой, как это кажется на первый взгляд. По данной проблеме существует и иная, прямо противоположная точка зрения. Она высказана Президиумом ВАС РФ еще в 2007 году(7) (7). Согласно пункту 15 статьи 255 Налогового кодекса к расходам на оплату труда относятся «расходы на доплату до фактического заработка в случае утраты временной нетрудоспособности, установленную законодательством РФ».

А что же это за случаи, установленные законодательством РФ? По мнению судей, в нашем законодательстве был лишь один такой. До 1 января 2005 года законодатель обязывал компании выплачивать больничные лицам, работающим в районах Крайнего Севера, в размере полного заработка с учетом районного коэффициента и процентной надбавки (8)(8). Разница между фактическим заработком и максимальным размером пособия, выплачиваемого за счет средств ФСС России, и являлась той самой доплатой, «установленной законодательством РФ», которая могла быть отнесена к расходам на оплату труда. Однако с 1 января 2005 года компании лишились такой возможности. Поэтому судьи сделали вывод, что доплаты до фактического заработка в случае болезни сотрудника не могут быть отнесены к расходам на оплату труда.

Аналогичной позиции придерживается и столичная налоговая служба. В ее декабрьском письме(9) (9) была высказана позиция, согласно которой компании не вправе включать в налоговые расходы доплаты до фактического заработка даже в случае, если такие доплаты предусмотрены трудовыми или коллективными договорами. Налоговики отметили, что, принимая решение о налогообложении доплат, компаниям следует руководствоваться вышеупомянутым постановлением ВАС РФ. А согласно данному постановлению доплаты до фактического заработка не уменьшают налогооблагаемую прибыль.

Поэтому, принимая решение о включении доплат в состав расходов на оплату труда, компаниям следует оценить возможные налоговые риски. Ведь, если компания включит суммы доплат в состав расходов, есть вероятность, что фирма при проверке столкнется с претензиями со стороны налоговой инспекции.

Начисляем зарплатные налоги

Доплаты до фактического заработка нужно включать в облагаемую базу по налогу на доходы с физических лиц. В отношении ЕСН, а также взносов на обязательное пенсионное страхование отметим следующее. Если данные выплаты уменьшают облагаемую базу по налогу на прибыль, то эти суммы необходимо учесть при расчете базы по соцналогу. Кроме того, в этом случае начисляют страховые взносы на обязательное пенсионное страхование.

Суммы доплат до фактического (среднего) заработка подлежат обложению и страховыми взносами от несчастных случаев на производстве и профзаболеваний(10) (10). Ведь взносы по «травме» начисляют на все виды доходов работников. Исключением являются выплаты, включенные в перечень (11)(11), на которые страховые взносы не начисляют. Однако доплаты до фактического заработка в него не входят.

*1) ...1 - Федеральный закон от 29.12.2006 № 255-ФЗ

*2) ... 2 - утв. пост. Правительства РФ от 15.06.2007 № 375

*3) ... 3 - п. 6 положения, утв. пост. Правительства РФ от 15.06.2007 № 375

*4) ... 4 - ст. 8 Федерального закона от 25.11.2008 № 216-ФЗ

*5) ... 5 - п. 15 ст. 255 НК РФ

*6) ... 6 - письма Минфина России от 12.02.2009 № 03-03-06/1/61, 03-03-06/1/62, 03-03-06/1/60

*7) ... 7 - Пост. Президиума ВАС РФ от 03.07.2007 № 1441/07

*8) ... 8 - Федеральный закон от 19.02.1993 № 4520-1

*9) ... 9 - письмо УФНС России по г. Москве от 04.12.2008 № 19-12/112990

*10) ... 10 - п. 3 правил, утв. пост. Правительства РФ от 02.03.2000 № 184

*11) ... 11 - утв. пост. Правительства РФ от 07.07.1999 № 765

Н.З. Ковязина, заместитель директора Департамента заработной платы, охраны труда и социального партнерства Минздравсоцразвития России

В трудовом договоре может быть предусмотрена доплата к больничному пособию до фактического (среднего) заработка с учетом страхового стажа работника. Тогда расчет доплаты нужно делать следующим образом. Для начала необходимо рассчитать размер дневного пособия по временной нетрудоспособности с учетом страхового стажа работника. Затем найти сумму максимально допустимого дневного размера пособия. Для этого нужно разделить максимальный размер пособия, выплачиваемый за счет ФСС России (18 720 руб.), на число календарных дней месяца, в котором ваш сотрудник болел. Далее необходимо сравнить размер дневного пособия по временной нетрудоспособности с максимально допустимым дневным размером пособия. Если величина дневного пособия по больничному листку превышает максимально допустимый, то из размера дневного пособия нужно вычесть максимально допустимый дневной размер пособия. Полученную разницу необходимо умножить на число календарных дней болезни. Это и будет величиной доплаты.

Начать дискуссию