Получение прибыли является основной целью предпринимательской деятельности организаций, занятых во всех отраслях народного хозяйства и независимо от организационно-правовой формы. Прибыль является одной из разновидностей финансового результата (другим является убыток), который формируется на счетах учета продаж и учета прочих доходов и расходов.

Участниками договора строительного подряда являются подрядные строительные организации, организации-заказчики строительства и инвесторы. Специфика осуществления хозяйственных операций, а также специфика осуществления процесса оборота денежных средств, определяют и специфику формирования финансовых результатов у каждого из участников этого договора.

В подрядных строительных организациях

При организации работы по определению финансового результата в подрядных строительных организациях следует учитывать, что в отношении строительной продукции используются два основных термина: сметная прибыль и прибыль от продажи продукции.

С 1 марта 2001 года порядок расчета сметной прибыли регулируется постановлением Госстроя РФ от 28 февраля 2001 года № 15, которым утверждены «Методические указания по определению величины сметной прибыли в строительстве» (МДС 81-25.2001) — далее Методические указания. Напомним, что письмом Минюста РФ от 19 октября 2001 г. № 07/10178-ЮД постановлению Госстроя РФ, утвердившему МДС 81-5.99, отказано в государственной регистрации. Поэтому ниже приводятся только те положения Методических указаний, которые заимствованы или взаимосвязаны с положениями других нормативных документов и не противоречат общеметодологическим подходам. Иного нормативного документа, регулирующего порядок определения сметной прибыли в настоящее время не разработано.

Для строек, финансирование которых осуществляется за счет собственных средств предприятий, организаций и физических лиц, положения Методических указаний носят рекомендательный характер.

По объектам строительства, сметная документация по которым утверждена до выхода указанного Постановления, подлежит уточнению остаток сметной стоимости строительно-монтажных работ по переходящим на 2001 год стройкам по состоянию на 1 марта 2001 года, а также полная сметная стоимость строительно-монтажных работ по стройкам вновь начатых в 2001 и последующих годах.

Стоимость работ, подлежащих выполнению подрядными организациями после 1 марта 2001 г., а также расчеты за выполненные работы определяются с применением вновь утвержденных нормативов сметной прибыли.

В случаях исчерпания сумм, предусмотренных в сметах, заказчики могут использовать для этой цели резерв средств на непредвиденные работы и затраты или экономию по другим статьям сметы.

Методические указания предназначены для определения сметной прибыли:

инвесторами (заказчиками — застройщиками) — при составлении инвесторских смет для оценки инвестиционных программ (проектов);

при подготовке сторонами договора, в т.ч. при подрядных торгах и определении договорных цен в случаях формирования их на основе переговоров заказчиков с подрядчиками;

подрядными организациями — при составлении ценовых предложений на конкурсные торги;

проектными организациями — при разработке сметной документации.

Сметная прибыль в составе сметной стоимости строительной продукции — это средства, предназначенные для покрытия расходов подрядных организаций на развитие производства и материальное стимулирование работников.

Сметная прибыль является нормативной частью стоимости строительной продукции и не относится на себестоимость работ.

В качестве базы для исчисления сметной прибыли принимается величина средств на оплату труда рабочих (строителей и механизаторов) в текущих ценах в составе сметных прямых затрат.

В составе норматива сметной прибыли учитываются затраты на:

отдельные федеральные, региональные и местные налоги и сборы, в т.ч.:

налог на прибыль организаций, налог на имущество, налог на прибыль предприятий и организаций по ставкам, устанавливаемым органами местного самоуправления в размере не выше 5 процентов;

расширенное воспроизводство подрядных организаций (модернизация оборудования, реконструкция объектов основных фондов);

материальное стимулирование работников (материальная помощь, проведение мероприятий по охране здоровья и отдыха, не связанных непосредственно с участием работников в производственном процессе);

организацию помощи и бесплатных услуг учебным заведениям.

Из приведенного перечня, очевидно, что в состав сметной стоимости строительной продукции (и свободных цен на нее) включаются не только чисто производственные расходы, но и суммы, которые впоследствии будут направлены на цели, не имеющие производственного характера.

Отметим, что в других отраслях сферы материального производства порядок формирования рыночных цен принципиально отличается от изложенного.

В нормативах сметной прибыли не учитываются следующие виды затрат:

1. Затраты, не влияющие на производственную деятельность подрядной организации, в т.ч. на:

благотворительные взносы;

развитие социальной и коммунально-бытовой сферы;

добровольные пожертвования в избирательные фонды;

премирование работников непроизводственной сферы;

оплату дополнительных (сверх установленной продолжительности) отпусков;

выделение единовременных пособий работникам, уходящим на пенсию, надбавки к пенсиям;

компенсацию стоимости питания в столовых и буфетах;

оплату проездов в транспорте общего пользования;

возмещение расходов сверх установленных норм при направлении работников для выполнения монтажных, наладочных и строительных работ, за подвижной и разъездной характер их деятельности, за производство работ вахтовым методом;

оплату подписки на газеты и журналы;

оплату командировочных расходов сверх установленных норм;

страхование персонала строительных организаций (кроме обязательного социального страхования и обеспечения медицинского страхования);

на создание совместных предприятий;

покупку акций, облигаций и других ценных бумаг, затраты, связанные с выпуском и распространением ценных бумаг;

содержание аппарата управления объединений, ассоциаций, концернов и других вышестоящих органов управления;

погашение кредитов коммерческих банков и выплату процентов по ним, а также по отсроченным и просроченным ссудам (сверх сумм по учетной ставке Центрального Банка России);

частичное погашение банковского кредита работникам на жилищное строительство, на обзаведение домашним хозяйством;

содержание учебных заведений, состоящих на балансе строительных организаций;

содержание подсобного сельского хозяйства;

другие расходы, производимые за счет собственных средств организации.

Нетрудно убедиться, что большая часть перечисленных затрат относится к так называемым «нормируемым расходам» — расходам, по которым проводится корректировка налоговой базы по налогу на прибыль. Включение этих видов затрат в сметную прибыль экономически представляется неправомерным.

2. Затраты, связанные с пополнением оборотных средств. Порядок пополнения указанных средств предусматривается при заключении договоров подряда, включая авансирование работ или получение банковского кредита на приобретение материалов, изделий и конструкций.

3. Затраты, связанные с инфраструктурой строительно-монтажной организации.

К ним относятся:

содержание находящихся на балансе строительно-монтажных организаций объектов и учреждений здравоохранения, народного образования, культуры и спорта, детских дошкольных учреждений, детских лагерей отдыха, жилищного фонда, а также покрытие расходов при долевом участии организаций;

строительство жилых и других объектов непроизводственного назначения;

техническое перевооружение, реконструкция, расширение и строительство новых объектов производственного назначения.

Не включение затрат, перечисленных в этом пункте в состав сметной прибыли можно объяснить тем, что финансирование расходов структурных подразделений, относящихся к обслуживающим производствам и хозяйствам, осуществляется за счет нескольких источников — в частности, и за счет покупателей работ и услуг этих производств (квартиросъемщиков — по услугам ЖКХ, родителей — по услугам детских дошкольных учреждений и т.п.). Включение расходов в полном размере, в связи с этим является неоправданным, а точное определение доли затрат, подлежащей возмещению за счет собственных средств подрядной строительной организации в каждом отчетном периоде представляется невозможным.

В бухгалтерском учете начисление и получение сметной прибыли отдельными проводками не отражается — так как эта прибыль включается в цену строительной продукции, на счетах учета реализации (продаж) она выявляется автоматически — как соотношение сметных (а не фактических) затрат и договорной цены продукции. Разница между фактическими затратами и плановыми (сметными) формирует финансовый результат наряду со сметной прибылью.

Отметим, что величина сметной прибыли, установленная Методическими указаниями, зависит от вида работ и колеблется от 50 процентов (от фонда оплаты труда рабочих) по земляным работам до 108 процентов — по бетонным и железобетонным сборным конструкциям в крупнопанельном домостроении.

Конечный финансовый результат (балансовая прибыль или убыток) деятельности строительной организации слагается из финансового результата от сдачи заказчику объектов, работ и услуг, предусмотренных договорами, реализации на сторону основных средств и иного имущества строительной организации, продукции и услуг подсобных и вспомогательных производств, находящихся на балансе строительной организации, а также доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям (прочих доходов, уменьшенных на сумму прочих расходов).

Перечень доходов и расходов, а также порядок их отражения в бухгалтерском учете в настоящее время регулируется ПБУ 9/99, ПБУ 10/99 (ранее подобный перечень был приведен и в Типовых методических рекомендациях по планированию и учету себестоимости строительных работ, утвержденных письмом Госстроя РФ от 4 декабря 1995 г. № БЕ-11-260/7; в настоящее время этот документ не действует — утратил силу).

Прибыль (убыток) от сдачи заказчику объектов, выполненных строительных и других работ, предусмотренных договором на строительство, определяется как разница между выручкой от реализации указанных работ и услуг, выполненных собственными силами, по ценам, установленным в договоре, без налога на добавленную стоимость и других вычетов, предусмотренных законодательством, и затратами на их производство и сдачу.

При налогообложении выручка от сдачи заказчику объектов, строительных и других работ и услуг определяется либо по мере их оплаты в полном объеме по договорной стоимости (при безналичных расчетах — по мере поступления средств за выполненные работы (услуги) на счета в учреждения банков, а при расчетах наличными деньгами — при поступлении средств в кассу), либо по мере сдачи объектов, выполнения работ и услуг и передачи их в установленном договором порядке заказчику.

При применении метода определения выручки по поступлению средств следует иметь в виду, что порядок и сроки приемки объектов и выполненных работ и расчетов за них устанавливаются в договоре по соглашению сторон. Расчеты могут осуществляться: в форме авансов под выполненные работы на конструктивных элементах или этапах, или после завершения всех работ по договору.

Метод определения выручки от реализации работ (услуг) устанавливается строительной организацией на отчетный год исходя из условий хозяйствования и заключенных договоров, и является элементом учетной политики строительной организации.

В бухгалтерском учете прибыль или убыток от реализации (продажи) строительной продукции определяется порядком, аналогичным для определения прибыли от реализации (продажи) продукции (работ, услуг) организаций других отраслей сферы материального производства (здесь и далее проводки, связанные с начислением НДС не указываются):

дебет счета 90 «Продажи», субсчет «Себестоимость продаж» кредит счета 20 «Основное производство» — на сумму фактической себестоимости сданных строительно-монтажных работ;

дебет счета 62 «Расчеты с покупателями и заказчиками» кредит счета 90, субсчет «Выручка» — на сумму договорной стоимости сданных строительно-монтажных работ;

дебет счета 90, субсчет «Прибыль/убыток от продаж» кредит счета 99 «Прибыли и убытки» — на сумму прибыли от реализации (продажи) строительно-монтажных работ

или

дебет счета 99 кредит счета 90-9 — на сумму полученного убытка.

При определении прибыли от реализации основных средств и иного имущества строительной организации учитывается разница (превышение) между продажной ценой, без налога на добавленную стоимость и других вычетов, предусмотренных законодательством Российской Федерации, и первоначальной (восстановительной) или остаточной стоимостью этих средств и имущества. При этом остаточная стоимость имущества применяется к основным средствам и нематериальным активам.

В бухгалтерском учете формирование прибыли по этой группе операций отражается проводками:

дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» кредит счета 01 «Основные средства» — на сумму стоимости реализуемых объектов основных средств.

С кредита счета 01, субсчет «Выбытие основных средств» списывается уже остаточная стоимость реализуемых объектов, которая формируется на этом счете (субсчете);

дебет счета 91 кредит счетов учета производственных затрат — на сумму стоимости расходов, связанных с реализацией объектов основных средств;

дебет счета 62 кредит счета 91, субсчет «Прочие доходы» — на сумму договорной стоимости реализованных (проданных) объектов основных средств;

дебет счета 91, субсчет «Сальдо прочих доходов и расходов» кредит счета 99 — на сумму полученной прибыли

или

дебет счета 99 кредит счета 91 — на сумму полученного убытка.

Финансовый результат от реализации прочих активов организации (включая объекты нематериальных активов) отражается аналогичным порядком.

Прибыль от реализации сторонним организациям продукции и услуг подсобных и вспомогательных производств определяется как разница между стоимостью этой продукции (услуг) по продажным ценам без налога на добавленную стоимость и других вычетов, предусмотренных законодательством Российской Федерации, и ее себестоимостью.

В бухгалтерском учете финансовый результат от указанных операций оформляется проводками:

дебет счета 90 кредит счета 23 «Вспомогательные производства» — на сумму фактической себестоимости работ и услуг вспомогательных производств;

дебет счета 62 кредит счета 90 — на сумму договорной стоимости проданных работ и услуг;

дебет счета 90 кредит счета 99 — на сумму полученной прибыли

или

дебет счета 99 кредит счета 90 — на сумму полученного убытка.

Внереализационные (прочие) доходы учитываются по кредиту счета 91.

В состав внереализационных (прочих) доходов включаются:

доходы, полученные на территории Российской Федерации и за ее пределами от долевого участия в деятельности других предприятий, дивиденды по акциям и доходы по облигациям и другим ценным бумагам, приобретенным строительной организацией.

В бухгалтерском учете начисление средств отражается проводкой —

дебет счета 76 «Расчеты с разными дебиторами и кредиторами» кредит счета 91;

доходы от сдачи имущества в аренду — дебет счета 76 кредит счета 91;

суммы, поступившие в погашение дебиторской задолженности, списанной в прошлые годы в убыток как безнадежной к получению — дебет счета 51 «Расчетные счета» кредит счета 91;

присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также по возмещению причиненных убытков — дебет счета 76, субсчет «Расчеты по претензиям» кредит счета 91;

прибыль прошлых лет, выявленная в отчетном году — дебет счетов учета неучтенных поступлений кредит счета 91;

другие доходы от операций, непосредственно не связанных с производством и реализацией продукции (работ, услуг) — дебет счетов учета поступлений кредит счета 91.

Внереализационные (прочие) расходы учитываются соответственно по дебету счета 91.

В состав внереализационных расходов включаются:

затраты по расторгнутым договорам на строительство, по аннулированным производственным заказам, а также затраты на производство, не давшее продукции.

В бухгалтерском учете такое списание отражается проводкой — дебет счета 91 кредит счета 20;

затраты на содержание законсервированных производственных мощностей и объектов (кроме затрат, возмещаемых за счет других источников) — дебет счета 91 кредит счетов учета производственных затрат (20, 23, 69, 70 и т.д.);

не компенсируемые виновниками потери от простоев по внешним причинам — дебет счета 91 кредит счета 94 «Недостачи и потери от порчи ценностей»;

убытки по операциям с тарой — дебет счета 91 кредит счета 10 «Материалы» (или 60 «Расчеты с поставщиками и подрядчиками»);

судебные издержки и арбитражные расходы — дебет счета 91 кредит счета 60 или 76;

присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также расходы по возмещению причиненных убытков — дебет счета 91 кредит счета 60 или 76;

суммы сомнительных долгов по расчетам с другими предприятиями, а также отдельными лицами, подлежащие резервированию в соответствии с законодательством — дебет счета 91 кредит счета 63 «Резервы по сомнительным долгам»;

убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания — дебет счета 91 кредит счета 62 или 76;

убытки по операциям прошлых лет, выявленные в текущем году — дебет счета 91 кредит счетов учета произведенных расходов;

не компенсируемые потери от стихийных бедствий (уничтожение и порча производственных запасов, готовой продукции и других материальных ценностей, потери от остановки производства и прочее), включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий (кроме строительных организаций, образующих резервный фонд в установленном законодательством порядке или получающих на эти цели специальные средства); не компенсируемые убытки в результате пожаров, аварий, других чрезвычайных ситуаций, вызванных экстремальными условиями — дебет счета 99 кредит счетов учета имущества и производственных затрат;

убытки от хищений, виновники которых по решениям суда не установлены — дебет счета 91 кредит счета 94;

другие расходы по оплате отдельных видов налогов и сборов, уплачиваемых в соответствии с установленным законодательством порядком за счет финансовых результатов, а также по операциям, связанным с получением внереализационных доходов — дебет счета 91 (99) кредит счета 68.

Определение финансового результата в организации заказчика строительства

В настоящее время порядок формирования финансового результата в организациях заказчика-застройщика регулируется положениями ПБУ 2/94 и Положения по бухгалтерскому учету долгосрочных инвестиций, утвержденного письмом Минфина РФ от 13 декабря 1993 года № 160 (далее — Положение по учету долгосрочных инвестиций).

В соответствии с ПБУ 2/94 финансовый результат у застройщика по деятельности, связанной со строительством, определяется как разница между размером (лимитом) средств на его содержание, заложенным в сметах на строящиеся в данном отчетном периоде объекты, и фактическими затратами по его содержанию.

В случае расчетов застройщика с инвестором за сданный объект по договорной стоимости его строительства в состав финансового результата включается также разница между этой стоимостью и фактическими затратами по строительству объекта с учетом затрат по содержанию застройщика.

Обращаем внимание на то что в настоящее время имеется определенное противоречие между требованиями Положения по учету долгосрочных инвестиций и другими документами системы нормативного регулирования бухгалтерского учета и отчетности. Положением по учету долгосрочных инвестиций установлено, что экономия ассигнований из бюджета, выделяемых застройщику для финансирования капитального строительства, на счет учета прибылей и убытков не зачисляется. В соответствии с ПБУ 13/2000 неиспользованный остаток сумм целевого финансирования, в том числе бюджетного, включается в состав прибыли получателя этих средств — в данном случае заказчика-застройщика. Так как Положение по учету долгосрочных инвестиций утверждено раньше, нежели ПБУ 13/2000, руководствоваться следует требованиями ПБУ 13/2000, как последним принятым нормативным документом.

То есть схема бухгалтерских проводок при списании средств целевого финансирования может быть следующей:

дебет счета 86 «Целевое финансирование» кредит счета 08 — на сумму фактических затрат, связанных с осуществлением капитального строительства.

Проводка делается по завершении строительства и передаче инвестору законченных строительством объектов;

дебет счета 86 кредит счета 90 — на сумму неиспользованного остатка средств целевого финансирования.

При отсутствии прочих доходов заказчика строительства именно эта сумма и будет являться налоговой базой по налогу на прибыль.

Положением по учету долгосрочных инвестиций предусмотрено, что в бухгалтерском учете застройщиков, специализирующихся на строительстве объектов, на счет учета прибылей и убытков относятся суммы, полученные в связи с осуществлением капитального строительства, в виде:

доходов от сдачи имущества в аренду. В бухгалтерском учете поступление (или начисление) сумм доходов отражается проводкой — дебет счета 76 кредит счета 91;

штрафов, пени, неустоек и других видов санкций за нарушение условий хозяйственных договоров. Бухгалтерская проводка — дебет счета 76, субсчет «Расчеты по претензиям» кредит счета 91.

Обращаем внимание на то что отнесению в состав прочих доходов подлежат только суммы претензий, иных санкций, признанных плательщиком или присужденных органами суда или арбитража;

доходов от возмещения причиненных убытков — дебет счета 62 или 76 или 51 кредит счета 91;

прибыль от реализации на сторону излишних и неиспользуемых материальных ценностей — дебет счета 62 кредит счета 91-1

и

дебет счета 91-9 кредит счета 99.

В данном случае, по нашему мнению, следует использовать счет 91 (а не счет 90 или 99), так как по своему экономическому содержанию, получаемые доходы вряд ли можно отнести к доходам от обычных видов деятельности или к доходам, учитываемым непосредственно на счете прибылей и убытков.

Сумма прибыли, за вычетом убытков, понесенных в связи с осуществлением капитального строительства, после расчетов в установленном порядке с бюджетом остается в распоряжении застройщика.

В составе убытков застройщики учитывают затраты, не предусмотренные сметной документацией, в частности:

убытки от реализации на сторону излишних и неиспользуемых материальных ценностей; убытки, допущенные в результате порчи материальных ценностей — дебет счета 91-2 кредит счета 62

и

дебет счета 99 кредит счета 91-9;

убытки от списания дебиторской задолженности, за исключением сумм, предъявленных ко взысканию с виновных лиц и организаций — дебет счета 91 кредит счета 62 или 76;

убытки от ликвидации основных средств застройщика, кроме убытков по основным средствам, выбывшим от стихийных бедствий — дебет счета 91 кредит счета 01.

Со счета 01 списывается остаточная стоимость выбывших объектов основных средств. Если при этом приходуются материалы или запасные части их приход отражается дополнительной проводкой по дебету счета 10 и кредиту счета 91;

присужденные или признанные штрафы, пени, неустойки и другие виды санкции за нарушение условий хозяйственных договоров — дебет счета 91 кредит счета 60 или 76;

расходы по возмещению причиненных убытков — дебет счета 91 кредит счета 60, 76 или 70.

При превышении убытков над прибылью разница списывается на счет 08 «Вложения во внеоборотные активы» в состав прочих капитальных затрат для включения их в инвентарную стоимость объектов (если это предусмотрено проектно-сметной документацией, в противном случае убытки возмещаются за счет прибыли заказчика).

Указанный порядок действует только в отношении специализированных застройщиков. Предприятия-застройщики, не специализирующиеся на строительстве объектов, осуществляют учет прибылей и убытков, возникающих в связи со строительством объектов, в общем порядке, установленном для учета результатов их основной деятельности. Это значит, что суммы убытков, полученных от инвестиционной деятельности, не подлежат включению в инвентарную стоимость объектов, а относятся в дебет счета 91.

Таким образом, безусловно, подлежит исчислению и налогообложению в каждом отчетном периоде прибыль от внереализационных операций. Вопрос о порядке определения налогооблагаемой базы по результатам основной деятельности заказчика законодательными документами должным образом не урегулирован. Процитированное из ПБУ 2/94 положение о порядке определения финансового результата не позволяет однозначно сформулировать подход к определению прибыли заказчика до завершения работ по каждому договору (или, хотя бы по комплексу работ, если договором предусмотрены расчеты по этапам работ, а проектно-сметная документация позволяет исчерпывающе определить сметную стоимость выполненных работ).

Определение финансового результата в организациях-инвесторах

Об определении финансового результата у инвестора речь вести можно только тогда, когда подобная деятельность для организации является основной (обычной).

Если инвестор выделяет денежные средства для финансирования строительства объектов основных средств, предназначенных для использования в производственной или торговой деятельности (а не для продажи), в бухгалтерском учете инвестора отражается списание источников финансирования (как правило, чистой прибыли).

Если реализация (продажа) объектов основных средств, законченных строительством для инвестора является основным видом деятельности, финансовый результат определяется порядком, установленным для организаций других отраслей сферы материального производства, с той лишь разницей, что объектом продажи выступают объекты основных средств и, следовательно, их стоимость и сумма оплаты должны списываться через счет 90 «Продажи», а не 91 «Прочие доходы и расходы», как это делается в тех организациях, для которых подобная деятельность не является обычной.

Следовательно, можно предложить следующий порядок бухгалтерских проводок:

дебет счета 08 кредит счета 60 — на сумму затрат по объектам основных средств, полученных от заказчика-застройщика (прочие проводки, связанные с расчетами, опущены, как не имеющие прямого отношения к объявленной теме);

дебет счета 08 кредит счета 26 «Общехозяйственные расходы» — на сумму расходов по содержанию аппарата инвестора. Отнесение этого вида расходов на увеличение стоимости объектов основных средств в данном случае правомерно, так как расходы безусловно связаны с приобретением (строительством) таких объектов;

дебет счета 08 кредит счетов учета затрат — на сумму иных затрат, осуществляемых в связи с покупкой объектов основных средств и их подготовкой к продаже;

дебет счета 01 кредит счета 08 — на сумму инвентарной стоимости объектов основных средств;

дебет счета 90 кредит счета 01 — на сумму инвентарной стоимости проданных объектов основных средств;

дебет счета 90 кредит счета 44 «Расходы на продажу» — на сумму расходов, связанных с продажей объектов основных средств;

дебет счета 62 кредит счета 90 — на сумму договорной стоимости проданных объектов основных средств;

дебет счета 90-9 кредит счета 99 — на сумму прибыли от продажи объектов основных средств

или

дебет счета 99 кредит счета 90-9 — на сумму допущенного убытка.

Приведенные бухгалтерские проводки могут претерпеть изменения в связи с уточнением нормативной и законодательной базы.

Особенности учета расчетов по налогу на прибыль в строительных организациях

Организация и ведение бухгалтерского учета налога на прибыль в настоящее время регулируется ПБУ 18/02, вступившем в действие, начиная с бухгалтерской отчетности за 2003 год.

Выполнение требований ПБУ 18/02 предполагает внесение изменений в организацию бухгалтерского учета (и в учетную политику организаций), а также оформление бухгалтерских проводок по вновь введенным синтетическим счетам бухгалтерского учета. Приказом Минфина РФ от 7 мая 2003 г. № 38н в План счетов (Инструкцией по применению Плана счетов) внесены необходимые изменения.

Временные и постоянные разницы, а также постоянные и отложенные налоговые обязательства и отложенные налоговые активы при выполнении работ по договору строительного подряда (как разновидности осуществления вложений во внеоборотные активы) могут возникнуть только при формировании себестоимости строительно-монтажных работ (при начислении амортизации, списании материально-производственных запасов и т.п.), а также при их выбытии или безвозмездном поступлении в качестве объектов незавершенного строительства.

Из этого следует, что в организациях, являющихся инвесторами или заказчиками указанные разницы, активы и обязательства могут образовываться практически только в рамках основной деятельности (не относящейся к договору строительного подряда), а также прочей деятельности, связанной с реализацией активов, не являющихся продукцией по основной деятельности. Кроме того, из названия положения по бухгалтерскому учету и его содержания следует, что нормы ПБУ 18/02 могут применяться только к тем отношениям, для которых характерно получение прибыли.

Инвестор при осуществлении финансирования строительства получение прибыли в качестве цели не определяет (возможная прибыль может быть получена позднее — при использовании законченных строительством объектов в запланированных целях).

Заказчик в рамках работ по договору строительного подряда получает прибыль по суммам, полученной оплаты затрат, связанных с выполнением своих договорных обязательств (затраты на содержание заказчика-застройщика). Общие принципы формирования подобных затрат аналогичны формированию накладных расходов в подрядных строительных организациях. Поэтому отдельное их рассмотрение нам представляется нецелесообразным. По суммам строительных материалов, оборудования к установке и т.п. разницы, обязательства и активы возникнуть не могут, так как их движение не связано с непосредственным получением прибыли сторонами договора строительного подряда.

Поэтому в дальнейшем рассматриваются особенности применения норм ПБУ 18/02 только в подрядных строительных организациях.

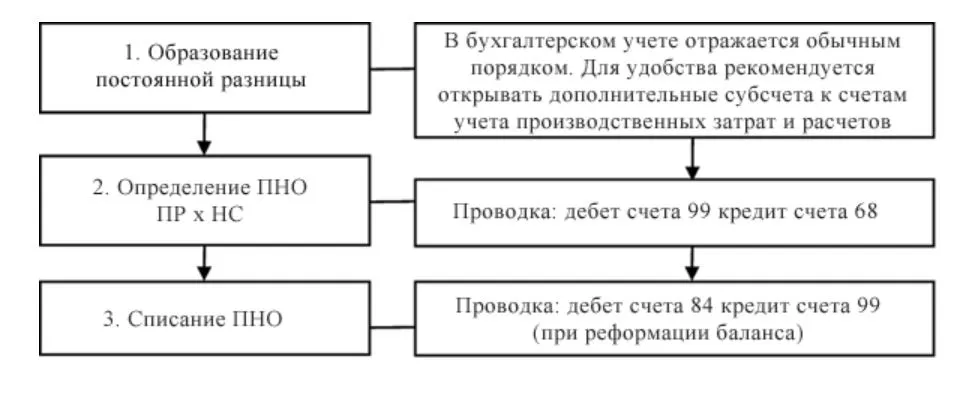

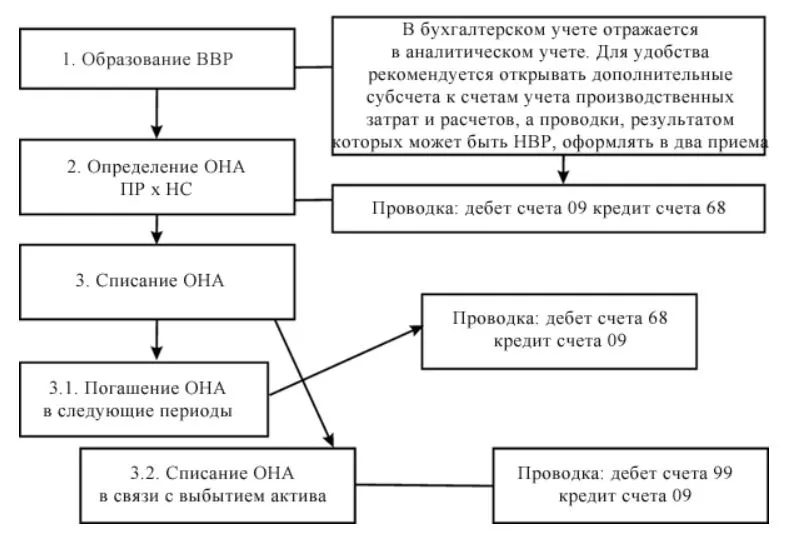

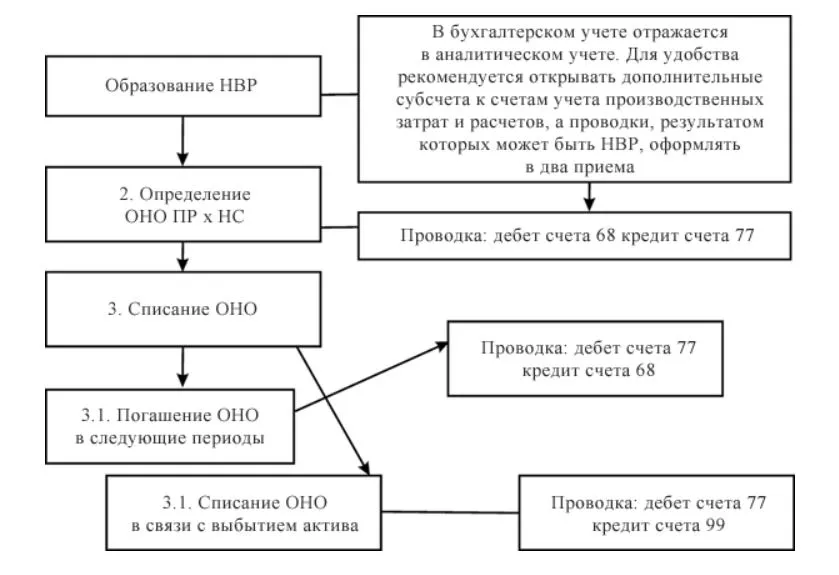

Для большей наглядности можно представить так называемый «жизненный цикл» вновь введенных терминов постоянные разницы и постоянные налоговые обязательства, а также вычитаемые и налогооблагаемые временные разницы, отложенные налоговые активы и обязательства. При этом параллельно рассматриваются собственно события, приводящие к образованию новых активов или обязательств и их отражение в бухгалтерском учете:

Постоянные разницы и постоянные налоговые обязательства

Вычитаемые временные разницы и отложенные налоговые активы

Налогооблагаемые временные разницы и отложенные налоговые обязательства

Кроме того, в ПБУ 18/02 используются термины условного расхода и условного дохода по налогу на прибыль и текущего налога на прибыль (текущего налогового убытка).

В пункте 21 ПБУ 18/02 приводится следующая схема расчета текущего налога на прибыль:

+ | Условный расход | + | Постоянное налоговое обязательство | + | Отложенный налоговый актив | - | Отложенное налоговое обязательство | = | Текущий налог на прибыль |

В бухгалтерском учете все составляющие приведенной формулы отражаются на счете 68 «Расчеты по налогам и сборам», субсчет «Налог на прибыль». Инструкцией по применению Плана счетов (в редакции 2003 года) не дается разъяснений по открытию субсчетов третьего порядка для учета перечисленных операций и результатов. Поэтому считаем целесообразным предложить авторскую схему организации взаимодействия субсчетов третьего порядка, открываемых к счету 68, субсчет «Налог на прибыль». При этом для упрощения восприятия ограничимся лишь двузначной нумерацией субсчетов (на практике они будут трехзначными).

Итак, к субсчету «Налог на прибыль» рекомендуется открывать следующие субсчета:

68-1 «Условный расход по налогу на прибыль» (сумма налога, исчисленная из бухгалтерской прибыли);

68-2 «Постоянные налоговые обязательства»;

68-3 «Отложенные налоговые активы»;

68-4 «Отложенные налоговые обязательства»;

68-5 «Текущий налог на прибыль».

Далее мы будем использовать только номера субсчетов.

По завершении отчетного или налогового периода сумма, отраженная по субсчету 68-5 должна быть равна данным налогового учета.

Для повышения оперативности и точности контрольных и аналитических процедур, по нашему мнению, к каждому открываемому субсчету могут быть открыты счета по видам ПНО, ОНА или ОНО.

| Наименование показателя | Счет 99 | 09 | 77 | Итого | ||||

Д | К |

|

| Д | К | Д | К | ||

1 | 68-1 |

|

| Х | Х | Х | Х |

|

|

2 | 68-2 |

|

| Х | Х | Х | Х |

|

|

3 | 68-3 |

|

|

|

| Х | Х |

|

|

4 | 68-4 |

|

| Х | Х |

|

|

|

|

5 | Итого оборотов |

|

|

|

|

|

|

|

|

6 | Сальдо оборотов |

|

|

|

|

|

|

|

|

7 | 68-5 | Х | Х | Х | Х | Х | Х |

|

|

Кроме того, некоторые операции, учет которых регулируется ПБУ 18/02, отражаются на счете 99 «Прибыли и убытки», но ни ПБУ 18/02, ни Инструкция по применению Плана счетов не расшифровывают схемы открытия субсчетов, к счету 99, а также их взаимодействие. При этом считаем необходимым оговориться, что на счете 99 помимо собственно чистой прибыли и начисленных сумм налога на прибыль, могут также учитываться некоторые виды текущих платежей (осуществляемых за счет прибыли, остающейся в распоряжении организации после уплаты налогов), а также чрезвычайные доходы и расходы. Из этого следует, что к счету 99 в общем случае может быть открыто шесть субсчетов, например, «Чистая прибыль до налогообложения», «Текущие расходы за счет чистой прибыли», «Налог на прибыль», «Чрезвычайные доходы», «Чрезвычайные расходы», «Сальдо доходов и расходов на конец отчетного года».

С учетом требований ПБУ 18/02, к счету 99 могут открываться и другие субсчета, необходимые для аналитического учета операций, связанных с учетом налога на прибыль:

«Постоянные налоговые обязательства»;

«Отложенные налоговые активы»;

«Отложенные налоговые обязательства».

Отдельный субсчет «Текущий налог на прибыль», по нашему мнению, открывать нет необходимости, так как вся нужная информация обобщается на других синтетических счетах и в аналитических регистрах бухгалтерского учета и отражается по субсчету «Налог на прибыль» счета 99.

Под постоянными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов.

Постоянные разницы возникают в результате:

1) превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения, по которым предусмотрены ограничения по расходам.

В частности, к таким видам расходов относятся представительские расходы в суммах, превышающих 4 процента расходов налогоплательщика на оплату труда; суммы страховых взносов по страхованию, превышающих размеры, установленные статьей 255 НК РФ; суммы отчислений в научные фонды и т.п.;

2) непризнания для целей налогообложения расходов, связанных с передачей на безвозмездной основе имущества (товаров, работ, услуг), в сумме стоимости имущества (товаров, работ, услуг) и расходов, связанных с этой передачей.

В данном случае разница возникает в связи с тем, что для целей налогообложения стоимость безвозмездно переданных активов не учитывается, а в бухгалтерском учете отражаются по дебету счета 91 «Прочие доходы и расходы» (то есть учитываются в составе балансовой прибыли). В основной деятельности строительных организаций подобные разницы возникают крайне редко;

3) непризнания для целей налогообложения убытка, связанного с появлением разницы между оценочной стоимостью имущества при внесении его в уставный (складочный) капитал другой организации и стоимостью, по которой это имущество отражено в бухгалтерском балансе у передающей стороны.

Подобные разницы возникают только при создании дочерних организаций или осуществлении операций по договора простого товарищества. Нетрудно убедиться, что к отношениям по договору строительного подряда подобные операции имеют весьма опосредованное значение;

4) образования убытка, перенесенного на будущее, который по истечении определенного времени, согласно законодательству Российской Федерации о налогах и сборах, уже не может быть принят в целях налогообложения как в отчетном, так и в последующих отчетных периодах.

Порядок перенесения и дальнейшего принятия к налоговому учету убытков предыдущих налоговых периодов установлен статьей 283 НК РФ. При этом фактически установлено только одно ограничение — не может быть принят к налоговому учету (к уменьшению налоговой базы) остаток убытка по истечении десяти лет (налоговых периодов) после того, как этот убыток образовался. Из норм налогового законодательства следует, что сумма убытка, принимаемого к налоговому учету зависит почти исключительно от суммы налогооблагаемой прибыли соответствующего налогового периода (не может превышать 30 процентов от суммы налогооблагаемой прибыли). То есть реально перенесенный убыток может быть окончательно списан в любом из последующих налоговых периодов, а сумма постоянной разницы, указанная в процитированном подпункте пункта 4 ПБУ 18/02, может быть определена только по истечении десяти лет после первого переноса убытка на последующие налоговые периоды (с учетом вступления в силу главы 25 НК РФ — не ранее 2012 года);

5) прочих аналогичных различий.

Большая часть таких различий может возникать при отражении в бухгалтерском учете сумм расходов, не принимаемых к налоговому учету, в соответствии со статьей 270 НК РФ.

Под постоянным налоговым обязательством понимается сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

Постоянное налоговое обязательство признается организацией (и, соответственно, отражается в бухгалтерском учете и отчетности) в том отчетном периоде, в котором возникает постоянная разница. Сумма постоянного налогового обязательства рассчитывается как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, действующую на отчетную дату в данном регионе.

Из этого следует, что в данном случае расхождений с налоговым учетом не будет — даже в том случае, когда решением законодательного или исполнительного органа субъекта Российской Федерации ставки налога на прибыль изменяются с начала нового налогового или отчетного (в сторону уменьшения) периода. Если ставки налога меняются, то в следующем отчетном (бухгалтерском) периоде изменится и размер постоянного налогового обязательства.

В соответствии с пунктом 7 ПБУ 18/02 постоянные налоговые обязательства отражаются в бухгалтерском учете на счете учета прибылей и убытков (субсчет «Постоянное налоговое обязательство») в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Следовательно, в рамках выполнения требований ПБУ 18/02 необходимо:

открыть к счету 99 дополнительный субсчет (как правило, третьего порядка, так как по дебету счета 99 отражаются не только налоговые платежи, но и, например, чрезвычайные расходы);

начисление налога на прибыль при наличии постоянных налоговых обязательств необходимо отражать, как минимум, двумя бухгалтерскими записями — по сумме налоговой базы, исчисленной в соответствии с требованиями документов системы нормативного регулирования бухгалтерского учета (без учета постоянных налоговых обязательств) и по сумме этих обязательств.

В пункте 8 ПБУ 18/02 вводится понятие временных разниц:

под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах.

Кроме того вводится понятие отложенного налога на прибыль, к образованию которого приводят временные разницы.

В соответствии с пунктом 9 под отложенным налогом на прибыль понимается сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на:

вычитаемые временные разницы;

налогооблагаемые временные разницы.

Вычитаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Вычитаемые временные разницы образуются в результате:

1) применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль.

Расчет разницы, как правило, трудностей не вызывает. Разумеется, подобная разница возможна только тогда, когда для целей бухгалтерского и налогового учета применяются различные методы начисления амортизации, либо амортизация начисляется по разным нормам;

2) применения разных способов признания коммерческих и управленческих расходов в себестоимости проданной строительной продукции в отчетном периоде для целей бухгалтерского учета и целей налогообложения.

Напомним, что документами системы нормативного регулирования бухгалтерского учета допускается списание коммерческих и управленческих расходов одним из двух способов — включение в полном размере в состав расходов, списываемых в дебет счета 90 «Продажи», субсчет «Себестоимость продаж» или распределение с отнесением сумм расходов в дебет счетов учета затрат (20 «Основное производство»). Из этого следует, что временные разницы, описанные в данном подпункте, могут возникать только в тех строительных организациях, в учетной политике которых закреплено распределение коммерческих и управленческих расходов с включением их части в состав незавершенного производства;

3) излишне уплаченного налога, сумма которого не возвращена в организацию, а принята к зачету при формировании налогооблагаемой прибыли в следующем за отчетным или в последующих отчетных периодах.

Смысл этой разницы состоит в том, что в бухгалтерском учете сумма переплаты налогов и сборов никак не отражается (перечисленные суммы просто списываются), а в налоговом учете указанные суммы уменьшают налоговую базу по налогу на прибыль (и других налогов — если по ним допущена переплата).

По нашему мнению, в данном случае требование отражения сумм переплаты в составе временных разниц представляется не совсем обоснованным — достаточно было уточнить Инструкцию по применению Плана счетов таким образом, чтобы суммы переплаты отражались по дебету счета 68 «Расчеты по налогам и сборам» (по соответствующему субсчету) в корреспонденции с кредитом счета 99. При этом соответствие между данными бухгалтерского и налогового учета будет достигнуто, а дополнительного регистра вести не надо. Впрочем, весьма вероятно, что по мнению Минфина РФ суммы, учтенные обособленно в виде временных разниц для заинтересованных пользователей бухгалтерской отчетности более информативны;

4) убытка, перенесенного на будущее, неиспользованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Выше мы уже отмечали, что учет постоянных налоговых разниц при перенесении убытка на будущее вряд ли будет организован в ближайшее время. Однако временные разницы учитывать придется. В настоящее время суммы перенесенного убытка в бухгалтерском учете и отчетности не обособляются. Вероятно, некоторые организации отражают эти суммы в пояснительной записке к бухгалтерской отчетности (в той части, где раскрывается учетная политика для целей налогообложения). На уровне нормативного документа такое требование закреплено не было. Вся сумма убытка прошлых лет отражалась на счете 84 «Нераспределенная прибыль (непокрытый убыток)». При этом, если субсчета к этому счету и открывались, то для других целей. Теперь к счету 84 следует открыть дополнительный субсчет «Вычитаемые временные разницы», где отражать сумму убытка, подлежащую принятию к налоговому учету в последующих налоговых периодах;

5) применения, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей.

Обращаем внимание на то что данный вид временных разниц может возникнуть только при реализации объектов основных средств. Другие причины выбытия (ликвидация, безвозмездная передача и т.п.) к образованию временных разниц не приводят, так как в перечисленных случаях убыток признается одновременно в бухгалтерском и налоговом учете, либо не признается в налоговом учете. В последнем случае возникают постоянные разницы, а не временные.

Объектом реализации в подрядных строительных организациях является стоимость выполненных строительно-монтажных работ (не законченных строительством объектов основных средств). Следовательно, такие разницы могут возникать только при осуществлении деятельности, не связанной с основной (балансовая стоимость продаваемых объектов основных средств списывается в дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы»);

6) наличия кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях бухгалтерского учета — исходя из допущения временной определенности фактов хозяйственной деятельности.

Из текста данного подпункта очевидно, что этот вид временных разниц может возникнуть только тогда, когда для целей бухгалтерского учета и для целей налогообложения применяются разные методы определения выручки от реализации строительной продукции;

7) прочих аналогичных различий.

Перечень прочих различий является весьма обширным и требует отдельного рассмотрения. В части расходов, ими, например, могут являться различия в учете расходов на ремонт объектов основных средств, в учете резервов предстоящих расходов и платежей и т.п.

Наиболее характерными примерами различий, по нашему мнению, являются:

отражение в бухгалтерском и налоговом учете расходов на научно-исследовательские и опытно-конструкторские работы.

В бухгалтерском учете допускается включение в себестоимость строительной продукции стоимости НИОКР пропорционально объему продукции (ПБУ 17/02), а в налоговом — только линейным способом (пропорционально сроку использования результатов НИОКР). Кроме того, в том случае, когда прекращается дальнейшее использование результатов НИОКР, в бухгалтерском учете несписанная часть стоимости (со счета 04 «Нематериальные активы») списывается в состав прочих расходов (дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы») единовременно на момент принятия соответствующего решения (пункт 15 ПБУ 17/02), а налоговым законодательством установлена сложная схема списания, растянутая на три года;

создание резерва сомнительных долгов.

В бухгалтерском учете размер резерва определяется на основании расчета, для которого может приниматься только общая сумма сомнительных долгов, а в налоговом — сумма долга, включаемого в резерв, зависит от срока образования задолженности;

при создании резервного фонда, а также резерва на ремонт особо сложной техники главой 25 НК РФ также установлена довольно сложная схема определения и списания сумм резерва. Документами системы нормативного регулирования бухгалтерского учета ограничений не установлено, за исключением указания на то, что размер резерва должен быть подтвержден расчетом.

В соответствии с пунктом 12 ПБУ 18/02 налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Таким образом, отличие вычитаемых временных разниц от налогооблагаемых заключается в том, что в первом случае налогооблагаемая прибыль (по сравнению с бухгалтерской) уменьшается, а во втором — увеличивается (в последующие отчетные периоды).

Основные причины возникновения налогооблагаемых разниц те же, что и причины возникновения вычитаемых.

Налогооблагаемые временные разницы образуются в результате:

1) применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль.

Здесь разница может иметь место в том случае, когда норма амортизации для целей бухгалтерского учета превышает норму амортизации, определенную в соответствии с нормами главы 25 НК РФ;

2) признания выручки от продажи строительной продукции в виде доходов от обычных видов деятельности отчетного периода, а также признания процентных доходов для целей бухгалтерского учета, исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу.

В данном случае, по нашему мнению, необходимо обратить внимание на одну деталь — налоговое законодательство, в принципе, не запрещает применения различных методов (кассового и начислений) определения выручки от реализации строительной продукции и финансового результата не только для целей бухгалтерского учета и для целей налогообложения, но и в отношении различных налогов. Например, при расчете НДС может применяться кассовый метод, а при расчете налога на прибыль — метод начислений. Налоговые временные разницы могут возникнуть только при исчислении налога на прибыль. То есть, с точки зрения выполнения требований ПБУ 18/02, применение методов признания выручки по другим налогам, значения не имеет;

3) отсрочки или рассрочки по уплате налога на прибыль.

В данном случае, по нашему мнению, также можно было использовать другой подход в отражении в бухгалтерском учете возникающих разниц. Отсрочка или рассрочка налоговых платежей, по существу, представляют собой налоговый кредит и могут быть учтены в составе заемных средств (на счете 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» — в случае, если отсрочка представляется на срок, превышающий 12 месяцев);

4) применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения.

В данном случае имеются в виду различия в схемах списания процентов за пользование заемными средствами в бухгалтерском и налоговом учете. Общие принципы списания процентов в бухгалтерском учете установлены ПБУ 15/01. При этом суммы уплаченных процентов, как правило, включаются в стоимость приобретаемых активов (для внеоборотных активов — непосредственно, а для оборотных — через увеличение кредиторской задолженности перед поставщиками или подрядчиками). В соответствии с налоговым законодательством проценты за используемые заемные средства представляют собой отдельный вид расходов. То есть в отношении внеоборотных активов (объектов основных средств, объектов нематериальных активов, объектов незавершенного строительства и оборудования к установке) расхождения в определении налогооблагаемой и бухгалтерской прибыли являются очевидными;

5) прочих аналогичных различий.

Как уже отмечалось, в категорию прочих аналогичных различий могут попасть некоторые доходы (прежде всего, внереализационные) Например, при восстановлении сумм неиспользованных остатка ранее созданного резерва на ремонт основных средств. Также налогооблагаемая временная разница может возникнуть по суммам дохода, получаемого в рамках договора простого товарищества.

Пункт 3 статьи 278 НК РФ жестко устанавливает порядок распределения доходов пропорционально размеру вкладов, хотя участниками договора может использоваться иной принцип определения доли, причитающейся каждому участнику.

Разделом 3 ПБУ 18/02 вводятся понятия отложенных налоговых активов и отложенных налоговых обязательств. Подчеркнем, что понятия собственно налоговых активов и налоговых обязательств в документах системы нормативного регулирования бухгалтерского учета отсутствуют.

Под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. То есть суммы, уменьшающие задолженность по налогам, учитываются в составе активов, а не уменьшают пассивы организации (что, по нашему мнению, представляется более логичным).

При определении суммы отложенных налоговых активов должны учитываться все вычитаемые временные разницы. При этом ПБУ 18/02 оговаривает, что возможны случаи, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах. Методики оценки такой вероятности Положение не приводит. Поэтому в целях выполнения требований ПБУ 18/02, до разработки соответствующих разъяснений, по нашему мнению, исключения делаться не должны.

Пунктом 17 ПБУ 18/02 установлено, что по мере уменьшения или полного погашения вычитаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые активы. Суммы, на которые уменьшаются или полностью погашаются в текущем отчетном периоде отложенные налоговые активы, отражаются в бухгалтерском учете по кредиту счета учета отложенных налоговых активов в корреспонденции со счетом учета расчетов по налогам и сборам.

Отложенный налоговый актив при выбытии объекта актива, по которому он был начислен, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству Российской Федерации о налогах и сборах не будет уменьшена налогооблагаемая прибыль, как отчетного периода, так и последующих отчетных периодов.

Таким образом, общая схема учета отложенного налогового актива следующая:

сначала определяется (рассчитывается) полная сумма налогового актива за данный отчетный период;

в зависимости от особенностей бухгалтерского и налогового учета отдельных видов расходов в последующие отчетные периоды эта сумма увеличивается или уменьшается;

к моменту окончания срока полезного использования имущества, по которому учитывается отложенный налоговый актив, сумма этого актива должна быть списана полностью — то есть суммы, увеличивающие размер отложенного налогового актива должны равняться суммам, уменьшающим этот размер;

если имущество выбывает до окончания срока полезного использования, остаток суммы отложенного налогового актива должен быть списан на счет учета прибылей и убытков, так как в дальнейшем исчезает основание для учета этого актива.

Пунктом 15 ПБУ 18/02 дается следующее определение:

под отложенным налоговым обязательством понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Таким образом, по существу, отложенное налоговое обязательство, представляет собой сумму налога на прибыль, начисленного на ту часть базы, которая для целей бухгалтерского учета не учитывается, но учитывается для целей налогообложения.

Так же как и отложенные налоговые активы, отложенные налоговые обязательства признаются в том отчетном периоде, когда возникают налогооблагаемые временные разницы.

Аналогичным является и порядок расчета суммы отложенного налогового обязательства — как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Отложенные налоговые обязательства отражаются в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства». При этом в аналитическом учете отложенные налоговые обязательства учитываются дифференцировано по видам активов и обязательств, в оценке которых возникла налогооблагаемая временная разница.

По кредиту счета 77 в корреспонденции с дебетом счета 68 отражается отложенный налог, уменьшающий величину условного расхода(дохода) отчетного периода.

По дебету счета 77 в корреспонденции с кредитом счета 68 отражается уменьшение или полное погашение отложенных налоговых обязательств, в счет начислений налога на прибыль отчетного периода.

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается с дебета счета 77 «Отложенные налоговые обязательства» в кредит счета 99.

Аналитический учет отложенных налоговых обязательств ведется по видам активов или обязательств, в оценке которых возникла налогооблагаемая временная разница. То есть структура и наименование субсчетов, открываемых к счету 77, могут быть идентичными структуре и наименованиям субсчетов, открываемых к счету 09.

По мере уменьшения или полного погашения налогооблагаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые обязательства. Суммы, на которые уменьшаются или полностью погашаются в отчетном периоде отложенные налоговые обязательства, отражаются в бухгалтерском учете по дебету счета учета отложенных налоговых обязательств в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству Российской Федерации о налогах и сборах не будет увеличена налогооблагаемая прибыль, как отчетного, так и последующих отчетных периодов.

Бухгалтерские проводки, оформляемые при учете отложенных налоговых обязательств, аналогичны проводкам по учету отложенных налоговых активов:

дебет счета 68 кредит счета 77 — на сумму отложенного налогового обязательства, возникшего в данном отчетном периоде;

дебет счета 77 кредит счета 68 — на сумму уменьшения отложенного налогового обязательства в последующих отчетных периодах.

Фактически этой проводкой отражается положительная разница в доходах, включаемых в бухгалтерскую и налогооблагаемую прибыль;

дебет счета 77 кредит счета 99 — на сумму ранее учтенного отложенного налогового обязательства, списанного на увеличение балансовой прибыли.

Обращаем внимание на то, что операции по счету 99 (как в случае списания отложенных налоговых активов, так и в случае списания отложенных налоговых обязательств) к изменению задолженности по налогу на прибыль не приводят — сумма этой задолженности определяется по данным налогового учета, а все нормы ПБУ 18/02 направлены лишь на то, чтобы задолженность могла быть определена и по данным бухгалтерского учета.

Пункт 19 ПБУ 18/02 предоставляет организациям возможность отражать в бухгалтерском учете отложенные налоговые активы и обязательства в нетто-оценке — то есть, сумма активов уменьшается на сумму обязательств или наоборот. Это положение представляется весьма правомерным, так как учет отложенных налоговых активов и обязательств, в определенной мере носит вспомогательный характер и призван обеспечить сопоставимость данных бухгалтерского и налогового учета, а для этой цели имеет значение только сальдированная (свернутая) сумма отложенного налогового актива и отложенного налогового обязательства.

Нельзя не обратить внимание и на два условия, при одновременном наличии которых допускается отражение в бухгалтерском балансе сальдированной (свернутой) суммы отложенного налогового актива и обязательства. Эти условия представляются очевидными, а их выделение в ПБУ 18/02 — необоснованным. Если не соблюдается первое условие (наличие в организации отложенных налоговых активов и отложенных налоговых обязательств), сальдировать просто нечего, а если не соблюдается второе (отложенные налоговые активы и отложенные налоговые обязательства учитываются при расчете налога на прибыль), то это свидетельствует о том, что цели, поставленные ПБУ 18/02 не достигнуты.

В отдельный раздел ПБУ 18/02 выделяет учет налога на прибыль. Положения этого раздела вкратце можно свести к следующему.

При наличии отложенных налоговых активов и отложенных налоговых обязательств сумма налога на прибыль в бухгалтерском учете отражается в два этапа:

сначала рассчитывается условный расход или условный доход по налогу на прибыль. При этом за базу расчета принимается бухгалтерская прибыль и действующая налоговая ставка. Условный расход (условный доход) по налогу на прибыль учитывается в бухгалтерском учете на обособленном субсчете по учету условных расходов (условных доходов) по налогу на прибыль к счету по учету прибылей и убытков. То есть, к счетам 99 и 68 открываются дополнительные субсчета для учета условного дохода;

сумма начисленного условного расхода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета учета прибылей и убытков (субсчет по учету условных расходов по налогу на прибыль) в корреспонденции с кредитом счета учета расчетов по налогам и сборам;

сумма начисленного условного дохода по налогу на прибыль за отчетный период отражается в бухгалтерском учете по дебету счета учета расчетов по налогам и сборам и кредиту счета учета прибылей и убытков (субсчет по учету условных доходов по налогу на прибыль);

определяется, так называемый, текущий налог на прибыль, исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства отчетного периода.

В том случае, когда в бухгалтерском и налоговом учете организации числится убыток, определяется текущий налоговый убыток.

Например, в отчетном году возникли вычитаемые временные разницы общей суммой 50 тыс. руб.; налогооблагаемые временные разницы — 30 тыс. руб.

В бухгалтерском учете будут сделаны проводки:

дебет счета 09 «Отложенные налоговые активы» кредит счета 68, субсчет «Налог на прибыль», субсчет «Отложенные налоговые активы» — 12 тыс. руб. (50 тыс. руб. x 24%);

дебет счета 68, субсчет «Налог на прибыль», субсчет «Отложенные налоговые обязательства» кредит счета 77 «Отложенные налоговые обязательства» — 7,2 тыс. руб. (30 тыс. руб. x 24%).

В отчетности могут быть отражены как обе указанные суммы — соответственно, в активе и пассиве баланса, так и одна — 4,8 тыс. руб. (нетто-оценка — 12 — 7.2) по строке 145 — в составе отложенных налоговых активов.

В соответствии с пунктом 23 ПБУ 18/02 отложенные налоговые активы и отложенные налоговые обязательства отражаются в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств. Следовательно, отложенные налоговые активы отражаются в первом разделе актива баланса, отложенные налоговые обязательства — в четвертом.

Кроме того, пунктом 24 ПБУ 18/02 установлено, что постоянные налоговые обязательства, отложенные налоговые активы, отложенные налоговые обязательства и текущий налог на прибыль (текущий налоговый убыток) отражаются в отчете о прибылях и убытках.

В пункте 25 ПБУ 18/02 перечислены показатели, обязательные к раскрытию в пояснительной записке к бухгалтерской отчетности при наличии постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль. Так как перечисленные показатели являются взаимосвязанными, а форма их представления жестко не определена, наиболее целесообразным является табличное представление данных. При этом, исходя из общеметодологических принципов формирования показателей бухгалтерской отчетности, данные следует представлять, как минимум, за два отчетных периода. Разумеется, в том случае, когда имеются данные за предыдущий отчетный период.

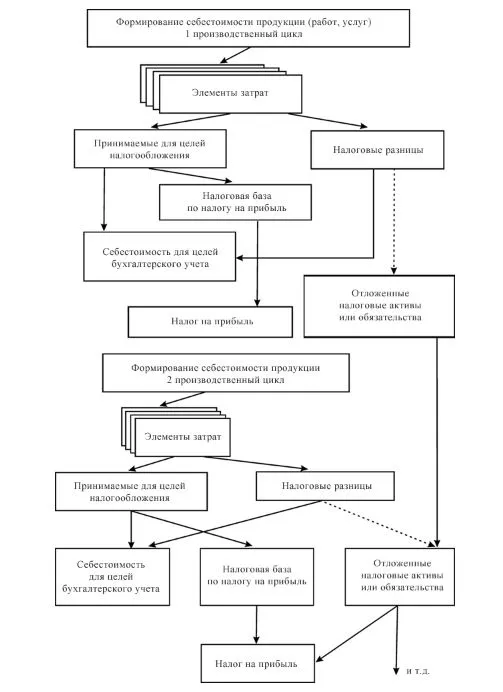

Применение норм ПБУ 18/02 при формировании себестоимости строительной продукции (строительно-монтажных работ)

Как уже отмечалось, выполнение требований ПБУ 18/02 предполагает внесение изменений в организацию бухгалтерского учета (и в учетную политику организаций), а также оформление бухгалтерских проводок по вновь введенным синтетическим счетам бухгалтерского учета (09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства»). Кроме того, организация бухгалтерского учета в соответствии с требованиями ПБУ 18/02 фактически предполагает открытие дополнительных субсчетов — как к счетам учета активов и обязательств, движение которых влияет на размер налоговой базы по налогу на прибыль, так и к субсчету «Налог на прибыль», открываемый к счету 68 «Расчеты по налогам и сборам».

Применительно к вопросам формирования себестоимости строительно-монтажных работ можно рекомендовать открытие дополнительных субсчетов (для обособленного отражения в учете отдельных видов расходов возникающих временных вычитаемых и налогооблагаемых разниц) к счетам учета производственных затрат:

к счету 02 «Амортизация основных средств» — субсчет «Амортизация объектов основных средств, принимаемая для целей налогообложения», субсчет «Вычитаемые временные разницы по суммам начисленной амортизации объектов основных средств» и субсчет «Налогооблагаемые временные разницы по суммам начисленной амортизации объектов основных средств»;

к счету 05 «Амортизация нематериальных активов» — субсчет «Амортизация нематериальных активов, принимаемая для целей налогообложения», субсчет «Вычитаемые временные разницы по суммам начисленной амортизации нематериальных активов» и субсчет «Налогооблагаемые временные разницы по суммам начисленной амортизации нематериальных активов»;

к счету 26 «Общехозяйственные расходы» — субсчет «Общехозяйственные расходы, принимаемые для целей налогообложения», субсчет «Постоянные разницы», «Вычитаемые временные разницы» и субсчет «Налогооблагаемые временные разницы»;

к счету 70 «Расчеты с персоналом по оплате труда» — субсчет «Начисленная заработная плата и иные выплаты, принимаемые для целей налогообложения», субсчет «Вычитаемые временные разницы» и субсчет «Налогооблагаемые временные разницы».

В данном случае открытие дополнительного субсчета обусловлено тем, что при формировании себестоимости продукции, работ или услуг чаще всего постоянные разницы будут возникать именно при аккумулировании управленческих (и иных накладных) расходов. Разумеется, в том случае, когда имеется вероятность возникновения по другим видам затрат, включаемых в себестоимость продукции (работ, услуг), к соответствующим синтетическим счетам бухгалтерского учета, аналогичный субсчет также необходимо открывать;

и т.д.

ПБУ 18/02 устанавливает примерный перечень хозяйственных ситуаций, приводящих к образованию вычитаемых и налогооблагаемых временных разниц, постоянных разниц, а также отложенных налоговых активов и обязательств, но не содержит отдельных указаний по применению требований Положения при формировании себестоимости продукции, работ или услуг.

Наиболее рациональным представляется рассмотрение вопросов применения требований ПБУ 18/02 применительно к элементам затрат, включаемых в себестоимость строительной продукции. Подчеркнем, что, в принципе, постоянные и временные разницы (вычитаемые и налогооблагаемые), постоянные и отложенные налоговые активы и обязательства могут возникать при включении в себестоимость продукции расходов по любому элементу затрат. На практике же, по нашему мнению, наиболее часто временные разницы будут возникать при начислении амортизации объектов основных средств и нематериальных активов, а постоянные разницы — при осуществлении прочих расходов.

Для того, чтобы более наглядно уяснить порядок применения ПБУ 18/02 при формировании себестоимости строительно-монтажных работ, представим процесс организации и ведения учета в виде схемы:

Пунктир на схеме означает, что налоговые разницы участвуют в расчете отложенных налоговых активов и обязательств (а не учитываются в полном размере).

Из схемы очевидно, что в первом производственном цикле (при начале осуществления предпринимательской деятельности или при начале применения требований ПБУ 18/02) отложенные налоговые активы и отложенные налоговые обязательства только формируются, но на размер налога на прибыль не влияют.

Себестоимость выполненных строительно-монтажных работ формируется посредством сложения сумм стоимости затрат, принимаемых для целей налогообложения и сумм налоговых разниц (временных и постоянных). Размер отложенных налоговых активов и отложенных налоговых обязательств на размер себестоимости работ не влияет.

Рассмотрим образование постоянных и временных налоговых разниц при осуществлении затрат, относящихся к отдельным элементам себестоимости продукции (работ, услуг).

В соответствии с пунктами 11 и 12 ПБУ 18/02 в результате применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль могут образовываться как вычитаемые, так и налогооблагаемые временные разницы. Причиной образования разниц является различие в нормах амортизации, применяемой для целей бухгалтерского учета и для целей налогообложения.

Примерами таких различий могут быть: использование для целей бухгалтерского учета способов начисления амортизации, отличных от способа, при котором амортизация начисляется пропорционально сроку полезного использования, или, напротив, когда для целей бухгалтерского учета используется указанный способ, а для целей налогообложения выбирается использование нелинейного метода начисления амортизации.

В первом случае возникает положительная разница (амортизация для целей бухгалтерского учета выше, чем для целей налогообложения), называемая вычитаемой временной разницей.

Во втором — отрицательная, которая называется налогооблагаемой временной разницей.

Напомним, что:

вычитаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах;

налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Пример 1

По группе объектов основных средств принято решение о применении способа начисления амортизации по сумме чисел лет срока полезного использования. Срок полезного использования — 5 лет. Общая стоимость группы объектов основных средств — 900 тыс. руб.

Для простоты расчета примем, что все объекты группы используются первый год.

В этом случае норма амортизации для целей бухгалтерского учета будет равна — 300 тыс. руб. (900 х 5 : (5 + 4 + 3 + 2 + 1)) или 25 тыс. руб. в месяц.

Для целей налогообложения используется линейный способ и, соответственно, норма амортизации будет равна 180 тыс. руб. = 900 : 5 или 15 тыс. руб.

Вычитаемая временная разница будет равна 10 тыс. руб. (ежемесячно).

Следовательно, в бухгалтерском учете надо сделать следующие проводки:

дебет счета 20 кредит счета 02 — 15 тыс. руб. — на сумму амортизации, принимаемой для целей налогообложения;

дебет счета 20 кредит счета 02, субсчет «Вычитаемые временные разницы по суммам амортизации» — 10 тыс. руб.;

дебет счета 09 кредит счета 68, субсчет «Налог на прибыль» — 2,4 тыс. руб. (10 тыс. руб. x 24%).

Отметим, что сумма отложенных налоговых активов по амортизации, начисляемой по данной группе объектов основных средств будет увеличиваться в течение двух лет, еще один год (третий) она будет оставаться неизменной (так как на третий год нормы амортизации для целей налогообложения и для целей бухгалтерского учета будут равны), а в последующие два года — уменьшаться до нуля.

Досрочное списание сумм отложенных налоговых активов допускается только в случае выбытия объекта, в связи с использованием которого соответствующие налоговые активы возникли.

Пример 2

Первоначальная стоимость, объектов группы нематериальных активов равна 120 тыс. руб., срок полезного использования– пять лет. Для целей бухгалтерского учета применяется способ начисления амортизации пропорционально сроку полезного использования, для целей налогообложения — нелинейный метод начисления амортизации.

Норма амортизации для целей бухгалтерского учета будет равна 24 тыс. руб. в год или 2 тыс. руб. в месяц, для целей налогообложения — соответственно 48 тыс. руб. и 4 тыс. руб. То есть налогооблагаемая временная разница по данному основанию составит 2 тыс. руб. (4 тыс. руб. — 2 тыс. руб.).

В бухгалтерском учете будут сделаны следующие проводки:

дебет счета 20 кредит счета 05 — 4 тыс. руб. — на сумму начисленной амортизации для целей налогообложения;

дебет счета 20 кредит счета 05, субсчет «Налогооблагаемые временные разницы по амортизации объектов нематериальных активов» — 2 тыс. руб. (сторно);

дебет счета 68 кредит счета 77 — 480 руб. (2 тыс. руб. x 24%).

По материальным расходам

При принятии к бухгалтерскому учету материально-производственные запасы оцениваются по фактической себестоимости приобретения или заготовления, а при их отпуске в производство могут использоваться различные виды оценки (ФИФО, ЛИФО и т.д.). То есть временные разницы и, соответственно, отложенные налоговые активы или обязательства могут возникать только в том случае, когда для целей налогообложения и для целей бухгалтерского учета выбираются (и закрепляются в учетной политике организации) разные методы оценки списываемых в производство одноименных материально-производственных запасов.

Так как такая ситуация представляется маловероятной, особенности применения норм ПБУ 18/02 по данному элементу затрат, по нашему мнению, рассматривать нет необходимости.

По расходам на оплату труда

Как уже отмечалось, постоянные и временные разницы могут, в принципе возникать при осуществлении любых видов расходов. Однако при начислении и отнесении на себестоимость продукции, работ или услуг расходов, непосредственно связанных с оплатой труда, подобные ситуации будут являться, скорее исключением, нежели правилом. По текущим расходам малая вероятность возникновения расхождений между данными бухгалтерского и налогового учета обусловлена тем, что соответствующие статьи главы 25 НК РФ содержат нормы, отсылающие к трудовому законодательству.

В соответствии с ТК РФ формируется и себестоимость строительно-монтажных работ (в части расходов на оплату труда) для целей бухгалтерского учета. Из этого следует, что расхождения могут иметь место только в том случае, если для целей бухгалтерского учета принимаются расходы, не предусмотренные трудовым законодательством — то есть, если отраслевым тарифным соглашением, коллективным или индивидуальным трудовым договором, предусмотрены выплаты в суммах, превышающих суммы, предусмотренные ТК РФ, или за выполнение трудовых функций в условиях, которые прямо в трудовом законодательстве не указаны.

Вряд ли отнесение таких выплат на себестоимость строительной продукции можно считать правомерным — и для целей бухгалтерского и для целей налогообложения, подобные расходы, по нашему мнению, должны осуществляться за счет чистой прибыли организации (прибыли, остающейся в распоряжении организации после уплаты налогов). Такое списание расходов на размер налоговой базы по налогу на прибыль повлиять не может.

Предположительно может создаться ситуация, когда возникновение временных разниц (как вычитаемых, так и налогооблагаемых) будет обусловлено разными методами списания расходов на оплату отпусков и вознаграждения за выслугу лет.

Например, если соответствующие резервы для целей бухгалтерского учета создаются, а для целей налогообложения — нет. Ситуацию, в которой такой подход был бы целесообразен (или объяснен какими-то экономическими причинами) смоделировать трудно.

Отметим лишь, что при создании и использовании указанных резервов может возникнуть ситуация, когда формально расхождения должны иметь место. Например, статья 324.1 обязывает налогоплательщика присоединять в конце налогового периода (календарного года) сумму неиспользованного резерва на оплату отпусков к налоговой базе по налогу на прибыль. Документы системы нормативного регулирования бухгалтерского учета такого ограничения не содержат. Кроме того, трудовое законодательство теперь допускает не только перенос отпуска на следующий год, но и соединение отпусков за два года. Разумеется, экономически правильным следует считать перенос остатка резерва (в части, относящейся к неиспользованным в данном календарном году отпускам) на следующий налоговый период. То есть определенные разногласия с налоговыми органами по данному вопросу могут иметь место, но, по нашему мнению, они должны быть решены в пользу налогоплательщика.

При осуществлении расходов по обязательному страхованию работников (которые в соответствии с подпунктом 16 пункта 1 статьи 255 НК РФ также учитываются в составе расходов на оплату труда) могут возникать только постоянные разницы.

Напомним, их основное отличие от временных разниц состоит в том, что они не участвуют (ни в текущем налоговом периоде, ни в последующих) в формировании или корректировке налоговой базы по налогу на прибыль.

Уместно также напомнить, что налоговым законодательством установлены ограничения по размерам следующих расходов:

по совокупной сумме платежей (взносов) работодателей, выплачиваемой по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников — учитывается в целях налогообложения в размере, не превышающем 12 процентов от суммы расходов на оплату труда;

по взносам по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников — включаются в состав расходов в размере, не превышающем 3 процентов от суммы расходов на оплату труда;

по взносам по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты застрахованным работником трудоспособности в связи с исполнением им трудовых обязанностей — включаются в состав расходов в размере, не превышающем десяти тысяч рублей в год на одного застрахованного работника.