В прошлый четверг я закончил читать свой очередной торговый курс для трейдеров, желающих торговать системно. Системно – значит, не предсказывая будущее!

Основными постулатами подхода, которому я начал учить людей примерно полгода назад, выступают ряд гипотез (специально пишу «гипотезы», так как системщик воспринимает их как аксиомы, но, к счастью, большинство трейдеров в мире не являются системщиками, а потому продолжают бороться с непобедимым будущим).

Итак, какие же это гипотезы? Первую из них я уже называл, она же и является фундаментом: «Будущее нельзя предсказать». Вторая гипотеза – торговля с доминантой на риск. Данная аксиома предполагает под собой высший приоритет функции «сохранить» над «заработать».

Сначала все всё понимали и дружно кивали головой: «Да, доходность, да, просадка, да, непредсказуемое и так далее». Но когда я стал погружать группу в сам метод, то тут-то все и всплыло - никто никак не мог понять, почему надо покупать акцию, когда та уже и так стоит дорого! Я начал объяснять, что падать актив в своей цене может бесконечно долго, пока рынок, а не какой-то там аналитик, пусть даже с самым лучшим в мире образованием, напишет или скажет, что это «дно». В падающую бумагу можно «засесть» навечно, и в тот момент, когда на рынке начнется рост, «засевший» в акции трейдер будет просто восстанавливать свой счет, а те, кто купит ее в самом начале этого роста, будут продолжать зарабатывать.

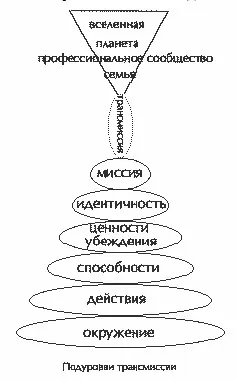

Но убеждения половины группы в том, что на рынке зарабатывают, только покупая дешево и продавая дорого, никак не давали мне возможности переубедить трейдеров. Я стал задумываться, почему так происходит, ведь та же проблема возникала и в предыдущих группах. Выяснилось, что я пытался как бы достучаться до трейдера снизу, в то время как его уровень убеждений находится гораздо выше. На схеме, приведенной ниже, нарисована НЛП-пирамида человека. Ее суть в том, что нужно сначала сформировать идеологию, а потом спускаться до уровня действий, а не наоборот – начинать с действий, думая, что идеология уже имеется.

Вот как выглядит НЛП-схема среднего человека, пришедшего учиться самому непопулярному методу торговли:

МИССИЯ: Нет.

ИДЕНТИЧНОСТЬ: Стремление принадлежать к группе богатых и свободных, самореализовавшихся в фондовом рынке людей.

УБЕЖДЕНИЯ: Покупать дешевле и продавать дороже, использовать определенные моменты на рынке, владеть фундаментальными знаниями и управлять через них ситуацией. «Я знаю, что большинство проигрывает на бирже, но я буду исключением», - считают такие трейдеры.

СПОСОБНОСТИ: Владение компьютером, наличие часа свободного времени в день, способность анализировать макроэкономическую и микроэкономическую ситуацию.

ДЕЙСТВИЕ: Потребность узнать, что надо делать. Типичное стремление: «Хочу, чтобы мне сказали, что покупать и продавать, когда с какими долями входить и чтобы было мне за это счастье».

ОКРУЖЕНИЕ: Сосед Василий, который не работает, ездит на дорогой машине и говорит, что периодически зарабатывает на бирже, используя интуицию. (Мы, системщики, называем это белой полосой везения).

А вот как выглядит та же пирамида, но только применительно к системщику:

МИССИЯ: Нет.

ИДЕНТИЧНОСТЬ: Стремление принадлежать к группе богатых и свободных, самореализовавшихся в фондовом рынке людей.

УБЕЖДЕНИЯ: Будущее не предсказуемо, на рынке надо выявлять статистическое преимущество, которое достижимо за счет ограничения убытков и отсутствия ограничения роста прибыли. Типичные убеждения системщика: «на рынке может произойти все что угодно», «никто не скажет, где зарыт клад», «рынок там, где он есть», «нужен четкий алгоритм действий на бирже, который вкупе с оптимальным риском на сделку и грамотной системой управления капиталом приведет меня к счастью».

СПОСОБНОСТИ: владение компьютером, наличие часа свободного времени в день, способность анализировать статистические данные.

ДЕЙСТВИЕ: Потребность узнать, каким образом опытные трейдеры проектируют торговые системы, какие при этом могут быть подводные камни, какие можно получить дополнительные знания по тем или иным индикаторам, какие еще биржевые мифы не развиты в моей голове.

ОКРУЖЕНИЕ: Сосед Василий, который не работает, ездит на дорогой машине и говорит, что периодически зарабатывает на бирже, используя торгового робота.

Выходит, задача учителя – воздействовать на уровень убеждений ученика, доказывая ему, что единственным торговым путем на бирже является путь системный. Но как можно перевоспитать человека? Лучший метод - за счет страха и авторитетного опыта, но последнее сделать довольно трудно, ибо системщики – народ скрытный и нигде не афишируют себя.

В первом случае, работая через страх, необходимо сойтись с трейдером на уровне одних и тех же эмоций, например, разорения на бирже, долгов, крушения личной жизни и карьеры (как правило, все вместе происходит в реальной жизни). Но сказать «представьте себе, что это произошло» и сказать «вспомните, как было в прошлый раз» – это две разные вещи! Тем более что человек амбициозен, он может допустить системный метод до уровня эффективного, но все равно его потаенным желанием будет победить рынок, отстояв при этом его интеллектуальный вызов. К сожалению, перевоспитать уровень убеждений без разорения на интуиции или прочих методах работы (аналитика, новости) невозможно. И вопрос: «А НУЖНО ЛИ?» Нужно ли, играя роль пастыря, менять паству? Конечно же нет, тем более что рано или поздно рынок докажет сомневающимся, что используй он системный метод, он был бы при деньгах, а теперь он разорен, и теперь-то уж точно никакого будущего!

Я набираю группу из 10-15 человек после проведения бесплатного семинара на 200 человек. То есть, примерно 10-15% начинают интересоваться подходом, реально же, после окончания курса, лишь 3-4 человека поддерживают со мной связь на уровне системных вопросов, о том, например, как запрограммировать робота и так далее. Остальные же срываются со своих недавно созданных систем. (При этом срыв идет, как правило, после первой заработанной прибыли, потому что потом идут убыточные сделки, и от этой прибыли по кусочку откалываются небольшие проценты, подключается жадность и ... пошло-поехало. Другой вариант слива более отвратный – трейдер начинает торговать систему, но она делает только убыточные сделки. Его начинают разбирать сомнения по поводу того, прав ли он вообще и, в итоге, он перестает делать сделки, при этом, та сделка, которую он игнорирует, своим счетом оказывается той самой прибыльной!). Поэтому только 30% людей из 10-15%, принимающих системный метод, могут позволить себе его торговать, и пока этот процент остается неизменным, у нас, системщиков, будет прибыль!

Комментарии

1