Текущие цены на акции эмитентов, сложившиеся в последнее время, в большинстве своем заставляют простого инвестора, который только-только собирается что-то купить, сказать: «Дороговато!»

Дороговаты голубые фишки, дороговаты уже некоторые акции второго эшелона, рынок оставляет возможность заработать только на точечных инвестициях. При этом вероятность коррекции весьма велика. Все это обнажает потребность в определенной стратегии поведения на бирже. Стратегия, которая может учитывать риск-менеджмент на случай возможного обвала инвестиций, и стратегия, которая отбирает бумаги в портфель на основе только фундаментального анализа, теперь могут сойтись вместе, образовав новый тип стратегий, за которыми можно увидеть большое будущее. Новый тип стратегий можно назвать: «Система плюс голова»!

Выбор недооцененных компаний малой и средней капитализации осуществляется на основе фундаментального анализа двумя основными методами. Первый метод – это дисконтирование денежных потоков, в рамках которого производится оценка имущества при произвольно изменяющихся и неравномерно поступающих денежных потоках в зависимости от степени риска, связанного с использованием такого имущества. Второй метод – метод сравнительной оценки, в рамках которого акция эмитента сравнивается с усредненными показателями своей отрасли. Данный метод менее трудоемок, чем первый.

Стоимость акции дает возможность расчета рыночной капитализации эмитента, а ключевые финансовые показатели вкупе с данными двумя видами анализа дают возможность предположить реальную стоимость эмитента. На основании этого аналитик делает выводы относительно недооцененности или переоцененности акций компаний. Помимо факта недооцененности, который можно вычислить, необходим еще и возможный драйвер для роста, который может подтолкнуть динамику котировок в сторону своего апсайда (потенциала роста). Такими драйверами могут стать возможные варианты реорганизации АО, в большей степени рынок учитывает слияния и поглощения, годовые отчеты, возможные налоговые преференции в целом для отрасли и так далее. На основании общей фундаментальной информации аналитик выдвигает свой вердикт о покупке или продаже ценной бумаги. Таким образом, формируется рекомендуемый на основе фундаментального анализа портфель ценных бумаг.

Далее, разработчик подобной стратегии отступает от общепринятых правил «купи и держи», и вводит систему управления рисками и систему управления капитала. Данные две системы позволяют выявлять предпосылки для возникновения благоприятного и неблагоприятного периода для каждой отдельно взятой бумаги в портфеле. Кроме того, система управления капиталом будет учитывать и текущий уровень волатильности по эмитенту.

У нас имеется такая стратегия – она называется «Все преимущества», выложена она на сайте инвестиционной компании «ФИНАМ» в разделе Trade Center.

Данная стратегия является своего рода ноу-хау, но все равно плату за подключение и последующее получения торговых сигналов «ФИНАМ» не берет. Кстати, каждая наша стратегия в Trade Center является реальной стратегией и используется при управлении активами наших клиентов Доверительного и Консультационного управления. Стратегия «Все преимущества» является уникальным сочетанием практически всех подходов управления портфельными инвестициями, включая самые передовые идеи финансового инжиниринга последних лет. Отбор бумаг в портфель осуществляется на основе фундаментального анализа, по аналогии со стратегией «Долгосрочный рост», с максимальным потенциалом долгосрочного роста и оптимальным соотношением риск-доходность диверсифицированного портфеля. Для выбора бумаг используются как сравнительная оценка, так и метод дисконтированных денежных потоков. Существенное влияние на структуру портфеля оказывает как текущая, так и прогнозируемая макроэкономическая ситуация.

Важным аспектом данной стратегии является использование системы управления рисками, позволяющей минимизировать возможные потери, а также применение эффективных методов теории вероятности и статистики при определении оптимального времени открытия позиций. Здесь используется алгоритм оценки волатильности и других показателей риска всего портфеля, а также динамический анализ этих индикаторов, генерирующий сигналы для принятия решений. Причем торговля осуществляется не отдельными бумагами, а оптимальным, с точки зрения фундаментального анализа, портфелем в целом. Помимо описанной выше системы оценки рисков акций, входящих в портфель, на уровне фундаментального анализа в стратегии присутствует система контроля за рисками всего портфеля в целом, основанная на математических методах.

Риск-менеджмент осуществляется на основе вероятностно-статистических математических методов на базе методологии VaR (Value-at-Risk). В стратегии применяются эффективные методы математической статистики, теории вероятностей, а также теории оптимального управления, что позволяет делать акцент не только на доходности, но и на риск-менеджменте.

«Все преимущества» является среднесрочной стратегией, и оперирует как с наиболее ликвидными акциями ММВБ, так и с акциями второго эшелона. Алгоритм, основанный на современных математических моделях измерения риска и подсчета волатильности всего портфеля в целом, включает в себя динамическое изменение состава портфеля. Следует отметить, что в стратегии осуществляется торговля портфелем, а не каждой акцией в отдельности, вдобавок, стратегия имеет минимальное количество сделок, что делает ее высокоэффективной для управления большими и средними капиталами.

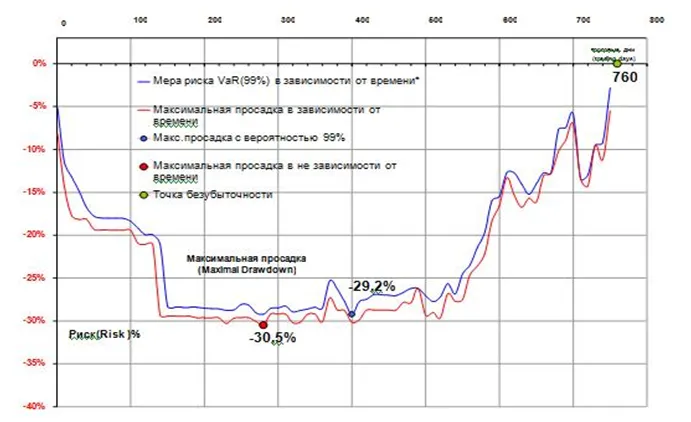

На основе проведенных статистических исследований стратегии на промежутке в четыре года можно утверждать, что с вероятностью 99% убытки по данной стратегии не превысят -29,2%. Максимальный исторический убыток по модели равен -30,5%.

Нижеуказанный рисунок можно интерпретировать так: с вероятностью 99% наихудший результат стратегии за срок, указанный по оси Х ( в днях), не будет ниже синей линии (VaR). Оценить максимальные убытки 1% вероятности «пробоя» VaR можно по красной линии.

«Все преимущества», по сути, имеет двухуровневый риск-менеджемент. Первый уровень реализуется на уровне диверсификации портфеля по секторам и отраслям в процессе фундаментального анализа. Второй уровень реализуется на уровне контроля за рисками портфеля в целом на основе вероятностных и статистических математических методов.

Среднегодовая реализованная доходность (по сложному проценту с ежегодным начислением) стратегии за последние четыре года составила 32,8% годовых. Ожидаемая доходность по стратегии, несомненно, превосходит за счет системы контроля за рисками ожидаемую доходность портфеля «Долгосрочный рост», которая составляет 43% гг.

Комментарии

1Андрей, спасибо за статью!

Я прошел курс начинающий в Финаме. Открыл счет на 30 000руб. Первые полгода хочу просто учиться, в том числе у Вас. Главная задача для меня - положительный баланс счета через год (от +10%, до +30%). Если результаты превысят мои оптимистические ожидания, собираюсь удесятерить счет.

Вопрос у меня к Вам такой: какую из стратегий Вашей компании посоветуете на данном этапе?

Я приверженец системной торговли, поэтому фундаменталистов не предлагать)) (ну кроме вышеизложеной стратегии в статье).

Спасибо!