В прошлом материале мы рассмотрели ключевые принципы финансового планирования. Сейчас мне хотелось бы оценить основные преимущества и недостатки различных видов инвестирования, как традиционных, так и современных.

Наименее рисковым видом инвестционно-сберегательной деятельности финансового субъекта является банковский депозит. Во-первых, есть четкая безрисковая ставка (сейчас это около 15% годовых), во-вторых, есть АСВ, которое гарантирует возврат до 700 000 руб. вложений. Редко банковские депозиты дают более 1-2% прибыли с учетом инфляции.

Более привлекательно по сравнению с банковскими депозитами выглядят инвестиции в металлы, в том числе золото. Все мы живем в обществе, чья финансовая система основана на кредитном долларе. История нашей финансовой системы насчитывает уже 60 с лишним лет. До возникновения Бреттон-Вудских соглашений действовал золотой стандарт, а главной ценностью человечества являлось золото. Металл, ценность которого проверена тысячелетием, не упал в цене, наоборот, за последние 60 лет он только и делал, что рос. В последнее время тенденция продолжается, но не каждый год рост стабилен. Важным финансовым показателем золота является то, что в кризис оно упало в цене меньше всего и выросло, восстановилось и обновило свои исторические максимумы быстрее всех других активов, даже таких сильных акций, как Роснефть.

Способов инвестирования в золото довольно много: начиная от металлического счета, а на сегодня это самый безопасный и общедоступный способ без НДС, и заканчивая торговлей фьючерсными контрактами на золото через биржу. Здесь высоки риски потерь, но и также высока возможная доходность, кроме того фьючерсные контракты являются представителем срочного рынка и имеет ограничения по сроку хождения: фьючерс на металл записан на счету.

Таблица 1. Сравнительная таблица.

Перед вами сравнительная таблица, которая заполнена по принципу: «что было бы, если мы вложили в 2001 году 100% денег в банк, еще 100% в накопительное страхование под 7% годовых или же в золото». Согласно таблице, золото показало себя лучше банковского депозита. В средней колонке вы видите заголовок «накопительное страхование»: как правило, это часть сбережений, которые направляются на создание так называемой подушки финансовой безопасности.

Данные программы по накопительному страхованию в России пока еще только начали свою реализацию и еще не пользуются массовым спросом, а вот в Европе и Америке без страховки шагу не ступить.

Недвижимость также является составной частью инвестиционных накоплений. У нее есть несколько особенностей. Во-первых, недвижимость – это активно-пассивная форма инвестиций. Так, например, купив трехкомнатную квартиру в Москве и сдав ее в найм, вы можете зарабатывать не только на приросте ее инвестиционной стоимости, но и получать определенную ренту от своей собственности. При этом, если вы купили квартиру, чтобы в ней жить, то она автоматически становиться вашим пассивом, так как требует налоговых платежей, обслуживания, ремонта, адресных платежей и так далее. Кроме того, у недвижимости низкая ликвидность, а значит скорость ее превращения в деньги - дело величины скидки, которую вы дадите покупателю. Данный вид инвестиций я бы охарактеризовал как консервативные вложения на длительную перспективу.

Таблица 2. Сравнительная таблица.

В сравнительной таблице мы можем обнаружить, что недвижимость по доходности сравнима с золотом.

Фондовый рынок – мой любимый вид инвестирования, поскольку я на нем торгую с 2002 года, а с плюсом торгую с 2005, когда создал своего первого торгового робота. После кризиса 2008 года рынок почти восстановился, но пока еще не дошел до своих исторических максимумов. Возьмем месячные графики индекса РТС за последние 16 лет и выполним нормальное распределение:

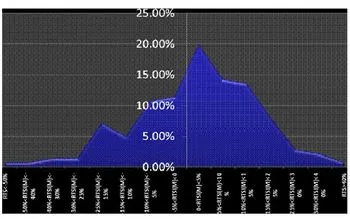

Рис 1. Плотность нормального распределения месячных движений по индексу РТС

Если построить плотность нормального распределения месячных движений по индексу РТС (рис1), мы можем констатировать следующие: 80% всех движений проходили в диапазоне от -12,5 до 16,5%. При этом весь интервал движений проходил в диапазоне от -50% до примерно +50%. Самое интересное то, что плотность смещена вправо от нуля примерно на два процента, что говорит о том, что в исторической перспективе рынок данного индекса растет.

Таблица 3. Сравнительная таблица.

В нашей сравнительной таблице мы можем обнаружить, что, на настоящий момент времени исторические данные таковы, что даже если ничего не делать с 2001 по 2009 год, можно было бы получать по 26% годовых ежегодно. Соответственно, фондовый рынок – наиболее привлекательный инструмент для инвестора.

Более подробно конкретные способы инвестирования я предлагаю рассмотреть в своей следующей колонке.

Начать дискуссию