Компания решила установить газовое оборудование в служебный автомобиль. Признается ли данная операция модернизацией автотранспорта? Как в бухучете отражается приобретение газового оборудования и его установка в служебный автомобиль? Как учитываются данные расходы при налогообложении? Давайте разбираться.

Судебная практика свидетельствует о том, что налоговые органы настаивают на необходимости увеличения первоначальной стоимости автомобилей на стоимость расходов по установке газобаллонного оборудования (далее — ГБО). Насколько правомерны эти требования? Что говорят суды? Как списывать расходы на топливо в этом случае? В рамках нашей статьи рассмотрим проблемы учета указанных затрат.

Определяемся с видом затрат

Изменение первоначальной стоимости основных средств в общем случае не допускается ни в бухгалтерском, ни в налоговом учете. Исключение составляют, в частности, случаи достройки, дооборудования, реконструкции, модернизации и технического перевооружения объектов основных средств (пп. 14, 27 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н (далее — ПБУ 6/01); п. 40, абз. 2 п. 41, абз. 2 п. 42 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания); п. 2 ст. 257 НК РФ).

Бухгалтерским законодательством четко не определены указанные понятия. Обратимся к нормам налогового законодательства, которые вполне допустимо использовать и для целей бухгалтерского учета, если закрепить это в учетной политике (п. 7 ПБУ 1/2008, утв. приказом Минфина России от 06.10.2008 № 106н).

К работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами. К техническому перевооружению относится комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным (п. 2 ст. 257 НК РФ).

Таким образом, чтобы квалифицировать работы по установке ГБО в качестве «дооборудования» или «модернизации», у объекта должно измениться технологическое или служебное назначение и (или) появиться новые качества. Чтобы квалифицировать работы в качестве «технического перевооружения», должны повыситься некие технико-экономические показатели автомобиля или его отдельных частей.

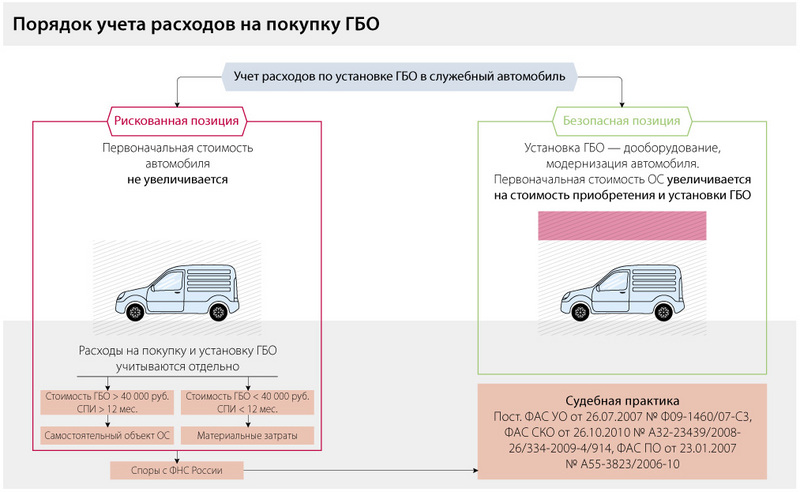

Как правило, ГБО устанавливается на автомобили с целью удешевления расходов на топливо (по сравнению с бензином). При этом сам автомобиль продолжает выполнять свои функции, как и прежде. Вроде бы ничего и не меняется. Тем не менее вопрос о том, приводит ли перевод автомобиля на иной вид топлива к появлению у него «новых качеств» или к повышению каких-либо «технико-экономических показателей», можно считать открытым. Ведь ни налоговым законодательством, ни иными правовыми нормами не уточняется, что именно следует понимать под другими «новыми качествами» и что именно следует относить к «технико-экономическим» показателям автомобиля. Поэтому в настоящее время можно выделить две позиции в части учета расходов по установке ГБО на автомобиль. Рассмотрим их.

1. Рискованная позиция: не увеличивать первоначальную стоимость автомобиля и учесть рассматриваемые расходы отдельно. Данная позиция идет вразрез с позицией налоговиков, но подтверждается некоторой судебной практикой. Опровергая мнение чиновников о признаках модернизации в части работ по установке ГБО, суды указывают, что установленное оборудование не приводит к изменению нормативных показателей функционирования автомобиля, не меняет его технико-экономические показатели, назначение автомобиля также не изменяет и не создает никаких новых качеств (пост. ФАС УО от 26.07.2007 № Ф09-1460/07-С3, ФАС СКО от 26.10.2010 № А32-23439/2008-26/334-2009-4/914, ФАС ПО от 23.01.2007 № А55-3823/2006-10).

Следуя указанной позиции, расходы на приобретение и установку ГБО учитываются либо в составе материальных затрат (если стоимость ГБО вместе с установкой не превышает 40 000 руб. или срок полезного использования ГБО составит менее 12 месяцев), либо в качестве самостоятельного объекта ОС (если стоимость ГБО вместе с установкой превысит 40 000 руб. и срок полезного использования ГБО составит более 12 месяцев) (пп. 4, 5 ПБУ 6/01, п. 2 ПБУ 5/01, утв. приказом Минфина России от 09.06.2001 № 44н; подп. 3 п. 1 ст. 254, п. 1 ст. 256 НК РФ).

Однако следование указанной позиции, скорее всего, приведет к спорам с налоговыми инспекторами. Для снижения налоговых рисков расходы по установке ГБО на автомобиль целесообразно рассматривать в качестве расходов, увеличивающих первоначальную стоимость объекта основных средств, следуя безопасной позиции.

2. Безопасная позиция: включать стоимость ГБО и работ по его установке в первоначальную стоимость автомобиля, рассматривая их в качестве «дооборудования», «модернизации» или «технического перевооружения».

Бухгалтерский и налоговый учет для безопасного варианта рассмотрим более подробно.

Бухгалтерский учет

Стоимость ГБО и работ по его установке первоначально учитываются на счете 08 «Вложения во внеоборотные активы». По факту установки такого оборудования на автомобиль указанные затраты списываются на счет 01 «Основные средства», увеличивая первоначальную стоимость объекта.

После изменения первоначальной стоимости автомобиля изменится последующая амортизация. Она будет рассчитываться исходя из новой остаточной стоимости объекта, включающей в себя остаточную стоимость основного средства и стоимость работ по установке ГБО, а также оставшегося срока полезного использования (п. 60 Методических указаний; письма Минфина России от 15.12.2009 № 03-05-05-01/81, от 23.06.2004 № 07-02-14/144). При этом исходим из того, что срок полезного использования автомобиля не меняется, предполагая, что установка ГБО сама по себе не приводит к увеличению этого срока. Амортизацию в «новом» размере рекомендуем начислять начиная с 1-го числа месяца, следующего за месяцем установки нового оборудования на автомобиль (п. 21 ПБУ 6/01).

Пример 1

Организация приняла решение установить ГБО на служебном грузовом автомобиле. В июне 2013 г. на автомобиль было установлено ГБО. Стоимость оборудования вместе с работами по его установке составляет 41 300 руб. (в т. ч. НДС — 6 300 руб.). Первоначальная стоимость автомобиля составляет 1 000 000 руб. Срок полезного использования — 80 мес. (4-я амортизационная группа). К моменту установки ГБО автомобиль эксплуатировался 16 мес., остаточная стоимость автомобиля по состоянию на 01.06.2013 составляет:

1 000 000 руб. – 1 000 000 руб. : 80 мес. × 16 мес. = 800 000 руб.

В июне 2013 г. в бухгалтерском учете отражены проводки:

ДЕБЕТ 08 КРЕДИТ 60

– 35 000 руб. — отражена стоимость ГБО вместе с работами по его установке;

ДЕБЕТ 19 КРЕДИТ 60

– 6300 руб. — выделен НДС;

ДЕБЕТ 68 КРЕДИТ 19

– 6300 руб. — НДС принят к вычету;

ДЕБЕТ 01 КРЕДИТ 08

– 35 000 руб. — отражено увеличение первоначальной стоимости объекта ОС.

В июне 2013 г. амортизация начисляется в прежнем размере:

ДЕБЕТ 20, 26, 44... КРЕДИТ 02

– 12 500 руб. (1 000 000 руб. : 80 мес.) — отражено начисление амортизации за июнь.

Начиная с июля 2013 г. амортизация будет начисляться в следующем размере:

(800 000 руб. – 12 500 руб. + 35 000 руб.) : (80 мес. – 16 мес. – 1 мес.) = 13 055,56 руб.

Начисление амортизации начиная с июля 2013 г.:

ДЕБЕТ 20, 26, 44... КРЕДИТ 02

– 13 055,56 руб. — отражено начисление амортизации.

Обратите внимание: в случае увеличения первоначальной стоимости основного средства корректируются данные в инвентарной карточке этого объекта (пп. 40, 42 Методических указаний).

Налоговый учет

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств срок его полезного использования не увеличился, налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования (абз. 3 п. 1 ст. 258 НК РФ).

Логично предположить, что налогоплательщик вправе начислять амортизацию исходя из остаточной стоимости ОС, увеличенной на соответствующие расходы по установке ГБО и оставшегося срока полезного использования объекта (по аналогии с бухгалтерским учетом). Данный подход подтверждается и судами (пост. ФАС МО от 06.04.2011 № Ф05-1903/11, от 03.06.2009 № КА-А40/4667-09, ФАС ВВО от 07.05.2008 № А29-6646/2007, от 29.04.2008 № А28-8591/2007-366/11, ФАС ПО от 17.07.2007 № А49-998/07).

Но у контролирующих органов иное мнение. Чиновники полагают, что норма амортизации, определенная при введении основного средства в эксплуатацию, не должна меняться (письма Минфина России от 05.02.2013 № 03-03-06/4/2438, от 26.09.2012 № 03-03-06/1/503, от 09.06.2012 № 03-03-10/66, от 13.03.2012 № 03-03-06/1/126). Следуя позиции чиновников, амортизацию следует начислять исходя из увеличенной первоначальной стоимости и прежней нормы амортизации до полного списания стоимости объекта на затраты (письма Минфина России от 03.11.2011 № 03-03-06/1/714, от 05.07.2011 № 03-03-06/1/402, от 29.03.2010 № 03-03-06/1/202, ФНС России от 14.03.2005 № 02-1-07/23).

Окончательное решение в части порядка начисления амортизации после работ по достройке, дооборудованию, реконструкции, модернизации и технического перевооружения принимается налогоплательщиком самостоятельно.

В любом случае амортизацию в «новом» размере рекомендуем начислять начиная с первого числа месяца, следующего за месяцем установки нового оборудования на автомобиль (п. 4 ст. 259 НК РФ).

Пример 2

На основании данных примера 1 рассмотрим налоговый учет затрат.

Если следовать позиции судов, то амортизация будет начисляться в том же порядке, что и в бухгалтерском учете, который рассмотрен в примере 1.

Рассмотрим порядок начисления амортизации исходя из позиции контролирующих органов.

Начиная с 01.07.2013 амортизация начисляется в следующем размере:

(1 000 000 руб. + 35 000 руб.) × 1/80 мес. = 12 937,50 руб.

В данном примере амортизация в налоговом учете будет начисляться на один месяц дольше, чем в бухгалтерском учете.

Заметим, что если следовать позиции о том, что установка ГБО на автомобиль соответствует признакам «дооборудования», «модернизации» или «технического перевооружения», то в отношении указанных расходов налогоплательщик вправе воспользоваться амортизационной премией и включить в состав расходов отчетного (налогового) периода не более 10 процентов (не более 30% — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) указанных расходов (п. 9 ст. 258 НК РФ).

Пример 3

Воспользуемся данными примера 2 и предположим, что в учетной политике организации предусмотрено применение амортизационной премии.

Учитывая, что основное средство отнесено к 4-й амортизационной группе, в июне 2013 г. организация вправе признать в составе текущих расходов в налоговом учете сумму амортизационной премии, равной:

35 000 руб. × 30% = 10 500 руб.

В этом случае начиная с июля 2013 г. амортизация будет начисляться в следующем размере (по варианту Минфина России):

(1 000 000 руб. + 35 000 руб. – 10 500 руб.) × 1/80 мес. = 12 806,25 руб.

Списываем расходы на топливо

Как правило, автомобиль, на который установлено ГБО, использует газовое топливо как основной вид топлива. Но в качестве вспомогательного вида топлива может использоваться также бензин. Возникает вопрос — как списывать оба вида топлива?

На автотранспортных предприятиях, а также в иных организациях, осуществляющих эксплуатацию автомобилей, обычно разрабатываются нормы расхода топлива. Эти нормы не только служат основой для планирования себестоимости продукции (работ, услуг), но также используются для обоснования затрат в налоговом учете (п. 1 ст. 252 НК РФ).

Заметим, что Налоговый кодекс не содержит условия по установлению каких-либо норм с целью списания расходов на топливо. Однако финансовое ведомство рекомендует учитывать Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», установленные распоряжением Минтранса России от 14 марта 2008 года № АМ-23-р (далее — Методические рекомендации). Причем ранее финансисты указывали, что при списании расходов на ГСМ компании должны учитывать установленные Минтрансом России нормы (письма Минфина России от 03.09.2010 № 03-03-06/2/57, от 14.01.2009 № 03-03-06/1/15), однако сейчас чиновники поменяли свою позицию и разъясняют, что организации вправе использовать эти нормы, но не обязаны (письма Минфина России от 03.06.2013 № 03-03-06/1/20097, от 30.01.2013 № 03-03-06/2/12). Если в отношении каких-либо автомобилей Минтрансом России не утверждены нормы расхода топлива, то руководитель организации может ввести в действие своим приказом нормы, разработанные по индивидуальным заявкам научными организациями, осуществляющими разработку таких норм по специальной программе-методике, либо руководствоваться соответствующей технической документацией и (или) информацией, предоставляемой изготовителем автомобиля (письма Минфина России от 10.06.2011 № 03-03-06/4/67, от 22.06.2010 № 03-03-06/4/61, от 14.01.2009 № 03-03-06/1/6, от 04.09.2007 № 03-03-06/1/640, УФНС России по г. Москве от 03.11.2009 № 16-15/115253, от 13.10.2009 № 16-15/107268).

Может случиться так, что в нормах Минтранса России для конкретного вида автомобиля будут указаны только «бензиновые» нормы. Чтобы перевести их в «газовые», можно воспользоваться соответствующими коэффициентами перевода (в зависимости от вида газового топлива, используемого для заправки транспортного средства) (п. 4 Раздела II Методических рекомендаций). Либо организация может воспользоваться рекомендациями производителя ГБО, приведенными в технической документации, либо прибегнуть к помощи специализированной организации, осуществляющей разработку норм по специальной программе-методике.

В рекомендациях Минтранса России приведены случаи, когда в дополнение к нормированному расходу газа допускается расходование бензина или дизтоплива для газобаллонных автомобилей (п. 6 Раздела II Методических рекомендаций):

- для заезда в ремонтную зону и выезда из нее после проведения технических воздействий — до 5 л жидкого топлива на один газобаллонный автомобиль;

- для запуска и работы двигателя газобаллонного автомобиля — до 20 л жидкого топлива в месяц на один автомобиль в летний и весенне-осенний сезоны, в зимнее время дополнительно учитываются зимние надбавки;

- на маршрутах, протяженность которых превышает запас хода одной заправки газа, — до 25 процентов от общего расхода топлива на указанных маршрутах.

Во всех указанных случаях нормирование расхода жидкого топлива для газобаллонных автомобилей осуществляется в тех же размерах, что и для соответствующих базовых автомобилей.

Нормирование бензина в указанных случаях может производиться, в частности, путем проведения опытных замеров.

Многие задаются вопросом: можно ли вообще не разрабатывать никаких норм и списывать все топливо по фактическому расходу? Существует некоторая судебная практика, подтверждающая правомерность такого подхода (пост. ФАС ЗСО от 05.04.2012 № Ф04-995/12 (определением ВАС РФ от 09.07.2012 № ВАС-8327/12 отказано в передаче дела в Президиум ВАС РФ), ФАС МО от 28.09.2007 № КА-А41/9866-07, ФАС ЦО от 04.04.2008 № А09-3658/07-29 (определением ВАС РФ от 14.08.2008 № 9586/08 отказано в передаче данного дела в Президиум ВАС РФ)). По нашему мнению, компания вправе самостоятельно разработать нормы расходования ГСМ. При этом такие нормы могут использоваться исключительно для контроля расходов, а не для исчисления налога на прибыль. При этом не стоит забывать, что расход топлива важно документально подтвердить и обосновать.

Итак, существуют разные мнения в части квалификации работ по установке ГБО на служебный автомобиль с точки зрения бухгалтерского и налогового законодательства. Наименее рискованно следовать позиции о том, что указанное оборудование и работы увеличивают первоначальную стоимость объекта. Обосновать иную позицию со ссылками на нормативно-правовые акты весьма проблематично. Тут как минимум нужна помощь технических специалистов. В связи с этим в статье рассмотрели наиболее оптимальный с нашей точки зрения способ — относить указанные затраты на увеличение первоначальной стоимости автомобиля. Заметим, что в этом случае на сумму тех расходов, которые увеличивают первоначальную стоимость ОС, также увеличивается налоговая база по налогу на имущество, если модернизируемый автомобиль был введен в эксплуатацию до 2013 года (п. 1 ст. 374, п. 1 ст. 375 НК РФ).

Экспертиза статьи: Елена Королева, служба Правового консалтинга ГАРАНТ

Начать дискуссию