Эта статья будет полезна всем бухгалтерам, ведь с автоматизацией учета материально-производственных запасов (МПЗ) - это часть повседневной работы. Прежде всего, бухгалтер должен выбрать и закрепить в учетной политике метод списания МПЗ. Необходимо грамотно подойти к этому вопросу и экономически обосновать принятое решение. В 2015 году в налоговом учете отменен метод ЛИФО, и это еще один повод для внесения изменений в учетную политику. Особого внимания также заслуживает вопрос ошибок в учете списания МПЗ.

Просто о главном

В соответствии с ПБУ 5/01 «Учет материально-производственных запасов», утв. приказом Минфина России от 09.06.2001 № 44н, к материально-производственным запасам (МПЗ) относятся: материалы, товары, готовая продукция.

В организациях часто возникают ситуации, когда МПЗ приобретаются по разным ценам, у разных поставщиков и по разным договорам. Расходы, включаемые в себестоимость МПЗ, также могут отличаться. Часто это приводит к ошибкам в учете, особенно при большой номенклатуре запасов.

Выбираем метод для списания МПЗ в бухгалтерском учете.

В п. 16 ПБУ 5/01 установлено, что «применение одного из указанных способов по группе (виду) материально-производственных запасов производится исходя из допущения последовательности применения учетной политики».

Все виды МПЗ, кроме товаров, учитываемых по продажной стоимости, оцениваются одним из нижепредставленных способов: по себестоимости каждой единицы, по средней себестоимости, по себестоимости первых по времени приобретения запасов (способ ФИФО).

Методы оценки материально - производственных запасов при их выбытии:

|

По себестоимости каждой единицы |

По средней себестоимости |

Способ ФИФО |

|

Оцениваются МПЗ, используемые организацией в особом порядке (драгоценные металлы, драгоценные камни и т.п.), или запасы, которые не могут обычным образом заменять друг друга. |

Рассчитывается путем деления общей себестоимости группы (вида) запасов на их количество, складывающихся из себестоимости и количества остатка на начало месяца и поступивших в течение месяца запасов. |

Запасы, первыми поступающие в производство (продажу), оцениваются по себестоимости запасов первых по времени приобретения с учетом себестоимости запасов, числящихся на начало месяца. |

|

Применяется в исключительных случаях или при небольшой номенклатуре материалов |

>Наиболее распространенный способ |

В условиях роста цен на приобретаемые материалы себестоимость приобретенной продукции минимальна, при этом оценка запасов и прибыли максимальна. А при падении цен - наоборот, запасы и прибыль минимизирутся. |

Принятие решения о способе списания МПЗ организация осуществляет самостоятельно.

Согласно пункту 17 ПБУ 5/01, «материально-производственные запасы, используемые организацией в особом порядке (драгоценные металлы, драгоценные камни и т. п.), или запасы, которые не могут обычным образом заменять друг друга, могут оцениваться по себестоимости каждой единицы таких запасов». Примером может служить ситуация, когда организация продает предметы антиквариата или дорогие эксклюзивные автомобили.

На практическом примере рассмотрим оценку МПЗ по средней себестоимости.

Пример

На 01.02 на складе ООО «Бытовая техника» находилось 40 шт. фенов по цене 3000 р. за шт (сальдо начальное). В течение месяца на склад поступило три партии фенов.

|

Партия мела |

Дата поступления |

Количество, шт |

Цена руб./шт |

|

1 |

19.02. |

80 |

3500 |

|

2 |

18.03. |

100 |

4000 |

|

3 |

25.03. |

60 |

4500 |

Определяем стоимость мела, оставшегося на складе на конец месяца при списании его в производство тремя методами — по средней себестоимости, ФИФО, по себестоимости каждой единицы

Рассчитаем общую стоимость, и количество приобретенных фенов:

Сальдо: 3000 р. * 40 шт = 120000 р.

Партия 1= 3500 р. * 80 шт = 280000 р.

Партия 3: 4500 р. * 60 шт = 2 70000 р.

Итого: 280 шт на 1070000 р.

Среднюю стоимость определяется так: общая стоимость товара делится на его количество:

1070000 р. : 280 = 3820 р.

По этой цене происходит списание и по этой цене рассчитывается остаток. Списано за отчетный период фенов 3820 * 200 = 764000 р., тогда на складе ООО «Бытовая техника» останется фенов на сумму 306000 р.=1070000 р. — 764000 р.

Метод ФИФО применяется при ведении партионного учета. В соответствии с п. 19 ПБУ 5/01 «оценка по себестоимости первых по времени приобретения материально-производственных запасов (метод ФИФО) основана на допущении, что материально-производственные запасы используются в течение месяца и иного периода в последовательности их приобретения (поступления), т. е. запасы, первыми поступающие в производство (продажу), должны быть оценены по себестоимости первых по времени приобретений с учетом себестоимости запасов, числящихся на начало месяца. Проще говоря, метод можно охарактеризовать так – «первым пришел – первым выбыл».

Пример

При использовании этого метода мел списывают с первого по времени поступления, начиная с сальдо, по принципу «первым вошел, первым выбыл».

Сальдо: 3000 р. * 40 шт = 120000 р.

Партия 1= 3500 р. * 80 шт = 2 80000 р.

Партия 2=4000 р. * 80 шт = 3 20000 р.

Итого выбыло: 200 шт на 720000 р.

При использовании этого метода на складе ООО «Бытовая техника» останется фенов на сумму 350000 р = 1070000 р. - 720000 р.

Изменения. Налоговый учет и бухгалтерский сближаются

Метод ЛИФО исключен из ПБУ 5/01 и не используется для списания МПЗ в бухучете с 2008 года. В налоговом учете его также исключили с 2015 года из пункта 8 статьи 254 НК РФ. Можно отметить, что организации, действующие в направлении сближения бухгалтерского и налогового учета этот метод не применяли давно.

Для организаций, предполагающих внести изменения в учетную политику в связи с изменением законодательства, следует закрепить в учетной политике для целей налогообложения этот факт на 2015 год.

В налоговом учете, как и в бухгалтерском, предусмотрено три метода (способа) оценки товаров при их реализации: по стоимости первых по времени приобретения (ФИФО); по средней стоимости; по стоимости единицы товара.

Рекомендуем! Выбрать одинаковые методы списания МПЗ в бухгалтерском и налоговом учете.

Автоматизация бухгалтерского учета. Практические рекомендации

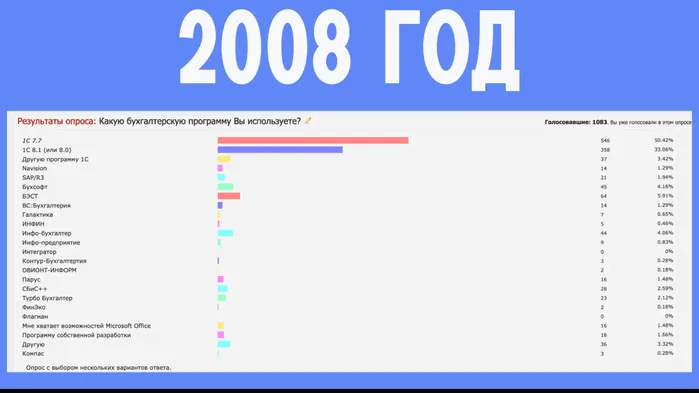

Современный учет связан, прежде всего, с автоматизацией и поэтому ошибки, возникающие в учете, имеют определенную специфику. При ведении учета в программе 1С мы можем отслеживать валовую прибыль от продажи товаров. Но в некоторых ситуациях, информация о валовой прибыли может быть неверной из-за неправильного расчета себестоимости товаров.

В учетной политике следует установить метод списания МПЗ. В программе 1С представлено всего два метода – это метод по средней себестоимости и метод ФИФО.

Бухгалтер должен помнить: если в программе выбран метод ФИФО, то в обязательном порядке должен вестись партионный учет.

Метод списания по себестоимости каждой единицы не поддерживается программой, т.к. является очень трудоемким. Можно решить такую проблему, если вводить каждую единицу МПЗ.

При ведении учета по операциям, связанным с реализацией товара в 1С, бухгалтер использует два основных документа. Первым документом в цепочке продаж является «Счет на оплату покупателю». Конечно, это зависит от утвержденного документооборота на предприятии, но в большинстве случаев это так. Далее программа 1С позволяет воспользоваться механизмом «Ввод на основании». На основании документа «Счет на оплату покупателю» вводится документ «Реализация товаров и услуг». Заполнение последнего осуществляется автоматически, пользователю лишь необходимо определить контрагента-покупателя, тип договора, и заполнить список продаваемых товаров. Формирование проводок также осуществляется автоматически.

Процесс создания документов по реализации не является трудоемким благодаря функции программы «Ввод на основании». 1С позволяет сокращать время создания документа «Реализация товаров и услуг» путем автоматизации заполнения данных.

Во избежание совершения ошибок пользователям 1С рекомендуется оперативно и внимательно проверять корректность каждой проведенной операции. Ошибка в расчете себестоимости товара чаще всего возникает при поступлении и реализации товаров в один день. Если в этом случае посмотреть оборотно-сальдовую ведомость по 41 счету, то можно увидеть, что на конец текущего периода в ней обозначен проданный товар с указанной суммой, но отсутствует его количественное отображение. Данный факт говорит о том, что товар был реализован, деньги были выручены, а себестоимость его в бухгалтерском учете не была рассчитана и списана. Причины, возникновения подобной ситуации следующие:

- документ еще не введен в базу;

- нарушена хронологическая последовательность документов – поступление товаров на склад осуществлялось позже, чем реализация, причем даже по времени;

- указаны различные параметры при поступлении и продаже – списание продукции осуществлялось не с того склада, на который она была оприходована (или перемещена);

- излишек или пересортица товаров на складе.

Ищем ошибки и исправляем их

Необходимо отметить характер ошибки, возникающей в процессе расчета себестоимости. Такая ошибка имеет статус «коварной». Это обусловлено тем, что впоследствии ее очень трудно обнаружить даже обратившись к оборотно-сальдовой ведомости. Единственно верный способ выявить ошибку – это рассчитать себестоимость вручную, при помощи калькулятора, и определить фактический размер себестоимости реализованной продукции. Процесс поиска и исправления ошибки становится чрезмерно трудоемким, особенно при большой номенклатуре. Во избежание подобных трудностей, пользователю 1С необходимо корректно производить расчеты.

Рассмотрим процесс появления ошибок при расчете себестоимости реализованной продукции на конкретном примере и выявим, как совершение ошибок сказывается на деятельности организации.

Наиболее частая ситуация, которая влечет неправильный расчет себестоимости – это списание товаров в минус. То есть, по программе товар на складе отсутствует, но мы его все равно продаем.

Если пользователи 1С вводят документы в базу оперативно (то есть с сегодняшней датой и текущим временем), то продать товар в минус не получится – программа сообщит об ошибке. Но если пользователи вводят документы в базу «задним числом», то программа позволяет списать товары в минус. При этом выдаются сообщения об ошибках, но документ все равно проводится и товар списывается [2].

Однако даже если программа не выводила никаких ошибок в момент оформления документов, ошибки в расчете себестоимости все равно могут возникнуть при работе «задним числом». Рассмотрим пример ошибочной ситуации.

Пример 3

20 января в организацию поступило две партии телевизоров. Менеджер по закупкам отразил в программе поступление первой партии телевизоров в количестве 5 штук по 7000 руб. в 09:00 часов.

В 14:00 часов менеджер по продажам отразил в учете продажу 6 штук телевизоров по цене 10000 руб. При этом в дебет счета 90.02.1 списалась себестоимость – 41300 руб.

Только в 17:00 часов менеджер по закупкам отразил поступление второй партии телевизоров в количестве 5 штук по 7000 руб.

Так, оборотно-сальдовая ведомость по счету 41.01 за 20 января выглядела бы следующим образом (см. Таблица 1).

Таблица 1. Оборотно-сальдовая ведомость по счету 41.01 за 20.02

|

Счет |

Показатели |

Сальдо на начало периода |

Обороты за период |

Сальдо на конец периода |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

||

|

41.01 |

БУ |

|

|

123 900,0 |

41 300,0 |

|

|

|

Кол. |

|

|

15,0 |

6,0 |

|

|

|

|

Телевизор JVC |

БУ |

|

|

123 900,0 |

41 300,0 |

|

|

|

Кол. |

|

|

15,0 |

6,0 |

|

|

|

|

Итого |

БУ |

|

|

123 900,0 |

41 300,0 |

|

|

|

Кол. |

|

|

15,0 |

6,0 |

|

|

|

Произведем расчет себестоимости товара вручную:

123900/15 = 8260 руб. шт. – средняя стоимость единицы.

8260 руб. шт. * 6 шт. = 49560 руб. – фактическая себестоимость реализованного товара.

Как мы видим, полученная сумма (корректный результат) оказалась выше той, что рассчитала программа 1С. В итоге если бы менеджер по закупкам ввел информацию о поступлении второй партии товара в программу вовремя, то при продаже телевизоров программа показала бы другую себестоимость (49560 руб.)

Для корректировки результатов необходимо исправить время поступления товаров на склад, и перепровести документы.

Последствия неправильного расчета себестоимости для организации

Ошибки в расчете себестоимости в следующих отчетных периодах.

Искажение себестоимости для целей учета, которое дает неправильную картину для руководства предприятия о фактической величине затрат на производство и реализацию конкретного вида продукции.

Занижение себестоимости для целей налогообложения – происходит искажение налогооблагаемой базы. А именно искажается расчет трех наиболее важных налогов: налога на прибыль, НДС (в той его части, которая соответствует затратам, относимым на себестоимость, и возмещается из бюджета), налога на имущество (из-за неправильного отражения остатков незавершенного производства в балансе).

Завышенная себестоимость ведет к ошибкам при ценообразовании, неправильной линии поведения на рынке и, в конечном счете, к потере объемов реализации ввиду несоответствия применяемых цен.

Как мы видим, последствия некорректного расчета себестоимости продукции крайне неблагоприятно сказываются на состоянии и функционировании организации.

Для того, чтобы себестоимость товара всегда рассчитывалась верно, необходимо программно запретить оформлять реализацию товаров, если они не учтены в программе.

Для этого необходимо зайти в меню «Предприятие», выбрать пункт «Настройка параметров учета». В открывшемся окне нужно перейти на закладку «Запасы» и убрать галочку «Разрешить списание запасов при отсутствии остатков». Нажимаем кнопку «ОК». Теперь, если мы захотим провести в программе продажу товара, который еще не учтен в остатках, у нас ничего не получится. А значит, расчет себестоимости будет вестись всегда правильно.

Подводя итог, следует отметить, что реализация товаров – очень важный этап учета запасов, здесь выполняется расчет себестоимости продаваемых товарно-материальных ценностей. Для корректного ведения учета и правильного отражения себестоимости нужно выполнять некоторые условия системы:

- Соблюдать хронологическую последовательность документов, если это не удалось сделать по каким-либо причинам, необходимо проверить документы и перепровести их.

- Программно запретить оформлять реализацию товаров, если они не учтены в программе.

Выводы!

Ошибки в учете МПЗ искажают показатели бухгалтерской отчетности. Особенно бухгалтеру нужно быть внимательным при автоматизации учета.

Начать дискуссию