С 1 января 2015 года действует новый вид налогового контроля – налоговый мониторинг. Компания, которая решила подвергнуться этой процедуре со следующего года, должна подать в налоговую инспекцию заявление о ее проведении не позднее 1 июля текущего года. Форма такого заявления утверждена приказом ФНС России от 7 мая 2015 г. № ММВ-7-15/184. Основное преимущество налогового мониторинга в том, что он избавляет организации от выездных и камеральных налоговых проверок. Однако претендовать на него могут не все компании…

Кто может претендовать на налоговый мониторинг

Налоговый мониторинг – процедура добровольная, но не для всех желающих. Провести налоговый мониторинг могут только в крупных компаниях с большими объемами налоговых платежей. Поэтому, если организация заинтересована в новой форме отношений с инспекцией, сначала ей нужно определить, соответствует ли она установленным критериям. Таких критериев три, они определены п. 3 ст. 105.26 НК РФ. То есть, обратиться в налоговую инспекцию с заявлением о проведении налогового мониторинга компания вправе, если одновременно выполняются следующие условия:

1) совокупная сумма НДС, акцизов, налога на прибыль и НДПИ за календарный год, предшествующий году, в котором подается заявление о проведении налогового мониторинга, составляет не менее 300 млн. руб. При этом налоги, связанные с перемещением товаров через границу Таможенного союза, не учитываются. Допустим, компания является плательщиком НДС и налога на прибыль. И подает заявление о налоговом мониторинге в 2015 году. За 2014 год сумма НДС и налога на прибыль, начисленных к уплате, составила 310 000 000 руб. Из них 110 000 000 руб. – «ввозной» НДС, уплаченный на таможне при импорте товаров. Претендовать на проведение налогового мониторинга такая организация не сможет, поскольку сумма налогов, учитываемых на предмет соответствия этому критерию, составила только 200 000 000 руб. (310 000 000 руб. – 110 000 000 руб.). «Таможенный» НДС при этом во внимание не принимается;

2) суммарный объем полученных доходов по данным годовой бухгалтерской отчетности организации за календарный год, предшествующий году, в котором представляется заявление о проведении налогового мониторинга, составляет не менее 3 млрд. руб.

То есть, если, например, компания подает заявление в 2015 году, сумма всех ее доходов по данным бухучета за 2014 год, должна быть не менее 3 млрд. руб.;

3) совокупная стоимость активов по данным бухгалтерской отчетности организации на 31 декабря календарного года, предшествующего году, в котором представляется заявление о проведении налогового мониторинга, составляет не менее 3 млрд. руб.

То есть, подавая заявление в 2015 году, нужно проверить стоимость активов (товаров, материалов, основных средств и т.п.) по балансу за 2014 год. Она должна быть не менее 3 млрд. руб.

Если хотя бы одно из перечисленных требований не соблюдается, претендовать на проведение налогового мониторинга организация не сможет.

Организация налогового мониторинга в программах 1С

Сегодня на российском рынке представлено несколько приложений для автоматизации процессов налогового мониторинга от крупнейших разработчиков программного обеспечения, таких как SAP, 1C, IBS.

Со стороны 1С функциональность налогового мониторинга реализована в рамках нескольких прикладных решений:

· 1C:Налоговый мониторинг;

· 1С:Управление холдингом;

· 1С:Управление холдингом ERP.

И если решения других производителей лишь в той или иной мере обеспечивают реализацию требований законодательства в части процедур налогового мониторинга, то разработки 1С полностью соответствуют нормативным требованиям, предъявляемым к этим процедурам.

1C:Налоговый мониторинг – специализированное приложение, направленное только на решение задач мониторинга. Докупив отдельно 1С:Налоговый мониторинг, данную функциональность можно будет использовать совместно с 1С:Бухгалтерия КОРП (или КОРП МСФО), произведя соответствующее обновление бухгалтерской программы. В комплексных решениях 1С:УХ и 1С:ERP УХ уже предустановлен раздел налогового мониторинга.

Каждое прикладное решение направлено на свою целевую аудиторию. Например, 1С:ERP УХ рекомендуется использовать для автоматизации НМ в компаниях со сложным производственным учетом и одновременно повышенными требованиями к автоматизации корпоративных финансов, 1С:УХ – комплексное решение для автоматизации корпоративных финансов без блока производственного учета, а 1C:Налоговый мониторинг включает только базовые функции по автоматизации НМ в отдельной компании.

Таким образом, эти три решения направлены на удовлетворение интересов достаточно большой аудитории, и практически любая компания независимо от своего размера и сферы деятельности сможет выбрать то, которое наиболее полно будет соответствовать ее нуждам.

1С предлагает следующие механизмы автоматизации процессов НМ на базе перечисленных решений:

1. Обмен информацией с налоговыми органами чрез телекоммуникационные системы с помощью:

· 1С:Отчетность;

· 1С:ЭДО.

2. Удаленное подключение к информационной базе (ИБ) налогоплательщика, например, посредством RDP удаленного рабочего стола.

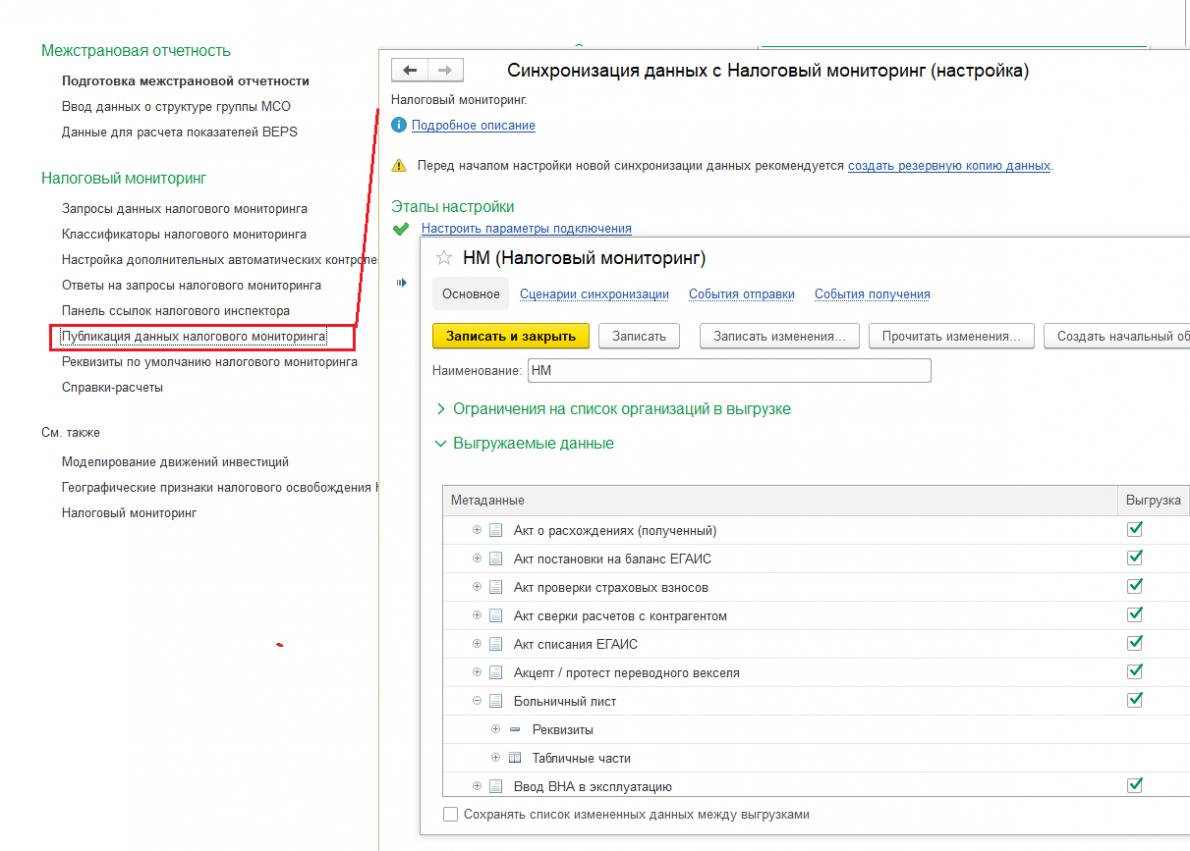

3. Создание «Витрины данных» в рамках нового продукта 1С:Налоговый мониторинг.

Последний вариант предполагает автоматическое создание копии ИБ непосредственно из системы с возможностью отбора объектов проверки (вплоть до выбора реквизитов как шапки, так и табличных частей объектов). Витрина позволяет предоставить доступ только к тем данным, которые налогоплательщик должен и хочет показать проверяющему, то есть инспектор не получит доступ к лишней информации.

Рисунок 1. Создание «Витрины данных»

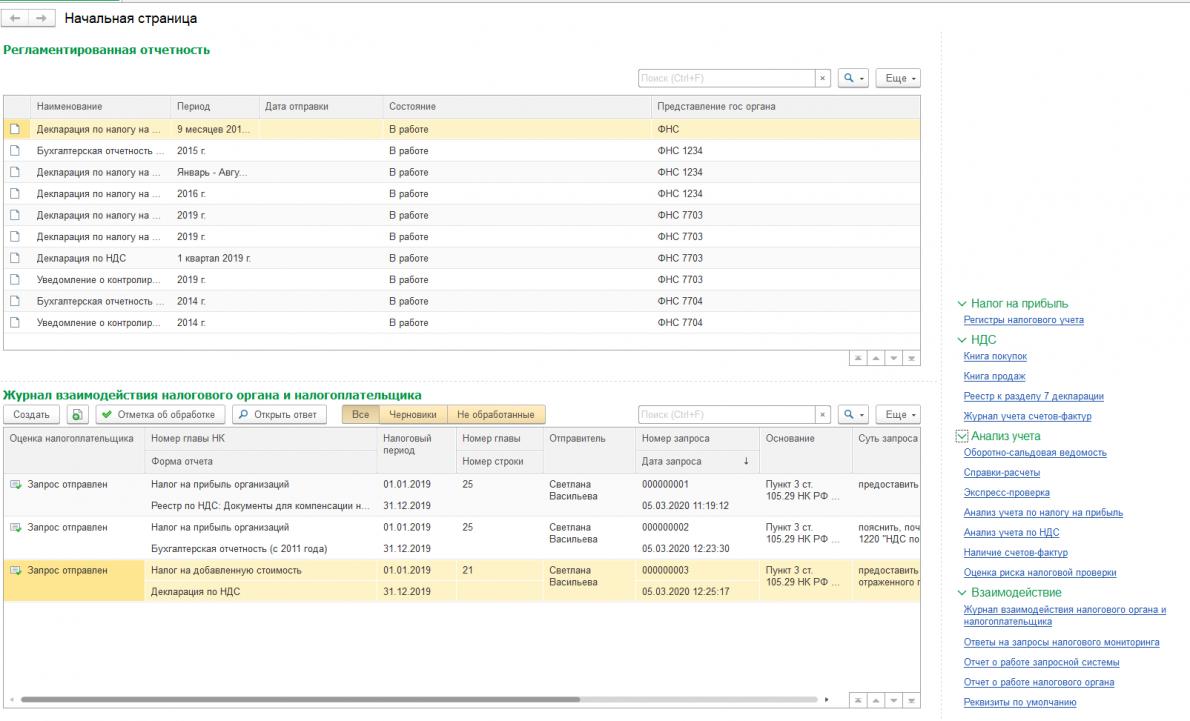

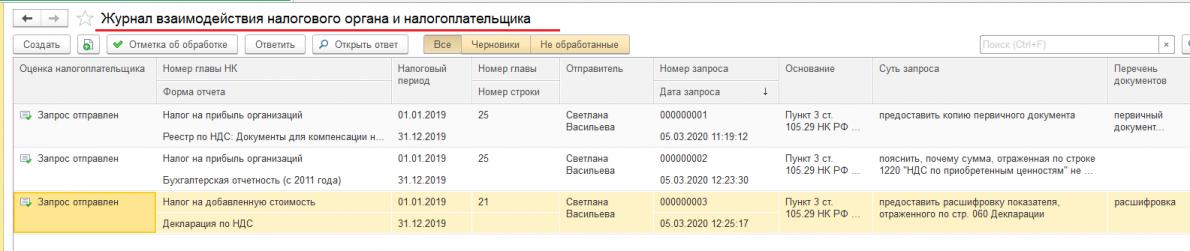

1С:Налоговый мониторинг поддерживает создание автоматизированных рабочих мест (АРМ) для налогового инспектора и бухгалтера. АРМ инспектора создается путем настройки прав доступа (назначения профиля – «Налоговый мониторинг») и дает возможность работы с налоговой отчетностью, налоговыми и аналитическими регистрами, документами и справочниками системы, электронным архивом и стандартными бухгалтерскими отчетами, а также работать с системой электронных запросов.

Рисунок 2. АРМ Налоговый инспектор

АРМ бухгалтера, помимо типовых возможность ведения БУ и НУ, поддерживает возможность электронного обмена запросами с ИФНС.

Рисунок 3. Запросная система 1С:Налоговый мониторинг

Подробнее о налоговом мониторинге в программах 1С: https://wiseadvice-it.ru/uslugi-1s/nalogovyi-monitoring-1s/

Преимущества налогового мониторинга …

Итак, организация проанализировала свои показатели за прошлый год и пришла к выводу, что она соответствует критериям для проведения налогового мониторинга. Основное преимущество этой формы налогового контроля заключается в том, что компания будет избавлена от налоговых проверок. Дело в том, что за периоды, которые попали под налоговый мониторинг, инспекции не могут проводить ни камеральные, ни выездные проверки.

При этом организация добровольно, в режиме реального времени, предоставляет инспекторам доступ к своим первичным документам, налоговым регистрам, данным бухгалтерского и налогового учета, а также к другой информации. Это и позволяет ревизорам контролировать правильность расчета налогов без выездных и камеральных проверок. А организация сможет своевременно исправлять допущенные ошибки, получив письменные рекомендации инспекции.

Это следует из положений раздела V.2, ст. 88, 89 НК РФ.

…действуют не всегда

Однако, в ряде случаев организации, перешедшей на налоговый мониторинг, избежать камеральной или выездной проверки не удастся.

Так, камеральную проверку декларации инспекторы проведут в одном из следующих случаев:

- если компания представит налоговую декларацию (расчет) по какому-либо налогу позже 1 июля года, следующего за периодом мониторинга;

- если организация подаст декларацию по НДС (акцизам), в которой заявлено право на возмещение налога;

- если компания подаст уточненную декларацию по какому-либо налогу, в которой отразит уменьшение суммы налога к уплате в бюджет или увеличение суммы полученного убытка, по сравнению с ранее представленной декларацией;

- при досрочном прекращении налогового мониторинга.

Это установлено п. 1.1 ст. 88 НК РФ.

Выездная проверка в отношении организации за период, когда действовал налоговый мониторинг, может быть проведена:

- при досрочном прекращении налогового мониторинга;

- если организация подаст уточненную декларацию за период, который контролировался в рамках налогового мониторинга, и отразит в этой декларации уменьшение суммы налога к уплате в бюджет по сравнению с ранее представленной декларацией;

- если компания не выполнит указания, данные инспекцией в рамках налогового мониторинга;

- если выездную проверку решит провести вышестоящий налоговый орган – в порядке контроля за деятельностью налоговой инспекции, проводившей налоговый мониторинг.

Об этом сказано в п.5.1 ст. 89 НК РФ.

Подготовка к налоговому мониторингу

Для того, чтобы инспекция могла приступить к налоговому мониторингу с 1 января 2016 года, организация должна:

- подать соответствующее заявление;

- получить решение налоговой инспекции о налоговом мониторинге.

Подаем заявление

Подать заявление о проведении налогового мониторинга нужно не позднее 1 июля текущего года (п. 3 ст. 105.26, п. 1 ст. 105.27 НК РФ). Форма такого заявления утверждена приказом ФНС России от 7 мая 2015 г. № ММВ-7-15/184 (Приложение 3 к приказу).

К заявлению о проведении мониторинга прилагают:

- информацию об организациях и физических лицах, которые прямо и (или) косвенно участвуют в организации, если доля такого участия составляет более 25 процентов. Бланки для указания таких сведений есть в Приложении к заявлению о проведении налогового мониторинга (см. приказ ФНС России от 7 мая 2015 г. № ММВ-7-15/184);

- регламент информационного взаимодействия. Форма и требования к регламенту утверждены приказом ФНС России от 7 мая 2015 г. № ММВ-7-15/184 (Приложение 2 к приказу). В нем отражают собственно порядок предоставления инспекции необходимых для налогового мониторинга документов в электронной форме, либо доступа к информационным системам организации, в которых содержатся такие сведения. Также в регламенте указывается порядок ознакомления контролеров с подлинниками таких документов в случае необходимости. Кроме того, здесь отражается порядок ведения регистров бухгалтерского и налогового учета, сведения об аналитических регистрах налогового учета, а также информация о системе внутреннего контроля компании;

- учетную политику для целей налогообложения организации, действующую в том календарном году, в котором подается заявление о мониторинге.

Такие правила установлены п. 6 ст. 105.26 и п. 2 ст. 105.27 НК РФ.

Если организация подаст заявление о проведении налогового мониторинга, а потом решит отказаться от такой формы контроля, то сообщить об этом в инспекцию нужно письменно. То есть придется отозвать заявление в письменном виде. Это следует сделать до того, как инспекторы примут свое решение о мониторинге (п. 3 ст. 105.27 НК РФ). Если же решение уже принято и оно положительное, то отказаться от него не удастся.

Получаем положительное решение…

Принять решение о проведении налогового мониторинга налоговая инспекция обязана до 1 ноября года, в котором подано заявление. То есть, например, если заявление представлено до 1 июля 2015 года, инспекция примет решение не позднее 1 ноября 2015 года. В течение пяти дней после этого она направит налогоплательщику это решение в письменном виде. Его форма утверждена приказом ФНС России от 7 мая 2015 г. № ММВ-7-15/184 (Приложение 6 к приказу).

…или отказ

Впрочем, в проведении налогового мониторинга могут и отказать. Отказ инспекция также направит в письменном виде (Приложение 7 к приказу ФНС России от 7 мая 2015 г. № ММВ-7-15/184).

Такой отказ должен быть мотивированным. То есть, отказаться проводить налоговый мониторинг в отношении той или иной компании инспекция может только в трех случаях. А именно:

- если организация не представила (представила не в полном объеме) обязательные документы (информацию);

- если организация в принципе не отвечает условиям, при которых возможен налоговый мониторинг;

- если регламент информационного взаимодействия составлен не по форме и (или) не соответствует требованиям, которые предъявляет к нему ФНС России.

Основание – п. 4, 5 и 6 ст. 105.27 НК РФ.

Период налогового мониторинга

Периодом, за который проводится налоговый мониторинг, является календарный год, следующий за годом, в котором подано заявление (п. 4 ст. 105.26 НК РФ). Иными словами, если заявление подано в 2015 году (до 1 июля), то период мониторинга – 2016 год. Соответственно, начнет процедуру инспекция 1 января 2016 года. А закончит – 1 октября года, следующего за периодом, за который проводился налоговый мониторинг (п. 5 ст. 105.26 НК РФ). То есть, 1 октября 2017 года.

Процесс налогового мониторинга

Собственно, процесс налогового мониторинга происходит в он-лайн режиме в течение всего периода его проведения. Контролеры проводят мониторинг на территории налоговых инспекций (а не налогоплательщика) на основании имеющихся у них:

- деклараций (расчетов) по налогам;

- документов, представленных вместе с заявлением о проведении налогового мониторинга;

- других документов, содержащихся в базе данных инспекции.

Также в ходе мониторинга проверяющие вправе запросить у организации дополнительные документы (например, регистры налогового и бухгалтерского учета), информацию, пояснения, связанные с правильностью исчисления, полнотой и своевременностью уплаты налогов и сборов. Эти документы (информацию, пояснения) нужно представить в инспекцию в течение 10 дней со дня получения соответствующего требования контролеров.

Проверяя документы (информацию, пояснения), инспекторы могут выявить:

- противоречия между сведениями, содержащимися в представленных документах (информации);

- несоответствия сведений, поданных организацией, сведениям, имеющимся у налоговой инспекции.

Об обнаруженных противоречиях и несоответствиях налоговики сообщат компании. И потребуют представить необходимые пояснения (в течение пяти дней), либо внести соответствующие исправления (в течение 10 дней).

Все требуемые документы, информацию и пояснения организация может представить в инспекцию следующими способами:

- передать в инспекцию лично или через представителя;

- направить по почте заказным письмом;

- передать в электронной форме по телекоммуникационным каналам связи;

- передать их в порядке, предусмотренном регламентом информационного взаимодействия.

Если организация не имеет возможности представить требуемые бумаги в установленный срок, то в течение дня, следующего за днем получения запроса от инспекции, она уведомляет об этом контролеров письменно. При этом нужно указать:

- причины, по которым документы (информация, пояснения) не могут быть предоставлены;

- срок, в течение которого они будут представлены.

На основании этого уведомления инспекция может:

- либо продлить сроки представления документов (информации, пояснений);

- либо вынести решение об отказе в продлении сроков.

В рамках налогового мониторинга проверяющие не вправе требовать бумаги, которые уже были представлены ранее в виде заверенных копий.

Все это следует из ст. 105.29 НК РФ.

Мотивированное мнение налоговой инспекции

Свою позицию по вопросам правильности расчета и уплаты налогов в рамках налогового мониторинга инспекторы отражают в специальном документе – мотивированном мнении налогового органа. Форма и требования к мотивированному мнению утверждены приказом ФНС России от 7 мая 2015 г. № ММВ-7-15/184. Этот документ направляют организации. По сути это письменные разъяснения по вопросам налогообложения с выводами о том, правильно ли рассчитаны налоги в той или иной хозяйственной ситуации.

Инспекция может составлять мотивированное мнение либо по собственной инициативе, либо по инициативе организации (п. 2 ст. 105.30 НК РФ).

Мотивированное мнение по инициативе налоговой инспекции составляется в случае, если в процессе мониторинга установлен факт неправильного исчисления (удержания) или несвоевременной либо неполной уплаты налога (сбора). Его направляют компании в течение пяти дней со дня составления. Такой документ должен быть составлен не позднее, чем за три месяца до окончания срока проведения налогового мониторинга. Получается, например, что мотивированное мнение по итогам мониторинга за 2016 год инспекторы должны составить не позднее 1 июля 2017 года.

Если у организации есть сомнения в том, правильно ли она рассчитала и заплатила налог, имеются неясности по вопросам отражения того или иного факта хозяйственной жизни, она вправе сама обратиться в инспекцию за мотивированным мнением. Для этого в инспекцию направляют письменный запрос. Делают это не позднее 1 июля года, следующего за периодом, который охвачен налоговым мониторингом (в частности, по мониторингу за 2016 год – не позднее 1 июля 2017 года). В течение одного месяца со дня получения запроса инспекция даст письменный ответ. В нем контролеры выразят свою позицию по ситуации из запроса.

Иногда инспекторы вправе представить мотивированное мнение на один месяц позже. Так они могут поступить, если понадобятся дополнительные документы (информация) по вопросу организации. О продлении срока компанию уведомят в письменной форме в течение трех дней со дня принятия такого решения.

Получив мотивированное мнение налоговой инспекции, организация может либо согласиться с ним, либо нет.

Если компания согласилась с выводами и предложениями инспекции, то она должна сообщить контролерам об этом. Для этого в течение одного месяца со дня получения мотивированного мнения в инспекцию направляют соответствующее уведомление. К нему прикладывают документы, подтверждающие выполнение указанного мотивированного мнения (при их наличии).

Если же фирма придерживается иной точки зрения и не следует рекомендациям налоговиков, в инспекцию представляют письменные возражения (разногласия). Сделать это нужно также в течение одного месяца со дня получения мотивированного мнения.

Инспекция, получив разногласия, в течение трех рабочих дней перешлет их в ФНС России вместе с документами (информацией) по данному вопросу. ФНС России на основании полученных материалов должна инициировать проведение взаимосогласительной процедуры.

Такие правила установлены ст. 105.30 НК РФ.

Взаимосогласительная процедура

Эта процедура заключается в том, что специалисты ФНС России рассматривают доводы организации и налоговой инспекции по спорному вопросу. И решают, на чьей они стороне. Если на стороне организации, то изменят мотивированное мнение инспекции. А если на стороне своих коллег – все останется без изменений.

Такую процедуру проведет руководитель ФНС России или его заместитель в течение одного месяца со дня получения разногласий. Процедуру будут проводить совместно с организацией и налоговой инспекцией, которая отвечает за налоговый мониторинг (п. 2 ст. 105.31 НК РФ).

О своем решении ФНС России сообщит компании. То есть направит ей уведомление:

- либо об изменении мотивированного мнения;

- либо об оставлении мотивированного мнения без изменений.

Такое уведомление организации выдадут на руки или направят в течение трех дней со дня его составления.

Получив этот документ, фирма в течение одного месяца должна сообщить в инспекцию о своем решении. Согласна она в итоге с официальной позицией ФНС России или нет.

Такой порядок предусмотрен ст. 105.31 НК РФ.

Когда налоговый мониторинг могут прервать

Инспекция вправе прекратить налоговый мониторинг, не дожидаясь окончания проверяемого периода (то есть, посреди года), если произойдет одно из следующих событий:

- организация нарушит условия регламента информационного взаимодействия, после чего дальнейший мониторинг станет невозможным;

- в ходе информационного обмена компания представит недостоверные сведения;

- фирма систематически (два раза или более) отказывает инспекции в представлении необходимых документов (информации, пояснений).

О досрочном прекращении налогового мониторинга инспекторы уведомят организацию в письменной форме. Они сделают это в течение 10 дней с момента, когда было допущено нарушение, но не позднее 1 сентября года, следующего за контролируемым периодом.

Основание – ст. 105.28 НК РФ.

Начать дискуссию