Российские организации пока еще могут заключать договоры и вести расчеты:

- с иностранными контрагентами в иностранной валюте;

- с российскими контрагентами в рублях, при этом определять сумму платежа эквивалентной сумме в у. е., установленной сторонами (это следует из п. 2 ст. 317 ГК РФ).

Как правило, даты возникновения обязательств и даты их погашения не совпадают, а значит, появляются курсовые разницы[1] вследствие изменения курсов иностранных валют или у. е.

Как учесть для целей исчисления налога на прибыль курсовые разницы, возникающие: при возврате валютного аванса вследствие расторжения договора; при уплате сверхнормативных процентов по валютному обязательству; при списании безнадежной задолженности, выраженной в условных единицах? Ответы на эти и другие вопросы вы найдете в данной статье.

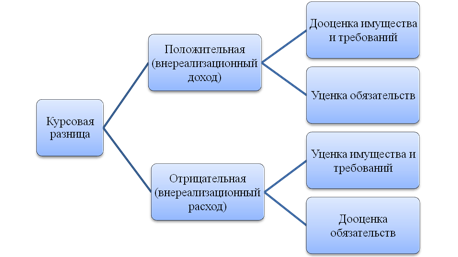

Курсовые разницы образуют внереализационные доходы (расходы)

Как следует из п. 11 ст. 250 и пп. 5 п. 1 ст. 265 НК РФ, внереализационными доходами (внереализационными расходами) признаются, в частности, положительные (отрицательные) курсовые разницы, за исключением курсовых разниц, возникающих от переоценки выданных (полученных) авансов.

Курсовая разница имеет место при переоценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в инвалюте) и требований (обязательств), стоимость которых выражена в иностранной валюте.

Положения указанных норм применяются, если упомянутая переоценка проводится в связи с изменением:

- официального курса иностранной валюты к рублю, установленного ЦБ РФ;

- курса иностранной валюты (условных денежных единиц) к рублю, установленного законом или соглашением сторон, если выраженная в этой иностранной валюте (условных денежных единицах) стоимость требований (обязательств), подлежащих оплате в рублях, определяется по курсу, зафиксированному в законе или соглашении сторон соответственно.

Положительной признается курсовая разница, возникающая при дооценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в инвалюте) и требований, стоимость которых выражена в иностранной валюте, либо при уценке обязательств, стоимость которых выражена в иностранной валюте. Она образует внереализационный доход (п. 11 ст. 250 НК РФ).

Соответственно, отрицательной признается курсовая разница, возникающая при уценке имущества и требований или при дооценке обязательств, стоимость которых выражена в иностранной валюте. Она образует внереализационный расход (пп. 5 п. 1 ст. 265 НК РФ).

Для целей налогообложения доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату признания соответствующего дохода (п. 8 ст. 271 НК РФ) или расхода (п. 10 ст. 272 НК РФ), если иное не предусмотрено указанными нормами.

Пересчет требований (обязательств), стоимость которых выражена в иностранной валюте, имущества в виде валютных ценностей производится в рубли по официальному курсу, установленному ЦБ РФ, на одну из следующих дат (в зависимости от того, что произошло раньше):

- на дату перехода права собственности на названное имущество, прекращения (исполнения) требований (обязательств);

- на последнее число текущего месяца.

Если при пересчете выраженной в иностранной валюте (условных денежных единицах) стоимости требований (обязательств), подлежащих оплате в рублях, применяется иной курс иностранной валюты, установленный законом или соглашением сторон, пересчет доходов, требований (обязательств) осуществляется по такому курсу.

Из последних абзацев п. 8 ст. 271 и п. 10 ст. 272 НК РФ следует, что в случае получения (перечисления) аванса, задатка доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату получения (перечисления) аванса, задатка (в части, приходящейся на аванс, задаток). Таким образом, при перечислении (получении) 100%-й предоплаты курсовых разниц не возникает.

Далее рассмотрим вопросы, связанные с расчетом курсовых разниц, которые могут возникать на практике.

Отвечаем на вопросы

Как учесть для целей исчисления налога на прибыль курсовые разницы, возникшие в связи с возвратом предоплаты в иностранной валюте при расторжении договора?

В случае получения (перечисления) аванса пересчет доходов (расходов) ведется по курсу на дату получения (перечисления) аванса.

При этом согласно абз. 1 п. 11 ст. 250 и абз. 1 пп. 5 п. 1 ст. 265 НК РФ положительная (отрицательная) курсовая разница от переоценки выданных (полученных) авансов не включается налогоплательщиком в доходы (расходы) при определении базы по налогу на прибыль организаций. Иными словами, если организация получила (перечислила) аванс, то на дату отгрузки товара пересчитывать ничего не нужно, курсовых разниц не образуется.

Иное дело – расторжение договора купли-продажи. Как пояснил Минфин, в этом случае предварительная оплата в иностранной валюте, предусмотренная таким договором, не может рассматриваться сторонами, заключившими договор, как предварительная оплата (аванс) и подлежит переквалификации в денежное требование в иностранной валюте (см. письма от 16.05.2016 № 03‑03‑06/1/27851, от 02.11.2010 № 03‑03‑06/1/683).

Таким образом, в рассматриваемом случае налогоплательщик обязан на дату расторжения договора пересчитать возникшее обязательство по возврату денежных средств. Курсовую разницу, образовавшуюся в результате изменения официального курса иностранной валюты к курсу рубля РФ, установленному ЦБ РФ, с даты получения предоплаты (аванса) до даты расторжения договора, необходимо включить в состав внереализационных доходов (расходов).

Аналогичное мнение высказывают и суды – см. постановления ФАС МО от 22.12.2010 № КА-А40/13975-10 по делу № А40-160740/09‑129‑1223, от 12.08.2009 № КА-А40/7313-09 по делу № А40-76048/08‑109‑319.

Как учесть для целей налогообложения курсовые разницы, возникающие при пересчете в рубли обязательства по уплате сверхнормативных процентов, выраженного в иностранной валюте?

Разъяснения по данному вопросу представлены в Письме Минфина России от 04.04.2016 № 03‑03‑06/1/18891, в котором он отметил следующее.

Согласно пп. 2 п. 1 ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида учитываются в составе внереализационных расходов (исходя из особенностей, предусмотренных ст. 269 НК РФ). При этом п. 8 ст. 270 НК РФ установлено, что при определении налоговой базы не учитываются расходы в виде процентов, начисленных налогоплательщиком-заемщиком кредитору сверх сумм, признаваемых расходами в целях налогообложения в соответствии со ст. 269 НК РФ.

В статье 270 НК РФ не содержится положений, касающихся курсовых разниц, возникающих при пересчете выраженных в иностранной валюте обязательств по уплате (сверхнормативных) процентов, которые не учитываются при определении базы по налогу на прибыль организаций. Аналогичные положения также отсутствуют в ст. 251 НК РФ.

Следовательно, курсовые разницы в данной ситуации учитываются для целей налогообложения прибыли во внереализационных доходах (расходах) на основании п. 11 ст. 250 и пп. 5 п. 1 ст. 265 НК РФ.

Вместе с тем если расходы осуществлены не в рамках деятельности, направленной на получение дохода, то курсовые разницы по таким операциям не учитываются при формировании базы по налогу на прибыль.

Задолженность, выраженная в условных единицах, признана безнадежной в связи с ликвидацией должника. По какому курсу следует списывать эту задолженность?

Дебиторская задолженность может быть учтена организацией в уменьшение налогооблагаемой базы по налогу на прибыль при условии удовлетворения критериям безнадежной задолженности, установленным п. 2 ст. 266 НК РФ. К таковой относятся долги перед налогоплательщиком, по которым истек срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

В соответствии с п. 9 ст. 63 ГК РФ ликвидация юридического лица считается завершенной, а юридическое лицо – прекратившим существование после внесения сведений о его прекращении в ЕГРЮЛ в порядке, предусмотренном Федеральным законом № 129-ФЗ[2].

Следовательно, датой признания дебиторской задолженности ликвидированного должника безнадежной является дата внесения в ЕГРЮЛ записи о его ликвидации.

Дебиторская задолженность ликвидированного должника, выраженная в условных единицах, пересчитывается по официальному курсу, установленному ЦБ РФ, и включается в состав расходов в целях налогообложения на дату признания такой задолженности безнадежной, то есть на дату внесения в ЕГРЮЛ записи о ликвидации должника.

Возникшая курсовая разница относится к внереализационным доходам (расходам) налогоплательщика того отчетного (налогового) периода, в котором произошло включение безнадежного долга в состав расходов (п. 11 ст. 250, пп. 5 п. 1 ст. 265, п. 1 ст. 271, п. 1 ст. 272 НК РФ). Аналогичный вывод сделал Минфин в Письме от 25.03.2016 № 03‑03‑06/1/16801.

Задолженность, выраженная в условных единицах, признана безнадежной в связи с истечением срока исковой давности. Как правильно списать эту задолженность?

Организация может учесть в расходах сумму дебиторской задолженности в тех случаях, когда она отвечает признакам безнадежной задолженности, зафиксированным в п. 2 ст. 266 НК РФ. К таковой, в частности, относятся долги перед налогоплательщиком, по которым истек установленный срок исковой давности.

Напомним, что общий срок исковой давности составляет три года начиная со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (п. 1 ст. 196, п. 1 ст. 200 ГК РФ).

Таким образом, очевидно, что дебиторская задолженность, по которой истек срок исковой давности в 2016 году, возникла до 01.01.2015. Поскольку сделка с контрагентом заключена до этой даты, на основании п. 3 ст. 3 Федерального закона № 81-ФЗ[3] у налогоплательщика возникает суммовая разница и доходы (расходы) в виде этой разницы учитываются в целях налогообложения прибыли организаций в порядке, предусмотренном до дня вступления в силу названного закона.

Следовательно, в данной ситуации будут применяться положения п. 7 ст. 271, п. 9 ст. 272 НК РФ, а также п. 11.1 ст. 250 НК РФ и пп. 5.1 п. 1 ст. 265 НК РФ (в редакции, действовавшей до 2015 года).

Согласно нормам вышеназванных статей НК РФ внереализационными доходами (расходами) налогоплательщика признаются доходы (расходы) в виде суммовой разницы, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях.

Исходя из этого, Минфин в Письме от 25.03.2016 № 03‑03‑06/1/16801 пришел к выводу, что если дебиторская задолженность признана безнадежной, денежные средства в ее погашение не поступали, то доходы (расходы) в виде суммовой разницы у налогоплательщика не возникают. Сумма указанной безнадежной дебиторской задолженности списывается в размере, сформированном в учете.

Организация начисляет дивиденды своим иностранным акционерам в валюте. Можно ли учесть в составе внереализационных расходов отрицательную курсовую разницу, возникшую из-за роста курса валюты к рублю на день выплаты дивидендов?

Согласно п. 1 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения.

Как разъяснила ФНС в Письме от 17.07.2014 № ГД-4-3/13838@, положения указанного пункта, исключающие из состава налоговых расходов суммы начисленных дивидендов, не могут быть расценены как устанавливающие одновременно и предписание о недопустимости учета отрицательных курсовых разниц, возникающих в результате переоценки обязательств по выплате дивидендов, так как начисление и выплата дивидендов регламентированы Законом об АО[4].

Таким образом, в случае принятия решения о распределении суммы полученной прибыли и обязанности выплаты дивидендов в иностранной валюте по курсу ЦБ РФ на день принятия такого решения, расходы в виде отрицательных курсовых разниц могут быть учтены для целей налогообложения в составе внереализационных расходов.

Аналогичная позиция изложена в Постановлении Президиума ВАС РФ от 29.05.2012 № 16335/11: отрицательная курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно, вне воли налогоплательщика, вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Положения пп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода.

Организация передает (получает) пожертвования в иностранной валюте. Учитываются ли для целей налогообложения курсовые разницы, возникающие в связи с этими операциями?

По мнению ФНС (Письмо от 17.07.2014 № ГД-4-3/13838@), если расходы осуществлены не в рамках деятельности, направленной на получение дохода, или обязанность их несения не обусловлена законом, то курсовые разницы по данным операциям не учитываются при формировании базы по налогу на прибыль. Таким образом, курсовые разницы, возникающие при передаче и (или) получении пожертвований в иностранной валюте, не отражаются во внереализационных доходах (расходах) налогоплательщика.

Организация компенсирует ущерб иностранному контрагенту в связи с отказом от исполнения договора. Можно ли включить в состав расходов курсовую разницу, возникшую при переоценке компенсации ущерба, выраженной в иностранной валюте?

Для ответа на поставленный вопрос приведем пример из арбитражной практики – Постановление АС СКО от 18.03.2016 № Ф08-286/2016 по делу № А32-18609/2014.

Судьи признали правомерным включение налогоплательщиком в состав расходов курсовой разницы, возникшей при переоценке компенсации ущерба иностранной компании, выраженной в долларах США, сославшись на пп. 5 п. 1 ст. 265 НК РФ.

ź>

Они указали, что положения упомянутой нормы не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате переоценки выраженного в иностранной валюте обязательства, принятого налогоплательщиком в рамках деятельности, направленной на получение дохода. При этом налоговое законодательство не ограничивает право налогоплательщика включить в состав налоговых расходов отрицательную курсовую разницу, возникшую в результате переоценки обязательства, расходы по которому не признаются для целей налогообложения.

[1] До 2015 года в налоговом учете существовало два вида разниц, порядок определения которых несколько различался: курсовые разницы возникали при расчетах в иностранной валюте с иностранными контрагентами; суммовые разницы – при расчетах внутри страны, если оплата производилась в рублях и сумма платежа была эквивалентна сумме в у. е., определенной сторонами договора.

[2] Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

[3] Федеральный закон от 20.04.2014 № 81-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

[4] Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

Начать дискуссию