«Как избежать проблем с налоговой?». Этот вопрос волнует каждого бизнесмена. Львиная доля нововведений оборачивается не в пользу предпринимателей, а те «стимулы», которыми пытаются успокоить бизнес, не оправдывают ожидания. Однако, головоломка даже не в том, как дышать, когда на шее удавка… Все идет к предельной прозрачности. Соблюдайте 7 заповедей легальной работы и будьте уверены в безопасности своего бизнеса.

Не связываться с фирмами-однодневками

Про связь с «серыми» фирмами написано много статей. ФНС борется и истребляет этот вид «предпринимательской деятельности», а компании, которых уличили в подозрительных союзах, наказывают материально не только на основании НК, а также согласно УК. Попорченная репутация – и вы на крючке у налоговиков до конца существования вашей бизнес-деятельности. Однако, помимо тех, предпринимателей, которые нечаянно напоролись, существуют те, кто целенаправленно заводит темные отношения. И рискует потерять все: от активов компании до собственных счетов, квартир и машин. Поэтому, прежде чем бросаться в омут с головой, взвесьте все «за» и «против». На заметку бизнесменам свод законодательных актов, писем и распоряжений с краткой трактовкой:

- Письмо ФНС от 3 августа 2016 г. №ГД-4-14/14127@ «О проведении работы в отношении юридических лиц, зарегистрированных до 1 августа 2016 года и имеющих признаки недостоверности». Проверка и зачистка всех компаний в ЕГРЮЛ;

- Письмо ФНС от 02.06.16 № ГД-4-8/9849 «Об организации работы по взаимодействию с правоохранительными органами в случаях выявления признаков налоговых преступлений». Выявление преступлений по статье 199.2совместно с правоохранительными органами;

- Закон №325-ФЗ от 3 июля 2016. Изменения, касающиеся уголовного преследовании по экономическим статьям, в частности за неуплату налогов;

- Письмо ФНС России от 24 июня 2016 года №ЕД-1915/104. Отсутствие записей о контрагенте в ЕГРЮЛ – первый признак налогового риска;

- Постановление Пленума Верховного суда РФ от 17 ноября 2015 года №50 «О применении судами законодательства при рассмотрении некоторых вопросов, возникающих в ходе исполнительного производства». Любой единоличный исполнительный орган будет отвечать своим личным имуществом за долги компании, а также арест личного имущества и имущества семьи гендиректора, управляющего директора и т.д.;

- Статья 76 ФЗ от 2 октября 2007 №229-ФЗ, в современной редакции. Если с компании не удается взять недоимки, пени и штрафы, эти деньги будут взысканы с директоров. А также приставы могут потребовать, чтобы компания погасила недоимку по налогам за счет контрагента;

- ФЗ №134 от 1 мая 2015 года «О внесении изменений в статью 102 НК».Компании обязаны проверять контрагентов на добросовестность по базе данных всех налогоплательщиков страны;

- И ряд других законодательных новшеств.

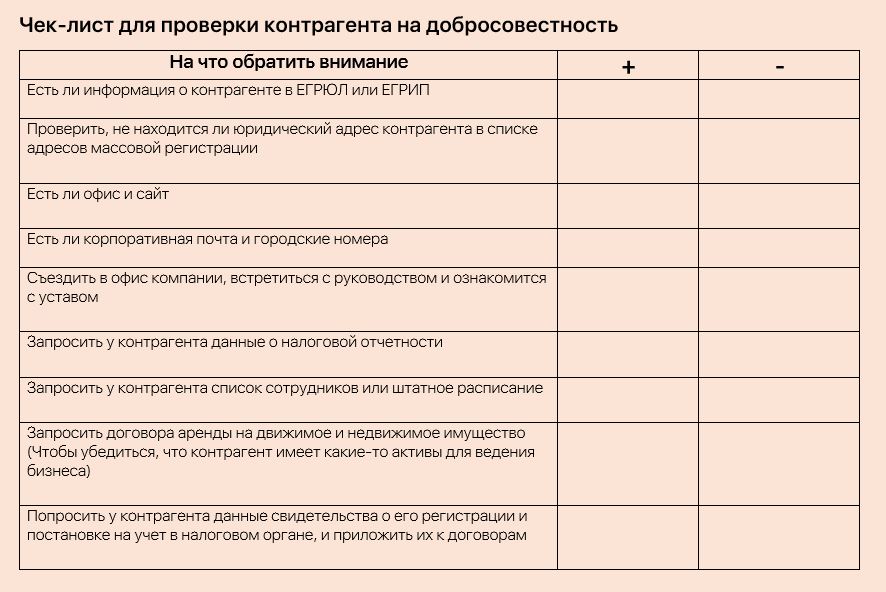

Во избежание плачевных последствий проверяйте контрагентов досконально. В чек-листе указаны основные критерии выбора делового партнера: на что стоит обратить внимание, и отсутствие каких пунктов является сигналом к завершению сотрудничества.

2. Не платить зарплату в конвертах

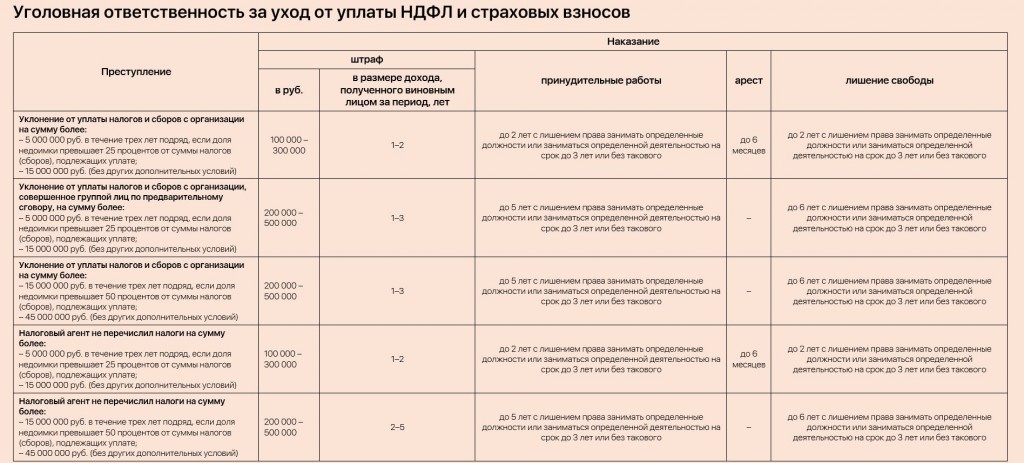

Реальные доходы населения волнуют чиновников не меньше, чем налоги. Вывести из тени все зарплаты страны – одна из главных прерогатив Минфина, тем более контроль за страховыми взносами в 2017 году переходит к ФНС. Роструд также планирует до конца года легализовать более 1 млн. работников. Приверженцам конвертных выплат следует ознакомиться со статьей 199 УК РФ.

Поэтому, используйте грамотные способы оптимизации, посредством заключения договоров гражданско-правового характера, и привлекайте к сотрудничеству ИП. Это поможет сэкономить на НДФЛ и страховых взносах. Также можно создать обслуживающую компанию, деятельность которой попадает под льготу по уплате страховых взносов на основании статьи 58 №212-ФЗ.

3. Регистрировать общество по фактическому адресу

Налоговики стали чаще обращать внимание на совпадение юридического адреса с фактическим. Если адреса не совпадают, данный факт вызывает подозрение у сотрудников фискальной службы. Недавно в компанию «Туров и Партнеры» обратился московский предприниматель. Суть дела была следующей.

Компания зарегистрирована на территории одного из заводов. В ЕГРЮЛ не был указан номер офиса. В связи с чем, налоговики сказали, что приходили по адресу и не нашли данную фирму. И исключили компанию из ЕГРЮЛ. Поэтому, пишите адрес точно, указывая, в том числе, номер офиса, и позаботьтесь о совпадении юридического и фактического адресов.

4. Использовать принцип «Как есть»

Что это означает? Предельная прозрачность. Это основной принцип, обеспечивающий безопасность бизнеса от фискальной системы. А именно:

- Оформлять первичную документацию и бухгалтерские проводки по сделкам без искажений сути. Закон позволяет называть одни и те же операции по-разному и использовать разные формы уменьшения налогов. Например, персонал использует мобильные телефоны в рабочих целях. Никто не запрещает заключить с сотрудниками договоры и небольшую часть заработной платы выплачивать им в виде компенсаций. И эти выплаты, соответственно, будут выводиться от обложения страховыми взносами. В Налоговом кодексе таких возможностей предостаточно;

- Оформлять только реальные операции;

- Не скрывать доходы и расходы, которые признаются налогооблагаемой базой.

Исходя из вышеописанного, придерживайтесь принципа максимальной открытости при ведении бизнеса.

5. Не наглеть: соблюдать принцип разумности

Завышение цен или проявление небывалой щедрости на товары/услуги «дружественных» компаний инспекция выявляет без особого труда. Наравне с чересчур высокими выплатами сотрудникам ИП-шникам по договорам. Это что касается «сверхнаглости».

В целом, любая компания, должна соответствовать признакам самостоятельного лица:

- Компания должна иметь помещение в аренде или собственности, где оно ведет свою деятельность с целью извлечения прибыли. Исключение: ИП-одиночки, которым в силу особенностей своего бизнеса помещение не нужно;

- Иметь в штате достаточное количество персонала для производства товаров и услуг;

- Иметь на балансе лица оборудование, необходимое для производства товаров и услуг;

- Иметь в собственности технику и мебель, без которой не может обойтись ни одна компания;

- Извлекать прибыль;

- Вести чистый документооборот. В договорах должен быть максимально четко прописан предмет договора, ответственность и обязанность сторон. Первичные документация должна быть оформлена в соответствии с законом и вестись в настоящем времени.

6. Создавать группу компаний с учетом деловых целей: налоговая выгода может быть одной из них, но не единственной и основной

Понятие «деловая цель» давно присутствует в правоприменительной практике:Определение ВАС РФ от 26 ноября 2007 г. №15532/07, Постановление Пленума ВАС РФ от 12 октября 2006 г. №53. Для реорганизации и существования группы компаний должна быть разумные основания, т.е. деловые цели. Убедить налоговиков смогут:

- Выведение из головной компании непрофильных для нее видов деятельности, которые не являются основным видом деятельности, определенным Уставом и зафиксированным в ЕГРЮЛ. Например, фирма производит пластиковые окна и доставляет их потребителям. Помимо этого, она оказывает услуги по перевозке грузов третьим лицам. Соответственно, транспортные услуги не являются основным видом деятельности головной компании, и мешают ведению основной деятельности (усложняют отчетность и учет, оценку качества работы и прочее). Поэтому, логично вывести транспорт на отдельное лицо;

- Распределение бизнеса по видам деятельности, даже если все они являются доходными, высокорентабельными и основными. Не разумно смешивать абсолютно непохожие виды деятельности: обслуживание оргтехники с продажей авто, производством хлеба, строительством и оказанием парикмахерских услуг. Для каждого направления нужны сотрудники, имеющие узкую специальность;

- Распределение бизнеса по региональному признаку;

- Распределение бизнеса по видам деятельности, но уже с точки зрения увеличения ответственности, заинтересованности и мотивации первых лиц созданных компаний, и возможной прибыли группы компаний;

- Распределение бизнеса по типам потребителей. Например, опт отдельно от розницы, крупный опт разделить с мелким оптом;

- Вывод из головной компании должностных единиц, «обслуживающих» основной вид деятельности и виды деятельности, которые являются однотипными для всех фирм группы компаний, в целях экономии заработной платы и создания единого центра учета документации, единого центра контроля финансовых и товарных потоков и т.д.;

- Защита от рейдерства не только со стороны бандитов, но и государственных чиновников прежде всего;

- Законная экономия на налогах. Но в соответствии с Постановлением Пленума ВАС №53, экономия не может быть единственной деловой целью;

- Отделение производства товаров от конечной реализации товаров; отделение реализации товаров от реализации и предоставления услуг; разделение работ и производства; разделение услуг и производства и т.д.;

- Разделение функций «головы» компании, группы компаний. В соответствии с ФЗ «Об ООО» и ФЗ «Об ОАО» функции учредителей и акционеров любого бизнеса сильно отличаются от функций исполнительных органов юридического лица;

- Выведение на отдельное юридическое лицо разработки, товарные знаки, любое ноу-хау, на которые есть авторские права;

- И другие деловые цели, связанные со спецификой бизнеса.

7. Следить за изменениями в законодательстве

Безусловно, это очень кропотливый труд. Но быть в курсе всех новинок Налогового кодекса, следить за арбитражной практикой, в части касающейся налоговых споров – значит быть на шаг впереди. Станьте юридически подкованным бизнесменом, и на любой вопрос налоговиков, найдется обоснованный и достойный ответ.

Статья подготовлена по материалам книги Владимира Турова «Учебник элементарного налогообложения».

Комментарии

1Что прекрасно?