В 2017 году нас по традиции ожидают изменения в налогах. На второе полугодие 2016 года пришелся особенно богатый урожай налоговых поправок. Рассмотрим наиболее значимые изменения 2017 года, внесенные во вторую часть Налогового кодекса и затрагивающие налоги и налоговые режимы.

Изменения по налогу на прибыль

- На 2017–2020 годы изменен принцип распределения налога на прибыль между федеральным и региональным бюджетами: ставка налога в федеральный бюджет вырастет с 2 до 3 процентов, а в региональный, соответственно, снизится с 18 до 17 процентов (ст. 284 НК РФ; подп. «а» п. 26 ст. 2 Федерального закона от

30.11.2016 №401-ФЗ (далее — Закон №401-ФЗ )). - С 2017 года скорректированы правила учета налогового убытка (пп. 2, 2.1 ст. 283 НК РФ). Если ранее убыток мог быть перенесен не более чем на 10 лет, то с нового года это ограничение снимается, то есть убыток может быть учтен в любое время, в том числе за рамками десятилетнего периода (подп. «б» п. 25 ст. 2 Закона №

401-ФЗ ). Однако есть и негативная поправка. Дело в том, что до 2017 года прибыль текущего периода можно было уменьшить на сумму налогового убытка вплоть до нуля, а с 1 января 2017 года по 31 декабря 2020 года прибыль текущего периода можно будет уменьшить на убыток только в пределах 50 процентов от прибыли текущего периода (подп. «в» п. 25 ст. 2 Закона №401-ФЗ ). - Изменился порядок формирования резерва по сомнительным долгам. При наличии встречной кредиторской задолженности перед должником сомнительным долгом признается сумма долга в части, превышающей встречную кредиторскую задолженность перед должником (п. 1 ст. 266 НК РФ; п. 17 ст. 2 Закона №

401-ФЗ ). Напомним, что ранее в расчете резерва по сомнительным долгам в рассматриваемой ситуации можно было учесть всю сумму долга такого лица, перед которым имеются встречные долги у налогоплательщика (пост. Президиума ВАС РФ от19.03.2013 №ВАС-13598/12 ). Но есть и позитивная поправка, которая позволяет с 2017 года сравнивать вновь образованный по итогам отчетного периода резерв с ограничением в размере 10 процентов от суммы налоговой выручки не только за отчетный период, в котором создается резерв, но и за предыдущий налоговый период, что позволит не восстанавливать сумму резерва в I кварталеиз-за нарушения рассматриваемого ограничения (п. 4 ст. 266 НК РФ; Федеральный закон от30.11.2016 №405-ФЗ ). - С 2017 года вступила в силу измененная Классификация основных средств для целей налогообложения прибыли (утв. пост. Правительства РФ от

01.01.2002 № 1 в ред. пост. Правительства РФ от07.07.2016 № 640). Изменения вызваны прежде всего тем, что старый ОКОФ заменен новым ОК 013–2014 (СНС 2008) (Общероссийский классификатор основных фондов, утв. приказом Росстандарта от12.12.2014 №2018-ст ). Отметим, что данные изменения применяют только в отношении основных средств, принимаемых к учету с 1 января 2017 года (письмо Минфина России от08.11.2016 №03-03-РЗ/65124 ).

Изменился порядок учета для целей налогообложения процентов по контролируемой задолженности (пп. 2–13 ст. 269 НК РФ; Федеральный закон от

В состав прочих расходов, связанных с производством и реализацией, включены расходы на прохождение независимой оценки квалификации на соответствие требованиям к квалификации работников налогоплательщика (подп. 23 п. 1, п. 3 ст. 264 НК РФ; Федеральный закон от

Изменения по НДС

С 2017 года в РФ обложению НДС подлежит оказание иностранными организациями ряда распространенных услуг в интернете (рекламных услуг в сети, предоставление прав пользования программ

С 1 июля 2017 года налогоплательщикам, получающим субсидии на возмещение понесенных расходов, при осуществлении которых был заявлен вычет НДС, придется восстанавливать вычет НДС вне зависимости от того, из какого бюджета получена субсидия: федерального, регионального или местного (подп. 6 п. 3 ст. 170 НК РФ; п. 4 ст. 2 Закона №

Изменения по НДФЛ

Сумма расходов на прохождение независимой оценки квалификации:- оплаченная работодателем не включается в налоговый доход работника (п. 21.1 ст. 217 НК РФ; Закон №

251-ФЗ ); - оплаченная работником включается в состав социального налогового вычета (подп. 6 п. 1 ст. 219 НК РФ; Закон №

251-ФЗ ).

Изменения по УСН и ЕСХН

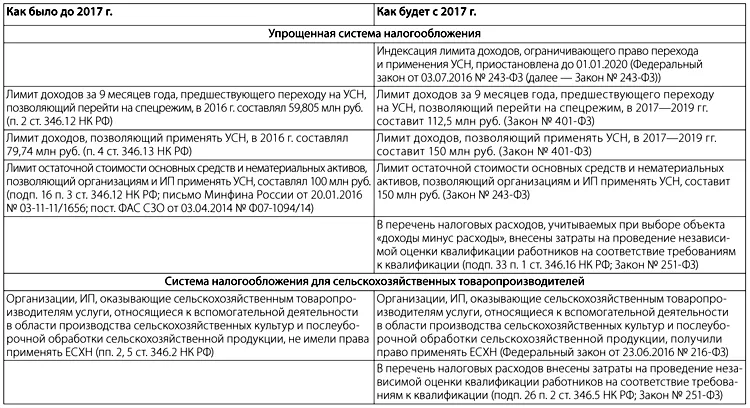

В таблице 1 указаны наиболее существенные, на взгляд автора, изменения в части спецрежимов, вступающие в силу в 2017 году.

Таблица 1. УСН и ЕСХН:

Новые классификаторы

С 2017 года введены в действие новые статистические классификаторы (утв. приказом Росстандарта от- ОКВЭД 2 ОК 029–2014 (КДЕС Ред. 2) «Общероссийский классификатор видов экономической деятельности»;

- ОКПД 2 ОК 034–2014 (КПЕС 2008) «Общероссийский классификатор продукции по видам экономической деятельности».

- ОК 029–2001 (КДЕС Ред. 1) «Общероссийский классификатор видов экономической деятельности» (ОКВЭД);

- ОК 002–93 «Общероссийский классификатор услуг населению» (ОКУН);

- ОК 005–93 «Общероссийский классификатор продукции» (ОКП).

Для плательщиков НДС.

В связи с заменой ОКП на ОКПД 2 предусмотрено внесение изменений в постановления Правительства РФ «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов» (пост. Правительства РФ от

Для плательщиков ЕНВД.

С 2017 года коды видов деятельности, подлежащих переводу на ЕНВД в качестве бытовых услуг населению, определяет Правительство РФ на основании новых классификаторов (подп. 1 п. 2 ст. 346.26 НК РФ; распоряжение Правительства РФ от

С 2017 года (п. 4 ст. 346.20 НК РФ; Федеральный закон от

- виды предпринимательской деятельности в производственной, социальной и научной сферах, в отношении которых для вновь зарегистрированных ИП предусмотрена налоговая ставка в размере 0 процентов, устанавливаются субъектами РФ на основании ОКВЭД 2;

- виды предпринимательской деятельности в сфере бытовых услуг населению, в отношении которых для вновь зарегистрированных ИП применяется налоговая ставка в размере 0 процентов, устанавливаются субъектами РФ на основании кодов видов деятельности в соответствии с ОКВЭД 2 и (или) кодов услуг в соответствии с ОКПД 2, относящихся к бытовым услугам, определяемых Правительством РФ (Распоряжение №

2496-р ).

С 2017 года субъекты РФ вправе (п. 8 ст. 346.43, п. 3 ст. 346.50 НК РФ; Закон №

- в целях установления размеров потенциально возможного к получению ИП годового дохода по видам деятельности, в отношении которых применяется ПСН, дифференцировать виды предпринимательской деятельности, если такая дифференциация предусмотрена ОКВЭД 2 и (или) ОКПД 2;

- устанавливать дополнительный перечень видов предпринимательской деятельности, относящихся к бытовым услугам и не указанных в пункте 2 статьи 346.43 Налогового кодекса, в отношении которых применяется ПСН; коды видов деятельности в соответствии с ОКВЭД 2 и коды услуг в соответствии с ОКПД 2, относящихся к бытовым услугам, определяет Правительство РФ (Распоряжение №

2496-р ); - виды предпринимательской деятельности в производственной, социальной и научной сферах, в отношении которых для вновь зарегистрированных ИП устанавливается налоговая ставка в размере 0 процентов, определяются субъектами РФ (п. 2, подп. 2 п. 8 ст. 346.43 НК РФ) на основании ОКВЭД 2;

- виды предпринимательской деятельности в сфере бытовых услуг населению, в отношении которых для вновь зарегистрированных ИП устанавливается налоговая ставка в размере 0 процентов, определяются субъектами РФ (п. 2, подп. 2 п. 8 ст. 346.43 НК РФ; Распоряжение №

2496-р ) на основании кодов видов деятельности в соответствии с ОКВЭД 2 и (или) кодов услуг в соответствии с ОКПД 2, относящихся к бытовым услугам, определяемых Правительством РФ.

Для плательщиков ЕСХН.

Следует ожидать внесения изменений в постановление Правительства РФ «Об отнесении видов продукции к сельскохозяйственной продукции и к продукции первичной переработки, произведенной из сельскохозяйственного сырья собственного производства» (пост. Правительства РФ от

Для лиц, оказывающих услуги (выполняющих работы) населению за наличный расчет.

Организации и ИП, выполняющие работы, оказывающие услуги населению, вправе не применять

Для всех налогоплательщиков.

В связи с введением ОКВЭД 2 появилась отрасль, лишившаяся права на применение льготных тарифов страховых взносов с 2017 года. Компании (ИП), применяющие УСН и работающие в сфере туризма, не смогут с 2017 года применять пониженные тарифы страховых взносов, так как в ОКВЭД 2 код вида деятельности таких лиц «переехал» из группы «Транспорт и связь» в группу «Деятельность административная и сопутствующие дополнительные услуги» (подп. 5 п. 1 ст. 427 НК РФ; письмо Минфина России от

Изменения по страховым взносам

С 1 января 2017 года страховые взносы регулирует Налоговый кодекс. Соответствующие поправки внесены в первую его часть, а вторая дополнена новой главой 34 «Страховые взносы» (Закон №

Отметим, что страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний будет, как и раньше, контролировать ФСС России, и Фонд уже утвердил форму отчетности, которую нужно будет представлять начиная с I квартала 2017 года (п. 3 ст. 2 НК РФ; Федеральный закон от

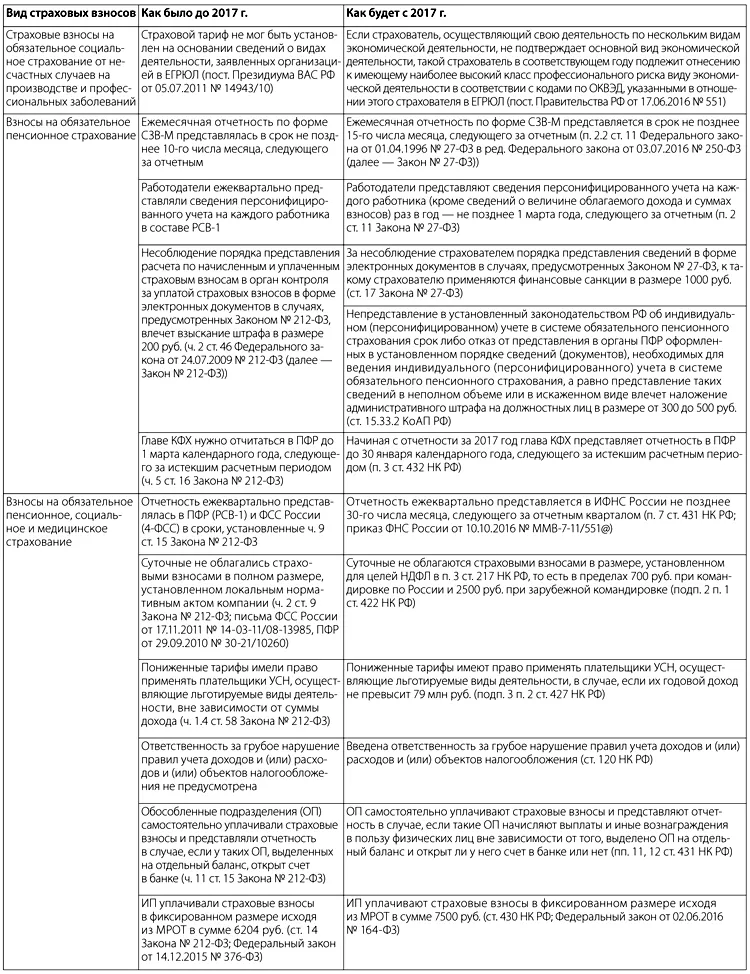

В основном нормы главы 34 Налогового кодекса дублируют положения утратившего силу Закона о страховых взносах. В таблице 2 указаны наиболее существенные, на взгляд автора, изменения в части страховых взносов.

Таблица 2. Изменения в части страховых взносов

С 2017 года вводятся в действие (приказ Росстата от

Последнее, на что хотелось бы обратить внимание, — необходимость уплаты взносов в 2017 году на новые КБК, открытые ФНС России, причем это касается и взносов за 2016 год, уплачиваемых в 2017 году (информация ФСС России «Взаимодействие страхователя с ФСС РФ и ФНС России по правоотношениям, возникшим до 31 декабря и с 1 января 2017 года»).

Начать дискуссию