Заработавшие с января поправки в НК РФ изменили привычный порядок расчета налога на прибыль, начиная с первого отчетного периода текущего года.

Напомним основные из них: новая дифференциация налоговых ставок между федеральным и региональным бюджетом, ограничение переноса убытков прошлых лет, обновленные правила формирования «сомнительного» резерва, уменьшение сомнительного долга контрагента на встречное обязательство перед ним и другие новшества.

Указанные коррективы несут компаниям как «плюсы», так и «минусы», поэтому окажут неоднозначное влияние на расчет «прибыльных» налоговых обязательств. Посмотрим это на примерах.

Платежи по прибыли зачисляются в бюджеты по иным ставкам

В 2017-2020 годах дифференциация ставок внутри 20% общего тарифа будет иной:

- 3% — в федеральный бюджет;

- 17% — в бюджеты субъектов РФ.

Вступил в силу 30.11.2016, за исключением отдельных положений

Примечание редакции:

при этом порядок перечисления ежемесячных авансовых платежей в I квартале 2017 года тот же, что и в IV квартале прошлого года: 2% — в федеральный бюджет и 18% — в бюджет регионов РФ. Ведь их пересчет в соответствии с новым соотношением федеральной и региональной налоговой доли НК РФ не предусмотрен. С данным положением вещей согласны и контролеры. Минфин и ФНС еще в 2009 году высказались по этому поводу в связи со снижением «прибыльной» ставки с 24% до 20% (письма Минфина от 26.03.2009 № 03-03-06/2/63, ФНС от 19.01.2009 N ШС-22-3/33@).

Авансовые платежи по итогам первого квартала надо рассчитывать уже по новым ставкам, при их уплате зачтутся перечисленные в бюджет ежемесячные авансы.

Пример 1.

Общество за три месяца первого квартала текущего года перечислила в бюджет ежемесячные авансовые платежи в общем размере 100 000 рублей, в том числе:

- 10 000 рублей — в федеральный бюджет (2%);

- 90 000 рублей — в региональный бюджет (18%).

По итогам первого квартала получена прибыль 510 000 рублей.

Авансовые платежи, рассчитанные по результатам первого отчетного периода равны 102 000 рублей (510 000 рублей x 20%), в том числе:

- 15 300 рублей — в федеральный бюджет (3%);

- 86 700 рублей — в региональный бюджет (17%).

Результаты I квартала таковы: «прибыльный» платеж в федеральный бюджет подлежит доплате в сумме 5 300 рублей (15 300 рублей – 10 000 рублей), а региональный налог переплачен на 3 300 рублей (90 000 рублей — 86 700 рублей).

Сумму образовавшейся переплаты можно зачесть в счет предстоящих платежей по налогу на прибыль, после того, как будет подано соответствующее заявление и получено положительное решение от ИФНС (ст. 78 НК РФ).

Напомним, компании, уплачивающие авансы исходя из фактической прибыли, рассчитают налог за январь-март 2017 года уже с применением новых ставок.

На расчет налога за 2016 год новшества не повлияют, так как он считается по ранее действующим ставкам.

Поменялись правила учета прошлогодних убытков

С 01.01.2017 по 31.12.2020 к уменьшению налоговой базы на убытки прошлых лет станет применяться новый порядок:

- введено ограничение такой корректировки: база может быть снижена не более чем на 50% (правило не распространяется на налоговые базы, к которым применяются отдельные пониженные налоговые ставки);

- при этом снят лимит на срок переноса (ранее убыток можно было переносить только в течение 10 лет).

Новшества нужно учитывать при заполнении декларации начиная с I квартала 2017 года.

Налоговики рассказали, как введенное ограничение по переносу отразить в отдельных строках «прибыльной» декларации (форма утверждена Приказом ФНС РФ от 19.10.2016 № ММВ-7-3/572@):

1) 110 Листа 02 и 010, 040 – 130, 150 Приложения № 4 к нему: в частности, сумма по строке 150 (сумма убытка, уменьшающая базу) не может быть больше 50% суммы, исчисленной по строке 140 (налоговая база);

2) 080 Листа 05 (сумма убытка, уменьшающая базу за отчетный или налоговый период);

3) 460, 470, 500, 510 Листа 06: сумма строк 470 и 510 (сумма признаваемого убытка) должна быть меньше или равна 50% суммы по строкам 450 и 490 (налоговой базы от инвестиций);

4) в остатках неперенесенных убытков на начало налогового периода (строки 01, 040 – 130 Приложения № 4 к Листу 02 и строки 460, 500 Листа 06) могут быть учтены убытки, полученные начиная с убытков за 2007 год.

В налоговой декларации по налогу на прибыль иностранной организации (форма утверждена приказом МНС РФ от 05.01.2004 № БГ-3-23/1) убытки, уменьшающие «прибыльную» базу за текущий период, показываются по строке F (код 300) раздела 5 также с учетом применения новых положений.

Примечание редакции:

напомним, что согласно порядку заполнения налоговой декларации расчет суммы убытка, уменьшающий «прибыльную» базу (Приложение № 4 к Листу 02), включается в состав декларации за 1 квартал и налоговый период.

Пример 2.

Посмотрим на примере, как формируются налоговые обязательства компании, уплачивающей только квартальные авансовые платежи, до и после указанных изменений.

| Показатели результатов работы компании (в рублях): | ||

| за 2015 год | за 2016 год | за 1 квартал 2017 года |

| Получен убыток — 2 000 000 | Получена прибыль – 1 500 000 | Получена прибыль — 500 000 |

| — |

При расчете налоговой базы учтена часть убытка 2015 года в размере 1 500 000.

Неперенесенный убыток — 500 000 |

При расчете налоговой базы учтена только часть неперенесенного убытка 2015 года в размере 250 000 (500 000 х 50%) |

| Налог к уплате — 0 | Налог к уплате — 0 | Авансовый платеж за квартал – 50 000 (250 000 х 20%) |

В случае применения в 2017 году старых правил переноса убытков компания могла бы уменьшить налоговую базу за 1 квартал целиком, сэкономив при этом 50 000 рублей.

В следующих трех обзорах мы расскажем о новшествах формирования резерва по сомнительным долгам.

«Сомнительный» резерв можно создать на большую сумму, чем раньше

Создавая резерв по сомнительным долгам по итогам I квартала 2017 года, организации начнут применять новые правила:

- по итогам отчетного периода сумма резерва не может превышать большую из величин: 10% от выручки (без НДС) за предыдущий налоговый период или 10% от выручки (без НДС) за текущий отчетный период:

- по итогам налогового периода сумма резерва ограничена (как и прежде) 10% выручки (без НДС) этого периода.

Вступил в силу 30.11.2016, за исключением отдельных положений

Примечание редакции:

прежний порядок был не выгоден, так как выручка за первый квартал, как правило, гораздо меньше годовой. Однако правила позволяли формировать резерв по итогам первого квартала только в пределах 10% квартальной выручки. При этом разница между исчисленным годовым резервом и сформированным квартальным резервом учитывалась в доходах отчетного периода.

Пример 3.

Рассмотрим на примере преимущества обновленного порядка создания «сомнительного» резерва.

Сомнительная задолженность, формирующая резерв, принимается в полной сумме с учетом НДС (Письмо Минфина от 24.07.2013 № 03-03-06/1/29315).

| Показатель (тыс. рублей) | 2016 год |

I квартал 2017 года |

| Выручка | 8 000 | 1 000 |

| Необеспеченная дебиторская задолженность контрагента по оплате товаров с просрочкой платежа более 90 дней (с НДС) на конец отчетного (налогового) периода | 550 | 900 |

| Сформированная сумма резерва | 550 | 900 |

| Сумма резерва, рассчитанная по выручке 1 квартала 2017 года | — | 100 |

| Сумма резерва, рассчитанная по выручке 2016 года | — | 800 |

| Сумма резерва, учтенная в расходах по итогам отчетного (налогового) периода с учетом ограничений | 550 | 800 |

Сформированная сумма резерва (900 тыс. рублей) больше ограничительных сумм (100 тыс. рублей и 800 тыс. рублей). Поэтому по итогам I квартала 2017 года резерв по сомнительным долгам может быть создан в максимально возможном размере – 800 тыс. рублей, ограниченном 10% выручки за 2016 год.

Сомнительный долг уменьшается на встречное обязательство

С этого года не всю дебиторскую задолженность можно признать «сомнительной». Если перед не заплатившим долг покупателем у компании имеется встречное обязательство, то сомнительным долгом считается долг, превышающий ее размер. То есть суммы «дебеторки» и «кредиторки», которые возможно погасить взаимозачетом, не могут включаться в резерв.

Ранее таких ограничений при формировании «сомнительного» долга НК РФ не предусматривал.

Вступил в силу 01.01.2007

Примечание редакции:

Пример 4.

Для наглядности воспользуемся данными Примера 3. Предположим, что по состоянию на 31.03.2017 по контрагенту, за которым числится долг в 900 тыс. рублей, имеется встречное обязательство в размере 500 тыс. рублей. Соответственно сформированный «сомнительный» резерв уменьшается на указанную сумму и составит 400 тыс. рублей (900 тыс. рублей – 500 тыс. рублей). Таким образом, сумма резерва, рассчитанная по итогам 1 квартала 2017 года, с учетом встречного обязательства, не превысит 400 тыс. рублей.

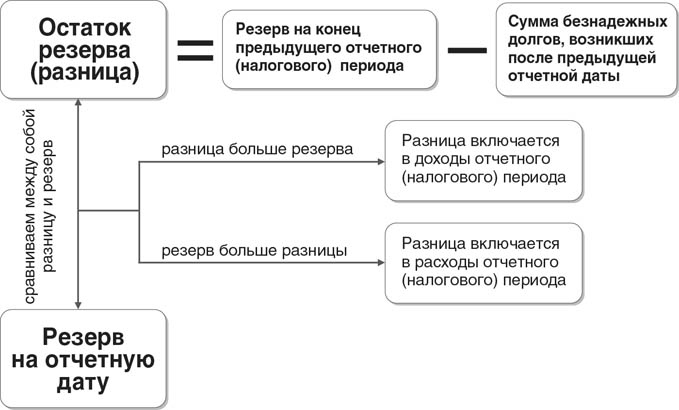

Уточнены правила корректировки «сомнительного» резерва

Прежний порядок излагался путанно, теперь же двусмысленного толкования новых положений быть не должно. Они гласят: сумма резерва, исчисленная на отчетную дату, сравнивается с остатком резерва — разницей между суммой резерва, исчисленного на предыдущую отчетную дату и суммой безнадежных долгов, возникших после предыдущей отчетной даты. Если первая величина меньше второй, то разница включается во внереализационные доходы, если больше, то разница формирует внереализационные расходы.

Примечание редакции:

посмотрим расчет на примере.

Пример 5.

Для удобства возьмем данные Примеров 3 и 4. Остаток резерва сомнительного долга на 31.12.2016 – 550 тыс. рублей. В первом квартале сумма возникших безнадежных долгов составила 350 тыс. рублей. Разница между остатком резерва на 31.12. 2016 и возникшими безнадежными долгами первого квартала составит 200 тыс. рублей (550 тыс. рублей — 350 тыс. рублей).

При этом сумма резерва на 31.03.2017 (400 тыс. рублей) больше, чем полученная разница (200 тыс. рублей).

Соответственно, эту разницу (200 тыс. рублей) включим в расходы первого отчетного периода 2017 года.

Схема корректировки «сомнительного» резерва

Комментарии

1с чего?