Наступает летний сезон, и сельскохозяйственные предприятия начинают активно снабжать население своей продукцией. Во всех регионах страны наиболее удобной формой торговли этой продукцией признаются специализированные сельскохозяйственные рынки.

Можно ли применять при такой торговле спецрежим в виде уплаты ЕНВД? А может ли предприниматель перейти на ПСНО? На эти вопросы будут даны ответы в предлагаемой статье.

Для торговли на рынках – особые правила

Деятельность розничных рынков регулируется Федеральным законом от 30.12.2006 № 271‑ФЗ «О розничных рынках и о внесении изменений в Трудовой кодекс Российской Федерации».

Он устанавливает отношения, связанные с организацией этих рынков, организацией и осуществлением деятельности по продаже товаров (выполнению работ, оказанию услуг) на розничных рынках, а также права и обязанности лиц, осуществляющих указанную деятельность.

Согласно ст. 3 Федерального закона № 271‑ФЗ на розничном рынке продажа товаров, выполнение работ, оказание услуг осуществляются соответственно по договору розничной купли-продажи и договору бытового подряда.

Этой же статьей указанного закона предусмотрена возможность организации специализированного рынка, то есть розничного рынка, на котором 80% и более торговых мест от их общего количества предназначено для продажи товаров одного класса, определяемого в соответствии с номенклатурой товаров, устанавливаемой федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере торговли (в ином случае рынок считается универсальным).

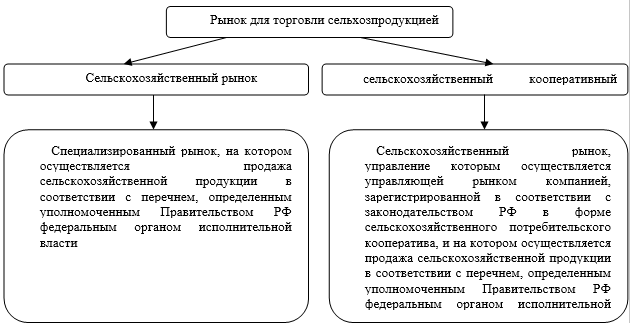

Для специализированной торговли сельскохозяйственной продукцией предусмотрено два вида рынков:

Указанный в обоих случаях общий перечень утвержден Приказом Минсельхоза России от 24.10.2016 № 469 и действует с 01.01.2017. Перечисленная в нем сельскохозяйственная продукция разных видов должна соответствовать коду, приведенному в ОКПД 2[1].

Согласно п. 2 ст. 15 Федерального закона № 271‑ФЗ торговые места на рынке предоставляются юридическим лицам, индивидуальным предпринимателям, зарегистрированным в установленном законодательством РФ порядке, и гражданам (в том числе гражданам – главам крестьянских (фермерских) хозяйств, членам таких хозяйств, гражданам, ведущим личные подсобные хозяйства или занимающимся садоводством, огородничеством, животноводством) по договорам о предоставлении торговых мест.

Срок действия данного договора на предоставление места на сельскохозяйственном рынке не должен превышать три месяца. При этом не менее 50% торговых мест на указанном рынке отводится сельскохозяйственным товаропроизводителям (ст. 16 Федерального закона № 271‑ФЗ).

Кроме того, торговое место на сельскохозяйственном рынке может быть предоставлено на основании коллективного обращения граждан и юридических лиц.

На сельскохозяйственном кооперативном рынке сельскохозяйственный потребительский кооператив, управляющий данным рынком, должен предусматривать для своих членов и предоставлять им торговые места – не менее 50% от общего количества этих мест (ст. 17 указанного закона).

Из пункта 2 ст. 1 Федерального закона № 271‑ФЗ следует, что он применяется к постоянно действующим рынкам. Его действие не распространяется на ярмарки, организуемые вне пределов розничных рынков и имеющие временный характер (в том числе регулярные), торговля на которых осуществляется в соответствии с Федеральным законом от 28.12.2009 № 381‑ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации».

Как и на рынке, места для продажи товаров (выполнения работ, оказания услуг) на ярмарке предоставляются юридическим лицам, индивидуальным предпринимателям, гражданам (в частности гражданам – главам КФХ, членам таких хозяйств, гражданам, ведущим личные подсобные хозяйства или занимающимся садоводством, огородничеством, животноводством) (п. 4 ст. 11 Федерального закона № 381‑ФЗ).

В то же время муниципальные органы вправе руководствоваться дополнительно своими нормативными актами в отношении ярмарок, которые организуются местной администрацией (например, Постановление администрации г. Ялты Республики Крым от 31.07.2015 № 1358-п).

При торговле на рынке можно перейти на уплату ЕНВД

В отношении розничной торговли, осуществляемой налогоплательщиком на рынке, можно применять спецрежим в виде уплаты ЕНВД. При этом надо правильно рассчитать базовую доходность, от величины которой зависит единый налог.

Статья 346.27 НК РФ определяет стационарную торговую сеть, не имеющую торговых залов, как торговую сеть, расположенную в предназначенных и (или) используемых для ведения торговли зданиях, строениях, сооружениях (их частях), не имеющих обособленных и специально оснащенных для этих целей помещений, а также в зданиях, строениях и сооружениях (их частях), используемых для заключения договоров розничной купли-продажи. К их числу относятся, в частности, крытые рынки и ярмарки.

К сведению:

ОКВЭД 2[3] для розничной торговли на рынках пищевыми продуктами, напитками и табачной продукцией предусматривает код 47.81.2.

Поскольку ст. 346.27 НК РФ прямо относит к стационарной торговой сети только крытые рынки и ярмарки, остальные подобные объекты признаются нестационарной торговой сетью. Например, торговым местом, организованным в рамках нестационарной торговой сети, можно считать арендуемый земельный участок (см. Письмо Минфина России от 19.05.2014 № 03‑11‑11/23429).

Согласно п. 3 ст. 346.29 НК РФ и в том, и в другом случаях базовая доходность для торговых мест, расположенных на таких рынках и ярмарках, зависит от площади торгового места. Если она меньше 5 кв. м, то данная величина равна 9 000 руб.

Если налогоплательщик имеет несколько торговых мест на одном рынке (ярмарке) или на нескольких рынках, организованных одной управляющей компанией, эту сумму надо уплачивать за каждое из мест по отдельности[4] (см. Письмо Минфина России от 06.08.2010 № 03‑11‑10/110).

Если площадь торгового места больше 5 кв. м, то базовая доходность определяется умножением данной площади в кв. м на 1 800 руб.

Кроме того, возможна ситуация, когда управляющей компанией или с ее разрешения арендатором торгового места в его пределах организуется магазин или павильон, то есть объект стационарной торговой сети, имеющий торговый зал. По нашему мнению, несмотря на то, что ст. 346.27 НК РФ прямо относит крытые рынки и ярмарки (в целом) к стационарной торговой сети, не имеющей торговых залов, по факту данные торговые места надо относить как раз к стационарной торговой сети, имеющей торговые залы. Но такие магазин или павильон не должны иметь площадь более 150 кв. м (пп. 6 п. 2 ст. 346.26 НК РФ).

Соответственно, базовая доходность для названных объектов определяется исходя из 1 800 руб. за каждый кв. м независимо от площади торгового места.

Как и в общем случае применения спецрежима в виде уплаты ЕНВД, не позднее пяти дней с начала торговли на рынке или ярмарке налогоплательщику необходимо встать на учет в качестве плательщика ЕНВД в налоговом органе по месту осуществления этого вида деятельности (месту нахождения рынка (ярмарки)), для чего нужно подать заявление[5] (п. 2 и 3 ст. 346.28 НК РФ).

Предприниматель на рынке может применять ПСНО

Индивидуальные предприниматели, осуществляющие розничную торговлю на рынке, вправе перейти на патент. Отметим, что в отличие от спецрежима в виде уплаты ЕНВД здесь к стационарной торговой сети, не имеющей торговых залов, относятся все розничные рынки и ярмарки, а не только крытые (пп. 7 п. 3 ст. 346.43 НК РФ).

В соответствии со ст. 346.48 НК РФ база налога на ПСНО определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода, устанавливаемого на календарный год законом субъекта РФ.

К сведению:

Например, согласно п. 46.2 приложения к Закону Республики Крым от 06.06.2014 № 19-ЗРК величина потенциального годового дохода при торговле на рынках зависит от площади объекта, используемого для торговли. Если эта площадь составляет менее 5 кв. м включительно, то доход принимается равным 400 000 руб. Если указанная площадь превышает 5 кв. м, к данной сумме дохода прибавляется 80 000 руб. за каждый кв. м площади свыше 5 кв. м.

В Законе города Севастополя от 14.08.2014 № 57-ЗС прямо не установлена величина потенциального годового дохода специально для торговли на рынках. По нашему мнению, в этом случае надо применять п. 46.1 приложения 1 к названному закону, в котором говорится о розничной торговле через объекты стационарной торговой сети, не имеющие торговых залов.

Причем величина потенциального годового дохода зависит от количества обособленных объектов, через которые ведет торговлю индивидуальный предприниматель: 1 объект – 400 000 руб., 2 – 460 000 руб., 3 – 540 000 руб., а если их больше 3, то 540 000 и 50 000 руб. за каждый последующий объект.

Подчеркнем, что все приведенные величины применяются в расчете на год. Но согласно п. 5 ст. 346.45 НК РФ патент может быть выдан предпринимателю по его выбору на период от 1 до 12 месяцев включительно в пределах календарного года. Соответственно продолжительности действия патента уменьшается величина потенциального дохода.

Патент применяется только в отношении торгового места, которое в нем указано. Заявление[6] на получение патента подается в налоговый орган не позднее чем за 10 дней до начала ведения торговли на этом месте. Если предприниматель рассчитывает торговать еще на одном торговом месте, то ему надо взять на него дополнительный патент.

[1] ОК 034-2014 (КПЕС 2008) «Общероссийский классификатор продукции по видам экономической деятельности», утв. Приказом Росстандарта от 31.01.2014 № 14-ст.

[3] ОК 029-2014 (КДЕС Ред. 2) «Общероссийский классификатор видов экономической деятельности», утв. Приказом Росстандарта от 31.01.2014 № 14-ст.

[4] Предприниматель использовал одну передвижную торговую точку для торговли на трех рынках попеременно. Суд решил, что ЕНВД надо платить за каждое из трех торговых мест по отдельности без учета количества дней торговли на них (Постановление АС СЗО от 02.04.2015 № Ф07-1091/2015 по делу № А52-1049/2014).

[5] Форма данного заявления утверждена Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@.

[6] Форма заявления утверждена Приказом ФНС России от 18.11.2014 № ММВ-7-3/589@.

Начать дискуссию