Камеральную и выездную проверки инспекторы могут проводить в одно и то же время, по одному налогу и за один налоговый период. Компания должна исполнить решения по итогам обоих мероприятий (письмо ФНС России от 13.03.2014 № ЕД-4-2/4529).

Как камеральная, так и выездная проверки - это самостоятельная форма контроля (ст. 88, 89 НК РФ). Причем в НК РФ не сказано, что одна из них может как-то препятствовать второй. Скажем, инспекторы не выявили нарушений при выездной проверке. Значит, они могут обнаружить их на камеральной проверке. И наоборот.

К тому же, налоговые органы в это же время могут нагрянуть и с третьей, кассовой проверкой. Такие выводы сделали представители Минфина России в письме от 05.07.2013 № 03-02-08/26094. В документе чиновники обосновали свою позицию при помощи аналогичных доводов, поскольку ограничений нет и в Федеральном законе от 22.05.2003 №54-ФЗ «О применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Скорее всего, налоговики усилят контроль за кассовой дисциплиной в связи с новшествами по закону 54-ФЗ.

На каких направлениях поиска сконцентрируются налоговики при ВНП

Перед выездной проверкой налоговики всегда проводят предпроверочный анализ.

Качественный предпроверочный анализ сужает направления поисков налоговых схем во время выездной проверки. Обычно налоговые органы концентрируют свои усилия на тех направлениях поиска, которые представлены ниже.

1. Выявление компаний-однодневок в цепочке поставщиков или покупателей, установление источников черного оборота наличных денег и/или необоснованных платежей на компании – нерезиденты. 2. Выявление круга взаимозависимых компаний, контроль рыночных цен в соответствии с положениями разд. V.1 ч. I НК РФ. 3. Выявление неденежных форм расчетов и контроль их экономической целесообразности, деловой цели, сбор доказательств применения налоговых схем. 4. Выявление крупных нетипичных для налогоплательщика сделок (купля-продажа недвижимости, долей/акций, внесение имущества в уставной капитал и др.), оценка налоговых последствий этих сделок. 5. Выявление и контроль экономической целесообразности, фактических обстоятельств исполнения нематериальных договоров: юридические, консалтинговые и маркетинговые услуги, услуги по поиску клиентов и др. 6. Выявление системных ошибок в организации бухгалтерского и налогового учета: учет активов и обязательств, контроль дебиторской задолженности, нереальной для взыскания, полнота учета выручки и внереализационных доходов, работ по реконструкции/модернизации основных средств и др. 7. Выявление отдельных видов затрат, которые можно признать необоснованными: услуги связи, представительские расходы, штрафные санкции по хозяйственным договорам – все то, что традиционно является «коньком» проверяющих. 8. Выявление технических изъянов в оформлении первичной документации: счетов-фактур, соответствии документов формам, утвержденным в приложениях к учетной политике организации и т.д.Как понять, что приближается проверка

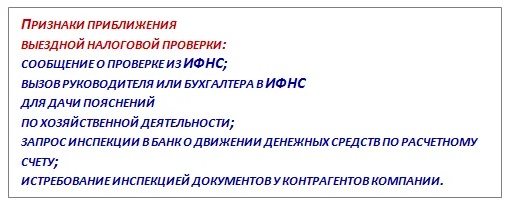

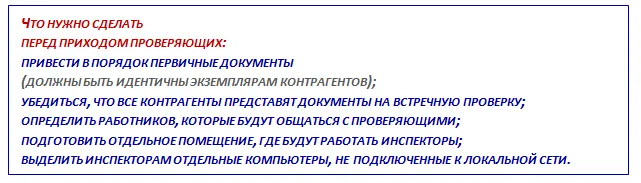

Ниже блок-схемы о том, на основании каких действий налогового органа можно сделать вывод о приближающейся налоговой проверке, а также о том, что организации нужно предпринять в этом случае.

Начать дискуссию