Когда понадобится взнос в чистые активы

Представим себе такую ситуацию: реальный бенефициар бизнеса предоставил внешне независимой компании ряд займов, срок возврата которых наступил. Однако необходимых денег у организации нет. Как можно поступить в такой ситуации?

Один из вариантов - собственник, уже официально войдя в бизнес, может простить компании долг в целях увеличения ее чистых активов. Данный инструмент привлекателен тем, что освобождает организацию от уплаты налога на прибыль.

Преимущества и недостатки взноса в чистые активы

Взнос в целях увеличения чистых активов (ЧА) - это один из инструментов безналоговой передачи имущества в бизнесе, закрепленный в пп. 3.4 п. 1 ст. 251 НК РФ. Но как и другие инструменты, он имеет свои преимущества и недостатки.

Для удобства восприятия перечислим их:

- осуществить вклад в чистые активы может любой участник общества: юридическое или физическое лицо независимо от размера доли в уставном капитале (для сравнения: вклад в имущество на основании пп. 11 п. 1 ст. 251 НК может сделать только участник с долей более 50%);

- при вкладе в ЧА отсутствуют какие-либо ограничения в последующем распоряжении имуществом в течение года с момента передачи (ограничение в один год установлено пп. 11 п. 1 ст. 251 НК);

- передаваться может имущество, а также имущественные и неимущественные права (включая права требования по займу и др.), имеющие денежную оценку;

- однако сделать вклад в целях увеличения ЧА может только участник/акционер (невозможен «дочерний подарок» - передача имущества от дочерней компании в адрес материнской);

- этот инструмент применим только к хозяйственным товариществам и обществам (АО, ООО и др., но не применим к производственным кооперативам, хозяйственным партнерствам);

- при вкладе в ЧА не происходит увеличения уставного капитала общества.

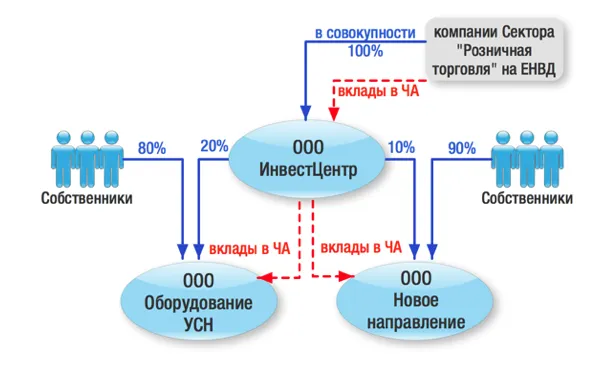

Как успешно может работать этот инструмент рассмотрим на примере кейса экспертов Центра taxCOACH для сферы ритейла. Представим себе бизнес, который ведется в рамках Группы компаний. Розничные магазины являются самостоятельными юридическими субъектами (при этом площадь каждого магазина позволяет применять ЕНВД). Однако как быть с прибылью каждой операционной точки?

Можно воспользоваться уже известным нам вкладом в ЧА! Розничные компании учреждают юридическое лицо (обозначим его как инвестиционный центр) и вносят в качестве вкладов в имущество в целях увеличения ЧА оговоренные средства, вырученные от реализации продукции. Налог на прибыль уплачивать не нужно и инвестцентр может свободно распоряжаться деньгами участников, например, вложив их в новые направления деятельности.

Таким образом, вклады в чистые активы общества не облагаются налогом с доходов у получающей стороны (при этом задолженность в виде суммы процентов по займу, списываемой путем прощения долга, на основании пункта 18 статьи 250 НК РФ подлежит включению в состав внереализационных доходов организации-должника).

А если передать не деньги, а имущество?

А что же будет, если участник, например компания на ОСН, в качестве вклада в ЧА передает не деньги, а имущество? Облагается ли данная операция НДС? И да, и нет. В том смысле, что передающая сторона (если она на общей системе налогообложения) должна восстановить НДС с остаточной стоимости имущества.

При этом восстановленный налог на добавленную стоимость можно включить в расходы. А вот принимающая сторона не сможет принять НДС к вычету, поскольку деньги за это имущество не уплачивала, ведь вклад в имущество является разновидностью безвозмездной передачи. Так что без ложки дегтя в бочке меда не обойтись…

Теперь посмотрим, что из интересного в использовании этого инструмента встречается в судебных спорах.

Судебная практика

Судебная практика по оспариванию налоговыми органами применения налогоплательщиками льготы пп. 3.4 п. 1 ст. 251 НК РФ не очень обширная. Главное, на что обращают внимание налоговики - это реальность совершенных операций. Естественно, в действиях сторон должна быть деловая цель, коей является улучшение финансового состояния компании. Увеличение величины чистых активов, повышение прибыльности компании после «вливаний» учредителя как раз и может свидетельствовать об этом.

Одновременно суды обращают внимание на действительность увеличения именно чистых активов налогоплательщика. Например, отправляя дело № А22-4288/2015 на новое рассмотрение в суд первой инстанции, кассационный суд дал нижестоящему суду распоряжение исследовать бухгалтерскую и налоговую документацию налогоплательщика, подтверждающую (или опровергающую) фактическое увеличение его чистых активов, и отражение данной операции в бухгалтерском балансе общества за соответствующий календарный год.

В другом примере налоговый орган оспорил реальность вклада учредителя в чистые активы, в качестве которой заявлено выкупленное у кредитора право требования к налогоплательщику (№А53-31131/2015). Суды поддержали налоговый орган в том, что изначально услуги были оказаны фиктивно, в целях завышения вычетов по НДС, а накопившаяся кредиторская задолженность лишь для вида уступлена учредителю. Таким образом, налогоплательщик пытался избежать внереализационного дохода в размере неистребованной (безнадежной) кредиторской задолженности.

Что с векселями?

А что, если участник вносит в ЧА вексель третьего лица? На первом этапе действует общее правило - операция по взносу векселя в ЧА не облагается налогом на прибыль, все логично.

Тогда как дальнейшая передача обществом этого векселя третьему лицу в счет погашения кредиторской задолженности уже подлежит налогообложению (см. дела № А53-20551/2015, А41-39593/2015): налогоплательщик вправе отнести на расходы в целях налогообложения прибыли только затраты на реализацию векселя.

Еще спорные моменты

Еще один спорный момент на практике возник в связи с передачей участником обществу на основании пп. 3.4 п. 1 ст. 251 НК РФ безвозмездного права пользования принадлежащим ему имуществом. Как указали суды, поддержав позицию налоговиков, имущество, на которое передано право пользования, должно учитываться обособленно от собственного имущества организации на забалансовом счете (абз. 2 п. 5 ПБУ 1/2008, Инструкция по применению Плана счетов). Следовательно, данное имущество не увеличивает чистые активы организации. В связи с этим доходы при безвозмездном временном пользовании имуществом участника (акционера) должны быть учтены как внереализационные на основании п. 8 ст. 250 НК РФ. (См. дела № А66-9803/2015; А50-24058/2015).

Наконец, что будет, если учредитель принял решение о взносе в ЧА общества, однако на момент фактического перечисления денежных средств успел выйти из состава участников? Такой спор был в судебной практике и завершился в пользу налогоплательщика! Отметим, что решение о взносе в имущество в целях увеличения ЧА единственный участник принял до того, как вышел из общества. Тогда как взнос в 10 млн рублей (двумя траншами) перечислил спустя два месяца после того, как состав участников ООО изменился.

Как указал суд первой инстанции, обязательство по внесению вклада в имущество общества, принятое его единственным участником, должно было быть исполнено этим участником даже в случае отчуждения им своей доли. Апелляционный суд, напротив, поддержал налоговиков, настаивая на том, что денежные средства, полученные налогоплательщиком от бывшего участника, являются безвозмездно полученным имуществом.

Точку в этом споре поставил суд кассационной инстанции, по мнению которого, обязательство участника по оказанию обществу финансовой помощи не переходит к приобретателю доли, а момент фактического перечисления налогоплательщику денежной суммы не изменяет квалификацию данного вклада как дохода налогоплательщика, полученного в виде имущества, переданного участником хозяйственного общества в целях увеличения чистых активов (см. дело № А40-21501/2014). К сожалению, более подробной информации о деталях сделки по отчуждению участником доли в материалах дела нет (что позволило бы оценить, является ли позиция кассационного суда по этому делу единичным случаем или данное решение является обоснованным).

Минфин РФ, между тем, придерживается противоположной позиции и расценивает вклад бывшего участника как внереализационный доход: если на дату заключения соглашения о прощении долга (считай, на дату внесения вклада, а не принятия решения об этом) лицо не являлось участником общества, то льгота по налогу на прибыль не действует.

Вывод

Таким образом, в решениях общих собраний участников и акционеров организаций все же не забывайте указывать, что передача имущества осуществляется на основании пп. 3.4 п. 1 ст. 251 НК РФ именно в целях увеличения чистых активов (чтобы у налоговиков не возникло повода усомниться в сущности операции).

Запомните: простив долг обществу, его новому участнику не стоит сразу же выходить из состава акционеров (участников). Иначе налоговый орган скажет, что заимодавец не намеревался участвовать в деятельности компании и получать от этой деятельности прибыль, а единственной его целью при вхождении в бизнес было прощение задолженности и исключение налогообложения у компании.

Начать дискуссию