Мы продолжаем рубрику «Бухгалтерская камасутра» о бумажках, которые без конца сыпятся на бухгалтеров из налоговой. И главное, рассказываем, как отбиться от очередного требования или отреагировать на уведомление. В позе 4 бухгалтерской камасутры учимся искать ошибки в уведомлении о вызове в налоговый орган.

Когда и как вызывают в инспекцию

Компания получила Уведомление о вызове в налоговый орган. Действительно, НК РФ дает право налоговым органам «вызывать на основании письменного уведомления… налогоплательщиков… для дачи пояснений…» (подпункт 4 пункта 1 статьи 31 НК РФ).

При этом кодексом не установлены ни процедура, ни периодичность (частота) подобных вызовов, ни конкретные основания и причины, по которым налогоплательщик может быть вызван.

Имеется лишь расплывчатая формулировка о том, что «иные случаи» (то есть любые), связанные с исполнением законодательства о налогах и сборах, могут быть поводом для получения налогоплательщиком уведомления о вызове в налоговый орган.

И в большинстве случаев, во избежание «ссоры» с налоговой инспекцией налогоплательщики (плательщики сбора, налоговые агенты) стремятся выполнить все ее указания.

Но так ли безупречно с юридической точки зрения содержание таких уведомлений? На примере реального Уведомления в связи с наличием недоимки по НДФЛ и страховым взносам разберем нарушения правовых норм со стороны инспекции.

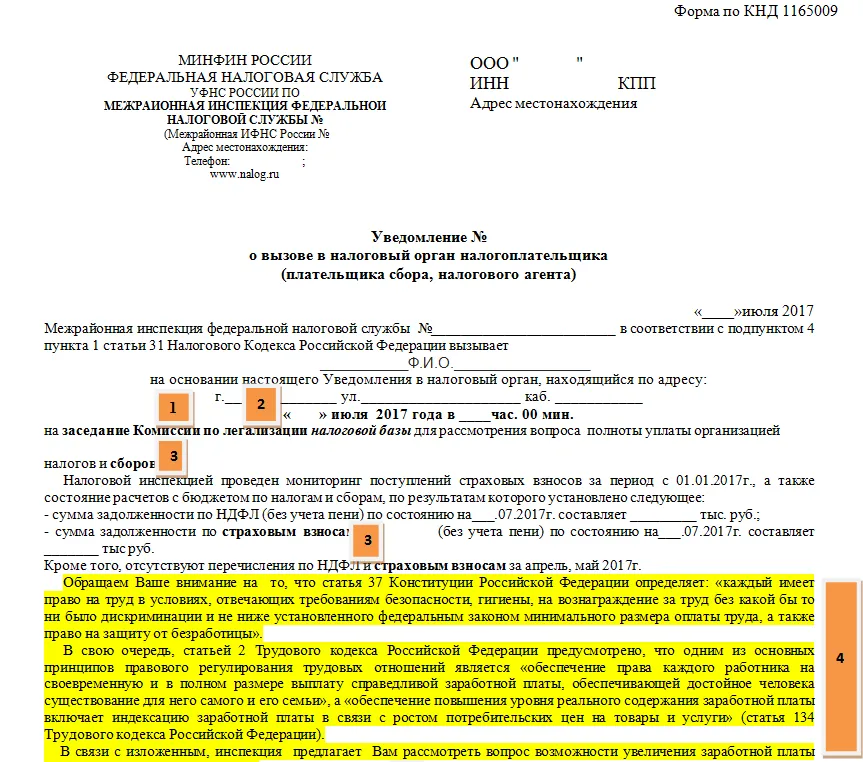

Уведомление о вызове в ИФНС

Нарушение № 1

Сначала о форме Уведомления. В нашем примере использована форма по КНД 1165009, утвержденная приказом ФНС России от 31.05.2007 N ММ-3-06/338@ и действующая в настоящее время в редакции приказа ФНС России от 23.07.2012 N ММВ-7-2/511@. Между тем указанная форма не предназначена для вызова на заседания Комиссии по легализации налоговой базы, поскольку и комиссий-то таких на момент ее утверждения не было (они начинают действовать с 2013 года).

Теперь по содержанию. Налоговые органы обязаны действовать «в строгом соответствии» с Налоговым кодексом РФ и иными федеральными законами (пункт 1 статьи 33 НК РФ), а деятельность подобной комиссии ни кодексом, ни иным федеральным законом не предусмотрена, значит, вызов непосредственно на заседание комиссии по легализации налоговой базы правовых оснований не имеет.

Для тех, кто ссылается на письмо Минфина РФ, ФНС РФ от 17.07.2013 г. № АС-4-2/127222@, поясняю, что указанное письмо нормативно-правовым актом не является, в Минюсте РФ не зарегистрировано, официально не опубликовано, а, значит, не имеет последствий, в том числе для налогоплательщика.

Нарушение № 2

Комиссия называется «комиссией по легализации налоговой базы», иными словами, теоретически комиссия должна заниматься узакониванием, приданием юридической силы именно налоговой базе.

Однако в нашем Уведомлении вопрос, который налоговый орган намерен рассматривать на комиссии, а именно: полнота уплаты налогов и сборов – никак с легализацией этой самой налоговой базой не связан.

Налоговая база по НДФЛ была вполне легализована в предоставленном налоговым агентом в налоговый орган отчете 6-НДФЛ, а база для исчисления страховых взносов (которая, кстати, не называется налоговой) – в ЕРСВ, и на основании этих отчетов налоговый орган, собственно, и определил сумму недоимки по налогам и взносам, указанную в Уведомлении.

Нарушение № 3

В Уведомлении говорится, что кроме вопроса рассмотрения полноты уплаты налогов, на заседание комиссии ставится вопрос полноты уплаты сборов, в уведомлении также указана сумма задолженности по страховым взносам и предлагается пояснить причины не перечисления сборов.

Между тем, во-первых, страховые взносы сборами не являются, а во-вторых, страховые взносы никогда не были и не могли быть предметом рассмотрения указанной комиссии. Для справки: теперь, согласно письму ФНС России от 21.03.2017 N ЕД-4-15/5183@), комиссия не рассматривает также НДС, налог на прибыль организаций, налог на имущество организаций, налог на имущество физических лиц, земельный, транспортный налоги, единый налог при УСН, а также ЕНВД и единый сельхозналог.

Нарушение № 4

Представленная в третьем, четвертом абзацах Уведомления развернутая информационно-мотивировочная часть со ссылками на статью 37 Конституции РФ и статьи 2, 134 ТК РФ не относится к цели вызова налогоплательщика (налогового агента) и содержит положения, выходящие за рамки полномочий и функции налоговых органов.

Так, согласно пункту 1 статьи 30 НК РФ налоговые органы представляют собой систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты в бюджетную систему РФ налогов, сборов, СВ, а забота о «справедливой заработной плате работников, обеспечивающей достойное человека существование для него самого и его семьи» является скорее задачей органов профсоюзов и социальной защиты, к которым налоговики не принадлежат.

В полномочия налоговых органов также не входит постановка перед коммерческой организацией вопроса об увеличении заработной платы работникам, поскольку «граждане (физические лица) и юридические лица приобретают и осуществляют свои гражданские права своей волей и в своем интересе. Они свободны в установлении своих прав и обязанностей на основе договора и в определении любых не противоречащих законодательству условий договора» (Гражданский кодекс РФ, пункт 2 статьи 1).

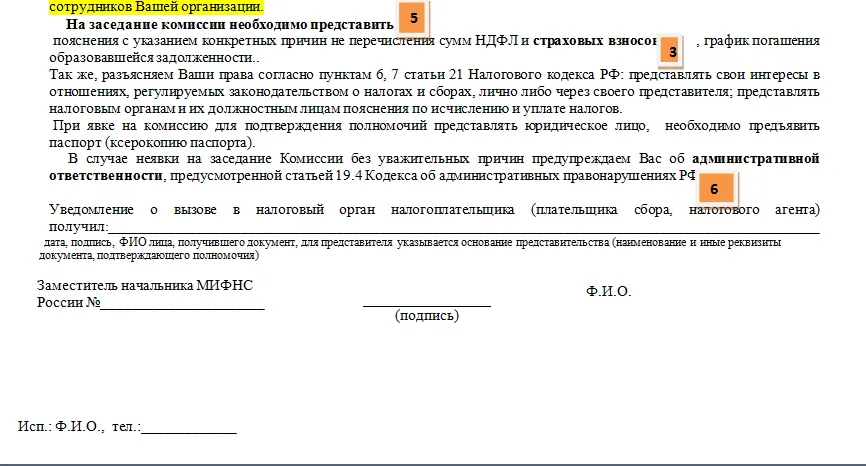

Нарушение № 5

Указанная в Уведомлении необходимость предоставления конкретных причин не перечисления НДФЛ, и предоставления графика погашения задолженности выходит за рамки простой «дачи пояснений», и к тому же, по всей видимости, предполагает письменную форму некоего ответа на Уведомление, хотя Налоговым Кодексом РФ это не предусмотрено.

Обязанность налогоплательщика выполнять законные требования налогового органа об устранении выявленных нарушений законодательства (подпункт 7 пункта 1 статьи 23 НК РФ) совсем не обязательно должна сопровождаться объяснениями (вспомним также статью 51 Конституции РФ).

При этом отказ налогоплательщика (налогового агента) от дачи пояснений не означает препятствование законной деятельности должностных лиц налоговых органов, поскольку не мешает им пользоваться своими правами по вызову налогоплательщика (что они и сделали, направив Уведомление), а также применять механизмы по принудительному взысканию неуплаченного налога (сбора) в бюджет (в соответствии со статьями 46, 47, 48 НК РФ). Кроме того, фраза о необходимости представления на заседание комиссии не только пояснений, а вообще чего бы то ни было отсутствует в форме КНД 1165009, что ставит под сомнение подобное притязание налоговой инспекции.

Нарушение № 6

В статье 19.4 КоАП РФ говорится о неповиновении законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль), государственный финансовый контроль… Неповиновение возможно в случае, когда существует обязанность подчиниться, а согласно подпункту 7 пункта 1 статьи 21 НК РФ предоставлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов – право, а не обязанность налогоплательщика.

А в силу пункта 5 статьи 23 НК РФ ответственность налогоплательщика согласно законодательству РФ наступает за невыполнение или ненадлежащее выполнение обязанностей. Поскольку обязанность налогоплательщика являться в налоговый орган по вызову на основании письменного уведомления для дачи пояснений в кодексе прямо не поименована, вызывает сомнение применение административной ответственности в случае неявки налогоплательщика на заседание Комиссии.

И, наконец, необходимо понимать, что рекомендации налогового органа по результатам заседания комиссии после такого Уведомления не могут носить обязательного характера.

Комментарии

4