Декларация по ЕНВД за 4 квартал 2017 года: подробный гид и образец заполнения

За 4 квартал 2017 года сдается декларация, утвержденная приказом ФНС № ММВ-7-3/353@ от 04.07.2014 г. в редакции приказа от 19.10.2016 г.

С 1 квартала 2018 года ожидается обновленная форма, имейте это ввиду.

Состоит декларация из титульного листа и трех разделов. При этом разделов 2 в декларации может быть несколько.

Все правила заполнения декларации изложены в Порядке заполнения декларации, но вопросы по заполнению формы не иссякают.

Обратите внимание, что наш образец заполнен с помощью программы и имеет машиноориентированный вид. Поэтому в нем не везде стоят прочерки, о которых говорится ниже. Такое заполнение формы, подготовленной с использованием программного обеспечения, предусмотрено Порядком заполнения.

Титульный лист

Вверху титульного листа, так же, как и всех разделов декларации, указывается ИНН и КПП. Индивидуальные предприниматели поле КПП не заполняют, в поле ставится прочерк.

При представлении первичной декларации в поле «Номер корректировки» указывается 0, если подается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. 2 кварталу соответствует код 24.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. Выбор кода зависит от того, стоит ли налогоплательщик ЕНВД на учете по месту ведения деятельности или по месту нахождения организации (месту жительства ИП). По месту нахождения организации (месту жительства ИП) встают на учет при пассажирских и грузоперевозках, развозной и разносной торговле, а также размещении рекламы на транспорте.

При заполнении поля «Налогоплательщик» указывается полное название организации (включая организационно-правовую форму) или фамилия, имя и отчество (при его наличии) предпринимателя.

Код ОКВЭД обычно ставится тот, по которому ведется деятельность ЕНВД. Если кодов несколько, можно выбрать любой из них.

Ниже идут поля, заполняемые только организациями, в них предприниматели ставят прочерки. Впрочем, организации тоже ставят прочерки, если декларация сдается не в связи с реорганизацией или ликвидацией фирмы.

Если никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

Прикладываться к декларации может только один документ – доверенность, если декларацию подписывает представитель организации или ИП.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указывается ФИО руководителя организации, а вот фамилию ИП указывать не надо, если он сам подписывает декларацию.

Если декларацию подписывает доверенное лицо, то указывается ФИО представителя (либо название организации-представителя).

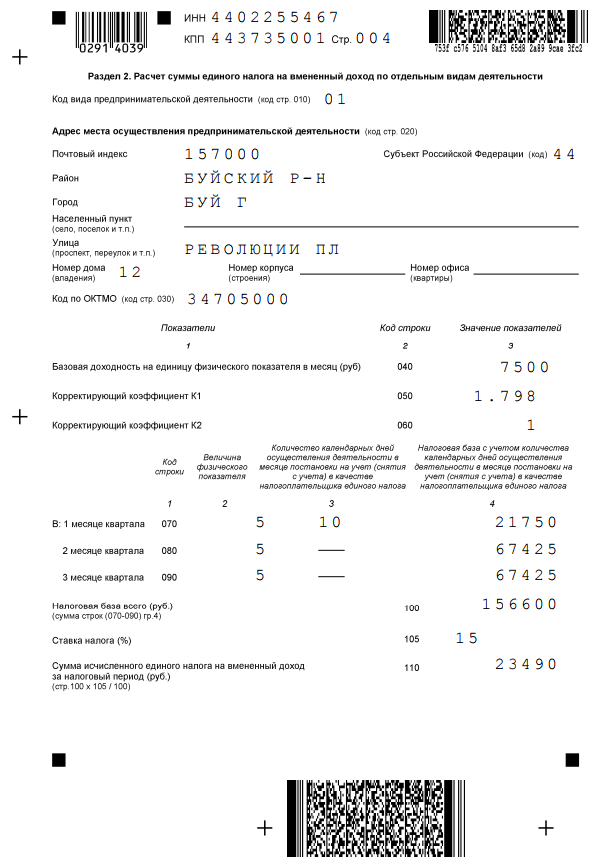

Раздел 2

Заполнение декларации начинается с раздела 2. Этих разделов может быть несколько. В приведенном примере их два, поскольку наше ООО ведет два вида деятельности. Так же может быть несколько разделов 2 и по одному виду деятельности, если они ведутся в разных районах одного города (муниципального района).

Код вида предпринимательской деятельности выбирается из Приложения 5 к Порядку заполнения декларации.

В строке 020 указывается адрес места осуществления предпринимательской деятельности, а в строке 030 ОКТМО, соответствующий адресу. Адреса заполняются в соответствии с классификатором адресов.

В строке 040 указывается базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК. По розничной торговле с торговыми залами базовая доходность составляет 1800 руб., по бытовым услугам 7500 руб.

В строке 050 указывается коэффициент-дефлятор. В 2017 году он равнялся 1,798.

В строке 060 указывается коэффициент К2, найти его можно в нормативном акте, которым введен налог ЕНВД на территории конкретного города или района. Иногда К2 состоит из различных подкоэффициентов, перемножив которые и получается коэффициент для расчета налога. Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равен 1.

В строках 070-090 рассчитывается налоговая база по каждому месяцу квартала. В графе 2 пишется величина физического показателя в целых единицах. Если величина физического показателя в каком-то из месяцев изменилась, то для расчета берется новая величина показателя, а не та, которая была ранее.

В графе 3 указывается количество календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика ЕНВД. Эту графу заполняют только те налогоплательщики, которые вставали на учет или снимались с учета в отчетном квартале.

В графе 4 указывается налоговая база за каждый календарный месяц налогового периода (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)).

В приведенном примере организация встала на учет как плательщик ЕНВД в октябре, поэтому налоговая база рассчитана с учетом дней ведения деятельности. В октябре 31 календарный день, поэтому расчет в первом разделе 2 такой: 64 728/31 х 10= 20 880. Так же рассчитан налог во втором разделе 2.

В строке 100 указывается сумма строк 070-090 по графе 4, а в строке 110 исчисленный налог (строка 100 х 15%).

Раздел 3

После заполнения раздела 2 переходим к разделу 3. В нем указываются данные всех разделов 2, сколько бы их не было в декларации.

В строке 010 указываются суммы строк 110 всех разделов 2.

В строке 020 указывается сумма страховых взносов в ПФ, ФОМС и ФСС за работников, уплаченная в текущем периоде. Так же в этой строке указываются расходы, на которые может быть уменьшен налог (оплата больничных за счет работодателя, добровольное личное страхование работников). Если у ИП нет работников, то в этой графе он ставит прочерк.

Строку 030 заполняют ИП, уплатившие пенсионные и медицинские взносы за себя в отчетном квартале. Если суммы в строке 020 достаточно для максимально возможного уменьшение налога, то строку 030 можно и не заполнять, поскольку все равно на неё налог уменьшить не получится. Организации в этой строке ставят прочерк.

Сумма налога, подлежащая уплате за налоговый период, указывается в строке 040.

Организации и ИП, производящие выплаты физлицам, рассчитывают её по формуле стр.040 = стр.010 – стр.020 – стр. 030. При этом строка 040 не может быть более половины суммы исчисленного налога (стр.010 х 50%) потому что налог можно уменьшать не более чем на 50%.

ИП, не производящие выплат физлицам, рассчитывают налог по формуле стр.040 = стр.010 – стр.030. При этом строка 040 не может быть менее нуля.

Раздел 1

После заполнения разделов 2 и 3, заполняется раздел 1. Если ОКТМО, по которому исчислен налог один, то все просто – сумма из строки 040 раздела 3 переносится в строку 020 раздела 1. Если налога к уплате в строке 040 нет, в строке 020 ставятся прочерки.

Если ОКТМО несколько, то налог по каждому коду определяется как произведение значения показателя по строке 040 раздела 3 и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 и с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3. Т.е. по формуле стр.020 = стр.040 х (сумма стр. 110 всех разделов 2 по данному ОКТМО/стр.010).

Напоминаем, что деклараций по ЕНВД у налогоплательщика может быть несколько, поскольку стоять на учете как плательщик этого налога можно в нескольких налоговых инспекциях.

Комментарии

11