«Схемотехника». Урок 5. Схема «Прямой агентский договор»

Налоговый эксперт Кирилл Соппа размещает на своем канале «Уроки налоговой схемотехники» в Telegram самые интересные налоговые схемы: как опасные, так и безопасные.

Кирилл ведет у нас отдельную рубрику. Он уже рассказывал про схему «Обратный Агент» , про «Управляющего ИП», про «Рукава продаж» и про «Агента на Закупе».

Сегодня Кирилл разбирает еще одну популярную схему «Прямой агентский договор».

Суть схемы. Заключаем агентский договор с компанией, которая занимается реализацией продукции. Агент получает свое вознаграждение в виде процента с продаж.

Агент должен применять налоговый спецрежим. Идеально УСН с базой доходы. Тогда схема дает экономию по налогу на прибыль. Если компания продает товар за 100 рублей (вкл. НДС), а вознаграждение Агента составляет 10% от проданного, то на затраты компания сможет поставить дополнительно 10 рублей и экономия по налогам составит 1,4 рублей. Экономии по НДС в схеме нет.

Ранее (до ввода в эксплуатацию системы АСК НДС-2) агентский договор широко применялся для «ломки» цепочек по НДС, чем заслужил стойкую аллергию у бухгалтерского сообщества уже одним своим названием. На сегодня АСК НДС-2 свободно выстраивает цепочки «сквозь» агентские договоры. Поэтому грамотно встроенный в структуру группы компаний Агент является очень эффективным инструментом структурирования бизнеса.

В-первых, агентский договор самомасштабируемый инструмент оптимизации. Если продажи упали или выросли не потребуется «вручную» подгонять базу по прибыли. Нужная доля маржи автоматически останется на спецрежиме.

Во-вторых, агентский договор является инструментом сохранения лимитов на право применения спецрежима. В целях применения спецрежима учитывается агентское вознаграждение, а не вся сумма продаж.

В-третьих, Агент может работать от своего имени, что может позволить в некоторых случаях аккумулировать на Агенте всю клиентскую базу и скрыть некоторые подробности внутренней «кухни» структурирования бизнеса. Правда, в указанном случае вырастают банковские риски, потому что Агент не будет удовлетворять нормативам ЦБ РФ по налоговой нагрузке в зависимости от оборота по счету. Что с этим делать я уже подробно разбирал здесь.

Главным риском применения прямой агентской схемы (как, впрочем любой агентской и вообще любой схемы) является ее фиктивность. Приведенный пример является наглядным ответом всем бухгалтерам, которые боятся применения агентского договора просто потому что он «агентский», но при этом продолжают ставить к вычету счет-фактуры с, так называемым, «бумажным» НДСом.

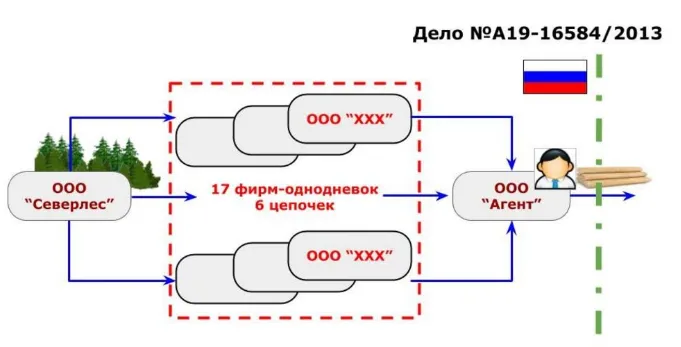

Компания выстраивала цепочки посредников из фирм-однодневок (шесть цепочек, семнадцать однодневок). На конце всех цепочек применялся Агент — заключать экспортные контракты с иностранцами от однодневок рискованно, а суммы продаж превышали лимиты по упрощенке. Фактически, бизнес имел два ключевых актива — деляны для вырубки леса и экспортные контракты. Держателем обоих активов в целях минимизации налоговых рисков были сделаны компании, применяющие УСН с базой Доходы. А вся маржа оседала в посредниках. Суд согласился с налоговым органом в части формирования цепочек посредников в целях создания фиктивного документооборота и получения необоснованной налоговой выгоды.

Однако отказал налоговому органу во включении в схему Агента. Основаниями были реальность директора, осуществляемой им деятельности и деловых целей — централизации экспортной деятельности.

Начать дискуссию