Закон о повышении НДС до 20% с 1 января будущего года подписан. Неоднозначное решение. Минфин в традиционно оптимистичном ежегодном проекте «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021 годов» отметил, что оно приведет к росту инфляции при одновременном снижении темпа роста реальных заработных плат (до менее 1,0% с планируемых 6,3%).

Что это значит на деле? Ухудшение качества жизни граждан и снижение их покупательской способности при автоматическом повышении цен со стороны продавцов товаров и услуг. Таким образом, совпадут сразу два негативных фактора: повышение налогов и снижение покупательской способности.

Есть и третий негативный фактор, который отработает, - повышение эффективности налогового и банковского контроля, а значит и собираемости налогов. Использование обнальных организаций становится дороже и значительно опаснее.

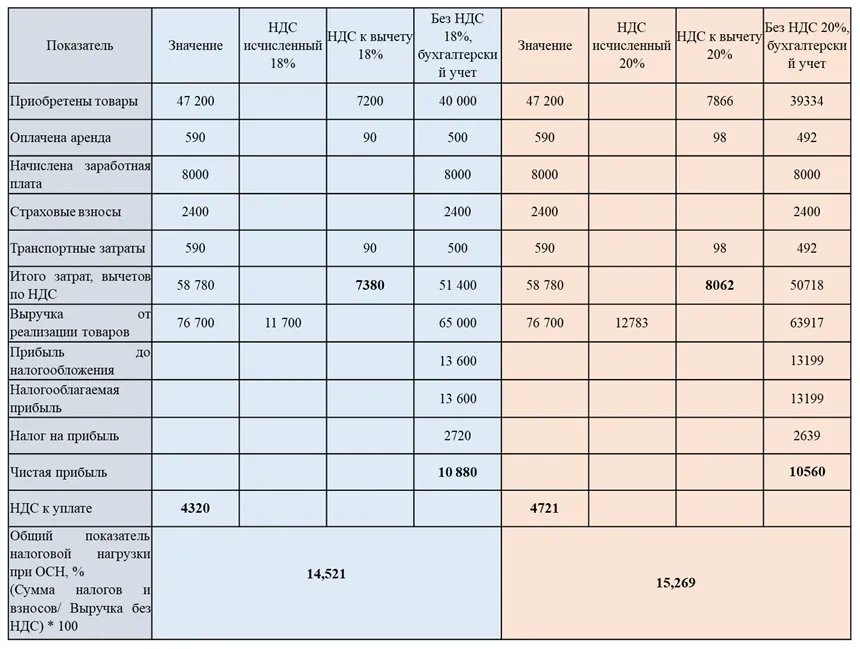

Насколько реально вырастет НДС, и как изменится налоговая нагрузка, мы продемонстрируем на реальном примере:

Как мы видим, повышение ставки НДС при неизменности стоимости покупки и реализации, приводит к снижению чистой прибыли и повышению налоговой нагрузки. Кстати, в данном случае рост налоговой нагрузки по НДС составил 9,2% несмотря на рост показателя вычетов по НДС.

А это значит, что те, у кого были проблемы с входящим НДС при ставке 18%, получат в 2019 году соответствующий рост проблемы при новой ставке. Какой именно несложно посчитать, следуя логике, указанной в таблице.

При этом мы должны понимать, что в реальной жизни вырастет и стоимость приобретаемых товаров, а компенсационный рост продажной цены может привести к снижению объемов продаж. Что делать в этой ситуации?

Как сохранить маржинальность бизнеса, и максимально нивелировать негативные факторы роста НДС мы расскажем на нашем уникальном семинаре «Бизнес в эпоху перемен: реальная оптимизация налогов», который пройдет 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве, в расширенном формате, но закрытом режиме без фото и видео съемки.

Но и без повышения НДС 2018 год продолжил тенденции предыдущих лет: при значительном снижении количества выездных налоговых проверок, растет эффективность камеральных, в том числе по результатам проверок деклараций по НДС.

Все больше налогоплательщиков получают «письма счастья», в которых им сообщают, что в ходе мероприятий налогового контроля, были выявлены факты и обстоятельства, свидетельствующие о нарушении организацией налогового законодательства в части ведения финансово-хозяйственной деятельности с высоким налоговым риском по конкретным контрагентам, имеющим признаки номинальности.

Налоговики рекомендуют добровольно подать уточнённые декларации, параллельно напоминая о низком размере заработной плате и вероятности проведения выездной налоговой проверки, после чего большинство налогоплательщиков подают «уточненки», снимая вычеты по спорных контрагентам и не решаясь на судебный спор (что часто, но не всегда, оправдано).

Стало сложно найти практику по делам о возмещении НДС из бюджета, налоговики приучили – из бюджета возвращать НДС опасно, лучше переносить их на следующие периоды, в соответствии с п.1.1 ст.172 НК РФ. Но смельчаки готовые воспользоваться законным правом на возмещение, предусмотренным самим НК РФ есть, правда, с небольшими суммами к возмещению. Причем много решений вынесено в пользу налогоплательщиков.

Так Арбитражный суд Волгоградской области в решении по делу №А12-40785/2017 от 12.03.2018 обязал возместить ИП НДС в размере 684 262 руб. Налоговый орган утверждал, что экспортная поставка ИП хотя и реальна, но убыточна и направлена на неправомерное возмещение НДС. Но суд указал, что налоговики использовали неверную методику определения налоговым органом конечного финансового результата совершённых сделок, сравнивая цены внутри РФ с учетом НДС и экспортной без НДС. Поскольку НДС, уплаченный продавцу товара на внутреннем рынке, подлежит возмещению из бюджета, то сделка по реализации товара на экспорт является прибыльной.

Также суд отметил, что налоговый орган, отказывая в применении налоговых вычетов и возмещении НДС, вместе с тем, признал обоснованным применение налоговой ставки 0% в отношении спорных хозяйственных операций, что уже является противоречием. Несмотря на благоприятный итог для налогоплательщика отметим, что налоговики, пытаясь доказать необоснованную налоговую выгоду, касались вопроса цены сделки при том, что этот вопрос не может быть предметом выездной или камеральной проверки (Письмо ФНС России от 27.11.2017 N ЕД-4-13/23938@).

Вопрос цены, влияния на нее взаимозависимости, деловой цели сделки и исполнения ее именно контрагентом по договору также являются определяющими при признании обоснованными вычетов НДС и его возмещении. Так Арбитражный суд Татарстана в решении по делу №А65-1013/2018 от 04.07.2018 года встал на сторону налогоплательщика, признав незаконным решение инспекции об отказе в возмещении НДС в сумме 1 235 044 руб.: налогоплательщик на заемные денежные средства купил у организации основные средства, налоговики посчитали это схемой, потому что:

- покупатель и продавец созданы незадолго до сделки;

- источником финансирования при приобретении объектов недвижимости заявителя послужили заемные средства, которые прошли денежный круг и вернулись заимодавцам;

- НДС с реализации в бюджет в полной мере не поступил, в связи с чем отсутствует источник для возмещения налога из бюджета;

- фактический пользователь вышеуказанного имущества при юридической смене собственника остается прежним;

- покупатель и продавец взаимозависимы, по их счетам осуществляются транзитные операции, а экономический смысл сделки отсутствует.

Но налоговики не смогли доказать ни взаимозависимость, ни нерыночный характер сделки. Суд указал, что налоговым органом не доказано, что целью совершения заявителем спорных операций с контрагентом являлось получение исключительно налоговой выгоды, в отсутствие намерения осуществлять реальную экономическую деятельность, при том, что контрагент является реально существующим, а получение им от заявителя оплаты с НДС налоговым органом не оспаривается.

Интересно, что налоговики, отстаивая интересы бюджета, ставили право на применение заявителем вычета по НДС в зависимость от того, что продавец недвижимого имущества ранее уже предъявлял к возмещению НДС из бюджета и, соответственно, в бюджет недопоступили денежные средства. Но суд указал, что любое юридическое лицо при наличии законных оснований вправе подать заявление на возмещение НДС из бюджета.

Каждый новый собственник недвижимого имущества имеет все правовые основания для предъявления налога НДС к вычету после принятия объекта на учет при условии его использования в деятельности, облагаемой НДС и при наличии соответствующих счетов-фактур, достоверности содержащихся в них сведений. При этом, налоговым законодательством право на применение вычета по НДС не связывается ни с фактической оплатой покупателем приобретенных товаров (работ, услуг), ни с тем, заявлялся ли соответствующий вычет по НДС продавцом товаров (работ, услуг).

Указанные дела указывают на передергивание налоговиками и некоторыми налоговыми консультантами фактов с целью запугивания бизнесменов: действительно налоговики выигрывают 84% налоговых споров, но подавляющее большинство таких споров касаются примитивного использования фирм-однодневок или покупок «бумажного НДС». В данных делах налоговики научились получать серьезные доказательства, определяющие исход дела.

Однако правильное структурирование бизнеса и использование законных схем оптимизации налогов позволяет организациям выигрывать споры с налоговиками (например, при использовании давальческой схемы, налоговики в 2018 году выиграли только 57% споров).

О том, как правильно реструктурировать бизнес, обеспечив законную налоговую оптимизацию и защиту активов бизнеса и собственников, мы расскажем на наших семинарах 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве.

А если работать по-старому? По данным МВД за 5 месяцев 2018 года выявлено 3 877 налоговых преступлений, расследовано 1 434, материальный ущерб бюджету - 43,2 млрд рублей. В среднем одно налоговое преступление - уклонение на 11,1 млн рублей. Это меньше, чем средний размер налоговых доначислений по результатам выездных проверок - 20,1 млн рублей (за первые 4 месяца 2018 года). Что такое недоимка в 11,1 млн рублей? Грубо говоря, это перевод 30 млн рублей за 3 года на обналичивание или по 833 тысяч руб. в месяц, что сопоставимо с размером черной зарплаты организации со штатом 20 человек.

Можно ли работать без «оптимизации» НДС или обналичивания через помойки? Можно и нужно.

Начать дискуссию