Редкая группа компаний обходится без использования ИП и это относится как к большим холдингам, так и к группам компаний, состоящим из одной организации и ИП. С одной стороны, плюсы использования ИП очевидны: отсутствие бухгалтерского учета, относительная легкость снятия наличных денежных средств, возможность применения налоговых льгот вплоть до 0% по УСН, с другой — обвинения в получении необоснованной налоговой выгоды, ответственность всем своим имуществом, блокировка как корпоративных, так и личных счетов ИП, низкий порог привлечения к уголовной ответственности по налоговым преступлениям. На основании проанализированной судебной практики 2018 года, мы выявили основные ошибки использования ИП в группе компаний и разработали свои рекомендации по их предотвращению.

1. Использование «технических» ИП

Ст. 54.1 НК РФ коварна и по отношению к добросовестным поставщикам и покупателям. Напомним, что для уменьшения налоговой базы необходимо в том числе, чтобы обязательство по сделке (операции) было исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

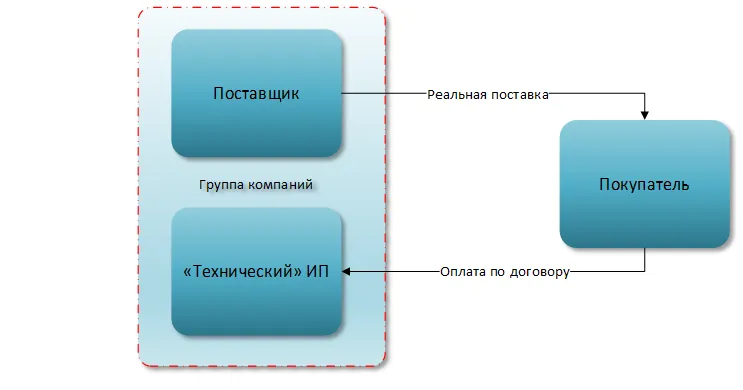

Нередко возникают ситуации, при которых поставка реально осуществляется организацией, входящей в группу компаний поставщика, но не тем ИП, который указан в договоре. При этом покупатель может частично проявить должную осмотрительность, реально встречаться с бенефициарным владельцем поставщика, который нередко одновременно является как ИП, так и генеральным директором организации, убедиться в его реальных возможностях исполнения договора, но не акцентировать внимание на «техническом» вопросе о наименовании поставщика в договоре.

А вот поставщику может оказаться удобнее получить денежные средства на счет ИП, а не организации. Поставка реально будет осуществлена группой компаний поставщика, денежные средства оплачены, закрывающие документы подписаны и все довольны. Но сам ИП, являющийся стороной договора не обладал ни материально-технической базой, ни сотрудниками и сам реально договор исполнить не мог. Так покупатель получает обвинение в нарушении положений ст. 54.1 НК РФ и теряет право на вычеты и расходы по налогу на прибыль.

Конечно, отношения в группе компаний поставщика могут иметь юридическое обоснование: например, организация может быть субподрядчиком ИП, с которым заключен договор, но как показывает практика, это не всегда так, к тому же отсутствие дальнейшего перемещения денег между организаций и ИП, говорит о техническом характере последнего, который к тому же чаще всего полученные от покупателя денежные средства обналичивает и не несет самостоятельных хозяйственных расходов. И хуже всего, когда таким обналичивающим ИП является сам бенефициар, отсюда вторая проблема:

2. ИП-бенефициар как центр обналичивания денежных средств

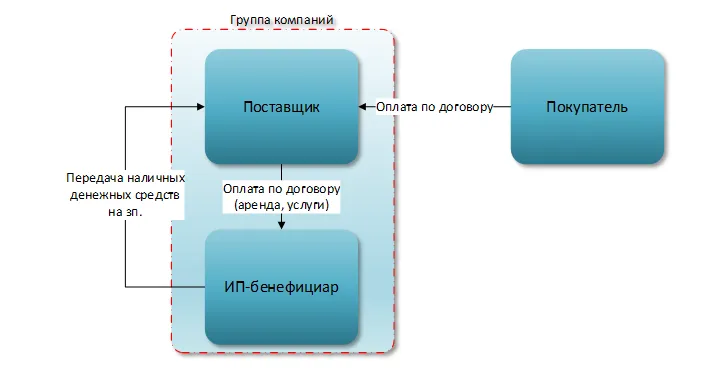

У малого и среднего бизнеса при создании группы компаний есть множество сложностей, в том числе отсутствие доверенных людей, которые могли бы быть учредителя, директорами или ИП и нежелание бенефициарного владельца давать даже доверенным людям, распоряжаться деньгами, а значит и банковскими счетами. Поэтому самая распространённая модель: ИП-бенефициар на упрощенной системе налогообложения с базой доходы, получает от контролируемой организации арендные платежи или оплату за услуги, после чего обналичивает денежные средства и выплачивает сотрудникам организации «конвертную» зарплату.

Кого и как выбирают для проведения ВЫЕЗДНОЙ налоговой проверки? А самое главное: как ее избежать? Мы подготовили материал, основанный на реальном предпроверочном анализе, который проводится ФНС. Узнайте, каким рискам подвергнут ваш бизнес. Подробнее.

Помимо, чаще всего, явно нерыночной цены договора между организацией и ИП, выходящей за «нормативные» пределы, установленные Определением ВС РФ от 29 марта 2018 г. N 303-КГ17-19327 (11-52%), такая схема работы приводит к риску блокировок счетов бенефициара и это становится не только проблемой ИП, но и всех аффилированных с ним лиц (в первую очередь тех, где он генеральный директор или учредитель), где также возможны блокировки расчетных счетов, связанных с попаданием физического лица-бенефициара в черные списки ЦБ. Для бенефициара это означает необходимость выхода из видимой в ЕГРЮЛ корпоративной составляющей, необходимость использования прикрытого владения бизнесом, ухудшающего юридический и фактический контроль.

При этом само по себе использование ИП в группе компаний — нормальная практика, также как и снятие, ими наличных денежных средств, но не следует забывать о положениях 115-ФЗ и многочисленных инструкциях ЦБ, в частности 19-МР от 21.07.2017 года, в соответствии с которой для избежание признаков транзитности, денежные средства ИП может снимать не ранее чем через 5 дней после их поступления на его счет, а само снятие не должно превышать 30% от всех оборотов по счету. Обращаем внимание, что речь не идет о снятии денежных средств по зарплатному проекту, который ИП может открыть даже не имея ни одного сотрудника...

В любом случае, ИП-бенефициар не должен быть обналичивающим звеном в группе компаний, его цель — получение подтвержденного дохода. И тут возникает вопрос: на каком основании ИП-бенефициар получает деньги. Один из популяризируемых способов — в качестве ИП-управляющего.

3. ИП-управляющий без деловой цели

Несмотря на существующую негативную судебную практику, способ налоговой оптимизации работающий, но требующий точечного и выверенного применения. Приведем пример из судебной практики, как делать не надо: Определение АС Северо-Западного округа 30.08.2018 А66-11895/2017: учредитель ООО регистрируется в качестве ИП, своим решением досрочно прекращает полномочия генерального директора и полномочия единственного исполнительного органа передает себе как ИП-управляющему. Обосновать деловую цель в суде он не смог, при этом, функции единственного участника и директора как управляющего не изменились. Цена ошибки — 14,2 млн. рублей.

Помимо прямо отсутствующей деловой цели, способ губит и откровенная жадность, когда зарплата генерального директора составляла 30 тыс. рублей, а ИП-управляющего — 3 млн., при этом прибыль организации не выросла.

4. Дробление бизнеса с участием ИП

Основные претензии налоговиков к построению группы компаний (в том числе с использованием ИП) изложены в Письме ФНС РФ от 11 августа 2017 г. N СА-4-7/15895@. Чаще всего в схеме дробления бизнеса, ИП применяет упрощенную систему налогообложения, а налоговая выгода достигается либо разностью применяемых ставок по налогу на прибыль у ИП (0,6,15%) и организации (20%), либо ИП «помогает» организации сохранить право на УСН, перераспределяя на себя часть прибыли. Не редко ИП применяет и ОСН (НДФЛ 13%), также оптимизируя налог на прибыль. Все эти варианты потенциально или реально вызывают претензии у налоговиков.

Но по делам о дроблении бизнеса, согласно обзору Центра налоговой и корпоративной безопасности бизнеса «Комплаенс решения» ФНС выигрывает только 32% споров. Особенно большие суммы недоимок возникают при утрате права на применение ЕНВД, поэтому мы категорически не советуем использовать данную систему налогообложения самостоятельно, без подстраховки в виде УСН с базой доходы или доходы-расходы, которая помогает «не слететь» с ЕНВД на ОСН, со всеми вытекающими последствиями в вид доначислений по НДС и налогу на прибыль.

Как дробить бизнес можно, как дробить нельзя? Для того чтобы убрать все мнения, а оставить только факты, мы подготовили для вас эксклюзивный обзор по дроблению бизнеса за 2018 год. Основанный только на судебной практике. Вы найдете по этой ссылке.

Общей рекомендации о необходимости самостоятельности ИП и наличия деловой цели для выигрыша налогового спора бывает недостаточно. Важны правильные показания сотрудников, контрагентов, учет особенностей корпоративной структуры группы компаний, в том числе в историческом контексте, наличие разных поставщиков и покупателей (желательно), рыночное ценообразование во взаимоотношениях взаимозависимых организаций и ИП. Безусловно не допустимо совмещение ИП, с единственным учредителем и генеральным директором организации, при котором они заключают между собой договоры, так как не представляется возможным доказать самостоятельность организации и ИП. Аналогичная ситуация возникает и при использовании в схеме супругов: особенности семейного законодательства и менталитета не позволяют судам признавать супругов самостоятельными субъектами предпринимательской деятельности.

Цена ошибки в налоговой оптимизации с использованием ИП высокая, ведь он несет ответственность по предпринимательской деятельности всем своим имуществом, а порог привлечения к уголовной ответственности всего 900 тыс. рублей налоговой недоимки. При этом, только в Москве и Московской области зарегистрировано более 7 млн. ИП.

Приглашаем вас на закрытый семинар по оптимизации налогов и корпоративной безопасности. Как сэкономить на налогах? Какие изменения ждут в налоговой политике в 2019-20гг? Заблокировали расчетный счет? Как управлять риском проведения налоговой проверки? Где взять «кэш»? Решим самые актуальные вопросы на нашем семинаре. Даем только практические ответы на все важные вопросы налоговой оптимизации.

13-14 ноября, Москва. Регистрируйтесь уже сейчас.

Комментарии

1Интересно, в какую сумму обходится проект создания юридической структуры для небольшого предприятия в 30 человек?