Начиная с отчетности за 2018 г., справку по форме 2-НДФЛ нужно будет предоставлять в ФНС по новой форме. Форма справки и порядок ее заполнения утверждены Приказом ФНС России от 02.10.2018 г. № ММВ-7-11/566@, который вступает в силу с 1 января 2019 г.

Отчитываться в ФНС по форме 2-НДФЛ обязаны налоговые агенты, выплачивающие доходы физлицам.

Налоговые агенты – лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ (п. 1 ст. 24 НК РФ).

Налоговые агенты:

- российские организации;

- ИП;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных организаций в РФ.

Как правило, налоговыми агентами являются работодатели.

Настоящим приказом налоговики утвердили две формы 2-НДФЛ:

- форма 2-НДФЛ (для предоставления в ИФНС, согласно Приложению 1 к настоящему приказу)

- справка о доходах и суммах налога физлица (для выдачи по просьбе сотрудников, согласно Приложению 5 к настоящему приказу)

Таким образом, предоставлять в ФНС и выдавать работникам надо будет разные справки.

Способы сдачи формы 2-НДФЛ в 2019 г. зависят от численности работников в организации:

- до 25 человек – отчет подается на бумаге или в электронной форме;

- 25 человек и больше - отчет подается только в электронной форме.

Штрафные санкции за нарушение сроков сдачи 2-НДФЛ в 2019 г.

- 200 руб. – с организации (ИП) за каждую несданную справку (п. 1 ст. 126 НК РФ);

- от 300 до 500 руб. – с руководителя организации (примечание к ст. 2.4, ч. 1 ст. 15.6 КоАП РФ);

- 500 руб. за каждую недостоверную справку согласно п. 1 ст. 126.1 НК РФ (указан несуществующий ИНН, но штрафа может и не быть, если организация первая обнаружит ошибку и уточнит сведения). Однако бухгалтер может ошибиться и указать ИНН, присвоенный другому физлицу. В данном случае форма 2-НДФЛ не пройдет форматно-логический контроль (Письмо ФНС от 23.11.2015 № 11-2-06/0733).

На размер штрафа не влияет количество дней просрочки сдачи отчета в установленные законодательством сроки.

Справки заполняются по итогам года по каждому физлицу и по виду налогооблагаемого дохода на основании регистров налогового учета по НДФЛ.

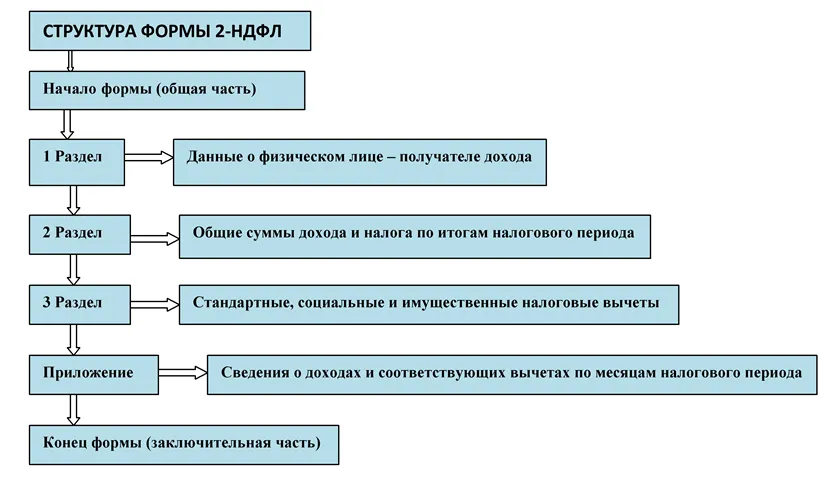

Обновленный отчет 2-НДФЛ изменился существенно. Теперь он состоит из двух частей: самой справки и приложения к ней. Форма была приведена к машиноориентированному виду для автоматизации процесса сканирования, распознавания и оцифровки полученных от налоговых агентов справок 2-НДФЛ в бумажном виде. Это должно ускорить порядок приема и обработки представленных данных в ФНС, что позволит сотрудникам подтверждать права на налоговые вычеты в кратчайшие сроки.

Для автоматической обработки отчета справка и приложение к ней имеет собственный штрих-код. Чтобы справка прошла проверку без ошибок не скрепляйте листы справки, приводящие к порче бумажного носителя, не используйте двухстороннюю печать формы, не исправляйте ошибки с помощью корректирующего средства. При сдаче формы 2-НДФЛ вручную используются чернила черного, фиолетового или синего цвета.

Заполнение текстовых полей осуществляется заглавными печатными символами. Если в каком-либо поле показатель отсутствует или заполнение всех знакомест поля не требуется, то в данном поле проставляется прочерк. При отсутствии значения по суммовым показателям указывается ноль («0»).

Рассмотрим порядок заполнения формы 2-НДФЛ согласно приложению № 1 к настоящему приказу:

|

Начало формы (общая часть) |

|

|

В общей части указываются обязательные реквизиты организации. |

|

|

Наименование поля |

Что указать при заполнении |

|

ИНН |

ИНН организации, согласно Свидетельству о постановке на учет в налоговом органе. |

|

КПП |

ИП указывают только ИНН, в поле КПП ставится прочерк. |

|

Стр. |

Номер страницы справки.

Страницы имеют сквозную нумерацию, например, для первой страницы - «001», для десятой – «010». |

|

Номер справки |

Порядковый номер справки, присваиваемый налоговым агентом. При представлении корректирующей либо аннулирующей справки в поле «Номер справки» указывается номер первичной справки. |

|

Отчетный год |

Год, за который составляется справка в формате ГГГГ. |

|

Признак |

«1» - если справка представляется налоговым агентом в ФНС для подтверждения сведений о доходах физлица, а также сумм начисленного, удержанного и перечисленного в бюджет налога в качестве ежегодной отчетности (согласно п. 2 ст. 230 НК РФ); «2» - если справка представляется налоговым агентом в ФНС для сообщения о невозможности в течение налогового периода удержать у физлица исчисленную сумму налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (согласно п. 5 ст . 226 или п. 14 ст. 226.1 НК РФ). Например, при выдаче подарка в натуральной форме уволившемуся сотруднику. «3» - если справка представляется правопреемником налогового агента в ФНС для подтверждения сведений о доходах физлица, а также сумм начисленного, удержанного и перечисленного в бюджет налога в качестве ежегодной отчетности (согласно п. 2 ст. 230 НК РФ); «4» - если справка представляется правопреемником налогового агента в ФНС для сообщения о невозможности в течение налогового периода удержать у физлица исчисленную сумму налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (согласно п. 5 ст. 226 или п. 14 ст. 226.1 НК РФ). Например, при выдаче подарка в натуральной форме уволившемуся сотруднику. |

|

Номер корректировки |

«00» - при составлении первичной справки; «01», «02» и так далее – при составлении корректирующей справки; «99» - при составлении аннулирующей справки взамен ранее представленной. |

|

Представляется в налоговый орган (код) |

Четырехзначный код налоговой инспекции, где стоит на учете налоговый агент. Например, 7725, где 77 – код региона, 25 – номер налоговой инспекции. |

|

Наименование налогового агента |

Сокращенное наименование юридического лица в соответствии с его учредительными документами (или полное, в случае отсутствия краткого). Если справка представляется правопреемником реорганизованной организации, то в поле «наименование налогового агента» указывается наименование реорганизованной организации либо обособленного подразделения реорганизованной организации. Если справка представляется физическим лицом, признаваемым налоговым агентом, то в поле «наименование налогового агента» указывается ФИО в соответствии с документами, удостоверяющем личность. В случае двойной фамилии слова пишутся через дефис. |

|

Форма реорганизации (ликвидация) (код) |

Код формы реорганизации и код формы ликвидации организации, если справка представляется в ФНС правопреемником за реорганизованную организацию. Данное поле обязательно для заполнения при заполнении поля «Признак» значением «3» или «4»: «0» - ликвидация; «1» - преобразование; «2» - слияние; «3» - разделение; «5» - присоединение; «6» - разделение с одновременным присоединением. |

|

ИНН/КПП реорганизованной организации |

ИНН/КПП реорганизованной организации. Данное поле обязательно для заполнения при заполнении поля «Признак» значением «3» или «4» и при заполнении поля «Форма реорганизации (ликвидация) (код)» значением, отличным от «0». |

|

Код по ОКТМО |

Код территории, на которой зарегистрирована организация. Код ОКТМО содержится в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). Также он указан в уведомлении, полученном от органов статистики.

ИП (кроме плательщиков ЕНВД и работающих по патенту), нотариусы, адвокаты и другие лица, занимающиеся частной практикой, указывают ОКТМО по месту жительства. ИП на ЕНВД и патенте указывают ОКТМО по месту ведения спецрежимной деятельности. Необходимо учесть, что если организация в течение налогового периода сменила свое местонахождение, то в ФНС представляются отдельные справки:

При этом ориентироваться нужно на дату удержания налога у физлица. Например, организация сменила юридический адрес в марте, а зарплату сотрудникам за март и НДФЛ уплатила в апреле. В данном случае, данные о зарплате за март необходимо указать в справке 2-НДФЛ с новым кодом ОКТМО. КПП в справках со старым и новым кодом ОКТМО всегда указывается новый. |

|

Телефон |

Телефонный код города и номер контактного телефона организации. |

|

Раздел 1. Данные о физическом лице – получателе дохода |

|

|

В Разделе 1 указываются личные данные о физлице. |

|

|

Наименование поля |

Что указать при заполнении |

|

ИНН в Российской Федерации |

ИНН физлица. Если у сотрудника нет ИНН, то данный реквизит можно не заполнять. В прежнем порядке заполнения формы 2-НДФЛ такой оговорки не было. Из данного раздела исключен ИНН в стране гражданства. Узнать ИНН физлица можно на сайте https://www.nalog.ru в разделе «Узнай ИНН», введя его паспортные данные. |

|

Фамилия, Имя, Отчество |

ФИО физлица без сокращений, согласно документу удостоверяющему личность. ФИО иностранных граждан указывается латинскими буквами. При отсутствии отчества поле «отчество» не заполняется. |

|

Статус налогоплательщика |

Код статуса налогоплательщика. «1» - налоговый резидент РФ; «2» - нерезидент РФ (данный код присваивается также для граждан Республики Беларусь, Казахстана, Армении и Киргизии); «3» - нерезидент РФ, являющийся высококвалифицированным специалистом; «4» - нерезидент РФ, являющихся участником госпрограммы по добровольному переселению соотечественников, проживающих за рубежом или член экипажа судна, плавающего под флагом РФ; «5» - нерезидент РФ (иностранец), который признан беженцем или получил временное убежище на территории РФ; «6» - иностранец, который работает на территории РФ по патенту. Налоговый статус иностранца определяется по общим правилам по состоянию на конец года. Представлять несколько справок 2-НДФЛ на одно физлицо с разными статусами не нужно. |

|

Дата рождения |

Дата рождения в формате ДД.ММ.ГГГГ, согласно документу удостоверяющему личность. |

|

Гражданство (код страны) |

Код страны, гражданином которой является сотрудник, согласно ОКСМ (Общероссийский классификатор стран мира). Например, код России – 643, Белоруссии – 112. Если гражданство отсутствует, то указывается «код страны», выдавшей документ, удостоверяющий личность. |

|

Код документа, удостоверяющего личность |

Код вида документа, удостоверяющего личность согласно Приложению 1 к приказу ФНС России от 02.10.2018 № ММВ-7-11/566@. Например, код паспорта гражданина РФ – 21, код военного билета – 07. |

|

Серия и номер |

Серия и номер документа, удостоверяющего личность без знака №. |

|

Раздел 2. Общие суммы дохода и налога по итогам налогового периода |

|

|

В разделе 2 отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного НДФЛ по соответствующей ставке. Раздел 2 заполняется отдельно для каждой ставки. При этом на второй и последующих страницах заполняются поля «ИНН», «КПП, «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код), Раздел 2, Раздел 3 (при необходимости) и Приложение к справке. В остальных полях ставится прочерк. |

|

|

Наименование поля |

Что указать при заполнении |

|

Ставка |

9 % - доходы резидентов РФ (дивиденды от долевого участия, операции с ценными бумагами, ипотечное кредитование); 13 % - доходы резидентов РФ (заработная плата, продажа имущества, иные виды дивидендов, прибыль ИП); 13 % - доходы нерезидентов РФ (заработная плата безвизовых иммигрантов, беженцев, квалифицированных специалистов и граждан ЕС); 15% - доходы нерезидентов РФ (дивиденды, продажа имущества); 30 % - доходы нерезидентов РФ (прибыль ИП, экономия на процентах по займам, проценты по депозиту свыше 13,25%, выигрыши и призы); 35% - доходы резидентов РФ (выигрыши и призы свыше 4000 руб., проценты по депозиту свыше 13,25%, экономия на процентах по займам). |

|

Общая сумма дохода |

Общая сумма начисленного и фактически полученного дохода по Приложению к справке, заполненной для этой ставки налога без учета вычетов, отраженных в Разделе 3 и в Приложении к справке. |

|

Налоговая база |

Налоговая база, с которой исчислен налог. Налоговая база = Общая сумма дохода – сумма вычетов по Разделу 3 – сумма вычетов по Приложению к справке В случае если налоговая база будет меньше нуля (суммы вычетов превысят общую сумму доходов), то в поле «Налоговая база» указываются цифры «00.0». В прежнем порядке заполнения формы 2-НДФЛ такой оговорки не было. |

|

Сумма налога исчисленная |

Сумма НДФЛ, исчисленная с налоговой базы. Сумма НДФЛ исчисленного с доходов иностранцев, работающих по патенту, уменьшается на сумму фиксированных авансовых платежей. |

|

Сумма налога удержанная

Сумма налога перечисленная |

Сумма НДФЛ, удержанная из доходов физлица. Сумма НДФЛ, перечисленная в бюджет за тот год, в котором был фактически начислен доход физлицу. Заполнение полей при выплате зарплаты за декабрь 2018 г. в январе 2019г.:

|

|

Сумма фиксированных авансовых платежей |

Сумма фиксированных авансовых платежей с доходов иностранцев, работающих по патенту. |

|

Сумма налога, излишне удержанная налоговым агентом |

Сумма НДФЛ, которую налоговый агент излишне удержал из доходов физлица, и данная сумма не была ему возвращена. Также здесь указывается сумма переплаты НДФЛ в связи с изменением статуса физлица в налоговом периоде. |

|

Сумма налога, не удержанная налоговым агентом |

Сумма НДФЛ, которую налоговый агент не удержал с доходов физлица в налоговом периоде. |

|

При заполнении формы справки 2-НДФЛ с признаком «2» или «4» в Разделе 2 указывается:

|

|

|

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты |

|

|

В разделе 3 отражаются сведения о предоставляемых налоговым агентом стандартных, социальных и имущественных налоговых вычетах физлицу, а также информация о соответствующих уведомлениях, выданных налоговым органом. |

|

|

Наименование поля |

Что указать при заполнении |

|

Код вычета |

Индивидуальный код вычета, согласно Приложению № 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@. Если вычеты не представлялись, поле не заполняется. |

|

Сумма вычета |

Сумма вычета, соответствующая указанному коду и на которую уменьшается налогооблагаемый доход. Если вычеты не представлялись, поле не заполняется. |

|

При представлении физлицу в течение налогового периода разных видов вычетов (например, стандартный вычет родителю (усыновителю) на первого ребенка - 126; социальный вычет по расходам работника на обучение детей – 321) заполняется необходимое количество полей «Код вычета» и «Сумма вычета». В случае если количество представленных налоговых вычетов превысит количество отведенных для их заполнения полей в Разделе 3, то не уместившиеся показатели нужно перенести на последующие страницы. При этом на второй и последующих страницах заполняются поля: «ИНН», «КПП, «Стр», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код), «Наименование налогового агента», «Код вычета», «Сумма вычета». В остальных полях ставится прочерк. |

|

|

Код вида уведомления |

«1» - для уведомления, подтверждающее право на имущественный вычет; «2» - для уведомления, подтверждающее право на социальный вычет; «3» - для уведомления, подтверждающее право на уменьшение налога на фиксированные авансовые платежи; |

|

Номер уведомления Дата выдачи уведомления Код налогового органа, выдавшего уведомления |

Сведения о номере, дате уведомления и коде инспекции его выдавшего. В случае, если нужно указать несколько уведомлений, то заполняется необходимое количество страниц формы. При этом на второй и последующих страницах заполняются поля:

«ИНН», «КПП, «Стр», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код), «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомления».

В остальных полях ставится прочерк. Если вычеты на основании уведомления не представлялись, то данные поля не заполняются.

Для подтверждения права на тот или иной вычет физлицу необходимо обратиться в налоговую инспекцию для выдачи ему соответствующего уведомления. Представим ситуацию, когда сотруднику на основании уведомления ошибочно предоставили имущественный вычет, на который он не имел права. В данном случае налоговый агент не обязан сдавать корректирующую форму 2-НДФЛ. Доплачивать налог будет сотрудник. Также он должен предоставить в ФНС декларацию по форме 3-НДФЛ. |

|

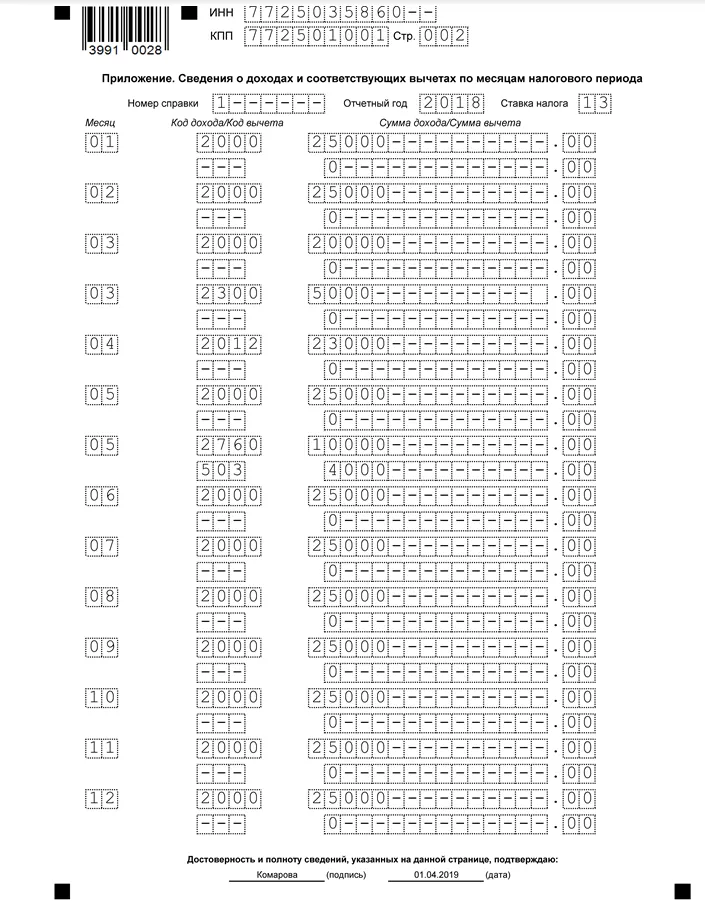

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода |

|

|

В приложении отражаются доходы, начисленные и фактически полученные физлицом в денежной, натуральной форме и в виде материальной выгоды помесячно. Приложение заполняется отдельно для каждой ставки. При заполнении формы справки с кодом признака 1 или 3 в Приложении в соответствующих полях указываются коды и суммы всех начисленных и фактически полученных физлицом доходов. При заполнении формы справки с кодом признака 2 или 4 в Приложении в соответствующих полях указывается сумма фактически полученного дохода, с которого не был удержан налог. В Приложении не отражаются стандартные, социальные и имущественные вычеты. Для данного вида вычетов предназначен Раздел 3. Здесь указываются вычеты, которые не связаны с конкретной выплаченной суммой (например, необлагаемая часть материальной помощи). |

|

|

Наименование поля |

Что указать при заполнении |

|

ИНН |

ИНН организации, согласно Свидетельству о постановке на учет в налоговом органе. |

|

КПП |

• КПП головного отделения организации, если доходы физлицу выплатило головное отделение организации; • КПП обособленного подразделения организации, если доходы физлицу выплатило обособленное подразделение организации (если в течение календарного года физлицо получало доходы в различных обособленных подразделениях, то по каждому подразделению необходимо представить в ФНС справку по форме 2-НДФЛ); • КПП по месту учета территориальных ФНС, если организация является крупнейшим налогоплательщиком. ИП указывают только ИНН, в поле КПП ставится прочерк. |

|

Стр. |

Номер страницы справки. Страницы имеют сквозную нумерацию, например, для первой страницы - «001», для десятой – «010». |

|

Номер справки |

Порядковый номер справки, присваиваемый налоговым агентом. При представлении корректирующей либо аннулирующей справки в поле «Номер справки» указывается номер первичной справки. |

|

Отчетный год |

Год, за который составляется справка в формате ГГГГ. |

|

Ставка |

Ставка НДФЛ. |

|

Месяц |

Номер месяца в хронологическом порядке, за который был начислен и фактически получен доход. Например, январь - 01, октябрь-10. |

|

Код дохода |

Индивидуальный код по виду дохода согласно Приложению № 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@. Например:

На практике случаются случаи, когда индивидуального кода вычета для дохода нет, в данном случае указывается «Код дохода» - 4800 (Письмо ФНС от 19.09.20016 № БС-4-11/17537). |

|

Сумма дохода |

Сумма начисленного и фактически полученного дохода по указанному коду дохода. |

|

Код вычета |

Код вычета в соответствии с представленным вычетом согласно Приложению № 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@. Например:

Вычеты отражаются:

|

|

Заключительная часть (конец формы) |

|

|

Наименование поля |

Что указать при заполнении |

|

Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю |

1 - справку представляет налоговый агент (правопреемник налогового агента). Например, подписывает руководитель организации; 2 - справку представляет представитель налогового агента (правопреемника налогового агента). Например, подписывает бухгалтер или другое лицо по доверенности. |

|

Фамилия, имя, отчество и подпись |

ФИО уполномоченного лица, представившего справку и его подпись. |

|

Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента (правопреемника налогового агента) |

Заполняется в случае предоставления справки представителем налогового агента (правопреемником налогового агента) по доверенности, при значении поля «достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю» - 2. |

|

Печать на справке можно не ставить. Порядок заполнения этого не требует |

|

Уточненные Справки представляются по форме, действовавшей в налоговом периоде, за который вносятся соответствующие изменения. В течение 10 рабочих дней с даты отправки отчета 2-НДФЛ, налоговая инспекция направляет налоговому агенту Реестр в электронной форме о приеме отчета. Приложением 1 к настоящему приказу утвержден обновленный реестр сведений о доходах физлица.

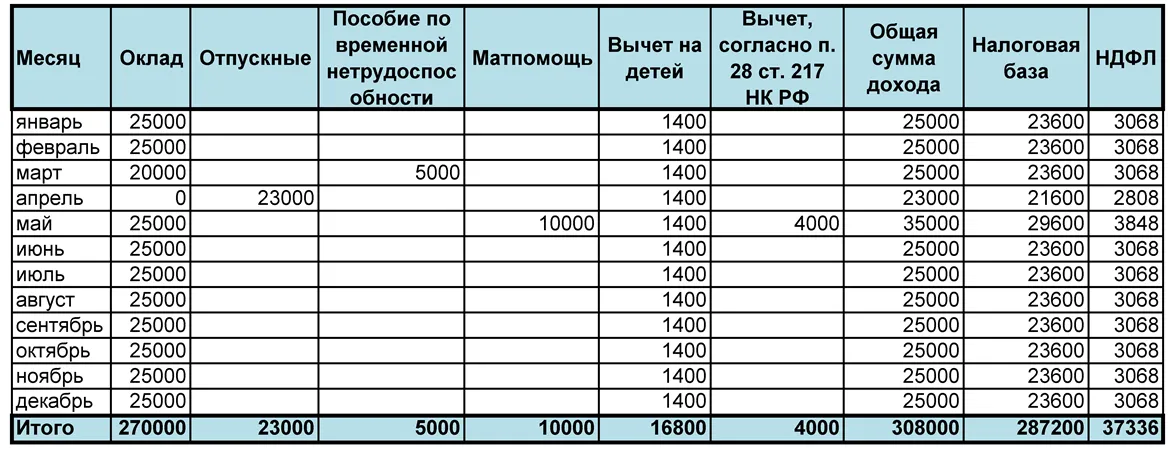

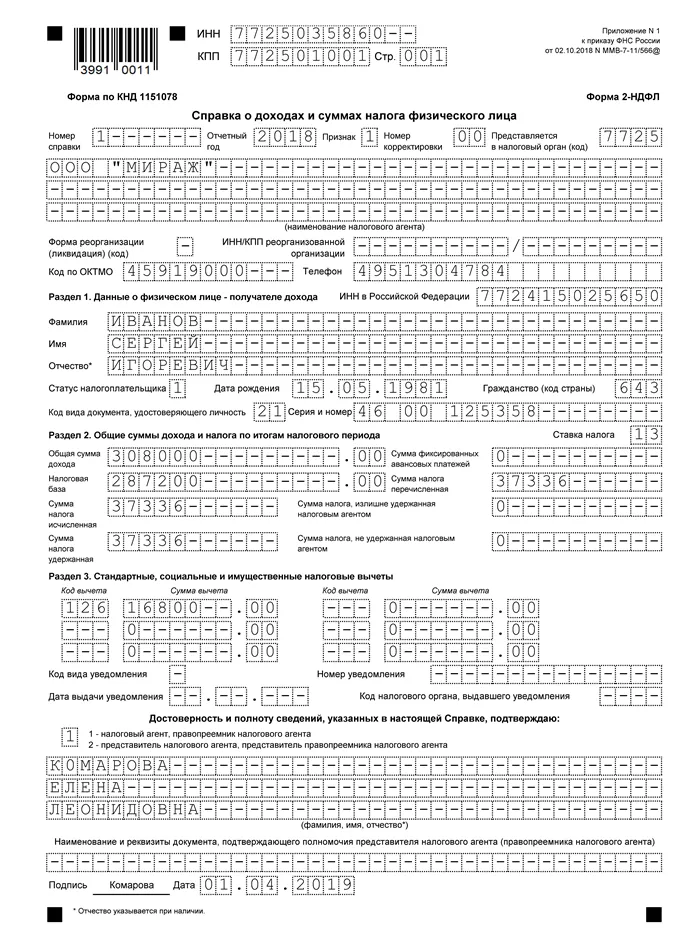

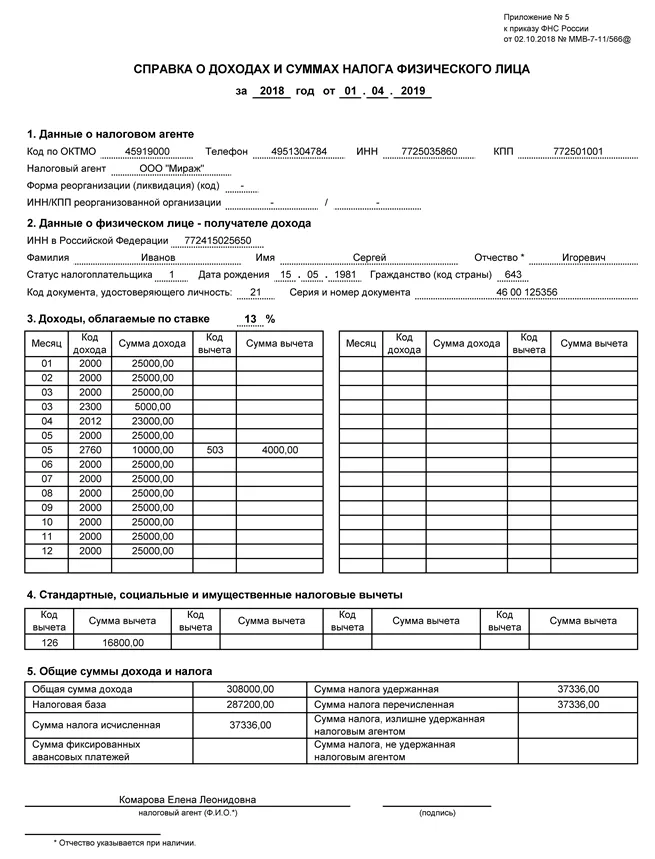

Рассмотрим практический пример заполнения формы 2-НДФЛ за 2018 г. со следующими исходными данными:

Оклад сотрудника ООО «Мираж» - Иванова Сергея Игоревича составляет 25 000 руб. в месяц. У Иванова С.И. есть дочь, учащаяся 3-го класса. В связи с тем, что общая сумма дохода за 2018 г. не превысила 350 000 руб., Иванову до конца года представляется стандартный налоговый вычет на первого ребенка в сумме 1 400 руб. в месяц. Уведомления из налоговой инспекции о праве на вычеты Иванов С.И. не предоставлял.

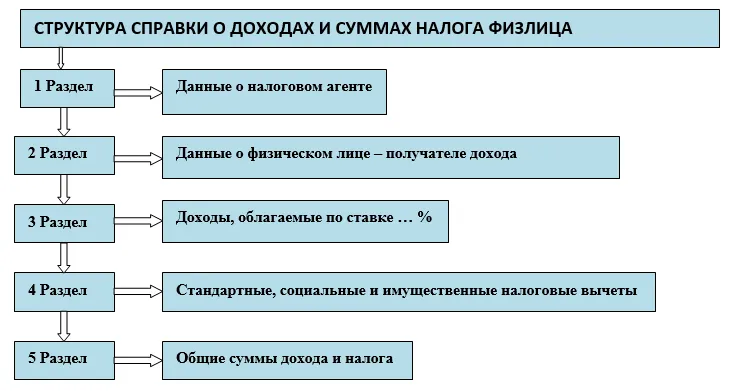

Если работодатель выдает справку 2-НДФЛ сотруднику по его просьбе (например, в банк), то справку теперь нужно выдавать по новой форме, утвержденной Приказом ФНС России от 02.10.2018 г. № ММВ-7-11/566@ (Приложение 5).

Порядок заполнения данной справки аналогичен заполнению основной формы 2-НДФЛ. Из данной справки удалены поля:

- форма по КНД;

- номер;

- признак;

- номер корректировки;

- в ИФНС (код);

- ИНН в стране гражданства;

- информация об уведомлениях, подтверждающих право на стандартные, социальные и имущественные вычеты, право на уменьшение налога на фиксированные авансовые платежи.

Данные поля не несут смысловой нагрузки для физических лиц и необходимы ФНС для контроля правильности, начисления и уплаты НДФЛ.

Пример заполнения справки о доходах и сумма налога физлица по тем же исходным данным:

Заполнить справку 2-НДФЛ для выдачи работникам

Не всегда есть возможность оперативно выдать работнику справку, сформированную в бухгалтерской программе, а у кого-то может такой не быть вовсе. Поэтому, чтобы вы не заполняли форму руками, «Клерк» сделал для вас инструмент для её быстрого и удобного формирования.

Обратите внимание, что справка формируется отдельно по каждой ставке НДФЛ, если доходы облагаются по двум разным ставкам (например, 13% и 35%), то надо формировать две справки.

Комментарии

10А как заполнить справку при наличии задолженности по зарплате за несколько месяцев?

Датой фактического получения дохода в виде зарплаты считается последний день месяца, за который она была начислена. И не имеет значения выплатил ее работодатель или нет (п. 2 ст. 223 НК РФ).

В данной ситуации, порядок заполнения 2-НДФЛ зависит от того, была ли выплачена зарплата на момент предоставления формы 2-НДФЛ в ФНС.

1) если задолженность по зарплате выплачена до подачи справки 2-НДФЛ в ФНС, то заполнения формы осуществляется в общем порядке;

2) если задолженность по зарплате не погашена на момент подачи справки 2-НДФЛ в ФНС, то заполнения формы осуществляется в следующем порядке:

В других полях раздела 2 сумма НДФЛ с невыплаченной зарплаты не отражается. В связи с тем, что зарплата не выплачена, то срок удержания и уплаты НДФЛ в бюджет не наступил (п. п. 4, 6 ст. 226 НК РФ)

В приложении также указывается сумма начисленного и фактически полученного дохода в хронологическом порядке.

При погашении задолженности по зарплате, удержания и уплаты НДФЛ в бюджет в ФНС необходимо представить корректирующую справку 2-НДФЛ. При этом в поля "сумма налога удержанная" и "сумма налога перечисленная" включается сумма НДФЛ с невыплаченной зарплаты. В корректирующей справке указывается номер справки, что и в первичной.

Такое разъяснение содержит Письмо ФНС России от 02.03.2015 N БС-4-11/3283.

Сведений о фактически выплаченной сумме дохода справка 2-НДФЛ не содержит. Получается, что в рассматриваемом случае несоответствие между суммами исчисленного и удержанного налога в справке формы 2-НДФЛ придется пояснять налоговикам дополнительно - ведь они сразу решат, что агент просто уклонился от удержания налога либо ошибся в цифрах (настоящая причина - несвоевременная выплата дохода - останется у них на самом последнем месте). Уверен, что налоговики не преминут воспользоваться своим правом требовать пояснения, даже если у них будут результаты сравнения данных из всех справок 2-НДФЛ с данными формы 6-НДФЛ (тут ведь только по "котловому" методу сравнение может быть).

И кстати - срок на предоставление корректирующей справки 2-НДФЛ в связи с выплатой дохода позже срока предоставления справки законодательно не установлен, как не установлена Кодексом и сама процедура предоставления корректирующей справки (т.е. обязанности вроде бы и нет....).

Формирую справки 2-НДФЛ в Налогоплательщике. Новая форма для сдачи в налоговую там есть,а вот для выдачи сотруднику - нет.

Так программа Налогоплательщик для формирования отчетности в налоговую. А не программа учета. Поэтому там и нет такой справки