В этот раз послали нашего обозревателя на мероприятие от компании «Такском». Она проводит конгрессы каждый квартал — чаще всех. В этот раз конгресс проходил в довольно удачном месте — в Концертном зале «Планета КВН».

Смотрите наши отчеты по конференции «УНП» и 1С.

Про НДФЛ и взносы

Открыл конгресс Сергеев М.В. — начальник Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС.

Рассказал об увеличении предельных величины базы для начисления страховых взносов до 1 150 000 руб. для взносов на обязательное пенсионное страхование и 865 000 руб. по взносам на случай временной нетрудоспособности и в связи с материнством в 2019 году.

Напомнил о сохранении льготной категории плательщиков страховых взносов для некоммерческих организаций социально ориентированных и благотворительных организаций, IT-компаний.

Еще получили в этом году льготу создателей анимационного кино: тарифы для них закреплены Федеральным законом от 23.04.2018 N 95-ФЗ и составляют 14% для взносов в государственные внебюджетные фонды и 8% для взносов на обязательное пенсионное страхование. Причем, несмотря на то, что закон принят в апреле, он имеет ретроспективное действие и распространяется с 1 января 2018 года. Условия использования льготного тарифа такие:

- Численность не менее 7 человек.

- Доля выручки от производства анимационной продукции должна быть не менее 90%.

Аниматоры задали вопрос налоговым органам: сейчас анимационная индустрия получает выручку не только от производства анимационного фильма, его тиражирования, но и от продажи авторских прав пользования не только на сам фильм, но и на его персонажей. Попадает ли данная реализация под выручку от производства анимационной продукции.

Налоговая инспекция считает, что да, попадает. Готовится разъяснительное письмо касательно этого вопроса.

К ознакомлению предложены следующие письма:

- Письмо ФНС России от 29.12.2017 № ГД-4-11/27043@, где указаны контрольные соотношения формы расчета по страховым взносам(версия 3)

- Письмо ФНС России от 22.01.2018 № ГД-4-11/959@, установление кода тарифа плательщика (17) и кода категории застрахованного лица для организаций, включенных в единый реестр резидентов Особой экономической зоны в Калининградской области.

- Письмо ФНС России от 25.04.2018 № БС-4-11/7569@, установление кода тарифа плательщика (18) для российских организаций, осуществляющих производство и реализацию анимационной продукции.

Далее лектор рассказал о новой форме 2-НДФЛ — теперь она стала машиночитаемая. 2-НДФЛ для сотрудников свою форму не поменяла.

Еще поменяется 3-НДФЛ — добавится раздел для получения индивидуального инвестиционного вычета и перераспределили саму декларацию. Теперь она сократилась в полтора раза.

6-НДФЛ будет меняться в 2019 году, и новый вариант отчета будет применяться начиная с отчетности за 2020 год.

4-НДФЛ планируется упразднить.

К ознакомлению касательно 6-НДФЛ предложены следующие письма:

- Письмо ФНС России от 01.11.2017 № ГД-4-11/22216@ обзор основных нарушений, допускаемых налоговым агентом при заполнении и представлении расчета 6-НДФЛ

- Письмо ФНС России от 21.07.2017 №БС-4-11/14329@ и Письмо ФНС России от 01.08.2016 №БС-4-11/13984@ разъяснения по вопросам предоставления и заполнения формы расчета 6-НДФЛ

- Письмо ФНС России от 10.03.2016 №БС-4-11/3852@ контрольные соотношения показателей расчета 6-НДФЛ.

Свое выступление Сергеев М.В. закончил опровержением фейковых новостей, мелькающих в СМИ за последнее время касаемо НДФЛ и страховых взносов:

|

|

|

|

Изменились правила заполнения расчета 6-НДФЛ (в том числе внутри 2018 года) |

Порядок заполнения расчета 6-НДЛ, а также сама форма не менялись в течение 2018 года и сохраняются на 2019 год. |

|

Появились внутренние контрольные соотношения между 1 и 2 разделом |

Строгих внутренних контрольных соотношений нет, при этом значение строки 070 (1 раздел) и сумма строк 140 (2 раздел) не соответствует только при переходящей зарплате в конце квартала или выплате дохода в последнюю дату квартала. |

|

Изменился расчет по страховым взносам |

Форма расчета по страховым взносам и порядок его заполнения в 2019 году сохранены. |

Про налог на прибыль

Потом выступил Коньков А.Ю. — заместитель начальника Управления налогообложения юридических лиц ФНС России.

Часть выступления прошла в формате вопросов-ответов.

Об учете расходов на проезд при отмене выездного совещания

Купили на производственников невозвратные билеты, а совещание в удаленном обособленном подразделении у заказчика было отменено. Можно ли включить понесенные расходы за билеты и бронь по гостинице в расходы, принимаемые в целях налогообложения?

Учитывая требование п. 1 ст. 252 НК РФ об обоснованности и документальном подтверждении затрат, признаваемых в целях налогообложения прибыли, затраты, относимые к расходам на командировки, должны быть связаны с состоявшейся командировкой сотрудника, носящей производственный характер (письмо ФНС России от 25.11.2011 №ЕД-4-3/19756@).

О выплатах при увольнении по соглашению сторон

Налоговые риски по налогу на прибыль при выплатах при увольнении сотрудников по соглашению сторон.

Статьей 255 НК РФ установлен открытый перечень расходов на оплату труда работников.

При значительном размере выплат, их явной несопоставимости обычному размеру выходного пособия на налогоплательщике лежит бремя доказывания экономической оправданности произведенных выплат.

При отсутствии таких доказательств налоговый орган вправе исходить из того, что выплаты в соответствующей части являются личным обеспечением работников и не уменьшают налогооблагаемую прибыль (пп. 25, 49 ст. 270 НК РФ): обзор судебной практики Верховного Суда Российской Федерации № 4 (2016), утв. Президиумом Верховного Суда рФ 20.12.2016)

Судебная практика для ознакомления:

- п.30 Обзора судебной практики Верховного Суда РФ № 2 (2018), утв. Президиумом Верховного Суда РФ 04.07.2018 Касаемо применения ст. 54 НК РФ

- Определение Верховного Суда РФ от 07.09.18 по делу № 309-КГ18-6366 О квалификации доходов, выплаченных иностранной организации.

- Определение Верховного Суда РФ от 18.09.2018 № 304-КГ18-5513 О праве на преференцию при пропуске срока подачи документов

Письма для ознакомления:

- Письмо ФНС России от 17.05.2017 №СА-4-7/9270@ О практике рассмотрения споров по вопросу неправомерного применения налоговыми агентами льготных условий налогообложения при взимании налога на прибыль с доходов иностранных организаций

- Письмо ФНС России от 28.04.2018 №СА-4-9/8285@ О практике рассмотрения споров по применению концепции лица, имеющего фактическое право на доход (бенефициарного собственника)

- Письмо Минфина России от 12.01.2018 № 03-03-06/1/823 О налоге на прибыль при возмещении расходов работников на наем жилья

- Письмо Минфина России от 06.09.2018 № 03-03-06/2/63703 Об учете в расходах сумм премий, выплаченных работникам после их увольнения

Далее был перерыв, розыгрыши призов на стендах партнеров, обед, стандартные километровые очереди в буфет и всё остальное.

Про бухотчетность

После перерыва про бухотчетность за 2018 год рассказывала Т.А. Шнайдерман — ведущий эксперт отдела методологии бухгалтерского учета и финансовой отчетности Департамента регулирования бухгалтерского учета, финансовой отчетности и аудиторской деятельности Минфина России, заслуженный экономист РФ.

Настоятельно рекомендует при подготовке бухотчетности за 2018 год и раскрытии информации определенного характера, когда мы говорим о признании, оценке показателей обязательно обратить внимание на категории существенности.

IASB выпустил Практическое руководство 2 «Суждение о существенности» («Making Materiality Judgements») в 2016 году. Также на сайте Минфина в разделе Бухгалтерский учёт размещена новая презентация о существенности.

Лектор напомнила, что Россия перешла с 01.01.2018 на международные стандарты аудита. Также рассказала о планируемых изменениях в части применения ФСБУ (если кратенько, см. Реализация программы разработки федеральных стандартов бухгалтерского учета на 2018 — 2020 гг. (приказ Минфина России от 18.04.2018 № 83н).)

Лектор рассказывала без презентации, быстро и не всё я успевала записать.

Про НДС

Антошина О.А. к.э.н., член Экспертного совета по совершенствованию налогового законодательства, практикующий аудитор, налоговый консультант, сертифицированный бухгалтер-практик SIP/SIPA, бизнес-тренер по программам МВА, аттестованный преподаватель ИПБ России, автор многочисленных публикаций на профессиональную тему закрыла деловую часть конгресса выступлением про расчеты в переходный период и НДС.

Основная ставка НДС станет 20%. Для отгрузок, которые придутся на январь 2019 года или позже, будут применяться следующие новые ставки:

— 20% -основная ставка (вместо 18%);

— 20/120 -расчетная ставка (вместо 18/118);

— 16,67 -расчетная ставка (вместо 15,25).

По другим налоговым ставкам изменений нет. Документ: Федеральный закон от 03.08.2018 N 303-ФЗ

По услугам гарантийного ремонта можно будет отказаться от льготы: ее переносят в п. 3 ст. 149 НК РФ. Это позволит применять вычет НДС.

Чтобы отказаться от льготы с I квартала 2019 года, подать заявление нужно не позднее 9 января.

По новым правилам, чтобы получать возмещение в ускоренном порядке, сумма НДС, акцизов, налога на прибыль и НДПИ за три прошлых года может быть не 7 млрд, а 2 млрд руб.

Смягчили и требования к поручителям: минимальный размер уплаченных налогов сократили с 7 млрд до 2 млрд руб., обязательства по поручительствам могут составлять не 20%, а 50% от стоимости чистых активов.

Российским организациям и ИП не надо будет перечислять «налог на Google».

Если иностранная организация реализует электронные услуги в России, то с 2019 года должна будет сама платить НДС. Российские организации и ИП, которые покупают услуги, перестанут быть налоговыми агентами. Чтобы получить вычет, им понадобится договор или расчетный документ с указанием суммы НДС, ИНН и КПП продавца, а также платежки.

Организации и ИП на ЕСХН станут плательщиками НДС. Спецрежимники смогут получать вычеты, а вот «входной» НДС нельзя будет учесть в составе расходов. На 2019 год можно получить освобождение от НДС в следующих случаях:

— начало применения ЕСХН приходится на 2019 год;

— ЕСХН применялся и раньше, за 2018 год выручка не превысила 100 млн руб.

Если хотите применять освобождение с начала 2019 года, нужно подать уведомление в инспекцию по месту учета не позднее 21 января (с учетом переноса).

При реализации макулатуры надо платить НДС. С 2019 года закончится действие освобождения, и реализация макулатуры будет облагаться НДС. Налог придется исчислять покупателям макулатуры -налоговым агентам. Правила для них те же, что и для покупателей металлолома, сырых шкур, алюминия вторичного и его сплавов.

Восстанавливать НДС при получении средств из бюджета не придется. С 2019 года можно будет принимать к вычету «входной» НДС по товарам, работам и услугам, имущественным правам, которые были приобретены за счет субсидий и бюджетных инвестиций. Условие: деньги выделяются без учета затрат на НДС (это должно быть указано в документах о предоставлении субсидий или бюджетных инвестиций). Новшества касаются субсидий и бюджетных инвестиций, полученных начиная с 2019 года.

С 25 января пояснения к декларации по НДС сдавайте по новому формату.

ФНС России обновила формат ответа на требование представить пояснения к налоговой декларации по НДС. В частности, учтены новые коды видов операций в книгах покупок и продаж (33 −44). Сделайте обновление программы, через которую передаете данные, чтобы налоговики приняли ваши пояснения.

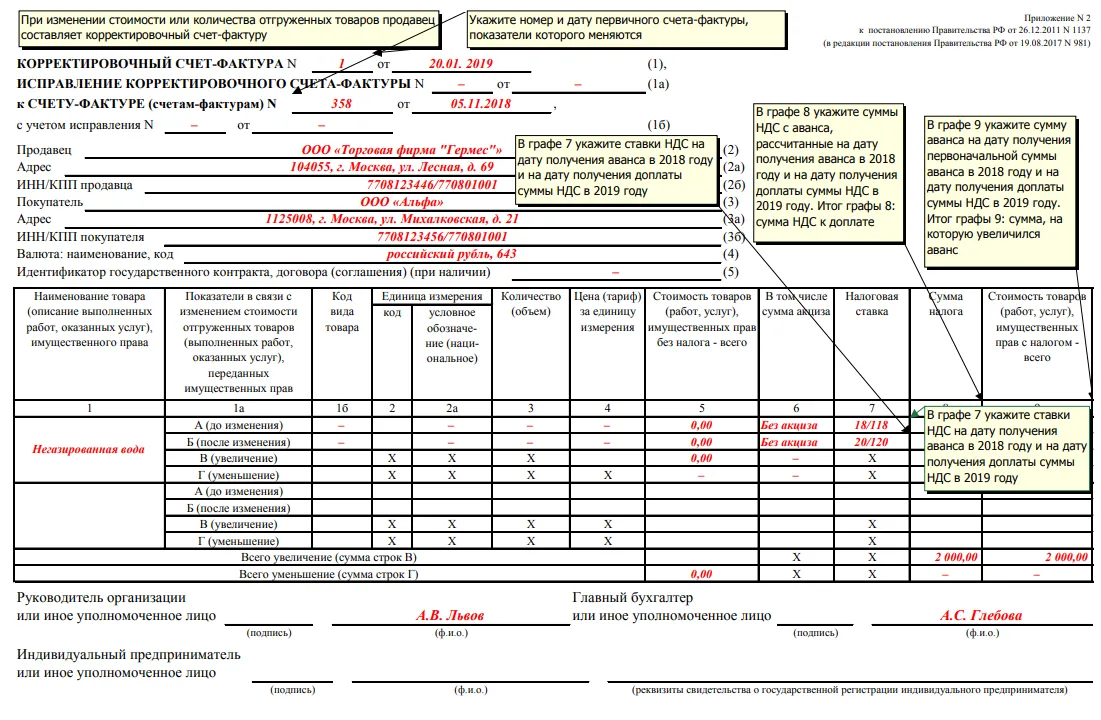

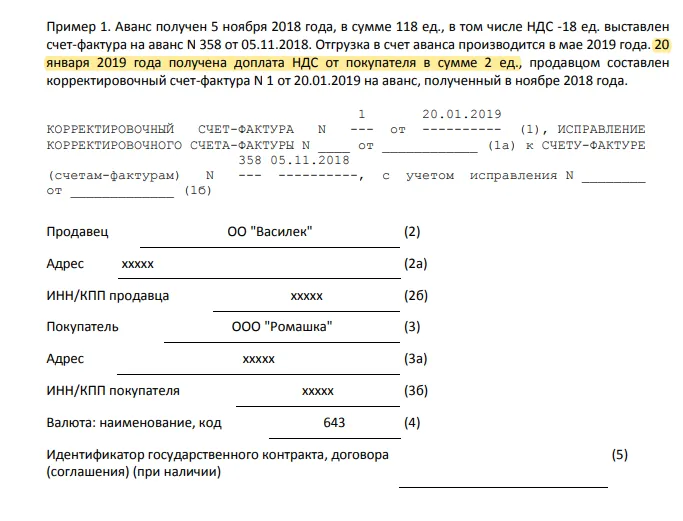

Доплату НДС 2%, полученную в I квартале, отразите в декларации по рекомендациям налоговиков. Если «налоговая» доплата 2% получена в 2019 году отдельно от аванса, ФНС советует выставлять корректировочный счет-фактуру. Разницу между суммами налога включите в графу 5 стр. 070 разд. 3 декларации и учтите при расчете общей суммы налога. В графе 3 укажите «0». Документ: Письмо ФНС России от 23.10.2018 N СД-4-3/20667@

НДС в кассовом чеке при оплате товара, отгруженного в 2018 г. Товар отгружен в 2018 году, а оплата за него будет произведена в 2019 году наличными денежными средствами в кассу предприятия, то какую ставку НДС необходимо указывать в кассовом чеке? Во всех кассовых чеках ставка НДС должна быть указана в размере 20% или 20/120. Однако эта ставка применяется по товарам, отгруженным с 01.01.2019 г. и позднее (подп. «в» п. 3 ст. 1, п. 4 ст. 5 Закона от 03.08.2018 N 303-ФЗ).

Если отгрузка произошла в 2018 г., то на такую операцию новая ставка не распространяется. Реализация этих товаров облагается НДС по ставке 18%. Причем ставка НДС не поменяется, даже если товары будут оплачены в 2019 г. А значит, по-хорошему, ставка НДС 18% должна быть и в кассовом чеке. Комментарий специалиста ФНС Куковской Ю.А.: «В кассовом чеке должна быть ставка НДС 20%, независимо от реквизита „признака расчета“ (письмо ФНС от 03.10.2018 № ЕД-4-20/19309@, Приказ ФНС от 22.10.2018 N ММВ-7-20/605@).

Вместе с тем, организации или индивидуальные предприниматели обязаны правильно исчислить НДС по соответствующей ставке. В частности, при возврате товаров в 2019, купленных в 2018 по ставке НДС 18%, в книге покупок регистрируется корректировочный сводный документ, содержащий суммарные (сводные) данные по таким операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техники (письмо ФНС России от 23.10.2018 № СД-4-3/20667@). В настоящее время ФНС России рассматривается возможность освобождения от административной ответственности пользователей контрольно-кассовой техники, которые не успели поменять перепрошивку и (или) указывают в кассовых чеках ставку НДС 18%» То есть, исходя из этих разъяснений, ставка НДС 18% в чеке — вне закона, хотя расчет НДС и производится по ней.

За неверную ставку НДС в чеке обещают не штрафовать. Налоговая служба временно не будет привлекать к ответственности продавцов, которые в 2019 году будут пробивать чеки со старой ставкой НДС. Появилась информация о том, что вводится временный мораторий на штрафы за некорректно оформленные кассовые чеки. Для освобождения от штрафа в случае оформления в 2019 году чека с НДС-ставкой 18%, потребуется соблюдение двух условий:

— отражение в налоговой отчетности правильной налоговой ставки (20%);

— обновление программного обеспечение кассы «в разумные сроки» (в течение I квартала 2019 года). Документ: письмо ФНС от 13.12.2018 № ЕД-4-20/24234@.

Возврат товара оформляйте по-новому. Налоговые органы рекомендуют продавцам начиная с 1 января при возврате оформлять корректировочные счета-фактуры независимо от того:

— принял ли покупатель товары на учет;

— когда была отгрузка: до нового года или после;

— возвращается вся партия товара или ее часть.

В корректировочный счет-фактуру нужно внести ту же ставку, что была в первоначальном документе. Один экземпляр корректировочного счета-фактуры передайте покупателю, если он плательщик НДС. Покупатель должен будет восстановить принятый к вычету налог.

Изменение ставки НДС с 2019 г. в договорах: о необходимости вносить изменения в ранее заключенные договоры? Вносить изменения в договоры только для того, чтобы заменить в них ставку НДС 18% на 20%, не требуется (см. Письмо ФНС от 23.10.2018 № СД-4-3/20667@ (п. 1). Что касается указанной в каждом конкретном договоре цены товара, то необходимость внесения изменений зависит от того, как сформулировано само условие о цене, и от достигнутых соглашений с контрагентами (см. п. 17 Постановления Пленума ВАС от 30.05.2014 № 33).

Вариант 1. В договоре указана общая цена, уже включающая в себя НДС.

Если никаких изменений в договор не внести, то с 01.01.2018 продавец обязан поставлять товар по той же самой цене, но уже включающей в себя НДС по новой ставке 20%. В результате с 01.01.2019 цена товара без учета НДС уменьшится, а оплата увеличения ставки ляжет на продавца. Если продавца это не устраивает, он может договориться с покупателем:

<и> или о повышении с 01.01.2019 общей стоимости товара, включающей НДС;

<и> или об уменьшении количества товара, поставляемого с 01.01.2019 за изначально указанную в договоре общую стоимость с НДС.

Вариант 2. В договоре указана только цена товара, не включающая в себя НДС.

При этом указано, к примеру, «кроме того НДС по ставке 18%» или «кроме того НДС по ставке, действующей на дату отгрузки». Если никаких изменений в договор не внести, то с 01.01.2019 продавец обязан предъявить покупателю дополнительно к этой цене НДС по ставке 20%. В результате с 01.01.2019 цена товара без учета НДС не изменится, а увеличение ставки ляжет на покупателя. Если покупателя это не устраивает, он может договориться с продавцом:

<и> или о снижении с 01.01.2019 цены товара так, чтобы предъявление дополнительно к ней НДС по ставке 20% не изменило подлежащую уплате покупателем сумму за товар с учетом изначально предполагавшегося НДС по ставке 18%;

<и> или об уменьшении количества товара, поставляемого с 01.01.2019.

Если стороны не смогут прийти к соглашению, то могут договориться о расторжении договора и возврате аванса, если он уже уплачен.

Повышение ставки НДС при сохранении цены договора. Если цена договора не будет пересмотрена и продавец заплатит 2%-ю разницу самостоятельно, учесть эту сумму в «прибыльных расходах» не получится. Так написано в письме Минфина России № 03-07-11/78170 от 31.10.2018. НДС при реализации товаров, работ, услуг, имущественных прав (далее -товаров) должен предъявляться продавцом покупателю дополнительно к их цене (п.1 ст.168 НК РФ). Сумма НДС, исчисляемая по переходящим сделкам (договор заключен в 2018 г., отгрузка товаров —в 2019 г.), зависит от того, как сформулировано в договоре условие о цене товаров. Предположим, по условиям договора цена товара с учетом НДС, исчисляемого по ставке, действующей на дату отгрузки, составляет 118 000 руб., никаких изменений в договор не будет внесено. Причем неважно -выделена в договоре цена товара без учета НДС, или нет. Тогда при отгрузке товара в 2019 г. продавец предъявляет покупателю НДС в сумме 19666,67 руб. (стоимость товара без НДС −98333,33 руб.).

Сумма долга покупателя не меняется: как и раньше она составляет 118 000 руб.

Если же в договоре была закреплена лишь стоимость товаров без учета НДС, при этом указано, к примеру, «кроме того НДС по ставке 18%» или «кроме того НДС по ставке, действующей на дату отгрузки», то продавец при отгрузке товара в 2019 г. должен исчислить НДС по ставке 20% с безналоговой цены товара, согласованной с покупателем. Например, закрепленная стоимость без НДС составляет 100 000 руб. Тогда сумма НДС составит 20 000 руб. (100 000 руб. Х 20%). Этот налог продавец обязан предъявить покупателю, выставив счет-фактуру (п.1 ст.168 НК РФ).

Задолженность покупателя исходя из условий договора составит 120 000 руб.

Как справедливо отметил Минфин, предъявленный покупателю НДС нельзя учесть в налоговых расходах — независимо от того, оплачен он покупателем или нет (письмо Минфина № 03-07-11/78170 от 31.10.2018). Правда, при расчете суммы налоговой выручки из общей стоимости товаров (с учетом НДС 20%) надо будет вычесть всю сумму НДС, предъявленную покупателю.

Отказ покупателя от оплаты 2% НДС. Имеет ли право покупатель, не соглашаясь и не изменяя условия договора 2018 года, отказаться от доплаты 2% НДС после получения товара в 2019 г., оплаченного в 2018 г.? Поставщик в этом случае принимает 2% себе на убытки безоговорочно или может обратиться в суд? Изменение и расторжение договора возможны по соглашению сторон, если иное не предусмотрено настоящим Кодексом, другими законами или договором (ч.1 ст.450 ГК РФ).

Продавец не может в одностороннем порядке увеличить цену договора. Изменение договора в связи с существенным изменением обстоятельств допускается по решению суда в исключительных случаях, когда его исполнение повлечет значительный ущерб для заинтересованной стороны (ч.2, 4 ст.451 ГК РФ). Вряд ли повышение ставки НДС на 2% повлечет для продавца значительные убытки.

По умолчанию (если в договоре прямо не указано иное) цена должна включать в себя всю сумму НДС (п. 17 Постановление Пленума ВАС РФ от 30.05.2014 N 33).

Из-за повышения ставки НДС вносить изменения в ранее заключенные договоры не обязательно (п.1 Письма ФНС от 23.10.2018 N СД-4-3/20667@). В этом случае у продавца:

— не возникнет убытков в виде 2% НДС, но уменьшается сумма выручки без НДС;

— не будет поводов для обращения в суд. В Письме ФНС от 23.10.2018 N СД-4-3/20667@, посвященном применению ставки НДС в переходный период, прямо указано, что внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг, имущественных прав) в связи с изменением налоговой ставки по НДС.

Чиновники сделали исключение для госконтрактов, которые подписаны до 1 января 2019 года. Их цена должна остаться неизменной (ч. 2 ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ). У исполнителя вырастут издержки, но это его коммерческий риск (информационное письмо Минфина от 28.08.2018 № 24-03-07/61247).

Однако Минфин выпустил информационное письмо от 29.11. 2018 № 24-01-07/86352, где чиновники пояснили, что в Федеральном законе от 18.07.2011 № 223-ФЗ о закупках нет ограничений на изменение цены договора. Повышать цену в связи с ростом ставки НДС можно. Это не должно противоречить положению о закупке, условиям самого договора. Сведения о новой цене надо разместить в информационной системе.

По контрактам заключенным в соответствии с Федеральным законом от 29.12.12 № 275-ФЗ «О государственном оборонном заказе» на момент проведения семинара информация отсутствует.

Заполнение платежки при доплате 2% НДС По договору цена товара 100 руб., кроме того — НДС по ставке, действующей на дату отгрузки. Аванс перечислен в декабре 2018г. — 118 руб. (в т.ч. НДС 18 руб.). Отгрузка в январе 2019г. −120 руб. (в т.ч. НДС −20 руб.).

Что писать в назначении платежа при перечислении поставщику в 2019 г. 2 руб.? «доплата по договору .... 2 руб., в т.ч. НДС 20% — 2 руб.»?

Если вы будете делать в 2019 г. доплату НДС, то в назначении платежа надо указать, к примеру так: «Доплата 2 процентных пунктов НДС по ставке 20% за ________________ (указываете наименование товаров, работ, услуг) по договору № _____ от ______, НДС не облагается».

Аванс с 18% НДС, отгрузка — с 20%. В договоре аренды цена указана с учетом НДС, и с переходом в 2019г. сумма договора не изменяется.

Если в договоре аренды стоимость услуг (арендной платы) без учета налога не выделена, тогда повышение ставки НДС с 18% до 20% скажется на финансовом положении арендодателя. Поскольку арендатору он должен предоставлять помещение в аренду по ранее согласованной цене (п. 17 Постановления Пленума ВАС от 30.05.2014 № 33). Эта цена в 2018 году включала в себя НДС по ставке 18%, а в 2019 году эта цена включает в себя НДС по ставке 20%. Цена договора в связи с увеличением НДС не изменяется. А раз так, то арендатор и не должен вам доплачивать 2%. Просто у арендодателя снизится выручка для целей налогообложения прибыли.

Поясним на примере. Допустим, по договору сумма арендной платы за месяц составляет 100 000 руб. с учетом НДС.

И если в декабре у вас сумма арендной платы без НДС была 84 745,76 руб. (100 000 руб. —15 254,24 руб. (100 000 руб. / 118×18), то с нового года эта сумма будет меньше. Она составит 83 333,33 руб. (100 000 руб. —16 666,67 руб. (100 000 руб. / 120×20)).

Поэтому в январе в выставляемом арендатору счете-фактуре у вас должны быть такие суммы:

— стоимость услуги без НДС — 83 333,33 руб.;

— сумма НДС — 16 666,67 руб.;

— стоимость услуги с налогом — 100 000 руб.

В целях исчисления налога на прибыль вы должны учесть в доходах выручку за минусом предъявленного НДС (п. 1 ст. 248 НК РФ). А поскольку арендатору вы предъявите налог в размере 16 666,67 руб., то в доходах надо учесть выручку в сумме 83 333,33 руб. (п. 1 ст. 248 НК РФ).

Чтобы не было проблем с налоговыми органами при проверке, рекомендуем все-таки подписать с арендатором дополнительное соглашение к договору с указанием прежнего размера арендной платы и новой ставки НДС (20%).

Ставка НДС при аренде муниципального имущества. Исчисленный в декабре НДС с аренды муниципального имущества по ставке 18/118 в дальнейшем не пересчитывается. Причем, даже в ситуациях, когда:

(и) аванс за аренду имущества уплачен в 2018г, а услуги оказаны уже в 2019г.

(и) услуги оказаны в 2018г, а оплачены в 2019г.

В первом случае это связано с тем, что НДС удерживается из арендной платы в момент оплаты услуг. А во втором — с тем, что ставка 20% по правилам, установленным Законом от 03.08.2018 N 303-ФЗ, применяется в отношении услуг, которые оказаны начиная с 01.01.2019(п. 3 ст. 164 НК РФ (ред., действ. с 01.01.2019); п. 4 ст. 5 Закона от 03.08.2018 N 303-ФЗ). Тот факт, что перечислять в бюджет исчисленный в декабре налог по старой ставке вы будете уже в 2019 г., на размер налоговых обязательств никак не повлияет. п.2.1 письма ФНС от 23.10.2018 N СД-4-3/20667@.

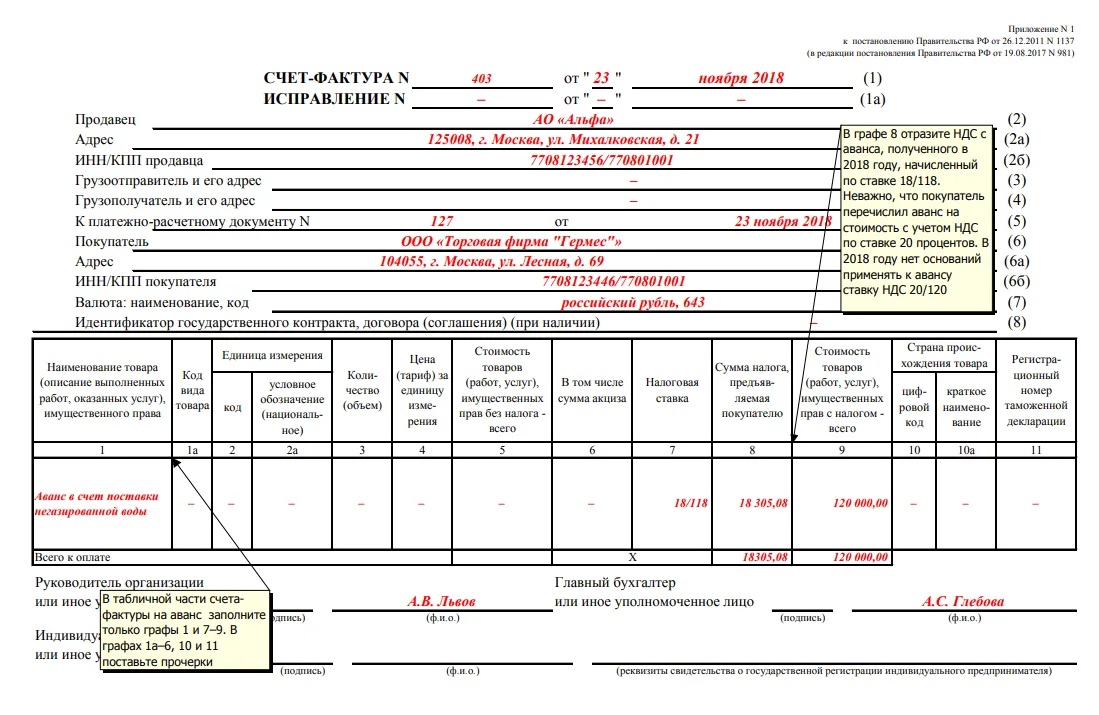

Также Ольга Александровна предоставила примеры заполнения счет-фактур в переходный период.

Начать дискуссию