Приближается срок сдачи налоговых деклараций по транспортному налогу.

Срок уплаты транспортного налога

Организации обязаны предоставить их в ИФНС не позднее 01.02.2019. О порядке составления декларации по транспортному налогу, а также об изменениях в законодательстве, особенностях его исчисления и оплаты и пойдет речь в этой статье.

Организация платит транспортный налог за каждый зарегистрированный на нее автомобиль. Эта обязанность сохраняется до снятия машины с учета в ГИБДД, даже если вы ее не используете (п. 1 ст. 358 НК РФ, письмо Минфина РФ от 18.02.2016 № 03-05-06-04/9050).

Налог по автомобилю, зарегистрированному на обособленное подразделение, оплачивается по месту нахождения ОП (п. 1 ст. 363 НК РФ, письмо Минфина РФ от 29.10.2013 № 03-05-04-04/45850).

Налог перечисляют по итогам года, а в некоторых регионах есть и квартальные авансы.

КБК — 182 1 06 04011 02 1000 110.

Транспортный налог является региональным, поэтому:

- ставку налога в пределах, установленных гл. 28 НК РФ;

- порядок и сроки уплаты налога;

- налоговые льготы и основания для их использования определяют законы субъектов РФ, на территории которых зарегистрирован автомобиль.

Порядок расчета транспортного налога

Согласно ст. 362 НК РФ организации рассчитывают сумму налога самостоятельно.

Налоговый период – календарный год.

Налог рассчитывается за год по каждому автомобилю, зарегистрированному на организацию (пп. 1 п. 1 ст. 359 НК РФ).

Налог по автомобилю = мощность двигателя в л.с. х ставка налога.

Мощность двигателя берется из ПТС или свидетельства о регистрации. Если мощность указана в кВт, ее следует перевести в лошадиные силы, умножив на 1,35962. Результат округляется до второго знака после запятой. Например, 150 кВт — это 203,94 л.с. (150 кВт x 1,35962) (п. 19 Методических рекомендаций по применению гл. 28 НК РФ).

Ставки устанавливаются законом субъекта РФ, в котором зарегистрирован автомобиль (п. 1 ст. 361 НК РФ).

Если ставка зависит от возраста машины, то рассчитать ее необходимо с года, следующего за годом выпуска (п. 3 ст. 361 НК РФ). Например, год выпуска автомобиля — 2016. Тогда в 2016 году ему 0 лет, в 2017-м — 1 год и т.д.

Если автомобиль эксплуатировался не целый год, налог следует скорректировать на коэффициент Кв. Значение коэффициента определяется с точностью до 4-го знака после запятой по формуле (п. 5.15 Порядка заполнения декларации):

Коэффициент Кв = количество полных месяцев эксплуатации автомобиля / 12.

Месяц приобретения включается в расчет, если автомобиль поставлен на учет до 15-го числа включительно. А месяц выбытия автомобиля — если он снят с учета после 15-го числа (п. 3 ст. 362 НК РФ).

Рассчитав налог по каждому автомобилю, результаты суммируют. Таким образом, получается исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо заплатить в бюджет. Если же вы оплачивали авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

В каких случаях не нужно платить транспортный налог

Платить транспортный налог не нужно, если регистрация и снятие с учета автомобиля произошли:

- в период с 1-го по 15-е число месяца;

- в период с 16-го по 30-е число месяца;

- при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца;

- в один день.

Такие разъяснения даны в письме ФНС РФ от 19.06.2017 № БС-4-21/11566@.

Кроме того, не платится налог в случае угона автомобиля (письмо Минфина РФ от 03.10.2017 № 03-05-06-04/64192).

Ведомство разъяснило, какие документы могут освободить хозяина авто от уплаты транспортного налога в случае его угона.

Согласно пп. 7 п. 2 ст. 358 НК РФ средство передвижения не будет облагаться налогом при условии предоставления в ИФНС подтверждающих документов правоохранительных органов. Ими могут быть:

- справка об угоне;

- постановление о возбуждении уголовного дела.

Кроме того, ведомство напомнило, что утраченную машину можно снять с учета в ГИБДД (Приказ МВД РФ от 24.11.2008 № 1001). Для этого собственнику потребуется направить заявление в соответствующее отделение ГИБДД.

Отметим, что ст. 85 НК РФ обязывает ГИБДД самостоятельно, без участия обладателя транспорта, сообщать в ИФНС о факте снятия с учета похищенного авто. Это делается в течение 10 дней. Если угнанный автомобиль найдут, его снова можно поставить на учет.

Транспортный налог при использовании системы «Платон»

С 01.01.2019 перестала действовать установленная законом от 03.07.2016 № 249-ФЗ льгота, предусматривающая уменьшение транспортного налога на сумму платы за вред дорогам, наносимый большегрузами дорогам федерального значения. Вычеты были предусмотрены для налоговых периодов 2016-2018 годов. Теперь преференция прекратила свое действие.

Транспортный налог является региональным налогом. При введении его в действие на территории своего региона законодательные (представительные) органы субъекта РФ могут установить дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Дополнительные налоговые льготы могут предусматриваться в том числе владельцам большегрузов.

Еще одно изменение в порядке исчисления и уплаты налога связано с необходимостью владельцев большегрузов, зарегистрированных в системе «Платон», не только исчислять, но и платить авансовые платежи по транспортному налогу, в случае, если в регионе оплата авансовых платежей по нему предусмотрена. В Москве, согласно части 1 ст. 3 Закона г. Москвы от 09.07.2008 № 33, такой обязанности нет. Новшество вызвано прекращением действия положения уже упомянутого закона от 03.07.2016 № 249-ФЗ. Исчислять, но не уплачивать авансы по налогу разрешалось до 01.01.2019 года.

Как применять повышающий коэффициент по транспортному налогу

Перечень легковых автомобилей средней стоимостью от 3 млн рублей, подлежащий применению в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном сайте Минпромторга РФ в сети Интернет. Это следует из п. 2 ст. 362 НК РФ. Стоимость автомобиля и момент его постановки на учет роли не играют.

Особое внимание следует уделить последней колонке перечня, где указан возраст автомобиля, который отсчитается с года выпуска. Например, автомобилю, который выпущен в 2016 году, в 2016-м 1 год, в 2017 году — 2 года и т.д. (письма Минфина РФ от 18.05.2017 № 03-05-04/30334, ФНС РФ от 02.03.2015 № БС-4-11/3274@).

Если в перечне автомобиль есть, но возраст у него другой, повышающий коэффициент не применяется (письмо ФНС РФ от 11.01.2017 № БС-4-21/149).

Если ваш автомобиль есть в перечне, то налог за 2018 год платите с повышающим коэффициентом.

| Группа автомобилей по перечню | Год выпуска автомобиля | Коэффициент Кп |

| От 3 до 5 млн руб. | 2016 год и позже | 1,1 |

| От 5 до 10 млн руб. | 2014 год и позже | 2 |

| От 10 до 15 млн руб. | 2009 и позже | 3 |

| Свыше 15 млн руб. | 1999 и позже |

По какой форме сдавать декларацию по транспортному налогу за 2018 год

За период 2018 года сдать декларацию нужно по форме, формату и порядку заполнения, утвержденным Приказом ФНС РФ от 05.12.2016 № ММВ-7-21/668@.

За налоговый период 2019 года уже установлена новая форма декларации по налогу. Соответствующий Приказ ФНС РФ от 26.11.2018 № ММВ-7-21/664@ вступает в силу 20.02.2019.

Необходимость обновления декларации связана с прекращением с 01.01.2019 действия положения, позволяющего вычитать из суммы транспортного налога плату за вред дорогам федерального значения, наносимый большегрузами. В связи с этим изменился и порядок заполнения документа.

Остальных изменений немного:

- обновлены штрихкоды видов транспортных средств;

- уточнены льготы и вычеты;

- вместо трех разных кодов, предназначенных для автобусов, будет введен один, общий.

Новая декларация должна применяться с отчетности за 2019 год, то есть понадобится уже в 2020 году — в срок до 1 февраля. Естественно, в случае если отчетность по транспортному налогу не отменят вообще — законопроект об этом уже рассмотрен в Госдуме.

Контрольные соотношения, с помощью которых можно проверить правильность заполнения отчетности за 2018 год приведены в письме ФНС РФ от 03.03.2017 № БС-4-21/3897@.

Порядок заполнения декларации

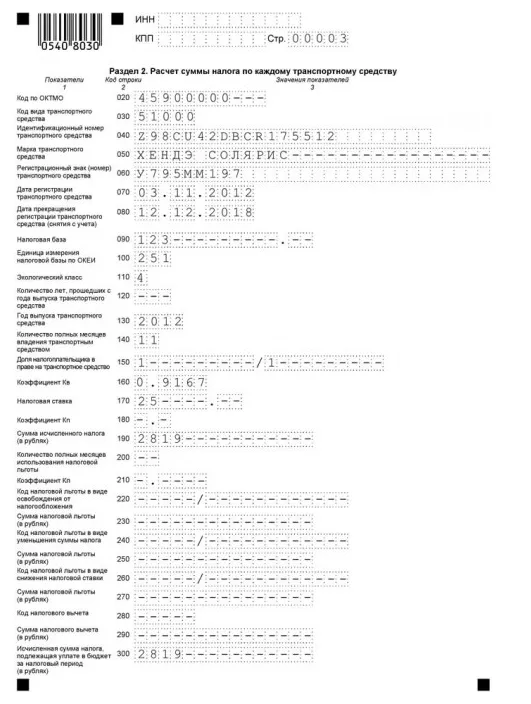

Сначала заполняется раздел 2 декларации по каждому автомобилю. Код вида транспортного средства (строка 030) указан в приложении к порядку заполнения декларации.

Данные об автомобиле — идентификационный номер (VIN), марка, регистрационный номер, дата регистрации, год выпуска берутся из ПТС или свидетельства о регистрации. Дата прекращения регистрации (строка 080) указывается только по автомобилям, которые сняты с учета в отчетном году.

Налоговая база (строка 090) — это мощность двигателя в лошадиных силах. В строке 100 указывается код лошадиных сил — 251.

Экологический класс (строка 110) отражен в ПТС. Если его там нет, в строке 110 ставится прочерк.

Строка 120 заполняется, только если ставка налога зависит от количества лет с года выпуска авто.

В строке 140 указывается количество полных месяцев владения автомобилем в течение отчетного года, а в строке 160 – коэффициент Кв. Если автомобилем вы владели весь год, в строке 140 ставьте 12, а в строке 160 — 1.

В строке 150 ставится 1/1.

Коэффициент Кп (строка 180) указывается только по дорогим автомобилям.

В строках 190 и 300 отражается исчисленный налог.

Строки 200–290 заполняются в случае использования льгот.

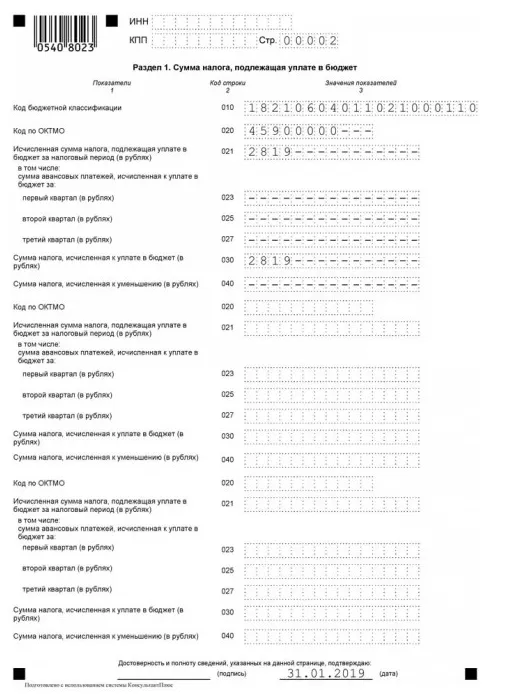

После заполнения раздела 2 по всем автомобилям можно перейти к разделу 1.

В строках 021 и 030 отображается общая сумма налога по всем автомобилям, если не оплачиваются авансы.

Если авансы оплачиваются, их следует указать в строках 023–027, а в строке 030 – налог к оплате по итогам года.

Образец заполнения декларации по транспортному налогу за 2018 год

Организации принадлежит автомобиль «Хендэ Солярис» мощностью двигателя 123 л.с., который был продан и снят с учета 12.12.2018. Машина была выпущена в 2012 году и поставлена на учет 03.11.2012. В регионе (в Москве) нет авансовых платежей, налоговая ставка 25 руб./л.с.

В течение года организация владела автомобилем 11 месяцев – с января по ноябрь.

Коэффициент Кв для расчета налога за год — 0,9167 (11 мес. / 12 мес.).

Исчисленная сумма налога за 2018 год 2 819 руб. (123 л.с. x 25 руб/л.с. x 0,9167).

Сумма налога к уплате за год – 2 819 рублей.

Начать дискуссию