Регистрация ИП в России нерезидентами

Почти что учебник. Куча примеров, порядок регистрации, сравнение спецрежимов, ограничения, онлайн-кассы. На примере регистрации граждан Казахстана.

В свете интенсивности развития взаимоотношений между странами – участниками ЕАЭС во внутреннее законодательство данных стран вводятся значительные изменения для упрощения ведения бизнеса гражданами других государств в той или иной стране.

При этом, законодатель, предоставляя права нерезидентам страны по ведению бизнеса в своей стране не может забывать и о гражданах своей страны. В представленной для изучения статье постараемся рассмотреть основные положения по регистрации нерезидентов, в частности граждан Казахстана, в России в качестве индивидуальных предпринимателей, а также рассмотрим, какие режимы налогообложения применимы для индивидуальных предпринимателей–нерезидентов в России.

Право иностранных граждан по ведению бизнеса в России

Согласно пункту 3 статьи 62 Конституции РФ граждане других государств имеют права и обязанности, аналогичные резидентам России. В соответствии с частью 1 статьи 23 Гражданского кодекса РФ зарегистрироваться в качестве индивидуального предпринимателя в России может любой совершеннолетний иностранец.

Права иностранных граждан, желающих вести бизнес на территории России, а также их возможности регистрации в качестве индивидуальных предпринимателей на территории России определено в Законе от 25 июля 2002 года № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

Кто не имеет права зарегистрироваться в качестве индивидуального предпринимателя:

- индивидуальные предприниматели, обанкротившиеся менее 12 месяцев назад и признанные несостоятельными должниками;

- лица, лишенные по решению суда права на занятие предпринимательской деятельностью;

- индивидуальные предприниматели, прекратившие работу по приговору суда менее 12 месяцев назад;

- лица с уголовным настоящим или прошлым, кроме тех, кто прошел полную реабилитацию, подпадают под ограничения, включая запрет на осуществление отдельных видов предпринимательской деятельности;

- по определенным видам деятельности, которые по закону недоступны для индивидуального предпринимателя и требуют обязательной регистрации ООО.

Порядок и условия регистрации индивидуального предпринимателя в России

Порядок регистрации, как для российских граждан, так и для иностранных установлен Законом от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (ред. от 28.12.2016).

Регистрация индивидуального предпринимателя для иностранных граждан в 2019 году, а также для лиц без гражданства, оформляется при соблюдении требований относительно предоставляемых в налоговую инспекцию документов:

– временное проживание (ВНЖ), согласно которому иностранец имеет право выбора любого подходящего региона Российской Федерации для регистрации и осуществления предпринимательской деятельности;

– разрешение на временное пребывание (РВП). Нерезиденты с РВП осуществляют предпринимательскую деятельность только в том регионе Российской Федерации, где было получено РВП.

Для регистрации в качестве индивидуального предпринимателя в РФ гражданину Казахстана, въехавшему в Россию без оформления визы, регистрация своего дела не является основанием для более продолжительного пребывания в стране, чем предполагает безвизовый режим.

Для более длительного нахождения в Российской Федерации потребуется либо оформить разрешительный документ, либо выехать из страны на положенный срок и затем вернуться. Аннулирования или окончания срока ВНЖ или РВП регистрация в качестве индивидуального предпринимателя также утратит силу с момента аннулирования окончания срока пребывания в России.

Подача документов на регистрацию в качестве индивидуального предпринимателя с 1 января 2019 года осуществляется в электронном виде, отменена уплата госпошлины.

Но, для регистрации в электронной форме необходима цифровая подпись физического лица, оформление которой обойдется в 1000-1500 руб.

Для сравнения

В Казахстане регистрация в качестве индивидуального предпринимателя проводится в уведомительном порядке как через электронные сервисы («электронного лицензирования» еlicense.kz.), так и в явочном порядке через налоговые органы в соответствии с положениями Закона РК «О разрешениях и уведомлениях» и Налогового кодекса РК.

Получение электронной цифровой подписи в Казахстане производится бесплатно.

Документы при регистрации индивидуального предпринимателя будут отправлены на электронную почту предпринимателя.

Документы на бумажном носителе по регистрации предпринимателя выдаются только по заявлению.

Казахстан является членом Евразийского экономического союза, целью которого является свободное движение товаров, услуг, рабочей силы, а также создание единой политики в различных сферах экономики.

Преимуществом казахстанцев, как граждан государства – участника ЕАЭС, является отсутствие необходимости уплаты таможенных пошлин и сборов при импорте-экспорте товаров, что обеспечивает выгоду при выборе соответствующего вида деятельности при регистрации индивидуального предпринимателя.

Порядок оформления в качестве индивидуального предпринимателя для граждан Казахстана не отличается от правил, установленных для россиян, иностранцев и лиц без гражданства. Гражданину РК понадобится получать разрешение на временное проживание или вид на жительство и т.п.

Регистрация индивидуального предприятия в сравнении с открытием юридического лица, имеет ряд достоинств и недостатков.

Преимущества

- упрощенная регистрация с малыми затратами;

- небольшой комплект требуемых документов (при этом немногие из них должны легализоваться, в отличие от учредительных документов ООО);

- отсутствие юридического адреса;

- отсутствие фиксированного уставного капитала;

- упрощённый способ учета и объем налоговой отчетности;

- руководить предприятием единолично;

- возможность работы по вашему желанию без открытия расчетного счета и оформления печати;

- если открыт расчетный счет в банке, деньгами на расчетном счете вы распоряжаетесь свободно, они принадлежат вам лично, тогда как ООО свободно не может распоряжаться денежными средствами (исключение, выплата дивидендов);

- простая процедура прекращения деятельности;

- возможность работы без наемных сотрудников;

- использование системы налогообложения на основе патента;

- более «мягкое» привлечение к ответственности: размеры административных правонарушений для индивидуальных предпринимателей устанавливаются в меньшем размере, чем для юридических лиц;

- фиксированные суммы страховых взносов;

- нематериальное послабление в виде освобождения предпринимателя от плановых проверок в первые 3 года при условии, что на него не поступали жалобы.

Недостатки

- не все виды деятельности может осуществлять индивидуальный предприниматель. Есть ограничения в законодательстве;

- ответственность за риски в результате работы всем собственным имуществом, даже не используемым в предпринимательской деятельности;

- трудности развития бизнеса (кредитования, привлечения инвесторов);

- обязательные взносы в Пенсионный фонд Российской Федерации (ПФР).

Существует также такое понятие, как «социальное предпринимательство», которое означает ведение деятельности в области благотворительности, волонтерское движение. Конечно, государство поддерживает социальное предпринимательство, но, к сожалению, вопросы финансирования такой формы предпринимательства пока не решены на должном уровне:

- бюрократические процедуры в стране оформления социального предпринимательства;

- не получение прибыли от осуществления такой деятельности, но часто полученная помощь включается в доход предпринимателя;

- нет должной инфраструктуры;

- не определен порядок приема на работу волонтеров-иностранцев.

Порядок регистрации индивидуального предпринимателя в Казахстане можно изучить, кликнув по ссылке.

Выбор вида экономической деятельности (ОКВЭД-2)

При регистрации в качестве индивидуального предпринимателя следует выбрать основной вид экономической деятельности, который будет осуществлять индивидуальный предприниматель.

Выбираем основной вид деятельности по ОКВЭД-2, а так же индивидуальный предприниматель может выбрать еще несколько дополнительных видов деятельности. Выбранные виды деятельности могут быть выбраны из разных сфер, это означает, что индивидуальный предприниматель в России может выбрать несколько видов деятельности, которые могут не вытекать один из другого.

По «Общероссийскому классификатору видов экономической деятельности ОК 029-2014 (КДЕС РЕД. 2)» лица, которые являются гражданами других стран, выбирают род занятий из группы стандартных (разрешенных), в действующем классификаторе ОКВЭД.

Но при выборе вида ОКВЭД не забывайте и о том, что некоторые разрешенные виды экономической деятельности требуют предварительного оформления лицензии. В статье 12 Федерального закона от 04.05.2011 № 99-ФЗ «О лицензировании отдельных видов деятельности» представлен перечень видов деятельности, которые подлежат лицензированию.

Законом также прописаны сферы предпринимательской деятельности, закрытые для их осуществления иностранцем:

- государственная служба;

- оборона и военно- промышленный комплекс;

- банковская деятельность;

- рынок ценных бумаг;

- реализация медицинских препаратов;

- продажа алкогольной продукции;

- торговля оружием, боеприпасами,

- авиационной и военной техникой;

- организация азартных игр;

- обеспечение электроэнергией.

От выбранных видов деятельности зависит страховой тариф, налоговая ставка, возможные льготы, необходимость предоставления дополнительных документов (справок).

Предпринимателям из Республики Казахстан, регистрирующимся в России в качестве индивидуального предпринимателя, по видам деятельности 80, 85, 92, 93 потребуется справка о несудимости.

Виды деятельности, при осуществлении которых необходимо иметь справку о несудимости

Код ОКВЭД 80 «Деятельность по обеспечению безопасности и проведению расследований»

Эта группировка включает:

услуги, связанные с безопасностью, например проведение расследований и деятельность сотрудников охранных служб, услуги патрулей и охранников, сбор и перевозку денег, платежей или других ценностей с использованием персонала и оборудования для защиты такой собственности в пути, установку систем сигнализации, например охранной и пожарной сигнализации, где деятельность сосредоточивается на удаленном контроле этих систем, но часто включает также продажу, установку и услуги ремонта таких систем.

Код ОКВЭД 85 «Деятельность в области образования»

Общее образование, дополнительное образование, профессиональное образование,

Высшее образование (бакалаврит, специалист, магистратура), образование в области спорта и отдыха, в области культуры и т.д.

Код ОКВЭД 92 «Деятельность по организации и проведению азартных игр и заключению пари, по организации и проведению лотерей»

Эта группировка включает:

– работу игорных заведений, таких как казино, залы игровых автоматов;

– деятельность букмекерских контор и тотализаторов;

– организацию и проведение лотерей.

Код ОКВЭД 93 «Деятельность в области спорта, отдыха и развлечений»

Эта группировка включает:

– деятельность в области спорта, отдыха и развлечений (кроме деятельности музеев, сохранения исторических мест и зданий, деятельности ботанических и зоологических садов и природных заповедников, а также деятельности по организации азартных игр).

Эта группировка не включает:

– деятельность в области театрального искусства, музыки и прочих искусств, и организацию развлечений, а именно организацию и постановку театральных, оперных и балетных представлений, концертов и прочих сценических выступлений, см. код ОКВЭД 90.

Налогообложение индивидуальных предпринимателей в РФ

Индивидуальный предприниматель, прежде чем выбрать режим налогообложения, должен определить виды осуществляемой им деятельности, определить количество наемного персонала и планируемый размер получаемого дохода, регион, в котором он будет осуществлять деятельность, а затем выбрать одну или несколько предлагаемых систем налогообложения (некоторые режимы налогообложения в РФ можно применять параллельно).

Сравнительная таблица режимов налогообложения, которые могут применять индивидуальные предприниматели в РФ и в РК.

|

Режимы налогообложения для ИП в РФ |

Режимы налогообложения для ИП в РК |

|

общая система налогообложения (ОСНО) |

Общеустановленный режим налогообложения (ОУРН) |

|

Упрощенная система налогообложения (УСН): УСН «Доходы» УСН «Доходы минус расходы» |

Специальный налоговый режим на основе упрощенной декларации (СНР на УД) |

|

|

Специальный налоговый режим с использованием фиксированного вычета (СНР ФВ) |

|

Патентная система налогообложения (ПСН) |

Специальный налоговый режим на основе патента (СНР патент) |

|

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) |

|

|

Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) |

Специальный налоговый режим для крестьянских и фермерских хозяйств (СНР для КХ) |

|

Налог на профессиональный доход (НПД введен в порядке эксперимента, с 01.01.2019 Федеральный закон от 27 ноября 2018 г. N 425-ФЗ). |

|

Режимы налогообложения зависят от сферы деятельности, региона осуществления деятельности, объемов товарооборота и количества привлекаемых наемных лиц.

Т.к. иностранцы и лица без гражданства, зарегистрированные в качестве ИП в России, вправе применять не все перечисленные режимы, рассмотрим наиболее приемлемые режимы налогообложения для ИП-нерезидентов РФ.

Общая система налогообложения (ОСНО)

Общую систему налогообложения применяют все налогоплательщики в РФ.

Данная система не устанавливает никаких ограничений по предельному доходу, виду осуществляемой деятельности и прочим критериям.

Если индивидуальные предприниматель в течение 30 календарных дней с даты своей регистрации не заявил о выборе специального налогового режима, то он автоматически применяет ОСНО.

Соответственно, ОСНО применяют предприниматели, которые не соответствуют критериям применения СНР.

Добровольное применение ОСНО не запрещается.

Если предприниматель принимает решение о применении им ОСНО, переходит на ОСНО с иного режима, то ему следует в соответствии с пунктом 1 статьи 346.13 Налогового кодекса РФ «не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого он переходит на упрощенную систему налогообложения», представить соответствующее заявление о переходе на ОСНО в налоговый орган.

ОСНО похожа на общеустановленный режим налогообложения в РК тем, что не имеет ограничений в размере получаемого дохода, количества работников, применяемых видов деятельности и пр.

При выборе ОСНО индивидуальный предприниматель может в соответствии с пунктом 1 статьи 221 Налогового кодекса РФ при исчислении налоговой базы в соответствии с пунктом 3 статьи 210 Налогового кодекса РФ применить право на получение профессиональных налоговых вычетов в виде снижения в размере 20 процентов общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности.

При выборе ОСНО налоговая нагрузка на предпринимателя увеличивается:

Предприниматель при применении ОСНО признается плательщиком НДС, что приводит с одной стороны к увеличению числа контрагентов, с которыми может работать предприниматель, а с другой к увеличению налоговой нагрузки по НДС и представлению соответствующей налоговой отчетности.

При применении ОСНО предприниматель исчисляет и уплачивает следующие виды налогов и представляет налоговую отчетность:

|

Налоги при ОСНО |

Ставка налога |

Налоговая отчетность |

Сроки представления |

|

НДФЛ (налог на доходы физических лиц) Регулируется главой 23 Налогового кодекса РФ |

Устанавливается статьей 224 Налогового кодекса от 9% (п.5 ст. 224 НК РФ) до 35% |

Декларация 4-НДФЛ о предполагаемом доходе |

1 раз в начале деятельности ИП, в течение 5 дней по истечении месяца после получения первого дохода |

|

|

Декларация 3-НДФЛ о доходах ИП |

ежегодно не позже 30 апреля следующего года |

|

|

НДС (Налог на добавленную стоимость) Регулируется главой 21 Налогового кодекса РФ |

0% (п. 1 ст. 164 НК РФ) 10% (п. 2 ст. 164 НК РФ) 20% (п. 3 ст. 164 НК РФ) |

Декларация по НДС |

ежеквартально 25 числа месяца, следующего за отчетным кварталом, в электронной форме |

|

Страховые взносы в свою пользу Регулируется главой 34 Налогового кодекса РФ |

Тарифы на страховые взносы определены ст. 425 НК РФ: 1) на обязательное пенсионное страхование: в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования - 22 %; свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10 %;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования - 2,9 %; на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации"), в пределах установленной предельной величины базы по данному виду страхования - 1,8%;

3) на обязательное медицинское страхование - 5,1 % |

|

|

|

Страховые взносы и НДФЛ за работников (при их наличии) Регулируется главой 34 Налогового кодекса РФ |

сведения о среднесписочной численности за прошлый год |

ежегодно до 20 января следующего года |

|

|

расчет 6-НДФЛ |

сдается ежеквартально, до последнего дня месяца, следующего за отчетным кварталом, годовой – до 1 апреля |

||

|

справки о доходах физлиц 2-НДФЛ |

раз в год до 1 апреля следующего года |

||

|

расчет по страховым взносам |

ежеквартально до конца месяца, следующего после отчетного периода |

||

|

Отчетность в Фонды |

|

расчет 4-ФСС по взносам на «травматизм» |

ежеквартально сдается в ФСС 20 числа следующего за кварталом месяца - на бумаге, или 25 числа – в электронной форме |

|

|

Сведения по форме СЗВ-М |

ежемесячно в ПФР до 15 числа месяца, следующего за отчетным |

|

|

При наличии объектов обложения прочие налоги (на транспорт, земельный, водный, акцизы, налог на имущество, НДПИ и т.п.) |

Регулируются положениями глав 28-32 Налогового кодекса РФ |

Налоговая отчетность представляется при наличии объектов обложения в соответствии с положениями Налогового кодекса РФ |

|

|

Торговый сбор Регулируются положениями главы 33 Налогового кодекса РФ

Не уплачивают ИП, применяющие ПСН и ЕСХН |

Плательщики сбора: организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности на территории муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), в отношении которых нормативным правовым актом этого муниципального образования установлен указанный сбор, с использованием объектов движимого и (или) недвижимого имущества на территории этого муниципального образования. Сбор уплачивается при осуществлении видов деятельности, определенных ст. 413 НК РФ. Ставки сбора определены ст. 415 НК РФ. |

|

|

Если индивидуальный предприниматель не является работодателем, т.е. осуществляет деятельность лично без наемных работников, то он представляет:

- декларацию 4-НДФЛ;

- декларацию 3-НДФЛ о доходах ИП;

- декларацию по НДС.

В случае отсутствия деятельности, движения денежных средств по счетам и в кассе предпринимателя, отсутствия объектов обложения индивидуальный предприниматель может представить единую упрощенную декларацию до 20 числа месяца, следующего за прошедшим отчетным периодом, в ФНС РФ по месту регистрации и декларацию о доходах 3-НДФЛ.

Индивидуальный предприниматель на ОСНО осуществляет ведение бухгалтерского учета. Однако, предприниматель может не вести бухгалтерский учет, если он отражает данные и результаты хозяйственной деятельности в книге учета доходов и расходов на основе первичных документов. Данное послабление установлено статьей 4, пунктом 2 статьи 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, пунктом 2 статьи 54 Налогового кодекс РФ.

Налоговая учетная политика при не ведении бухгалтерского учета и при отсутствии учетной политики предпринимателем должна быть разработана в любом случае.

В книге учета расходов и доходов (КУДИР) доходы и расходы отражаются кассовым методом по каждой номенклатурной единице, т.е. полученные авансы учитываются в качестве дохода, а расходы принимаются после поступления оплаты от покупателя.

Но, порядок учета НДС при этом определен путем применения метода начисления.

В Казахстане в соответствии со статьями 190-192 Налогового кодекса применяется при учете доходов и расходов метод начисления.

Плательщик НДС заполняет Книгу покупок и книгу продаж.

Упрощенная система налогообложения (УСН)

УСН идеально подходит как для малого, так и среднего бизнеса, привлекая своей простотой ведения учета и сдачи отчетности.

Справка.

В Казахстане специальный налоговый режим на основе упрощенной декларации применяется субъектами малого бизнеса.

Применение упрощенной системы налогообложения позволяет снизить существенно налоговую нагрузку, упрощая, в том числе, сдачу отчетности.

Два варианта налогообложения предусмотрены упрощенной системой налогообложения, они отличаются друг от друга- порядком расчета налогов, определением налоговой базы, налоговой ставкой:

– УСН «Доходы»

– УСН «Доходы минус расходы».

Для применения упрощенной системы налогообложения предприниматели должны соблюдать условия, установленные статьей 346.12 Налогового кодекса РФ.

Критерии применения УСН

|

Предел полученных доходов |

не более 150 млн. рублей вплоть до 2020 года |

|

Остаточная стоимость основных средств |

не более 150 млн. рублей |

|

Численность наемных сотрудников |

До 100 человек |

|

В случае перехода на УСН |

|

|

Предельный доход по итогам 9 месяцев того года, в котором организация подает уведомление о переходе на УСН |

доходы, определяемые в соответствии со статьей 248 настоящего Кодекса, не превысили 112,5 млн. рублей |

Согласно пункту 4 статьи 346.13 Налогового кодекса РФ если по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со статьей 346.15 и подпунктами 1 и 3 пункта 1 статьи 346.25 настоящего Кодекса, превысили 150 млн. рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным пунктами 3 и 4 статьи 346.12 и пунктом 3 статьи 346.14 настоящего Кодекса, такой налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущены указанное превышение и (или) несоответствие указанным требованиям.

В случае, если налогоплательщик применяет одновременно упрощенную систему налогообложения и патентную систему налогообложения, при определении величины доходов от реализации для целей соблюдения ограничения, установленного настоящим пунктом, учитываются доходы по обоим указанным специальным налоговым режимам

Не представляют в ФНС налоговую декларацию, индивидуальные предприниматели, применяющие УСН «Доходы», которые применяют онлайн-кассу (в Казахстане онлайн –касса – это ККМ с функцией передачи данных).

В Казахстане при применении ККМ с ФПД налоговая отчётность представляется.

Не могут применять УСН предприниматели, соответствующие условиям приведённым в статье 346.12 (3) Налогового кодекса РФ, в том числе, осуществляющие следующие виды деятельности:

- банки, ломбарды, инвестиционные фонды, страховщики, НПФ;

- профессиональные участники рынка ценных бумаг;

- микрофинансовые организации;

- организации, имеющие филиалы;

- казенные и бюджетные учреждения;

- организации, проводящие и организующие азартные игры;

- иностранные организации;

- организации - участники соглашений о разделе продукции;

- организации, доля участия в которых других организаций более 25 %, (за исключением некоммерческих организаций, бюджетных научных и образовательных учреждений и тех, в которых уставный капитал полностью состоит из вкладов общественных организаций инвалидов);

- индивидуальные предприниматели, остаточная стоимость основных средств в которых более 150 млн. рублей.

Не могут применять УСН индивидуальные предприниматели:

- производящие подакцизные товары (алкогольная и табачная продукция, легковые автомобили, бензин, дизтопливо и др.);

- добывающие и реализующие полезные ископаемые, кроме общераспространенных, таких как песок, глина, торф, щебень, строительный камень;

- перешедшие на ЕСХН;

- имеющие более 100 работников;

- не сообщившие о переходе на УСН в сроки и в порядке, установленные законом.

УСН не распространяется на деятельность адвокатов, учредивших адвокатские кабинеты, частных нотариусов, другие формы адвокатских образований.

В РК лица, занимающиеся частной практикой (адвокаты, нотариусы, частные судебные исполнители, медиаторы) применяют общеустановленный режим и представляют декларацию по ИПН (форма 240.00).

Полный перечень видов деятельности, при которых УСН применять нельзя, приведен в статье 346.12 Налогового кодекса РФ.

Законодательством РФ определены так же виды деятельности, при осуществлении которых индивидуальные предприниматели могут получить льготу при исчислении и уплате страховых взносов (ОПВ, ОСМС, ФСС).

К таким субъектам относятся индивидуальные предприниматели- производители:

- продуктов питания (также минеральной воды и других напитков, не относящихся к алкогольным);

- текстиля (в том числе кожи и изделий из нее);

- изделий из древесины, в том числе и мебели;

- химии;

- резины и пластмассы;

- минеральных продуктов не из металла;

- металлических изделий, в том числе машин, транспорта и всевозможного оборудования;

- электрооборудования, электроники и оптики;

- спортивного инвентаря, игр и игрушек;

- музыкальных инструментов;

- стальные профили и проволоку;

- бумаги, целлюлозы, картона (в том числе и изделий их этих материалов).

Для получения послаблений можно вести и другие виды деятельности:

- вести разработки и исследования в сфере науки;

- предоставлять образовательные услуги;

- оказывать социальные и здравоохранительные услуги;

- спортивную (в том числе и работать на спортивных объектах);

- перерабатывать вторсырье;

- строительство объектов

- обслуживать и ремонтировать автотранспорт;

- удалять и утилизировать отходы;

- работать в транспортной сфере;

- оказывать различные услуги населению;

- ремонтировать предметы личного пользования и бытовые изделия;

- производить, выпускать в прокат и показывать кинофильмы;

- открыть библиотеку, архив или клуб по интересам (не путать с развлекательными ночными заведениями);

- учредить музей, охраняемый исторический объект или здание;

- заниматься охраной природы в виде учреждения зоопарка, ботанического сада, дендрария или заповедника;

- использовать вычислительную технику и информационные технологии (не распространяется на некоторые группы индивидуальных предпринимателей);

- предоставлять услуги связи;

- торговать медицинскими и ортопедическими изделиями, медпрепаратами.

Для получения льготы по страховым взносам, доход от осуществления перечисленных выше видов деятельности должен составлять у плательщика упрощенного налога 70% от всех видов дохода. При этом, в расчете дохода учитывают только тот который, включен в базу для уплаты упрощенного налога.

Страховые взносы могут быть уменьшены на 20% по ОПВ и на 100% во внебюджетные фонды (ФФОМС и ФСС). Т.е., при соблюдении условий ФФОМС и ФСС перечислять не нужно.

В Казахстане льгот по социальным платежам (ОПВ, СО, ОСМС) не предусмотрено.

Выбирать УСН между объектами налогообложения «Доходы» или «Доходы минус расходы» предприниматель вправе ежегодно, заранее сообщив в ИФНС, до 31 декабря текущего года, об изменении режима налогообложения.

Ограничение возможности выбора между УСН «Доходы» или УСН «Доходы минус расходы» относится к налогоплательщикам - участникам договора простого товарищества (или о совместной деятельности), а также договора доверительного управления имуществом. Объектом налогообложения на УСН для них могут быть только «Доходы минус расходы».

Сравнительная таблица между УСН «Доходы» и УСН «Доходы минус расходы»

|

УСН «Доходы» |

УСН «Доходы минус расходы» |

|

Налоговая база |

|

|

денежное выражение доходов |

денежное выражение доходов, уменьшенных на величину расходов |

|

Ставка налога |

|

|

6% Снижение ставки до 1 % в Регионах РФ с 2016 года |

15% Снижение ставки до 5% в регионах в целях привлечения инвестиций или развития определенного вида деятельности |

|

Налоговый период |

|

|

Календарный год |

Календарный год |

О действующих в регионах ставках налога предприниматели могут узнать в ИФНС РФ региона, в котором собираются осуществлять деятельность.

Порядок определения и признания доходов и расходов на этом режиме определен в статьях с 346.15 по 346.17 Налогового кодекса РФ.

Доходы, учитываемые при применении УСН «Доходы минус расходы»:

- доходы от реализации, т.е., выручка от реализации товаров, работ и услуг собственного производства и приобретенных ранее, и выручка от реализации имущественных прав;

- доходы внереализационные, указанные в статье 250 Налогового кодекса РФ. Сюда можно отнести безвозмездно полученное имущество, доходы в виде процентов по договорам займа, кредита, банковского счета, ценным бумагам, положительной курсовой и суммовой разницы.

Расходы, признаваемые на упрощенной системе, приведены в пункте 1 статьи 346.16 Налогового кодекса РФ, должны:

- Быть экономически оправданными;

- Подтверждаться первичными документами;

- Использованы на основной вид деятельности.

Вновь зарегистрированные индивидуальные предприниматели по УСН имеют право получить налоговые каникулы, иными словами, право работать по нулевой налоговой ставке, если в регионе осуществления деятельности ИП принят соответствующий закон.

Какую систему выбрать предпринимателю: УСН «Доходы минус расходы» или УСН «Доходы»

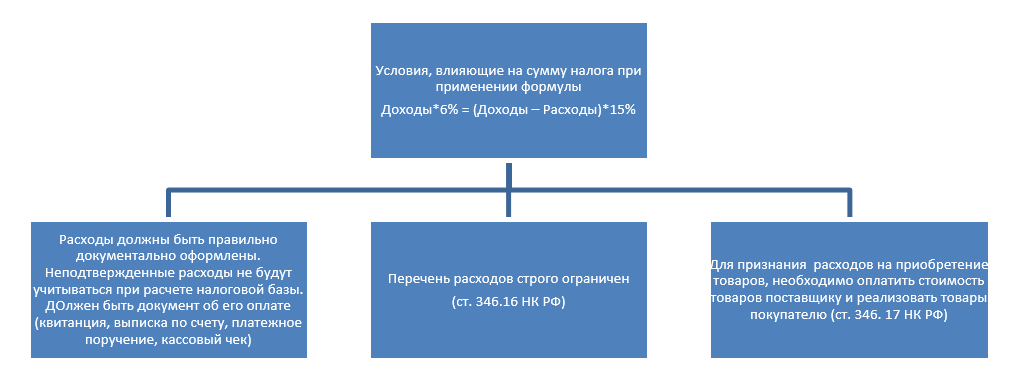

При выборе системы УСН можно воспользоваться формулой, по которой можно вычислить, когда независимо от применяемого режима сумма налога по УСН «Доходы» будет равна сумме налога по УСН «Доходы минус расходы»:

Доходы*6% = (Доходы – Расходы)*15%

Согласно этой формуле, суммы налога при применении УСН будут равны, когда расходы, исчисленные по УСН «Доходы минус расходы» составят 60% от доходов.

Следовательно, чем больше будут расходы, тем меньше будет налог к уплате, т.е. при равных доходах выгода УСН «Доходы минус расходы» будет очевидна.

Формула не учитывает условия, которые могут значительно повлиять на исчисленную сумму налога.

Можно уменьшить единый налог, на упрощенной системы налогообложения «Доходы минус расходы» на страховые взносы и учесть при расчете налоговой базы.

Закон об установлении дифференцированной налоговой ставки для налогоплательщиков, применяющих УСН в 2019 году, уменьшает налоговую нагрузку при применении УСН «Доходы минус расходы», когда уровень расходов составляет меньше 60%.

Ситуация. Индивидуальный предприниматель выбрал упрощённую систему налогообложения «Доходы минус расходы», налоговая ставка для которого по региону РФ, составляет 5%.

Был получен доход за период 600 000 рублей.

Расходы 200 000 рублей.

Сумма уплаченных страховых взносов 6 000 рублей.

Доля расходов составила меньше 60%.

(200000/600000)*100% = 33,33%

Доходы –расходы = 600000-200000=400000 рублей.

Налоговая база при расчете на упрощенной системы налогообложения «Доходы минус расходы» составит 400 000 рублей

Сумма платежа по налогу = 400 000*5% = 20 000 рублей.

При расчете авансового платежа на упрощенной системы налогообложения «Доходы»

Авансовый платеж = 600 000*6% = 36 000 рублей.

Налог к уплате = 36000-6000= 30000 рублей.

Т.е. сумма налога при применении УСН «Доходы» в данному регионе будет выше по сравнению с суммой налога при применении УСН «Доходы минус расходы».

При применении УСН единый налог заменяет НДС, налог на имущество, НДФЛ от предпринимательской деятельности.

Чтобы получить освобождение от уплаты налога на имущество, используемого в предпринимательской деятельности, индивидуальному предпринимателю необходимо обратится с заявлением в ИФНС РФ.

При выборе режима УСН «Доходы» возникает обязательство уплачивать налог авансовыми платежами по итогам каждого отчетного периода, которыми являются квартал, полугодие и девять месяцев календарного года согласно пункту 3 статьи 346.21 Налогового кодекса РФ.

Сроки уплаты авансовых платежей по единому налогу

- по итогам первого квартала - 25 апреля;

- по итогам полугодия - 25 июля;

- по итогам девяти месяцев - 25 октября.

Единый налог рассчитывают по итогам года, учитывая при этом уже оплаченные поквартально авансовые платежи.

Срок уплаты налога на УСН по итогам 2019 года: до 30 апреля 2020 года.

За нарушение сроков оплаты авансовых платежей за каждый день просрочки начисляется пени в размере 1/300 ставки рефинансирования ЦБ РФ.

Если не перечислен единый налог по итогам года, ИП привлекается к административной ответственности в виде штрафа в размере 20% от неуплаченной суммы налога.

Расчет авансовых платежей и единого налога на УСН

Начисляются авансовые платежи по единому налогу нарастающим, итогом с начала года. При расчете авансового платежа за первый квартал: налоговую базу нужно умножить на налоговую ставку, уплатить до 25 апреля (квитанцией или платежным поручением, если открыт расчетный счет).

По итогам года рассчитывается единый налог: налоговую базу за весь год нужно умножить на налоговую ставку, из получившейся суммы следует вычесть сумму всех трех авансовых платежей, ранее уплаченных, оставшуюся разницу уплатить в срок до 30 апреля (для ИП).

На основании п. 3.1 ст. 346.21 Налогового Кодекса РФ, «индивидуальный предприниматель, применяющий упрощенную систему налогообложения, и выбравший в качестве объекта налогообложения «Доходы», не производящий выплаты и иные вознаграждения физическому лицу, уменьшает сумму авансовых платежей по налогу, исчисленную за налоговый (отчетный) период, на уплаченные страховые взносы в Пенсионный фонд и Федеральный медицинский фонд в фиксированном размере.»

Предприниматель, применяющий данный режим налогообложения, может уменьшить единый налог до 50%.

Предприниматель, работающий без работников на УСН, учитывает всю сумму взносов, и, если были получены небольшие доходы, у ИП может не быть к выплате единого налога.

Упрощенная система налогообложения «Доходы» снижает риски налоговых споров и выездных проверок.

Минимальный налог по УСН – 1% (зависит от региона осуществления деятельности, вида деятельности).

Описанный порядок не касается тех ИП, которые применяют ставку по упрощенной системе налогообложения, в размере 0% (п. 4 ст. 346.20 НК РФ).

|

(Доходы – Расходы) * Ставка УСН < Доходы * 1%

|

По окончанию налогового периода (год) ИП, который применяет УСН «Доходы минус расходы» обязан проверить, выполняется ли следующее неравенство:

Расчет минимального платежа производится по окончанию календарного года. По окончанию отчетного года ИП подсчитывает все полученные доходы и произведенные расходы, рассчитывает налог по стандартному алгоритму, где необходимо ему рассчитать минимальный налог. Данные полученные по двум показателям сравниваются.

Сумма минимального налога оказалась больше той, которая получена по общим правилам, в бюджет нужно перечислять минимальный. Если обычный налог больше — то уплачивается он.

Отправлять в ФНС письмо, с просьбой произвести зачет ранее перечисленных авансовых платежей в счет минимального платежа не нужно.

Ситуация 1.

Индивидуальный предприниматель в течение 2019 года получил доход от своей деятельности:

|

Квартал |

Доход |

Расход |

Прибыль (гр.2-гр.3) |

Ставка,% |

Авансовые платежи (гр.4*гр.5) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 квартал |

150 000 |

85 000 |

65 000 |

15 |

9 750 |

|

2 квартал |

170 000 |

101 000 |

69 000 |

15 |

10 350 |

|

3 квартал |

185 000 |

116 000 |

69 000 |

15 |

10 350 |

|

4 квартал |

115 000 |

91 000 |

24 000 |

15 |

3 600 |

|

ИТОГО |

620 000 |

393 000 |

227 000 |

|

34 050 |

Сумма минимального налога составила: 620000х1%=6200 руб.

(Доходы – Расходы) * Ставка УСН < Доходы * 1%

(6200,00 меньше 34050,00)

Размер минимального налога меньше, будет оплачен налог, определенный на общих основаниях, т.е. 34050 рублей.

Были перечислены авансовые платежи в течение года, кроме 4 квартала: 9750+10350+10350=30450 руб.

По итогам года доплачиваем: 34050-30450=3600 рублей необходимо уплатить по итогам года.

Ситуация 2.

ИП по итогам года имеет показатели:

|

Квартал |

Доход |

Расход |

Прибыль (гр.2-гр.3) |

Ставка,% |

Авансовые платежи (гр.4*гр.5) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 квартал |

150 000 |

145 000 |

5 000 |

15 |

750 |

|

2 квартал |

170 000 |

166 000 |

4 000 |

15 |

600 |

|

3 квартал |

185 000 |

179 000 |

6 000 |

15 |

900 |

|

4 квартал |

115 000 |

100 000 |

15 000 |

15 |

2250 |

|

ИТОГО |

620 000 |

590 000 |

30 000 |

|

4500 |

Сумма минимального налога: 620 000х1%=6200 рублей.

Размер минимального налога больше, заплатить в бюджет необходимо его.

Перечислено авансовых платежей в течение года: 750+600+900=2250 рублей

Итого по итогам года доплатить налог в размере: 6200-2250=3950 рублей.

Налоговая декларация по УСН отправляется в ФНС до 31 марта года, следующего за отчетным годом. День подачи переносится на ближайший рабочий день, если он выпадает на выходной.

Налоговая отчетность индивидуального предпринимателя, применяющего УСН

- Декларация единого налога УСН; (годовая до 31.03.2020)

- Отчеты в формате 2-НДФЛ за год, при наличии работников

- Отчет в формате 6-НДФЛ поквартально

- Декларации по земельному и транспортному налогам (если существуют объекты обложения)

- Расчет по страховым взносам один раз в квартал

- Обязательные отчеты в ПФР по работникам — СЗВ-М (помесячно) и СЗВ-СТАЖ (один раз в год)

- Отчетность в соцстрах 4-ФСС

- Среднесписочная численность (год)

В Казахстане при применении СНР на основе упрощенной декларации представляется упрощенная декларация для субъектов малого бизнеса (форма 910.00) раз в полугодие – не позднее 15 числа месяца, следующего за отчетным полугодием.

Условия, отменяющие применение УСН

- Доходные поступления с начала текущего года больше 150 млн. рублей;

- Балансовая стоимость всех ОС превысила 150 млн. рублей;

- Среднее число трудоустроенных превысило 100 работников.

- В случае, когда произошло хотя бы одно из указанных нарушений, то предприниматель обязан самостоятельно начинает использовать общий режим налогов, обязанность на отслеживание соответствия данных показателей лежит полностью на самом ИП.

Если возникают перечисленные выше условия, индивидуальный предприниматель обязан:

- Передать в ФНС, в которой зарегистрированы уведомление об утрате права на УСН до 15-го дня месяца, после квартала потери такого права.

- Отправить в орган декларацию по УСН до 25-го дня месяца, который идет за кварталом потери права.

- Самостоятельно произвести расчет и перечисление всех налогов, которые ИП должен был бы оплачивать на общей системе, за все месяцы текущего года, когда использовалось УСН, до 25-го дня месяца, который идет за кварталом потери права.

Патентная система налогообложения (ПСН)

Патентную систему налогообложения(ПСН) в отличие от остальных режимов вправе использовать только индивидуальные предприниматели. При этом, прежде чем писать заявление на получение патента следует ознакомиться в ст. 346.43 НК РФ со списком видов занятий, которые разрешены при патентной системе налогообложения. Региональным законодателям разрешено этот перечень дополнять.

Патент даёт право заниматься выбранным видом деятельности только в пределах территории, которая курируется налоговой инспекцией, выдавшей документ. Если предприниматель намерен заняться другим бизнесом или работать и в другом регионе, ему придётся брать ещё патенты – для каждого вида занятий и региона. Исключение составляют грузовые перевозки, для которых при наличии одного документа можно передвигаться по стране. Однако и здесь есть ограничение – договоры на перевозку грузов должны заключаться только по месту выдачи патента. Потенциально возможный к получению доход (ПД) – это тот доход, который ИП теоретически может получить за год, занимаясь определенным видом деятельности.

Сравнительная таблица между ПСН и УСН «Доходы»

|

ПСН |

УСН «Доходы» |

|

Объект обложения |

|

|

Потенциально возможный доход независимо от факта его получения. При этом, если доход ИП фактически превысит сумму потенциального дохода, то доплачивать налог не нужно. |

Полученный за налоговый период доход |

|

Налоговый период |

|

|

Минимальный срок действия патента на основании п. 5 ст. 346.45 НК РФ составляет один месяц. можно выбрать от месяца до года |

Календарный год |

|

Ставка |

|

|

6% |

6% |

|

Страховые взносы |

|

|

Страховые взносы не уменьшают стоимость патента и оплачиваются дополнительно к стоимости патента |

Страховые взносы уменьшают сумму налога, т.е. взносы уплачиваются как бы «в счет налога» |

Налоговом Кодексе РФ нет ограничений даты начала действия патента. Об этом говорится в письмах Минфина России от 26.12.2016 N 03-11-12/78014, от 20.01.2017 N 03-11-12/2316 и от 14.02.2017 N 03-11-12/8052.

Для ИП на ПСН налоги и обязательные платежи вносятся в следующей номенклатуре:

1. Страховые взносы по фондам (ПФР и ФОМС) «за себя», вносятся в том же объёме, что и для всех предпринимателей.

2.Сборы за наёмных сотрудников также начисляются и уплачиваются по единым для всех работодателей правилам.

Правила внесения платы за патент:

- если разрешение берётся на временной промежуток в пределах 6-месячного периода, плата вносится не позже даты окончания действия патента;

- если он нужен на срок от 6-и до 12-и месяцев, то плату разрешается делить на две части: 1/3 стоимости в 90 дней со старта деятельности в этом статусе, остальные 2/3 – не позже даты окончания действия разрешения.

Размер платежа за патент не уменьшается на сумму фиксированных страховых взносов (ПФР, ФОМС) внесённых за себя.

В Казахстане оплата стоимости патента уплачивается до начала осуществления деятельности на основе патента. Ставка налога на патенте в РК составляет 1%, а при осуществлении торговых операций за наличный расчет 2% от потенциального дохода.

При ПСН уплачивается только стоимость патента. Расходы, понесенные ИП при применении патента, не учитываются и документального подтверждения не требуют.

Декларация при применении ПСН не представляется. Нужно вести книгу учета доходов-расходов для того, чтобы не превысить установленный лимит применения ПСН — 60 млн. рублей в год.

В Казахстане до начала деятельности на основе патента необходимо представить расчет стоимости патента.

Патентная система налогообложения применяется, когда:

- В регионе, где предприниматель ведет бизнес, имеется разрешение работать на ПСН.

- Вид бизнеса, который ведет предприниматель, подпадает под ПСН в соответствии с Налоговым кодексом и региональными нормативными документами.

- Среднее число наемных сотрудников у ИП не превышает лимит (15 человек).

В РК при применении патента ИП не вправе иметь наемных работников.

- Размер дохода предпринимателя от бизнеса при применении ПСН не превышает лимит по накоплению с начала года (60 млн. рублей за календарный год).

- Бизнес ИП не связан с совместной деятельностью или с доверительным управлением.

- осуществление видов деятельности, указанных в пункте 2 статьи 346.43 Налогового кодекса РФ;

С 2019 года планируется увеличить количество видов деятельности, при осуществлении которых можно будет применять ПСН:

- животноводство;

- растениеводство;

- оказание услуг по подметанию улиц и уборке снега;

- курьерские услуги.

Таким образом в 2019 году еще большее количество ИП получит возможность работать на патенте.

ПСН - это единственная система налогообложения в РФ, при применении которой нет необходимости сдавать отчетность (декларацию).

С 01 января 2019 года внесено еще одно дополнение для применения ПСН:

- возможность получения одного патента на несколько видов деятельности. До 2019 года на каждый вид деятельности необходимо было получать патент.

Например, в 2018 году ИП занимался розничной торговлей и оказанием услуг салона красоты. Чтобы легализовать свою деятельность, необходимо было подать два заявления на каждый вид деятельности и получить два патента. С 01.01.2019 года достаточно будет получить один патент для осуществления данных видов деятельности.

С 2019 года помимо определения «Розничной торговли», существующего в подпункте 1 пункта 3 статьи 346.43 Налогового кодекса РФ, определено, что «К данному виду предпринимательской деятельности не относится реализация подакцизных товаров», добавлено, что к данному виду предпринимательской деятельности не относится реализация товаров, подлежащих маркировке, в соответствии с законодательством Российской Федерации и (или) правом Евразийского экономического союза средствами идентификации. Т.е. применять ПСН нельзя, если ИП торгует подакцизными товарами или товарами, подлежащими обязательной маркировке.

Перечень товаров, попадающих под обязательную маркировку, утвержден Распоряжением Правительства РФ № 792-р 28.04.2018 года. К товарам, подлежащим маркировке в РФ, относятся, в том числе, духи и туалетная вода, постельное белье, обувь, несколько видов одежды, в том числе и детской.

Следовательно, если ИП до 2018 года применял ПСН в сфере розничной торговли, занимаясь продажей одежды, включая продажу пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия мужские, женские и детские, то с 2019 года он должен будет применять УСН для продажи товара, подлежащего обязательной маркировке, а немаркированный товар продавать на ПСН.

Т.е. в РФ предпринимателю дано право применять одновременно ПСН и УСН.

В Казахстане применять патент или СНР на основе упрощенной декларации одновременно нельзя.

С первого июля 2019 года обязательное применение онлайн-касс для всех ИП на ПСН.

До этой даты без кассового аппарата могли работать ИП, применяющие ПСН, и осуществляющие виды деятельности:

- оказывающие бытовые услуги населению;

- работающие в сфере розничной торговли единолично, без наемных работников;

- работающие в сфере общепита без применения наемного труда.

Индивидуальный предприниматель, применяющий патент, обязан оплачивать фиксированные страховые взносы за себя.

На 2019 год их размер при потенциально возможном доходе ниже 300 000 рублей составит:

- на пенсионное страхование – 29 354 рубля (ОПВ);

- на медицинское страхование – 6 884 рубля (ФОМС).

Если потенциально возможный доход, установленный на один календарный год, превышает 300 000 рублей, ИП должен до 1 июля, года следующего за расчетным, доплатить на обязательное пенсионное страхование 1 % от разницы между потенциально возможным доходом и 300 000 рублей.

Согласно письму Минфина, с 01.01.2019 года ИП на ПСН не вправе применять пониженные тарифные ставки для расчета страховых взносов. Таким образом, в 2019 году индивидуальный предприниматель, применяющий патент, должен рассчитывать размер страховых взносов по следующим тарифам:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5.1%;

- на обязательное социальное страхование по временной нетрудоспособности, в связи с беременностью, родами – 2,9%.

Преимущества применения ПСН в 2019 году:

- отсутствие налоговой отчетности;

- оплата налога с большим временным периодом;

- в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента;

- предприниматель самостоятельно определяет - оплачивать стоимость патента по частям или всю сумму единовременно;

- место деятельности не зависит от места регистрации ИП;

- патент приобретается по месту осуществления деятельности;

- возможность приобретения одного патента на несколько разных видов деятельности;

- возможность применения льготной налоговой ставки – 0%;

- если ПСН совмещает предпринимательскую деятельность с ЕНВД при определении средней численности работников за налоговый период необходимо учитывать работников, занятых во "вмененных" видах деятельности. При этом средняя численность работников за налоговый период не должна превышать 15 человек (письмо Минфина от 21.07.2015 N 03-11-09/41869);

- если ИП на ПСН одновременно применяет УСН, при определении величины доходов от реализации для целей соблюдения ограничения по доходам, учитываются доходы по двум специальным режимам в соответствии с пунктом 6 статьи 346.45 Налогового кодекса РФ, и пунктом 4 статьи 346.13 Налогового кодекса РФ. При этом, контролю подлежит величина доходов от реализации.

На УСН контролируются не только доходы от реализации, но и внереализационные доходы (п. 4 ст. 346.13 НК РФ).

В 2019 г. значение коэффициента-дефлятора, необходимого в целях применения главы 26.2 Налогового кодекса РФ, на 2019 год равно 1,518 для ПСН.

Согласно статье 11 Налогового кодекса РФ

Коэффициент-дефлятор — ежегодно устанавливаемый на календарный год коэффициент, который учитывает изменение потребительских цен в предшествующем периоде.

Коэффициенты- дефляторы на 2019 год установлены приказом Министерства экономического развития от 30.10.2018 № 595:

- УСН— 1,518.

- ПСН — 1,518

- ЕНВД — 1,915

- торгового сбора — 1,317

- налога на имущество физлиц — 1,518

- НДФЛ — 1,729

Их нужно будет учитывать при расчете налогов в следующем году.

Предельная величина дохода индивидуального предпринимателя, применяющего одновременно УСН и ПСН на 2019 год:

- составляет 91,08 млн. руб. (60 млн. руб. x 1,518); для ПСН

- составляет 150 млн. руб. для УСН

Причем, в рамках ПСН учитываются доходы по всем видам предпринимательской деятельности, в отношении которых применяется данная система налогообложения.

При совмещении ПСН и УСН, также необходимо отслеживать сколько работников нанято именно при осуществлении деятельности на ПСН. Должно быть соблюдено условие не более 15 человек. А так же необходимо, чтобы общее количество работников укладывалось в лимит, который установлен для УСН, а именно не более 100 человек за налоговый период.

Налог на профессиональный доход (НПД)

С 01.01.2019 года в Российской Федерации был принят новый налог для самозанятых граждан.

Данный налог может применяться некоторыми ИП, когда они работают только на себя, без привлечения наемных сотрудников по трудовому договору.

Его можно считать новым налоговым режимом под названием «Налог на профессиональный доход» (НПД), который может применяться к доходам ИП, которые получены от деятельности, связанной с реализацией товаров, выполнением работ, оказанием услуг.

Основные ограничения для применения данного налога:

- Суммарный годовой доход не должен превышать 10 млн. руб.

- Новый режим несовместим с какими-либо из существующих налоговых режимов (УСН, ЕНВД или ОСНО).

С 01. 01.2019 года «Налог на профессиональный доход», действует только в Москве и Московской области, Калужской области и Республике Татарстан, при успешном опыте будет распространен по территории России.

Одно из главных преимуществ « Налога на профессиональный доход» – является отсутствие для ИП платить фиксированные страховые взносы(ПФР ФОМС)«за себя», сумма которых в 2019 году равна 36 238 руб., что дает экономию средств.

Ставка налога «Налог на профессиональный доход» составит:

4,5% — для доходов, полученных от (продажи товаров или оказания услуг) с физическими лицами;

6,5% — для доходов, полученных от сотрудничества с юридическими лицами.

Зарегистрироваться в новой системе можно будет через специальное мобильное приложение.

После биометрической идентификации и привязки к банковской карте необходимые суммы будут перечисляться в налоговую инспекцию автоматически, налоговая отчетность по данному налогу не представялется.

Федеральный закон от 27.11.2018 N 422-ФЗ "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход" в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)".

В Казахстане с 01.01.2019 года для физических лиц, не зарегистрированных в качестве индивидуальных предпринимателей, получающих доходы от оказания услуг физическим лицам, не являющимся налоговыми агентами, введен единый совокупный платеж (ЕСП). Но, размер платежа фиксированный, индивидуальные предприниматели ЕСП применять не вправе. Налоговой отчетности по ЕСП так же нет.

Страховые взносы предпринимателей

Индивидуальные предприниматели обязаны уплачивать страховые взносы «за себя», уплата взносов в Пенсионный фонд России (ПФР) и Фонд обязательного социального медицинского страхования (ФОМС) не зависит от того, осуществляет предпринимательскую деятельность нерезидент или нет.

Годовой размер страховых взносов не зависит от размера минимальной заработной платы (МРОТ) согласно статье 430 Закона №335-ФЗ от 27.11.2017.

В 2019 году ИП уплачивает страховые взносы «за себя» в ПФР – 29 354 руб. в ФОМС – 6884 руб.

Совокупная минимальная сумма взносов «за себя», которые обязан уплатить индивидуальный предприниматель составляет 36 238 руб.

Оплату произвести можно частями или единовременным платежом, до 31 декабря 2019 года.

Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 руб. за расчетный период, уплачиваются – не позднее 1 июля, следующего за истекшим расчетным периодом.

Т.е., если доход превысил 300 000 руб. предусмотрен взнос в размере 1% от превышенной суммы, в этом случае суммарный платеж не должен превышать 234 832 рубля т.е. (8-кратного размера взноса в ПФР). Для платежа установлен срок уплаты до 1 июля 2020 года.

Если ИП прекращает предпринимательскую деятельность, уплата страховых взносов им производится в течении 15 календарных дней, с даты снятия с учета в налоговой инспекции.

Если индивидуальный предприниматель осуществлял предпринимательскую деятельность не с начала календарного года или прекратил ее до его окончания, то в этом случае сумма страховых взносов определяется пропорционально отработанным месяцам.

За неполный месяц осуществления деятельности, фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения ИП, в качестве индивидуального предпринимателя.

Для индивидуальных предпринимателей пунктом 7 статьи 430 Налогового Кодекса РФ предусматривается освобождение от уплаты страховых взносов за период:

- прохождения ими военной службы по призыву;

- ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет;

- ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства;

- проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации;

- в течение которых ими не осуществлялась предпринимательская деятельность, при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов и подтверждающих документов.

Условия применения и полный список периодов, предусматривающих освобождение индивидуальных предпринимателей от уплаты страховых взносов, изложен в пункте 7 статьи 430 Налогового Кодекса РФ.

Для индивидуальных предпринимателей, не имеющих наемных сотрудников, отчетность по страховым взносам в ФНС не представляется.

Страховые взносы нужно платить даже в том случае, если Вы не ведете деятельность. На сумму оплаченных страховых взносов можно уменьшить налог на «Упрощенной системе налогообложения "Доходы".

Налоговые каникулы для ИП

Вновь зарегистрированным ИП в РФ могут быть предоставлены налоговые каникулы.

Согласно Федеральному закону от 29.12.2014 № 477-ФЗ, который внес изменения в части 2 Налогового кодекса РФ, налоговыми каникулами в 2019 году могут воспользоваться ИП, соблюдающие следующие требования:

- Индивидуальный предприниматель должен быть впервые зарегистрированным;

- Индивидуальный предприниматель должен использовать одну из двух систем налогообложения — УСН и ПСН (каникулы распространяются исключительно на налог, уплачиваемый при УСН и ПСН, при этом они не освобождают предпринимателей от других налогов, страховых взносов);

- Деятельность индивидуального предпринимателя должна быть связана с производством, социальной или научной сферой;

- Доля услуг, работ или товаров, на которые распространяется нулевая налоговая ставка, должна составлять не менее 70% от общего дохода.

Для получения налоговой льготы подается в налоговую инспекцию уведомление формы 26.2-1 (при применении УСН) или 26.5-1 (при применении ПСН), также необходимые документы по запросу налоговой инспекции, где индивидуальный предприниматель зарегистрирован.

Регионам Российской Федерации разрешено дополнять и устанавливать виды деятельности, подпадающие под налоговые каникулы, а также вводить ограничения на их применение от предельного размера доходов и численности работников.

Налоговые каникулы действуют не более двух налоговых периодов с момента регистрации ИП в соответствии с Законом от 29.12.2014 № 477-ФЗ. Налоговая льгота по сроку применения зависит от выбранной системы налогообложения:

- Для упрощенной системы налогообложения — 2 года.

- Для патентной системы налогообложения — 2 срока действия патента. Когда предприниматель получает патент 2 раза сроком по 6 месяцев, то льгота действует для него 1 год. Если же первый раз — на 3 месяца, затем — продлевает ещё на 6 месяцев, длительность каникул равна 9 месяцам.

На предпринимателей, осуществляющих торговую деятельность, налоговые каникулы не распространяется.

При совмещении двух видов деятельности: оказание услуг и осуществление торговли, и при этом, от оказания услуг было получено меньше 70% доходов, то все доходы будут облагаться по обычной ставке. Налоговые каникулы не применяются.

Имея, разные патенты на два вида деятельности, учет доходов ведется раздельно.

Получить перечень сфер деятельности с ОКВЭД кодами, на которые распространяются налоговые каникулы, можно налоговой инспекции по месту регистрации в качестве ИП.

Например, в г. Москва налоговые каникулы введены на основании «Закона г. Москвы от 18 марта 2015 г. N 10» при соблюдении условий:

– Индивидуальный предприниматель применяет одну из разрешенных систем налогообложение (ПСН,УСН).

– ИП осуществляет деятельность, определенную Законом г. Москвы № 10: производство продуктов, одежды, мебели. Утвержденный список видов деятельности в каждом регионе России свой.

– Наемных сотрудников не больше 15.

В г. Санкт-Петербург налоговые каникулы введены на основании «Закона от 05.05.2009 № 185-36» и «Закона от 26.11.2015 № 764-137» при соблюдении условий:

– Индивидуальный предприниматель применяет одну из разрешенных систем налогообложение (ПСН,УСН).

– ИП осуществляет деятельность в сфере: обрабатывающая промышленность, производство, рекламная деятельность и т.д.

– Наемных сотрудников не больше 15.

В Новосибирской области налоговые каникулы введены на основании «Закона от 16.10.2003 № 142-ОЗ при соблюдении условий:

– Индивидуальный предприниматель применяет одну из разрешенных систем налогообложение (ПСН,УСН).

ИП осуществляет деятельность: репетиторство, изготовление изделий народных художественных промыслов, т.д.

– Наемных сотрудников не больше 15.

Узнать информацию о налоговых каникулах в своем регионе можно на сайте Минфина РФ или по номеру горячей линии ФНС: 8-800-222-22-22.

При этом, в соответствии с пунктом 4 Федерального закона от 29.12.2014 N 477-ФЗ в случае нарушения ограничений на применение налоговой ставки в размере 0 процентов, установленных настоящей главой и законом субъекта Российской Федерации, индивидуальный предприниматель считается утратившим право на ее применение и обязан уплатить налог по налоговым ставкам, предусмотренным пунктом 1, 2 или 3 настоящей статьи, за налоговый период, в котором нарушены указанные ограничения.

Индивидуальный предприниматель, пользующийся налоговой льготой, обязан платить страховые взносы в ПФР и ФФОМС (за себя и за работников).

Индивидуальный предприниматель, у которого в течении налогового периода(год) не велась предпринимательская деятельность– обязан подать в налоговые органы нулевую отчетность.

Применение ККМ с ФПД (онлайн-кассы)

На основании Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (в редакции от 25.12.2018 (с изм. и доп., вступ. в силу с 01.07.2019) до1 июля 2019 года для всех индивидуальных предпринимателей, работающих на патентной системе налогообложения и ЕНВД, внедрить применение в своей деятельности для расчетно-кассовых операций- онлайн-кассы, срок внедрения ограничен.

Все проводимые операции будут регулироваться через сеть интернет, их данные (отправитель и получатель платежа, сумма) – автоматически передаваться в ФНС.

Для индивидуальных предпринимателей, работающих в сфере торговли или общественного питания, имеющих наемных работников, отсрочка не предусмотрена.

Индивидуальным предпринимателям, осуществляющих торговую деятельность, работающим в сфере общепита, при найме первого сотрудника, применение онлайн-кассы необходимо начать не позднее 30 дней со дня подписания с сотрудником трудового договора.

Для Индивидуальных предпринимателей, ведущих торговую деятельность через автоматы, вендинг, не имеющих наемных сотрудников установка онлайн-кассы, отсрочена до 1 июля 2019 года.

Контрольно-кассовая техника не применяется индивидуальными предпринимателями, применяющими специальный налоговый режим "Налог на профессиональный доход" в отношении доходов, облагаемых налогом на профессиональный доход.

Индивидуальные предприниматели, применяющие патентную систему налогообложения, за исключением индивидуальных предпринимателей, осуществляющих виды предпринимательской деятельности, установленные подпунктами 3, 6, 9 - 11, 18, 28, 32, 33, 37, 38, 40, 45 - 48, 53, 56, 63 пункта 2 статьи 346.43 Налогового кодекса Российской Федерации, могут осуществлять расчеты без применения контрольно-кассовой техники при условии выдачи (направления) покупателю (клиенту) документа, подтверждающего факт осуществления расчета между индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты, установленные абзацами четвертым - двенадцатым пункта 1 статьи 4.7 настоящего Федерального закона.

В соответствии пунктом 1.1 статьи 346.51 Налогового кодекса Российской Федерации (далее - Кодекс) налогоплательщики, применяющие ПСН, вправе уменьшить сумму налога на сумму расходов по приобретению контрольно-кассовой техники, включенной в реестр контрольно-кассовой техники, для использования при осуществлении расчетов в ходе предпринимательской деятельности (далее - ККТ), в отношении которой применяется ПСН, в размере не более 18 000 рублей на каждый экземпляр ККТ при соблюдении условий, предусмотренных пунктом 1.1 статьи 346.51 Кодекса.

В расходы по приобретению ККТ включаются затраты на покупку ККТ, фискального накопителя, необходимого программного обеспечения, выполнение сопутствующих работ и оказание услуг (услуг по настройке ККТ и прочих), в том числе затраты на приведение ККТ в соответствие с требованиями, предъявляемыми Федеральным законом от 22 мая 2003 года N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа" (абзац третий пункта 1.1 статьи 346.51 Кодекса).

Иными словами, налогоплательщики вправе уменьшить сумму налога, уплачиваемого в связи с применением ПСН, на сумму расходов на оплату услуг оператора фискальных данных, приобретение которых необходимо для приведения в соответствие ККТ требованиям, предъявляемым указанным Федеральным законом от 22 мая 2003 года N 54-ФЗ.

В Казахстане, при применении ККМ с ФПД и специальных налоговых режимов на основе патента или упрощенной декларации, сумма дохода на сумму абонентской платы оператору фискальных данных не уменьшается.

Согласно письма ФНС России от 23.03.2018 N СД-4-3/5443@ и письма Минфина России от 13.03.2018 N 03-11-09/15275 о порядке применения положений пункта 1.1 статьи 346.51 Налогового кодекса Российской Федерации, предусматривающих возможность ИП, применяющих ПСН, уменьшить сумму налога на сумму расходов по приобретению ККТ:

ИП, применяющие ЕНВД и ПСН, которым необходимо, согласно 54-ФЗ, начать применять онлайн-кассы не позднее 01 июля 2019 года. Предприниматели могут применить налоговый вычет до 18 000 рублей при приобретении онлайн-кассы до 01 июля 2019 года.

В Казахстане по инициативе НПП «Атамекен» так же рассматривается законопроект о применении уменьшения налога в случае приобретения ИП ККМ с ФПД или трехуровневой интегрированной системы.

Итак, мы постарались познакомить вас с порядком регистрации в качестве индивидуального предпринимателя гражданина РК в России, с режимами налогообложения, которые вправе применять ИП – иностранец в России, о тонкостях в системах налогообложения.

Рекомендуем вам, прежде чем регистрироваться в РФ в качестве ИП, изучить в выбранном регионе возможность применения того или иного режима налогообложения, возможность применения налоговых каникул и прочих льгот.

Начать дискуссию