Банк России приступил к созданию национальной системы моментальных платежей. Проект не только упростит и серьезно снизит стоимость денежных переводов, но и уменьшит зависимость РФ от международных платежных систем. Будущее многообещающего проекта будет зависеть от позиции главы Сбербанка. Госбанк начал строить аналогичную систему на рынке платежей раньше ЦБ, своего основного акционера.

Дюжина смелых

Система быстрых платежей (СБП) заработала 28 января. Правда, пока в тестовом режиме и с ограниченным доступом клиентов. На старте проекта к ней подключились 12 участников («Ак Барс», Альфа-Банк, ВТБ, Газпромбанк, Киви банк, Промсвязьбанк, Райффайзенбанк, Росбанк, СКБ-банк, Совкомбанк, «Тинькофф» и РНКО «Платежный центр»).

Оператором и расчетным центром системы стал Банк России, а операционным платежным клиринговым центром — «Национальная система платежных карт» (НСПК). В процессе настройки механизма переводов между физлицами вскрылись моменты, потребовавшие изменения нормативных документов. Например, не было ясно, как переводить деньги человеку, привязавшему к одному номеру телефона счета в разных банках? Рассматривались исключительно варианты, позволяющие соблюсти банковскую тайну клиента и не угрожающие его безопасности.

С 28 февраля доступ к сервису получили все клиенты-физлица, заявила заместитель президента-председателя правления ВТБ Ольга Дергунова. Аналогичное сообщение сделали и представители других 10 банков, а также платежной системы «Золотая Корона». В будущем к СБП планируют подсоединиться еще 100 банков. Подключением к системе моментальных платежей Центробанка интересуются также электронные платежные сервисы «Яндекс.Деньги» и WebMoney. При этом кошелек «МТС Деньги» намерен присоединиться к платформе ЦБ уже в третьем квартале 2019 года.

Народный любимчик

Благодаря новому сервису граждане получили возможность проводить моментальные платежи по номеру мобильного телефона или аккаунту в социальной сети независимо от того, в каких банках открыты счета отправителя и получателя. Это касается не только платежей с карты на карту, но и переводов с расчетных счетов. Опция появилась у пользователей в мобильном приложении и в интернет-банке в разделе «Платежи и переводы». Услуга предоставляется круглосуточно, в том числе в выходные и праздничные дни.

Время одной транзакции — не более 15 секунд.

Летом функционал СПБ будут расширен. Со второй половины года в системе можно будет сделать переводы в адрес госорганов и юрлиц. Клиенты смогут оплачивать налоги, коммунальные услуги, штрафы, покупки в интернет-магазинах.

Но и это не все. Помимо номера мобильника появится еще один простой идентификатор. Уже в августе россияне смогут совершать платежи с помощью QR-кодов в торговых сетях, сообщил президент Ассоциации компаний интернет-торговли Артем Соколов.

В перспективе в систему включат и денежные отправления от одного юрлица другому. Новый способ приема платежей для бизнеса поможет сократить издержки компаниям.

На популярность проекта должны благотворно повлиять не только удобства сервиса, но и низкие комиссии. Так, на весь текущий год Центробанк не будет взимать с банков плату за услуги системы. Кроме этого, регулятор попросил банкиров воздержаться от комиссий с клиентов. Многие банки пошли навстречу ЦБ и пообещали на первых порах переводить деньги в СБП бесплатно, называя это «промопериодом» или «промотарифом». Но были и исключения.

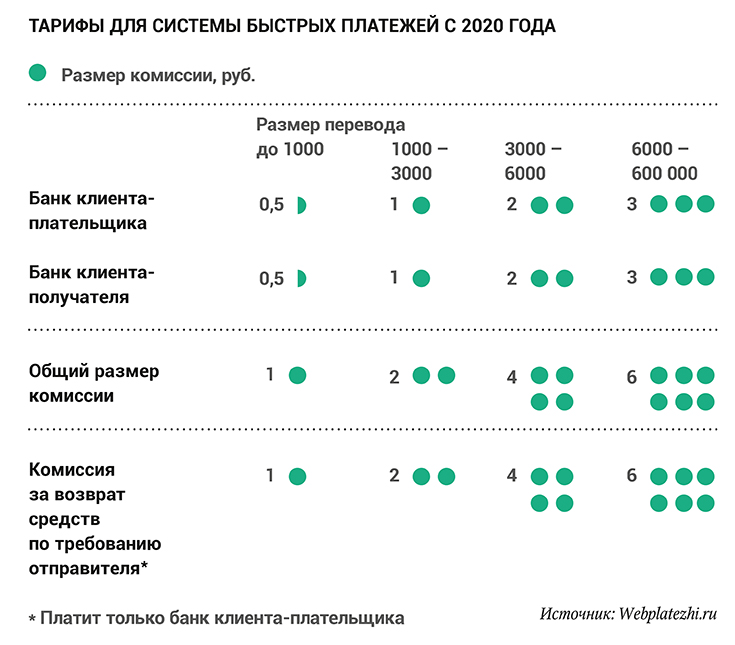

С 2020 года за транзакции надо будет немного раскошелиться. Комиссия будет от 1 до 6 руб. в зависимости от суммы перевода, но брать ее будут пополам: с банка-отправителя и с банка-получателя. Так Банк России стремится сделать свою систему привлекательнее карточных, где перевод стоит для банков в среднем 50 руб. Размер тарифов для клиентов банкиры пока не раскрывают, но обещают сделать его низким.

Реакция рынка

Большинство участников рынка безоговорочно поддержали революционный проект. «Отличная идея, которая позволит любому гражданину осуществлять денежные переводы другому гражданину буквально за несколько секунд, — заметил директор по развитию бизнеса „БКС Премьер“ Антон Граборов. — В дальнейшем планируется предоставить также возможность переводов в адрес организаций. При этом комиссия для клиентов в СБП будут существенно меньше, чем сейчас в аналогичных системах, создаваемых банками и платежными системами (сейчас это обычно от 1 до 1,5 %)».

«Сервис будет востребован клиентами за скорость и удобство операций. Переводы по номеру карты являются одной из самых популярных услуг в „ВТБ-Онлайн“: ежемесячно клиенты осуществляют свыше 5 млн подобных операций», — сообщили в пресс-службе ВТБ. Как отметила заместитель директора департамента розничных продуктов и маркетинга Росбанка Лидия Каширина, СБП предоставляет клиентам межбанковские переводы, ключевым отличием которых будет дополнительное удобство для клиентов, осуществляющих межбанковские переводы по номеру телефона.

По мнению экспертов, внедрение СБП по номеру телефона при поддержке Банка России может стать катализатором роста сегмента P2P. Благодаря СБП у клиентов появится право выбора — ограничиваться банком, в котором, к примеру, получают зарплату, либо активно пользоваться услугами банка, в выгодных продуктах и сервисах которого они заинтересованы.

Рынок переводов денег с карты на карту бурно развивается в России. «Только в 2018 году рост количества P2P-переводов во всех дистанционных каналах обслуживания нашего банка превысил 54 %, а общая сумма увеличилась более чем на 40 %», — подтвердил председатель правления банка «Русский Стандарт» Александр Самохвалов. По его мнению, у этого тренда есть ряд причин. Во-первых, в России многие пользуются картами нескольких банков одновременно: одни надо пополнять, по другим гасить кредиты (если это кредитная карта). Во-вторых, играет роль и менталитет россиян. В нашей стране популярно скидываться коллективом на юбилей, оплачивать общий счет в ресторане с компанией или просто дать взаймы. Сейчас это делают с помощью P2P-переводов. «Кроме того, система позволит снизить издержки, а расчеты пойдут через платежную систему Банка России. Все это в конечном итоге уменьшит комиссию для клиента», — отметил Александр Самохвалов.

«Создание инфраструктуры СБП, позволяющей делать переводы в любые банки, является, по сути, революционным проектом, — отметил Юрий Чернышев из Промсвязьбанка. — Важно, что система создается не одним или несколькими игроками, как многие существующие проекты, ее использовать смогут все банки. Активное развитие СБП даст возможность для развития конкуренции нового уровня между банками, снимет монопольные ограничения, которые уже существуют на этом рынке».

Поддержал нововведение и председатель правления банка «Финам» Андрей Шульга: «Граждане получают шикарный инструмент, чтобы оперировать своими ресурсами, а государство уменьшает зависимость от международных платежных систем Visa и MasterCard». Отметим, что на проект ЦБ уже отреагировала Visa, заявившая на днях о разработке модели оплаты по QR-коду в российских магазинах.

По словам Шульги, после того как физлица получат возможность переводить средства на счета юрлиц, у участников финансового рынка откроются широкие возможности. Особенно выиграют брокерские и управляющие компании. Их клиенты в режиме онлайн быстро и почти бесплатно (то есть при минимальных комиссиях) смогут пополнять торговые счета. «Настройка СБП во многом будет зависеть от вовлечения в процесс крупных госбанков, в первую очередь от позиции Сбербанка», — считает банкир.

Конфликт интересов

А вот с этим могут возникнуть проблемы.

Пока Сбербанк систему быстрых платежей ЦБ игнорирует. И на это у него есть веские причины.

Занимая доминирующее положение на рынке, Сбербанк гораздо раньше ЦБ начал создавать свою систему быстрых платежей. Переводы в ней возможны как по номеру телефона, так и по номеру карты. К системе Сбербанка уже подключились «Тинькофф», Совкомбанк, WebMoney Transfer, готовятся присоединиться другие банки. Получается, что Банк России, владелец контрольного пакета акций в уставном капитале госбанка, решил построить конкурирующую платежную сеть.

«Налицо конфликт интересов. Сейчас, по сути, столкнулись две системы — ЦБ и Сбербанка, — объяснил директор по развитию бизнеса „БКС Премьер“ Антон Граборов. — ЦБ, создавая свою систему быстрых платежей, ратует за то, чтобы сделать одинаковыми условия для всех банков и обеспечить им равный доступ. Подключение к этой системе может помочь средним, мелким, региональным банкам увеличить свою рыночную долю. Сбербанк, создавая собственную мощную экосистему, сам определяет размер комиссий и устанавливает правила, чтобы на ней зарабатывать».

Ключевым камнем преткновения является вопрос, будет ли подключение к СБП обязательным для всех банков и, в частности, для Сбербанка. Ранее председатель ЦБ Эльвира Набиуллина заявила, что для системообразующих банков участие в СБП будет обязательным. «Позиция Банка России состоит в том, что для дальнейшего развития безналичных платежей должна быть создана быстрая и недорогая платежная инфраструктура и без участия крупнейшего банка, создание такой системы будет неэффективным. Позиция Сбербанка в данном вопросе состоит в том, что не нужно принудительно ограничивать конкуренцию с помощью регулятора, рынок сам должен расставить все на свои места», — пояснил Антон Граборов.

Конфликт ЦБ и Сбербанка из-за комиссий при денежных переводах уже вышел на высокий уровень. Оказалось, что Эльвира Набиуллина подготовилась к решающему обмену мнениями основательнее. В конце февраля президент Владимир Путин поручил Центробанку и Правительству РФ до 30 апреля подготовить предложения о снижении комиссии за безналичные денежные переводы, в том числе с использованием банковских карт. Накануне ЦБ провел анализ рынка денежных переводов с банковских счетов на счета граждан с помощью сайта, интернет-банка и мобильных приложений. Выяснилось, что монополистом является Сбербанк, который взымает комиссию за переводы.

После команды президента ЦБ оперативно направил в правительство предложение, в котором «комиссия за денежный перевод не должна превышать 3 руб.». В Сбербанке пообещали отменить комиссии внутри банка, отметив, что «процесс будет длительным и тяжелым».

Начать дискуссию