Выбираем признак для 2-НДФЛ

Форма 2-НДФЛ с 2019 года обновилась, но по-прежнему проставление в ней признака — обязательное условие.

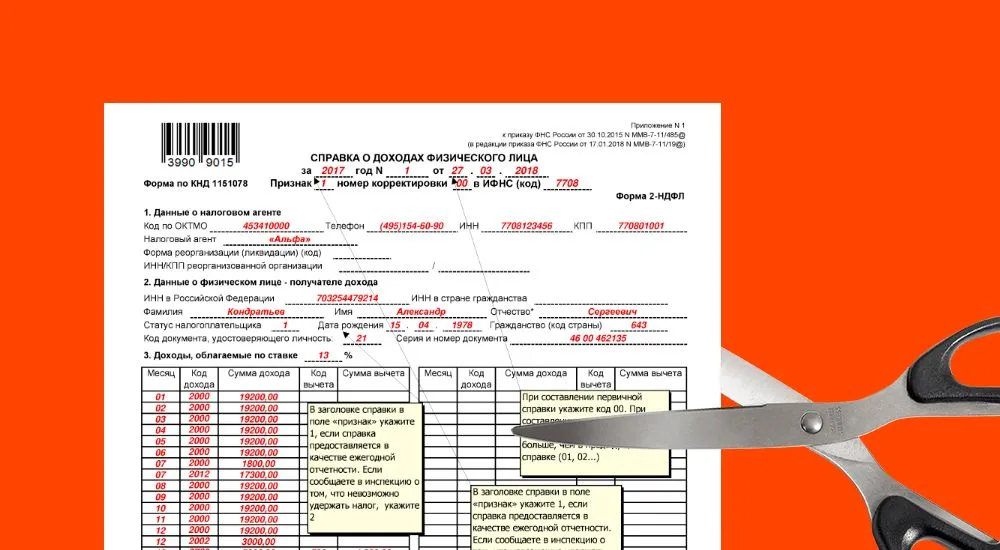

Для отражения признака предусмотрено отдельное поле в заглавной части 2-НДФЛ.

Правила для выбора признака в справке 2-НДФЛ в 2019 году показано на рисунке:

У организации в отчетном году может не возникнуть обстоятельств, при которых НДФЛ невозможно удержать из выданных доходов. Тогда в отчетном комплекте справок 2-НДФЛ с признаком 2 не будет.

Готовьтесь к расходам, если справка с признаком 2 запоздала

Справки 2-НДФЛ с признаками 1 или 2 нужно представлять контролерам:

- единожды в год;

- в разные отчетные даты: с признаком 1 — не позднее 1 апреля, а с признаком 2 — до 1 марта.

Нарушение сроков — это дополнительные материальные затраты.

Пример

По итогам завершившегося года бухгалтер ПАО «ТехноСтройКом» 27 марта представила в ИФНС полный комплект справок 2-НДФЛ. Всего было оформлено и передано контролерам 1360 справок. Из них 347 справок 2-НДФЛ с признаком 2.

ПАО «ТехноСтройКом» был начислен штраф 69 400 руб. (347 × 200 руб.) — в такую сумму налоговое законодательство оценивает факт опоздания с 347 документами, имеющими статус обязательной налоговой отчетности. Остальные справки (с признаком 1) попали в инспекцию вовремя, поэтому в определении штрафной суммы не участвуют.

200 руб. — размер материального наказания за каждую опоздавшую справку (п. 1 ст. 126 НК РФ). От 300 до 500 руб. придется заплатить в казну руководству (ст. 15.6 КоАП РФ).

Что поможет отчитаться по 2-НДФЛ вовремя и без ошибок

Чтобы организации не нести материальные потери из-за штрафов, следует грамотно организовать учетный процесс по всем физлицам, которым в течение отчетного года выплачиваются доходы.

Важно также ориентироваться в ситуациях, когда налог действительно невозможно удержать. К примеру, физлицу выдан подарок, а денежных выплат ему не производили.

Если все возможностиу налогового агента имелись, но удержание и перечисление налога не произошли из-за плохо организованного учетного процесса или недостаточной исполнительской дисциплины бухгалтерии, избежать штрафа не получится.

Не забывайте и о том, что подача справки 2-НДФЛ с признаком 2 требует от работодателя выполнения еще одной обязанности: нужно сообщить о невозможности удержания налога не только в налоговый орган, но и самому физлицу — получателю дохода (п. 5 ст. 226 НК РФ).

***

Признак 1 проставьте в тех справках 2-НДФЛ, которые содержат сведения о выплаченных физлицам доходах и перечисленном в бюджет налоге. Если же налог с выданных сумм удержать не удалось, справку 2-НДФЛ нужно представить с признаком 2.

Начать дискуссию