Мы подготовили традиционный обзор по привлечению к уголовной ответственности по налоговым и другим предпринимательским составам по итогам 2018 года и началу 2019. Как всегда, наша цель не запугать руководителей бизнеса и главных бухгалтеров, а дать объективную картину реальных рисков. А они есть.

При подготовке статьи использовались только официальные данные МВД, Генеральной прокуратуры, Следственного комитета, ФНС, Росстата, а также Департамента судопроизводства Верховного суда РФ.

Пока правительство обсуждает регуляторную гильотину, реальная гильотина по налоговым преступлениям работает во всю, но нельзя не признать — она стала более избирательной:

Так продолжающееся снижение количества выездных налоговых проверок повлекло и снижение выявленных налоговых преступлений (материалы, по которым зарегистрированы в КУСП — книге учета сообщений о преступлениях), а значит и расследованных (по которым возбуждены уголовные дела).

Все о том, как не попасть на проблемы из-за налоговых проверках можно узнать в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты». Он уже доступен для пользователей. Посмотрите рассказ про этот онлайн-курс от его автора Ивана Кузнецова.

До 28 мая скидка 15% по промокоду KLERK15 (4675 руб. вместо 5500). Заходите, регистрируйтесь и обучайтесь!

Не сложно заметить, что по-прежнему между выявленным налоговым преступлением и возбужденным уголовным делом целая пропасть, в которой некоторые материалы проверок прекращаются постановлениями об отказе в возбуждении уголовного дела, некоторые — за возмещением ущерба или за истечением срока привлечения к ответственности, некоторые материалы «футболятся» месяцами между районами или оперативным подразделением и следствием, а некоторые... скажем так, прекращаются по основаниям, не предусмотренным УПК РФ.

До суда и приговоров дел доходит еще меньше: итоги 2018 года Судебный департамент подведет только к июню, поэтому 273 приговора на графике это данные за 6 месяцев 2018 года.

Если же дело дойдет до суда, то по налоговому составу реально сесть в тюрьму можно, за 6 месяцев 2018 года это сделали 25 человек, причем свыше 5 лет лишения свободы получили 3 человека:

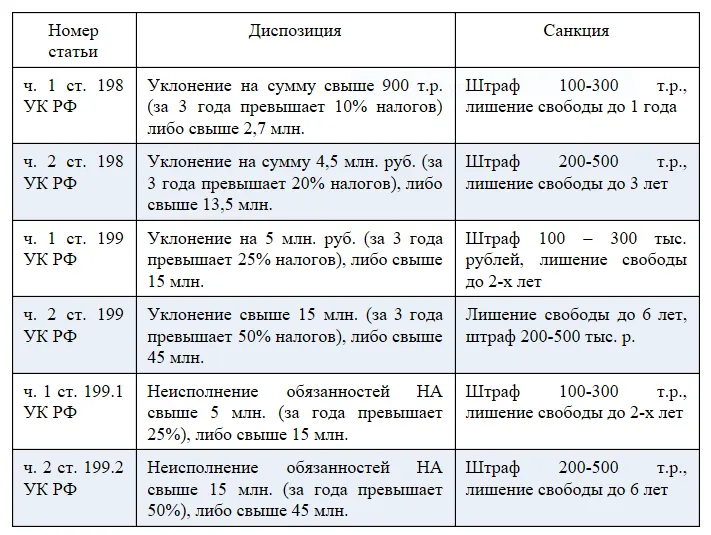

Напомним, что санкции за налоговые преступления предусматривают и столь суровые приговоры. Для удобства, мы свели составы преступлений в общую таблицу:

Интересно, что налоговые преступления остаются «мужскими» например, из 121 осужденного по ч. 2 ст. 199 УК РФ, только 17 женщин. Преступники же чаще всего (72%) имеют возраст от 30 до 49 лет и очень редко моложе — видимо не успевают стать интересными для правоохранителей. На наши семинары по оптимизации налогов также чаще всего ходят люди в возрасте 30-49 лет, но женщин обычно больше (в основном женщины — это главные бухгалтеры, мужчины — собственники или руководители бизнеса), вот и получается, что женщины больше беспокоятся о своей безопасности и соответственно реже становятся подсудимыми. Есть над чем задуматься мужчинам собственникам и руководителям бизнеса.

Несмотря на то, что осуждают по налоговым делам чаще мужчин, проблем и у женского пола много. О перспективах главбухов из-за громкого дела Галины Ахмадеевой подробно рассказывается в нашем курсе «Налоговые проверки. Тактика защиты».

Почти каждая выездная налоговая проверка — потенциально возбужденное в отношении руководителя уголовное дело, среднего размера доначислений в 22 млн. рублей вполне хватает на ч. 2 ст. 199 УК РФ:

Полицейских в среднем интересуют и меньшие суммы недоимок, так ущерб бюджету от налоговых преступлений — почти 95 млрд. рублей, а значит одно выявленное преступление «тянет» на 12,9 млн. рублей. Если очень грубо — это обналичивание 25 миллионов рублей за три года или по 694 тыс. рублей в месяц. Так как мы практикующие налоговые юристы уже более 10 лет, с уверенностью можем утверждать, что каждый бизнес начиная от малого — в зоне риска.

Но всегда есть возможность «соскочить» — в соответствии со ст. 28.1 УПК РФ — суд, а также следователь прекращает уголовное преследование в отношении лица, подозреваемого или обвиняемого в совершении налоговых преступлений, в случае, если до назначения судебного заседания ущерб, причиненный бюджетной системе Российской Федерации в результате преступления, возмещен в полном объеме (недоимка, штрафы, пени). Другое дело, что возместить ущерб нужно будет полностью и не споря.

По первым частям налоговых статей уголовное дело чаще всего прекращается вообще за истечением давности, ведь они небольшой тяжести, а значит на основании ст. 78 УПК РФ лицо освобождается от уголовной ответственности, если со дня совершения преступления истекло два года. При этом сроки давности исчисляются со дня совершения преступления (подачи недостоверной декларации) и до момента вступления приговора суда в законную силу.

Но это вовсе не означает, что в этом случае или в случае прекращения уголовного дела по другому не реабилитирующему основанию (например — амнистии), возмещать ущерб государству не придется и известное дело бухгалтера Галины Ахмедовой тому подтверждение.

Что касается тенденций 2019 года, то уже в январе 2019 года МВД рапортовало об увеличении на 3,4% по сравнению с январем 2018 года преступлений экономической направленности. При этом тяжкие и особо тяжкие преступления в общем числе выявленных преступлений экономической направленности составили 70,5%.

Газета «Коммерсант» в ноябре 2018 года опубликовала информацию о том, что для усиления борьбы с уклонениями от уплаты налогов центральный аппарат Следственного комитета России (СКР) рекомендовал своим сотрудникам выявлять и самостоятельно расследовать сопутствующие этому преступления, в том числе связанные с незаконной банковской деятельностью. Ранее подобные составы по подследственности передавались в МВД, но в СКР считают, что налоговые преступления должны расследоваться в полном комплекте с теми, которые им способствуют.

Реально работает совместный приказ МВД России N 317, ФНС России N ММВ-7-2/481@ от 29.05.2017 «О порядке представления результатов оперативно-розыскной деятельности налоговому органу» и Письмо ФНС и СК РФ N ЕД-4-2/13650@ от 13 июля 2017 года вместе с «Методическими рекомендациями «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» (в котором налоговикам предписано искать при выездных налоговых проверках умысел для улучшений перспектив возбуждения уголовного дела).

Но часто суровость закона продолжает компенсироваться его неисполнением: в каких-то ИФНС дают менять счета-фактуры от одних однодневок на другие без доплаты налога; при выявлении использования «бумажного НДС» налоговики в большинстве случаев требуют корректировки по НДС без корректировки налога на прибыль, да и спорные контрагенты вылетают не все и не сразу.

При этом такая парадигма налоговой оптимизации и построения бизнеса несет в себе мину замедленного действия, которая опутывает организации виртуальными товарными остатками, задолженностями перед спорными контрагентами, займами и векселями или многочисленными ИП, разделяющими потоки с НДС и без НДС, а также номиналами и искусственно усложненной структурой бизнеса.

Записывайтесь на первый онлайн-курс «Клерка» по проверкам со скидкой 15 %. Курс научит вас:

- грамотно и без лишнего стресса и трудозатрат противостоять давлению налоговиков при проверках;

- определять, какие действия налоговиков и полиции при проверках незаконны;

- правильно читать документы, сопутствующие проверкам: решение о проверке, требования о документах, акт, протоколы допросов;

- правильно отвечать на допросах;

- разбираться во всех мероприятиях налогового контроля: встречка, допрос, инвентаризация, осмотр, выемка;

- защищать информацию от проверяющих;

- правильно выстраивать защиту при угрозе уголовки;

- понимать, какие действия бухгалтера приведут его к субсидиарной ответственности.

Комментарии

11Очень интересны мнения о нашем первом курсе. Пожалуйста отпишитесь, кто пройдет.

Проанализированы только дела по ст. 198 и 199 УК. Сейчас же есть еще тенденция возбуждать против предпринимателей и бухгалтеров дела по ст. 159, где и ответственность намного жестче, и возможности "соскочить" в связи с возмещением ущерба уже нет.

Что-то я подзависла. 159я (это же мошенничество?) тут при чём? как её удаётся подтянуть? Насколько я знаю, мошенничество крайне трудно доказать даже в случае наличия реальных пострадавших - физических лиц - которые бьются за защиту своих прав. Если предприятие никого не обманывало, продавая некачественную продукцию, т.е. нет реальных живых пострадавших, то как??

Nadine, если вы пытаетесь возместить "плохой" НДС, то это сразу 159-я, а не 198/199.

Возместить - в смысле получить из бюджета на р/счёт? или просто поставить его к возмещению в числе прочих сумм по книге покупок?

И ещё, насколько я помню, самое сложное в доказывании состава 159й статьи - доказать умысел. Грубо говоря, гражданин А взял деньги у гражданина Б как бы в долг и не отдаёт. Вот если А отдал хотя бы малую часть долга, и у него хватило ума не вставать в позу "лох он последний, не отдам я ему ничего", а заверить всех, что он имеет намерение долг отдать, просто сейчас не имеет такой возможности - то это уже не 159я. А в случае с "плохим" НДСом, если контрагент был официально зарегистрирован, есть все требуемые документы по сделке и люди стоят на своём как кремень - продукция была поставлена, услуги были оказаны - то как мошенничество-то доказать?

Или наши суды уже не заморачиваются доказыванием чего-либо? Пахан сказал 159я - значит, 159я?

Самое сложное в 159 статье - что там никто не париться доказательствами, если пострадавшая сторона - бюджет (( Это же российский суд, не забывайте, а он самый гуманный в мире. По отношению к следователям.

Понятно(((( спасибо, что предупредили.

Можно ещё вопрос в порядке оффа? вдруг Вы в курсе. Есть чел, который вёл предпринимательскую деятельность без регистрации и без лицензии (при его деятельности лицензия обязательна). Налогов, само собой, не платил. Его деятельность может подпадать под 159ю тоже, или всё-таки нет? (пытаюсь помочь друзьям прижучить этого типа, вопрос совсем не праздный)

159-ю всем кому можно пытаются прикрутить

даже на меня покушались (

Тут больше похоже на 171 - незаконная предпринимательская деятельность.

Да, вы правы, в курсе как раз об этом тоже говорят.