Как в 6-НДФЛ отражать переходящие отпускные в 2019 году? Как быть, если отпуск начался в одном квартале, а продолжился в другом? Поясним на примере.

Срок уплаты НДФЛ с отпускных

НДФЛ, удержанный из отпускных, нужно перечислить не позднее последнего числа месяца, в котором выплатили доход. Например, сотрудник уходит в отпуск с 25 января по 15 февраля 2019 года. Отпускные ему были выплачены 18 января. В этом случае доход считайте полученным на дату выдачи отпускных — 18 января. В этот же день с выплаты надо удержать налог. А перечислить НДФЛ в бюджет нужно не позднее 31 января 2019 года.

Другой пример: отпускные 3 сотрудникам организация выплачивала 13.05.2019, 17.05.2019 и 20.05.2019. Уплатить НДФЛ с этих отпускных можно одной суммой 31.05.2019. При этом если этот последний день совпал с выходным или праздничным днем, то уплатить НДФЛ можно в следующий за ним рабочий день (пп. 6, 7 ст. 6.1 НК РФ). К примеру, НДФЛ с отпускных за июнь 2019 можно было уплатить 01.07.2019, поскольку 30.06.2019 пришлось на воскресенье.

Принцип заполнения 6-НДФЛ при переходящем отпуске

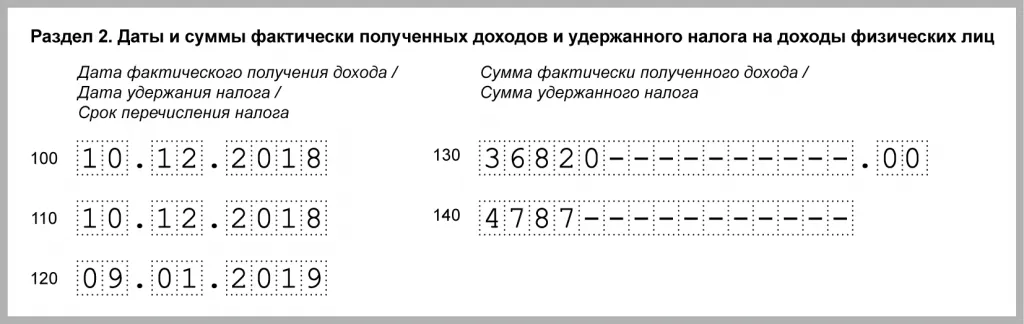

По доходу в виде отпускных датой фактического получения дохода (строка 100 Расчета) является дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Она будет совпадать и с датой удержания налога (показатель строки 110 Расчета), ведь именно на дату фактической выплаты дохода налоговый агент должен удержать НДФЛ (п. 4 ст. 226 НК РФ).

Если отпуск начался в одном квартале, а закончился в другом, 6-НДФЛ заполняйте по общим правилам — отпускные включайте в 6-НДФЛ за период, когда они выплачены. Исключение — когда последний день квартала выходной. Тогда отпускные, выплаченные в последнем месяце квартала, вы покажете только в разд. 1. А в разд. 2 отразите их в 6-НДФЛ за следующий квартал.

Пример переходящего отпуска в 6-НДФЛ

Выплатили отпускные по отпуску, который переходит с одного месяца на другой

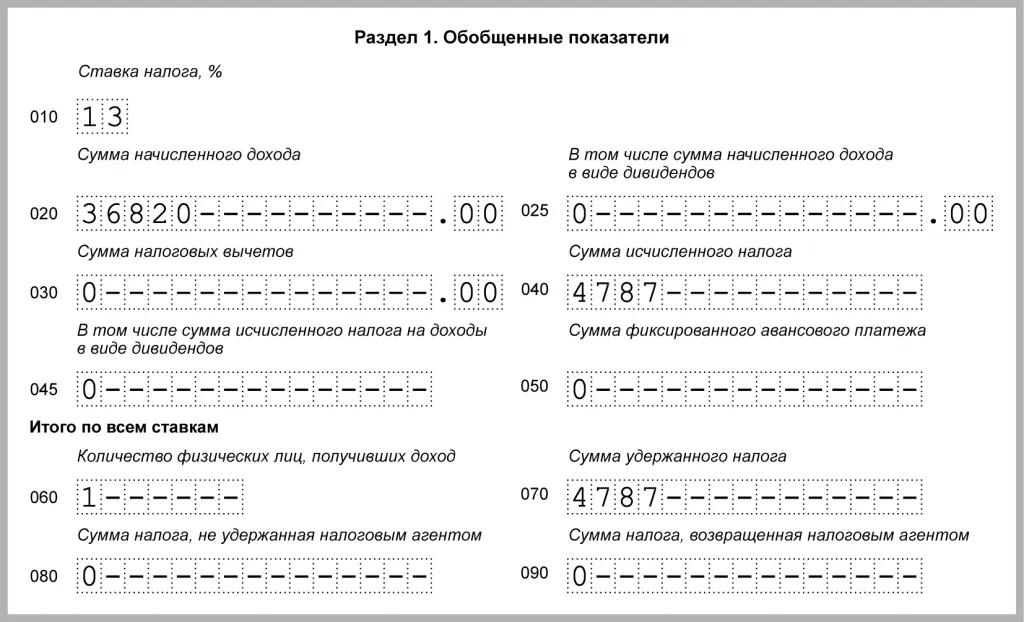

строка 100 — дата выплаты отпускных;

строка 110 — та же дата, что и по строке 100;

строка 120 — последнее число месяца, в котором выплатили отпускные*;

строка 130 — сумма дохода;

строка 140 — сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

Работник уходит в отпуск на 28 дней с 14.12.2018 по 18.01.2019. Отпускные 36 820 руб. выплачены 10.12.2018. Тогда же перечислен НДФЛ с отпускных — 4 787 руб.

В разд. 1 6-НДФЛ за 2018 г. отпускные отражены так.

Так как 31.12.2018 — выходной, срок перечисления НДФЛ с отпускных — 09.01.2019. Поэтому в разд. 2 отпускные включены в 6-НДФЛ за 1 квартал 2019 г.

Комментарии

3Вроде и правильно, но неудобно. Когда численность большая, то можно и запутаться. Я оплачиваю НДФЛ с отпускных в день их выдачи. Удержал, выдал, перечислил. И 6-НДФЛ проверять удобнее.

Мне кажется, сотрудники всегда путаются с этими отдельно выплачиваемыми отпускными. Удобнее было бы оплачивать отпускные не за 3 дня до отпуска, а вместе с авансом/зарплатой. И НДФЛ соответственно вместе с зарплатным НДФЛом перечислять.

Расчет придумали те, кто никогда вообще не занимался начислением зарплаты.