Все чаще держатели банковских карт сталкиваются с проблемой блокировки операций по счету карты. Банки и государственные органы стали более тесно взаимодействовать при осуществлении контроля за платежами, в особенности в вопросах осуществления физическими лицами «подозрительных операций» (переводов с карты на карту и т.д.).

Как этого избежать, соблюдая некоторые правила?

Количество платежей с карты на карту в настоящее время резко возросло, средняя сумма перевода сейчас составляет 10 тысяч рублей, а максимальная сумма перевода в зависимости от банка составляет от 140 тысяч до 1 миллиона рублей. При этом банк может заблокировать перевод даже в размере 1 тыс. рублей.

Чем руководствуются банки?

- Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

- Положение ЦБ РФ от 29.08.2008 № 321-П (исходя из которого банки обязаны предоставлять всю информацию, связанную с выполнением Закона № 115-ФЗ);

- Письмо ЦБ РФ от 31.12.2014 № 236-Т «О повышении внимания кредитных организаций к отдельным операциям клиентов» (обязывает банки реагировать на операции, когда деньги не задерживаются на счете и быстро выводятся);

- Положение ЦБ РФ от 02.03.2012 № 375-П (призвано усиливать контроль над платежами клиентов).

Разберем ситуацию более подробно.

В основном граждане переводят деньги друзьям, коллегам, родственникам, берут и возвращают долги, собирают деньги на различные мероприятия, на «школу», помогают родителям, детям, родственникам и т.д.

Однако с учетом масштабов переводов между клиентами государство стремится их как минимум контролировать, а как максимум взимать налоги с получаемых таким образом доходов. Но для того, чтобы расценить перевод как доход, налоговый орган должен провести проверку физического лица.

Усиление контрольных функций госорганов связано с тем, что определенная часть платежей с карты на карту действительно используется в незаконных схемах обналичивания денег и получения нелегальных доходов. Однако бОльшая часть пострадавших от действий госорганов все-таки простые граждане — клиенты банков.

В настоящее время при блокировке операции по счету многие предполагают, что блокировка счета происходит по решению налогового органа, так как операция по счету подозрительна и предположительно является доходом гражданина, с которого им не уплачен налог.

Данное предположение ошибочно. Действительно, налоговый орган может запросить у банка выписку по счету клиента за определенный период (увидеть доходы и расходы), но только на основании проводимой проверки в отношении гражданина, иначе оснований для подобного запроса у налогового органа просто нет.

Таким образом, утверждать, что операция, проводимая по карте клиента банка, является доходом физического лица, с которого он обязан уплатить налог, государственные органы и банки не могут, не имеют на то законных оснований, поэтому чаще всего банк просто блокирует счет, считая операцию подозрительной.

Минфин в письме № 03-04-05/41947 от 07.06.2019 на основании обращений граждан предостерег налоговые органы от слишком рьяного начисления налогов на поступления на карты, указав, что в общем случае на основании п. 18.1 ст. 217 НК РФ денежные средства, безвозмездно полученные от физического лица, в том числе банковским переводом, не подлежат обложению налогом на доходы физических лиц. Кроме того, сам по себе факт банковского перевода денежных средств между физическими лицами не является объектом налогообложении.

Однако будьте внимательны! Если на ваш счет поступили денежные средства от продажи имущества либо в качестве оплаты вознаграждения за оказанные услуги, и в назначении платежа плательщик на это сослался, вы обязаны произвести уплату налога на доходы физических лиц в соответствии с действующим налоговым законодательством.

Блокировку счета производит банк, но при этом невозможно с точностью определить, какие именно операции он может заблокировать. Согласно положениям Центробанка РФ кредитные организации и сами могут устанавливать критерии сомнительных операций.

Поэтому клиентам банка необходимо придерживаться некоторых правил:

- не переводить больше 600 000 рублей за одну операцию. Все переводы выше этой суммы проверяются банком в обязательном порядке;

- не выводить со счета только что поступившие деньги, банк может расценить это как обналичивание;

- указывать в назначении платежа «помощь», «подарок», «возврат долга» и т.д. При этом у некоторых банков нет возможности указать пояснения в назначении платежа;

- не производить покупку с оплатой банковской картой на сомнительных сайтах;

- не совершать сразу несколько переводов по картам, подобные действия могут вызвать подозрение у банка.

Следует отметить, что каждый гражданин — клиент банка имеет право отстаивать свои гражданские права путем подачи жалоб и заявлений. Данные обращения могут быть направлены в Центробанк РФ либо непосредственно в банк, в котором открыт счет (в том числе через личный кабинет с просьбой предоставить документы).

Что нас ожидает в ближайшем будущем?

Государственные органы предполагают взять под контроль все платежи клиентов банков. Сами банки в этой ситуации вынуждены выполнять нормы Центробанка РФ, так как любые нарушения грозят лишением лицензии.

Планируется наладить переводы между гражданами, создавая специальную систему для быстрых платежей (СБП).

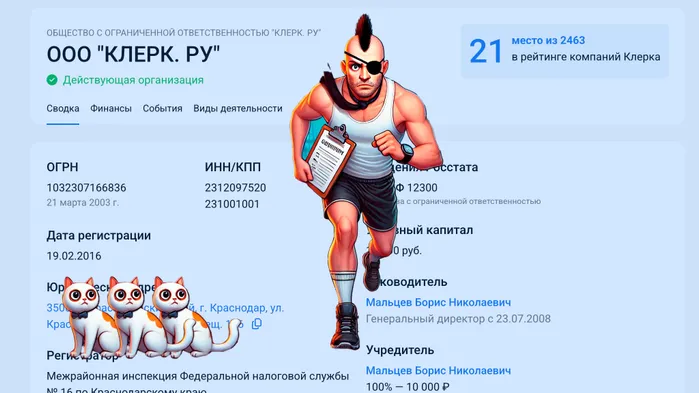

К Системе быстрых платежей, разработанной Центробанком РФ, с 1 сентября 2019 года должны присоединиться 11 банков: Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, Альфа-банк, Райффайзенбанк, Московский кредитный банк, Юникредит банк, банк Открытие, Промсвязьбанк и Росбанк, все остальные банки с апреля 2020 года.

Для переводов потребуется ввести определенный идентификатор получателя, у большинства клиентов это будет номер мобильного телефона. Таким образом банки и госорганы по номеру телефона смогут определить получателя и отправителя денежных средств, система осуществления контроля станет еще более совершенной.

Начать дискуссию