Непростые убытки в простом товариществе.

Налоги, как известно, являются не причиной, но неизбежным следствием любой хозяйственной деятельности, поэтому, выбирая определенный договор для опосредования взаимоотношений, необходимо четко представлять налоговые последствия, напоминают специалисты TaxCoach.

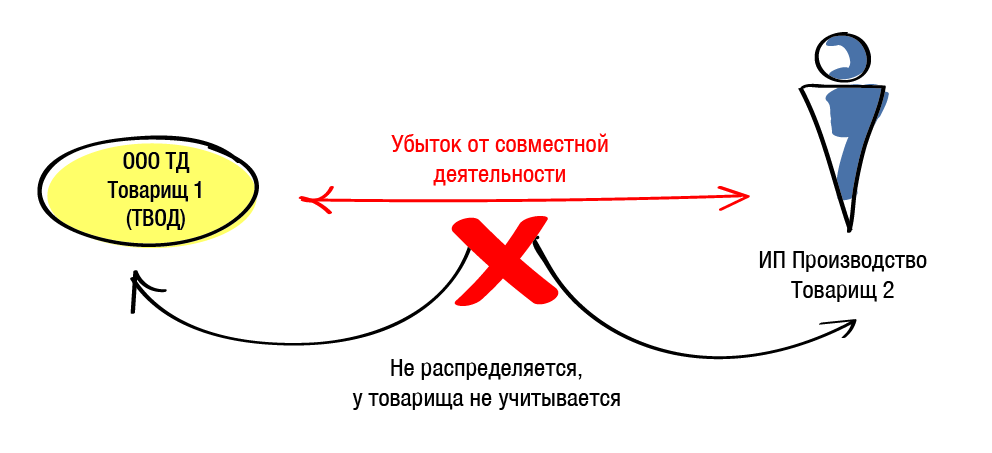

Например, говоря о договоре простого товарищества, мы среди прочего упоминаем о том, что убытки совместной деятельности не распределяются между товарищами и не учитываются ими при налогообложении.

К сожалению, данное обстоятельство зачастую выпадает из внимания будущих товарищей. Многие считают, что убытки, по аналогии с доходами, можно будет учесть при расчете своих налогов. Но это серьезное заблуждение.

п. 4 ст. 278 Налогового кодекса РФ

Что из этого следует?

Убытки от совместной деятельности в «личном» налогообложении не учесть

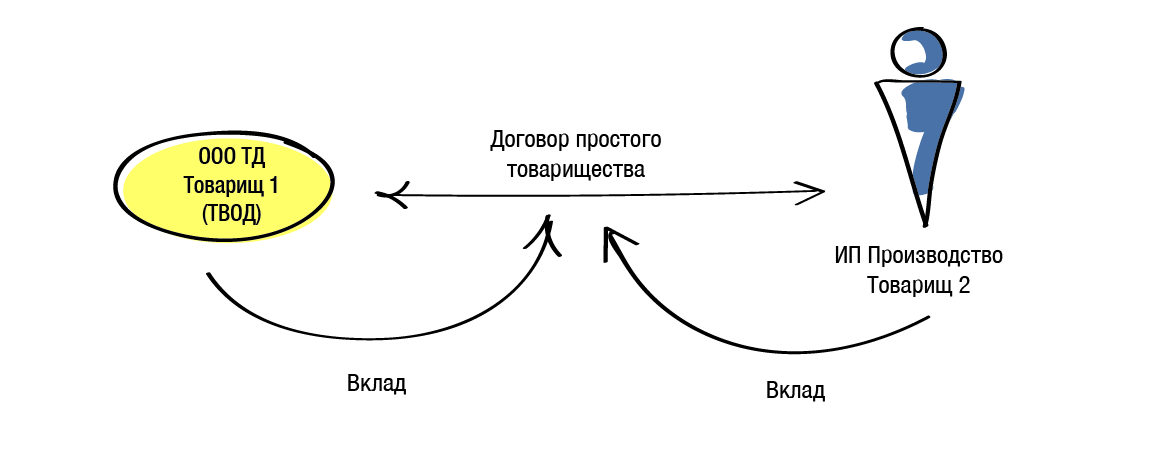

Представим ситуацию. Два товарища объединяют совместные вклады и предпринимательские усилия в рамках этого договора: один изготавливает продукцию, второй ее продает.

Однако, как это нередко бывает, деятельность оказалась убыточной и по итогу совместных усилий товарищи «ушли в минус». Так вот в соответствии с НК РФ свои личные налоговые обязательства на сумму убытка от совместной деятельности после ее завершения они уменьшить не могут. А первоначальные вклады, напомним, осуществляются из чистой прибыли (п.5 ст.270 НК РФ).

По этой причине в некоторых случаях Договор простого товарищества не подойдет

«Непростой» характер убытков в простом товариществе необходимо учитывать, выбирая договор о совместной деятельности при создании и/или покупке основных средств, недвижимости и иных ценных объектов. Дело в том, что цель подобного приобретения может существенно повлиять на налоговые последствия.

Помимо неуспешности проекта «убытки» могут возникнуть, если непосредственно сама деятельность, для ведения которой объединяются товарищи, не приносит прибыли, например:

-

созданный (построенный) общими усилиями объект безвозмездно передается в государственную (муниципальную) собственность, поскольку для его эксплуатации необходимы специальные навыки;

-

созданный (построенный) общими усилиями объект используется товарищами самостоятельно.

Так, несколько организаций, являющихся собственниками земельных участков, расположенных в пределах одной производственной базы, договорились «скинуться» на строительство нового газопровода в предпринимательских целях. Все технические согласования и допуски были пройдены, после чего ОблГаз предложил заключить собственникам договор простого товарищества и даже предоставил форму договора.

Особенность проекта в том, что несмотря на явную необходимость газопровода для ведения нормальной хозяйственной деятельности, организации-собственники не могут самостоятельно осуществлять его эксплуатацию, поскольку объективно требуется соблюсти множество условий и требований законодательства — от наличия лицензии до создания охранных зон и соответствующих систем пожаробезопасности, оповещения и т.д.

Именно поэтому подобные объекты (водопроводы, газопроводы) передаются на баланс области (города), которые в свою очередь передают их для эксплуатации ГУПам и МУПам.

В результате затраты в размере нескольких десятков миллионов рублей, обоснованно понесенные в целях обеспечения нормальной хозяйственной деятельности, осуществлены за счет чистой прибыли товарищей. Вклады в совместную деятельность в расходах не учитываются, а само простое товарищество доходов не получило (построенный объект был передан безвозмездно на баланс субъекта РФ). Соответственно, прибыль товарищи не получили, а убыток учесть они в силу нормы НК РФ не смогли.

Такая ситуация стала поводом для обращения конкретного налогоплательщика в арбитражные и Конституционный суд РФ, но безрезультатно.

Как учитываются убытки в учете самого простого товарищества

Еще одна ловушка кроется в положениях о ведении бухгалтерского учета операций совместной деятельности:

п. 19 ПБУ 20/03 «Информация об участии в совместной деятельности»

По этой норме, каждый отчетный период товарищество должно начинать с условного «чистого листа». То есть, убыток предыдущего периода в рамках совместной деятельности (в учете самого товарищества) не переносится (не учитывается) при подсчете финансового результата последующих периодов. Это логично, поскольку финансовый результат определяется по итогам каждого квартала и, как мы ранее уже говорили, товарищи обязаны учесть его положительный показатель при личном налогообложении.

п. 14 ПБУ 20/03 «Информация об участии в совместной деятельности»

И именно следуя такой логике, контролирующие органы могут скорректировать налоговые обязательства товарищей.

Подобные попытки неоднократно предпринимались, когда при фиксации финансового результата товарищества товарищи, например, доходы 1 квартала уменьшали на неучтенные ранее расходы товарищества, осуществленные в IV квартале предыдущего года. Либо когда положительные итоги первых кварталов года товарищи уменьшали на убыток, полученный в последнем квартале года. Если довести спор до суда, то суд, включая высшую инстанцию, оценивая экономическую суть отношений, может встать на сторону налогоплательщиков, (См. Определение ВАС РФ от 01.03.2012 и Решение первой инстанции от 05.05.2011 по делу №А73-6230/2010, Постановление ФАС УО от 28.09.2010 по делу №А60-7614/2010) отмечая следующее:

-

согласно ст. 41 НК РФ под доходом от совместной деятельности следует понимать фактическую прибыль (определенную с учетом понесенных расходов), которая распределяется как доход каждого участника товарищества;

-

расходы, понесенные в предыдущих периодах, нельзя приравнивать к убыткам, которые по п. 4 ст. 278 не распределяются. Создание и деятельность простого товарищества являются гражданско-правовой сделкой, а следовательно последующий учет ранее понесенных расходов правомерен. Прибыль определяется по результатам сделки в целом;

-

налоговый период при регулировании налога на прибыль равен году, а потому запрет на «перенос» убытка между кварталами в рамках года также неправомерен;

-

не подлежат распределению убытки товарищества от его деятельности в целом, а не в отдельные отчетные периоды, являющиеся по существу его расходами.

Безусловно, даже положительная позиция судов не является гарантией отсутствия налоговых претензий. Поэтому в целях их минимизации изначально нужно тщательно подходить к вопросу распределения расходов между товарищами и Простым товариществом в целом.

Базовые ориентиры следующие:

-

Большой объем расходов, учитываемых на уровне товарищества, позволяет распределять товарищам уже максимально «очищенную» прибыль, что может быть выгодно для товарищей на УСН. Однако погашение возможного здесь убытка будет осуществляться из их чистой прибыли, например, накопленной ранее или прибыли от личных направлений деятельности (дополнительные вклады товарищей на покрытие расходов в их затраты при личном налогообложении не учитываются);

-

Максимальный учет расходов, осуществленных товарищами при ведении ими совместной деятельности, в их «личном» налогообложении снижает вероятность возникновения убытка простого товарищества, но требует обеспечения им соответствующей доли прибыли, размеры которой могут быть критичны при применении УСН.

Как видим, учет конкретных финансовых показателей планируемой деятельности необходим на старте, чтобы избежать непредвиденных налоговых последствий.

Начать дискуссию