Защита имущественного комплекса бизнеса, наряду с обеспечением налоговой безопасности, является принципиальной задачей, решаемой в ходе построения бизнес-модели и структурирования группы компаний, напоминают специалисты TaxCoach. Риск недружественного поглощения, обращения взыскания на имущество контрагентами или контролирующими органами (в том числе и налоговыми) существует всегда.

Причем, чем прибыльней и успешней бизнес — тем более реальным становится риск его утраты. Поэтому принятие превентивных мер, направленных на обеспечение максимальной защищенности имущества, да и всего бизнеса в целом, является одной из первоочередных целей построения группы компаний.

Наряду с обеспечением имущественной безопасности, грамотный выбор владельца имущества и договорных инструментов, опосредующих эксплуатацию имущества в рамках бизнес-модели позволяет максимизировать уровень получаемой от использования имущества прибыли и сделать структуру управления имуществом прозрачной и понятной, в первую очередь, для самих собственников бизнеса.

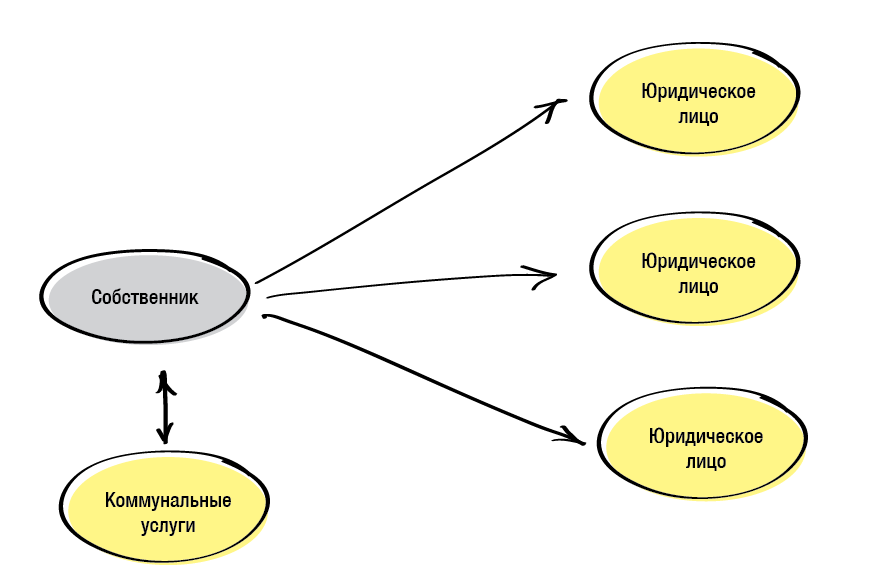

Как правило, для обеспечения целостности имущественного комплекса и его сохранности имущество передается специальному субъекту — «Хранителю активов», на которого возлагаются обязанности по обеспечению сохранности имущества и содержания его в пригодном для эксплуатации состоянии. «Хранитель активов» также заключает от своего имени договоры на приобретение коммунальных услуг, электроэнергии и другие «эксплуатационные» договоры.

Отсутствие рискованных операций, взаимоотношений с «проблемными» контрагентами делает практически невозможным предъявление претензий к «Хранителю активов» и, как следствие, к принадлежащему ему имущественному комплексу.

Кроме того, прозрачная система владения и пользования имуществом позволяет исключить случаи перекрестного владения имуществом разными предприятиями группы компаний (в случае бессистемного распределения собственности). Если же потребуется использовать это имущество в качестве обеспечения по кредиту основной операционной компании, принадлежность права собственности на него другому лицу, как правило, этому не препятствует.

Практика показывает, что Группа компаний без каких-либо дополнительных усилий получает кредиты (и даже допуски СРО). Так как для банков очевидно, что совокупная стоимость имущества всей Группы значительно выше, чем стоимость активов компании-заемщика. Поэтому рейтинг потенциального заемщика существенно возрастает, что влечет за собой увеличение вероятности получить кредит и увеличивает его максимально возможную сумму.

При создании «Хранителя активов» необходимо решить три основных вопроса:

-

Выбор субъекта-собственника

-

Выбор режима налогообложения

-

Выбор способа пользования имуществом

«Хранителем активов», то есть тем субъектом, который будет обладать на праве собственности имуществом, может стать физическое или юридическое лицо, а также группа лиц (как физических, так и юридических). Каждый из этих вариантов имеет свои положительные и отрицательные моменты.

При принятии решения о выборе субъекта собственности необходимо учитывать не только итоговую «цену» наличных денежных средств, но и перспективные планы по приобретению новых активов, количество предполагаемых пользователей имуществом и характер отношений с ними.

Так, владение всем имуществом физическим лицом в статусе ИП, без сомнения, наиболее удобно с точки зрения контроля за его использованием. Также это дает возможность использовать поступившие денежные средства с минимальными налоговыми последствиями, в отличие от юридического лица. Так, если имуществом владеет юридическое лицо, наиболее понятным и логичным вариантом изъятия средств от аренды будет выплата дивидендов физ лицу-учредителю, что влечёт обязанность начисления и уплаты НДФЛ в размере 13%.

Если же Вы захотите продать имущество, являясь ИП — «хранителем активов», то единственным легальным способом сделать это будет сделка купли-продажи с уплатой налога с доходов от продажной стоимости имущества в соответствии с применяемой системой налогообложения (См. Письмо Минфин России от 8 февраля 2019 г. № 03-04-05/7685), а также НДС (если стоимость продажи превысит 150 млн.руб.).

Нужно отметить, что в 2019 году Законодатель распространил на индивидуальных предпринимателей льготу, освобождающую доход от продажи транспортных средств и жилья, срок владения которыми превышает 3 и 5 лет соответственно, от уплаты налога на доходы физических лиц.

Кроме льготы по сроку владения, НК РФ по аналогии с простыми физическими лицами, предоставил ИП право на получение имущественного вычета при продаже предпринимательского транспорта и жилья, в размере затрат на его приобретение. При этом если расходы на приобретение этих видов имущества ранее были учтены при налогообложении ИП, то имущественный вычет составит разницу между фактическими расходами и суммой, учтенной при налогообложении.

Ранее предприниматели, использующие такие активы в своей деятельности, не могли применить эти льготы. Однако, при продаже остальных видов активов (производственные базы, земли под застройку, офисные помещения и т.п.) налоги уплачиваются именно в качестве ИП.

Нередки случаи, когда владелец бизнеса оформляет имущество на супруга, детей, родителей, друзей... Мотивы бывают разные, но всегда необходимо учитывать, что уровень контроля и управления имуществом в этом случае существенно снижается, а имущество может стать разменной монетой в личном конфликте собственника бизнеса и владельца имущества.

В этой связи упомянем и споры о наследовании. К сожалению, зачастую после смерти владельца бизнеса имущество переходит к лицам, не заинтересованным в продолжении «дела», наследники не могут договориться между собой о порядке использования имущества. Как следствие, дальнейшее его использование в операционной деятельности становится невозможным, что зачастую приводит к гибели бизнеса.

Дополнительную «ложку дёгтя» добавляет особенность российского наследственного права, предусматривающая для некоторых категорий наследников обязательную долю в наследстве, независимо от волеизъявления наследодателя. Так, например, нетрудоспособные супруг и родители, а также нетрудоспособные иждивенцы наследодателя наследуют независимо от содержания завещания не менее половины доли, которая причиталась бы каждому из них при наследовании по закону.

Также необходимо помнить, что физическое лицо (в том числе, в случае его регистрации в качестве индивидуального предпринимателя) отвечает по своим долгам всем принадлежащим ему имуществом.

Ещё один важный момент — это количество собственников. ГК РФ допускает нахождение имущества в собственности нескольких субъектов, в том числе, физических лиц в статусе ИП. Таким образом «Активом» может быть не один, а два и более индивидуальных предпринимателя, что удобно в случае необходимости закрепить активы за несколькими собственниками бизнеса. При этом важно помнить о необходимости заранее урегулировать вопросы управления общей собственностью.

Ситуация, когда «Хранителем активов» является юридическое лицо, позволяет использовать различные инструменты, направленные на обеспечение конфиденциальности личности реального владельца имущества. Это, в частности, различные модели прикрытого владения.

Компания «Хранитель активов» не отвечает по долгам своих учредителей, что препятствует прямому обращению взыскания на её имущество. Вместе с тем, взыскание может быть обращено на долю в других организациях, т.е. в конечном итоге на имущество этой организации («Хранителя активов») пропорционально размеру доли в уставном капитале. Но даже в этом неблагоприятном сюжете между моментом возникновения претензий к операционной компании и их удовлетворением за счет доли в «Хранителе активов» пройдет намного больше времени, нежели, если имущество не обособлено. За это время есть возможность урегулировать претензии (оспорить, заключить мировое соглашение с дисконтом и т.п.) или заработать средства на удовлетворение таких претензий, не доводя до банкротства физических лиц.

Кроме того, что участники юридического лица посредством понятных инструментов регулирования корпоративных отношений могут заранее договориться по вопросам дополнительного инвестирования, использования имущества в деятельности, залогам и поручительствам.

Получение наличных денежных средств легальным способом (через дивиденды учредителю) потребует дополнительного налогообложения в размере 13%. Долгосрочные беспроцентные займы решают проблему получения наличных лишь кратковременно и не служат решению задачи обеспечения безопасности имущества в целом.

Что касается режима налогообложения — наиболее популярна модель, при которой «Хранитель активов» применяет упрощенную систему налогообложения с объектом «доходы» и уплачивает со всей суммы полученного дохода 6% налога. Это означает максимальную прозрачность операций по использованию имущества, понятный механизм исчисления налога и минимальное количество отчетных документов.

Однако, если в перспективных планах собственников бизнеса приобретение офисных или производственных помещений, нового оборудования (в том числе по лизинговым схемам), целесообразно рассмотреть вопрос о применении упрощенной системы налогообложения с объектом «доходы минус расходы». Тем более что в настоящее время во многих субъектах установлена пониженная ставка для этого режима налогообложения (в Свердловской и Тюменской области — 5%. Санкт-Петербурге — 7%).

Кроме УСН, закон предусматривает возможность применения других специальных налоговых режимов. Так арендодатель-ИП вправе приобрести патент по виду деятельности «сдача в аренду нежилых помещений». Напомним, суть патента в том, что ИП заплатит фиксированную сумму налога в виде стоимости патента. Стоимость зависит от размера потенциально возможного годового дохода (ПВГД), установленного законом субъекта РФ и ставки налога (общая ставка = 6%).

Например, при сдаче в аренду помещения площадью 1 000 м2, расположенного в Екатеринбурге, стоимость патента составит 375 000 рублей, поскольку правительство области утвердило ПВГД при передаче в аренду такого помещения в размере 6 750 000 рублей. При пересчёте на месячную ставку выходит 562 рубля 50 коп за квадратный метр в месяц. Соответственно, применение патента выгодно с точки зрения налогообложения, лишь при условии, что арендная ставка выше указанной.

ФНС России любезно разместила на своём сайте сервис для расчёта патента — https://patent.nalog.ru/info/. С его помощью можно прикинуть налоговые обязательства и принять решение что выгодней — патент или УСН.

Что касается ЕНВД, то применение данного налогового режима возможно лишь при передаче в аренду торговых мест на рынках, нестационарных торговых палаток и киосков быстрого питания.

Важно, что применение любого спец режима имеет ограничения. Например, по УСН, если стоимость имущества превышает 150 млн руб., налогоплательщик обязан применять общую систему налогообложения. Несмотря на «минус» в виде повышенной ставке налогообложения прибыли, только в этом случае возможно получение налогового вычета по НДС с потраченных на приобретение имущества сумм. ИП-собственники в случае применения общей системы налогообложения будут уплачивать налог с доходов по ставке 13%.

По общему правилу, бремя содержания имущества несет собственник. Вместе с тем, с точки зрения оптимального распределения бремени эксплуатационных расходов возможны различные варианты построения модели использования имущества.

1. Собственник самостоятельно заключает все «эксплуатационные» договоры и заключает с третьими лицами договоры пользования имуществом

Самый простой вариант.

Альтернатива — расходы на текущее содержание имущества в соответствии с договором возлагают на арендатора на ОСН, например. В этом случае арендатор перезаключает «коммунальные договоры» на своё имя и учитывает расходы и НДС при налогообложении. При такой модели нельзя возложить на арендатора затраты на капитальный ремонт, их всегда несет собственник.

2. Заключение промежуточного договора с компанией, которая будет выполнять комплекс функций по управлению и эксплуатации здания и заключать от своего имени договоры использования имущества с третьими лицами.

Это может быть необходимо для распределения эксплуатационных платежей: «Хранитель активов» будет получать очищенный доход, облагаемый по ставке 6%. При этом эксплуатационная компания, применяющая систему налогообложения «доходы минус расходы», несет все основные затраты по содержанию имущества и поддержанию его в надлежащем состоянии.

3. В случае множественности собственников

Включение эксплуатационной организации целесообразно и в случае множественности собственников, которые передают ей функции по управлению имуществом. Этим обеспечивается единство собственников для контрагентов — от их имени выступает одна компания, что облегчает процесс согласования условий договоров. Также этот вариант используется, когда собственники, инвестировав в объекты недвижимости, не намереваются самостоятельно эксплуатировать их и рассматривают лишь как объект кратковременного вложения денежных средств.

Комментарии

1Ну для небольшого бизнеса схема проста (использую её лет 15). Реальные собственники земли, зданий и оборудования оформляют себя как ИП и сдают в аренду любому номинальному ООО, желающему заниматься производством. Это ООО, на всякий случай, планово меняется каждые 2-4 года (по обстоятельствам). Всё то оборудование, которое покупает ООО за время своего существования потом приписывается в собственность реальным хозяевам и сдаётся в аренду от ИП следующему ООО. Автомобили фиктивно продали бывшим водителям, которых вывели из штата, оформили на них так же ИП и заключили с ними договора тарнспортно-логистического обслуживания. Доказать фиктивность фискалы не смогут, так как у ООО нет автомобилей в собственности и эти люди на новом ООО никогда не работали. С волками жить - по волчьи выть. Государство - вор и от него надо обороняться всеми доступными средствами.