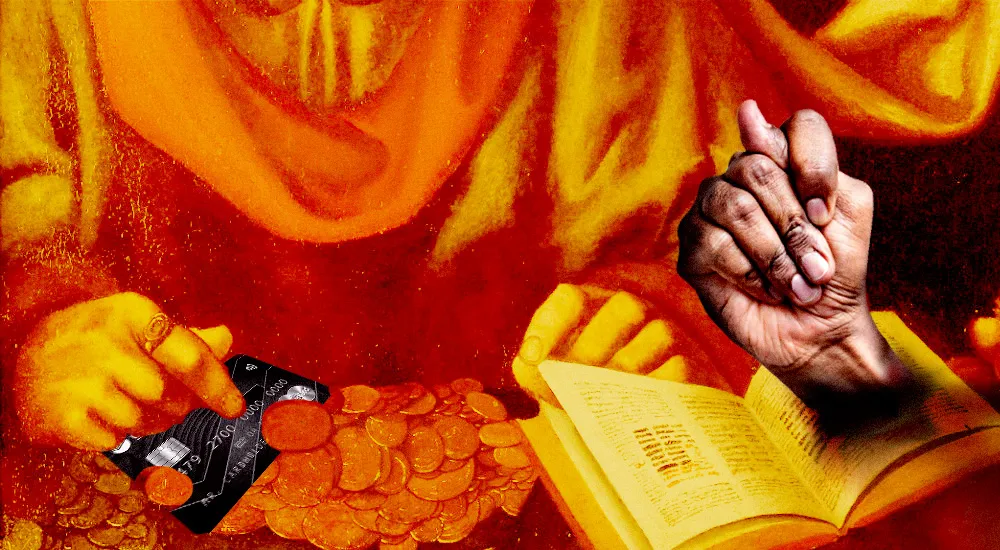

Когда за перевод на карту могут взыскать налог и что изменится с 1 апреля

Взыскивается ли налог с денежных переводов, которые поступают на банковскую карту обычного гражданина, не ИП?

Как выяснилось, этот вопрос волнует многих, ведь перевод на карту — это весьма популярный способ получить деньги от родственника или знакомого быстро и без лишних хлопот.

Итак, что говорит закон по поводу контроля налоговой службы за денежными переводами граждан, и за какие из них действительно придется платить налог?

1. Как ФНС проверяет банковские счета граждан?

Полномочия налоговой службы по контролю за банковскими счетами определены в ст. 86 Налогового кодекса РФ. Сведения о том, какие вклады, платежные карты и прочие счета открыл или закрыл гражданин, банки сообщают органам налоговой службы.

С 1 апреля этого года в ФНС также будет передаваться информация об электронных кошельках, которые оформил на себя гражданин (Федеральный закон от 29.09.2019 г. № 325-ФЗ).

Однако налоговая служба не имеет прямого доступа к самим счетам — а значит, не может контролировать операции, которые по ним совершаются (в т.ч. и денежные поступления на карту).

Главный бухгалтер на ОСНО

— курс профпереподготовки для тех, кто хочет уверенно вести бухгалтерский и налоговый учет по новым

правилам 2026 года.

Вы научитесь составлять отчетность, работать в 1С, внедрять управленческий

учет, проводить финансовый анализ и защищать компанию от налоговых проверок. По окончании курса

выдаётся диплом профпереподготовки на 256 ак. часов.

Программа обновлена в декабре 2025 года.

Цена по акции: 33 000 → 12 900 руб. (61%)

Начать обучение

Закон позволяет органам ФНС проверить конкретный счет гражданина лишь в одном случае — если в отношении него проводится официальная налоговая проверка (камеральная или выездная).

При этом банк предоставляет выписку о движении средств по счету лишь на основании решения, подписанного руководителем вышестоящей налоговой службы либо руководителем Федеральной налоговой службы России (или его заместителем).

Таким образом, гражданину придется отчитываться перед налоговой за поступления на свою банковскую карту только, если он вызвал обоснованные подозрения в уклонении от уплаты налогов и т.п.

Например, в ФНС поступило официальное заявление от управляющей организации, что в подведомственном ей доме нелегально сдается квартира в аренду. Это будет основанием для проведения проверки.

2. Какие поступления на карту облагаются налогом?

Как известно, закон обязывает граждан платить налог с доходов, которые они получили. И такими доходами могут признать зачисления на банковскую карту, если они несут экономическую выгоду для своего получателя и не подпадают под случаи освобождения от НДФЛ.

В частности, к таким переводам относятся:

— плата за имущество, которое продал гражданин (доход, превышающий налоговый вычет, облагается НДФЛ, если не истек предельный срок владения),

— арендная плата за сдаваемое жилье,

— плата за выполненную работу или оказанные услуги (если заказчик не удержал налог) и т. д.

В качестве примера приведу решение суда, где с гражданина взыскали 2 млн рублей долга по НДФЛ по итогам проверки его банковской карты (Самарская область, Клявлинский р-й суд, дело № 2А-851/2016).

На нее зачислялись крупные суммы денег от различных организаций. Налоговая служба провела выездную проверку, запросила банковскую выписку о движении средств по карте, установила незадекларированные доходы и потребовала уплатить с них налог и пени.

Ответчик не смог предъявить документы, опровергающие доводы ФНС, и суд полностью удовлетворил требования службы.

3. Какие переводы на карту освобождены от налога?

Как разъясняет сама ФНС, не облагаются подоходным налогом денежные переводы на банковские карты граждан, если:

— деньги отправлены физическим лицом в качестве подарка (т. е. на безвозмездной основе) (п. 18.1 ст. 217 НК РФ),

— или перевод сделан от близкого родственника в рамках семейных отношений (Письмо ФНС от 27 июня 2018 № БС-3-11/4252@, Письмо Минфина России от 7 июня 2019 № 03-04-05/41947, п. 5 ст. 208 НК РФ).

Поэтому нет никаких оснований опасаться, что за получение денежного перевода от родственника или знакомого придется отчитываться перед налоговой и платить 13%.

Для большего успокоения можно указать в назначении платежа при переводе, что это подарок.

Комментарии

2Друзей лучше не иметь, а то попросят-возьмут в долг, а это и не подарок, и не родственнику! Гражданских мужей-жен тоже ликвидировать: или женись, или разойтись срочно!

Какие документы ответчик мог предоставить, чтобы опровергнуть доводы ФНС? Разве не ФНС должна предоставить документы свидетельствующие о факте оказания услуг и уклонении от уплаты налога?