В 2019 году ФНС подготовила обновленный вариант формы 3-НДФЛ. Теперь с 2020 года индивидуальные предприниматели должны сдавать данную декларацию на новом бланке.

В этой статье мы подробно расскажем, как и в какой срок необходимо сдать эту форму, коснемся нововведений и также предоставим правильный актуальный образец заполнения 3-НДФЛ для ИП.

В каком случае ИП нужно сдавать 3-НДФЛ

В первой половине 2020 года представить декларацию 3-НДФЛ за 2019 год должны индивидуальные предприниматели, если:

- ведут свою деятельность на общей системе налогообложения (ОСНО);

- совмещают ЕНВД и ОСНО;

- какой-то отрезок года вели свою деятельность на иной системе налогообложения, а затем перешли на ОСНО;

- находятся на ОСНО, но не вели свою деятельность в течение 2019 года. В таком случае необходимо все равно предоставить нулевую декларацию в налоговую.

Форма 3-НДФЛ в 2020 году

Утвержденным приказом ФНС были внесены изменения в форму 3-НДФЛ, которые вступили в силу с 1 января 2020 года. Поправки коснулись электронного формата, Приложения 2, 5 и 7, штрих-кодов ряда страниц и порядка заполнения самой формы.

В Приложении 2 произошли следующие изменения:

- строка 071 теперь называется «Сумма дохода, освобождаемая от налогообложения в соответствии с пунктом 60 статьи 217 НК РФ»;

- в строке 072 указывается сумма доходов, которая освобождается от налогообложения в соответствии с пунктом 60.1 статьи 217 НК РФ;

- строка 073 регулирует сумму дохода, которая освобождается от налогообложения в соответствии с пунктом 66 статьи 217 НК РФ.

В Приложении 5 теперь появилась новая строка 141. В ней налогоплательщик теперь указывает сумму, которую он потратил на приобретение лекарственных препаратов в лечебных целях.

В обновленной декларации стоимость медицинских услуг и лекарственных препаратов не суммируется. Теперь для каждого вида предусмотрена отдельная строка (140 и 141 соответственно).

Также в новую форму можно включить затраты на все медикаменты, выписанные лечащим врачом и приобретенные за свой счет.

В Приложении 7 добавлены сведения о способе покупки недвижимости, благодаря чему изменились некоторые номера строк. Теперь в 030 необходимо указать способ покупки недвижимости, а в 031 код номера объекта.

Номер объекта находится теперь в строке 032, а информация о его местонахождении в 033. Все остальное остается без изменений.

Важно отметить, что в строке 030 необходимо вносить сведения только в том случае, если до этого в строке 10 был указан показатель 1 (жилой дом) или 7 (жилой дом с земельным участком). Также строку 033 можно не заполнять, если в строки 031 и 032 внесена необходимая информация.

Как и что заполнять в форме 3-НДФЛ для ИП

Заполнить декларацию можно несколькими способами:

- Ручным способом.

- На сайте ФНС в режиме онлайн.

Физические лица, занимающиеся индивидуальной предпринимательской деятельностью, должны обязательно заполнить в форме 3-НДФЛ следующее:

- титульный лист;

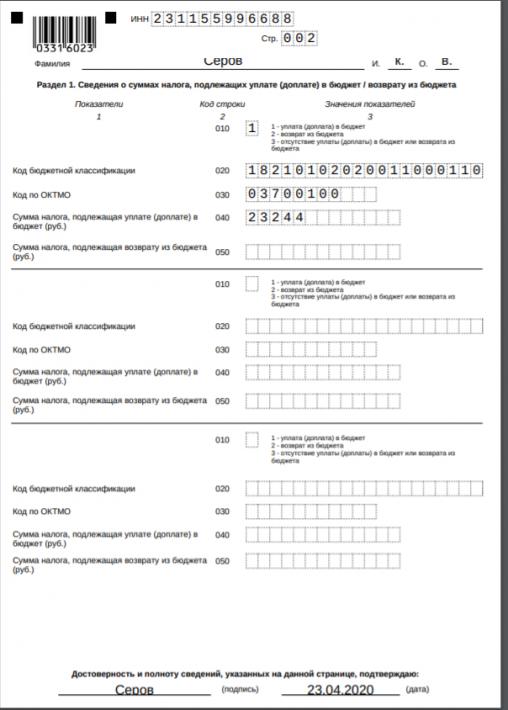

- раздел 1;

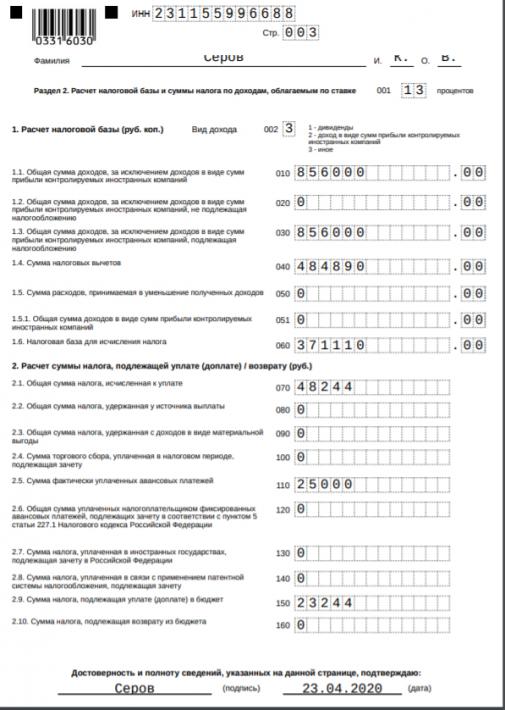

- раздел 2;

- приложение 3.

Сразу стоит отметить, что декларацию заполнять нужно с конца. То есть первым делом заполняется приложение 3, потом раздел 1 и 2, а только после всего этого заполняется лист с персональными данными гражданина.

В форме предприниматель должен указать сведения о полученных доходах от деятельности ИП, примененных вычетах, уплаченных авансах и удержанных по НДФЛ суммы налогов.

Если предприниматель собирается сделать дополнительно социальные и имущественные вычеты, то для этого ему необходимо заполнить соответствующие приложения и приложить их к общему пакету документов.

Как подать декларацию

Подача декларации может осуществляться несколькими способами:

- лично в местный налоговый орган. Один экземпляр отдается налоговому инспектору, второй остается при себе;

- через представителя. Для этого необходимо дополнительно предоставить нотариальную доверенность;

- по почте. Сотрудники делают опись декларации в двух экземплярах. Первую отправляют в налоговую, а вторую отдают предпринимателю со специальными отметками;

- через онлайн-сервис ФНС. Для этого способа обязательно нужно иметь усиленную электронную подпись;

- в электронном виде. Для этого необходимо воспользоваться телекоммуникационным каналом связи.

Сроки подачи

Налогоплательщики, занимающиеся предпринимательской деятельностью в качестве ИП и получившие доход в 2019 году, с которого налоговым агентом не был удержан налог, должны отчитаться перед ФНС в период с 1 января по 30 апреля 2020 года. Налог уплачивается до 15 июля 2020 года включительно.

Важно отметить, что с 2020 года порядок расчета авансов по НДФЛ поменялся. Теперь предприниматели должны самостоятельно рассчитывать авансы по итогам каждого квартала и затем перечислять необходимую сумму в налоговую. Платежи распределены на четыре части: первый аванс выплачивается до 25 апреля, второй — до 25 июля, третий — до 25 октября и четвертый до 15 июля 2021 года.

Какие предусмотрены штрафы

По статье 119 НК РФ налоговые инспекторы имеют право оштрафовать ИП, если декларация будет сдана не вовремя.

Размер штрафа составляет 5 % от неуплаченной суммы налога за каждый месяц просрочки. Минимальный штраф составляет одну тысячу рублей — максимальный штраф доходит до 30 процентов от суммы налога.

К примеру, если ИП просрочил срок сдачи декларации на два месяца, то размер штрафа будет составлять десять процентов от суммы НДФЛ.

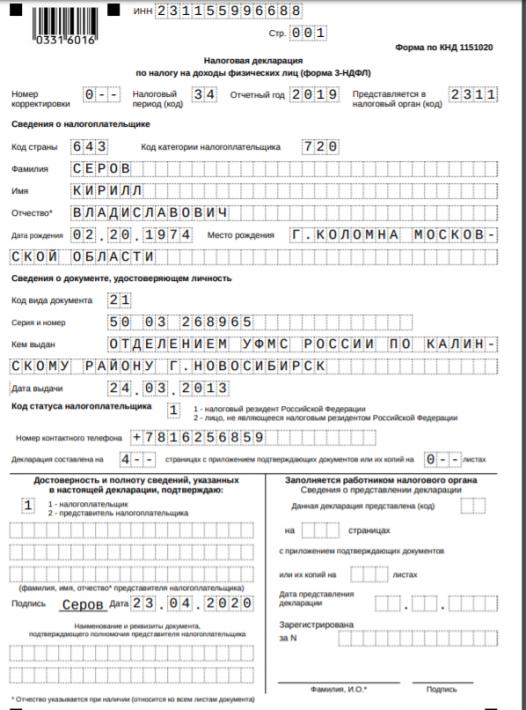

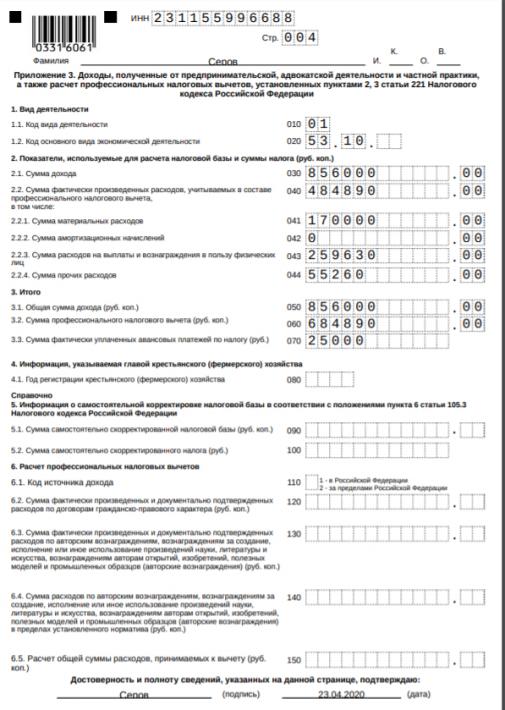

Образец заполнения 3-НДФЛ в 2020 году

Скачать образец можно здесь.

Источник: журнал «Деловой мир»

Начать дискуссию