ЕНВД скоро уйдет в прошлое. Бизнесу, привыкшему к вмененке, пора готовиться к новой жизни.

Бесперспективная борьба за ЕНВД

В 2021 году режим налогообложения в виде ЕНВД прекращает свое действие. Об этом было известно давно, но бизнес надеялся на продление.

Бизнес-сообщества и отдельные предприниматели обращались к властям с просьбой оставить ЕНВД хотя бы еще на несколько лет. На специализированных площадках в Интернете создавались петиции с требованием сохранить ЕНВД.

Даже депутаты ратуют за вмененщиков. В феврале в Госдуму внесен законопроект № 899026-7, который отодвигает дату окончания действия ЕНВД.

Но Минфин уже неоднократно четко выражал и продолжает выражать свою позицию по этому вопросу — ЕНВД всё. Этот режим отжил свое. Как говорится, мавр сделала свое дело, мавр может уходить.

Этот режим вводился тогда, когда у налоговиков не было еще возможности учитывать обороты и налоговую базу. Но теперь-то ФНС уже во всеоружии.

После введения онлайн-касс фиксировать доходы бизнеса стало просто. А если известен точный доход, зачем применять какой-то там потенциальный, ничего общего с реальным не имеющий?

В общем, на данный момент Минфин непреклонен. Об этом он регулярно сообщает в своих многочисленных письмах, написанных как под копирку — например, в письме от 09.01.2020 № 03-11-11/115.

Об отмене ЕНВД забыть не получится

Закончен бал, погасли свечи... 1 января 2021 года карета превратится в тыкву.

Бизнесу следует не надеяться на авось, а подготовиться к переходу с ЕНВД на другие режимы. Налоговики по мере сил собираются оказать предпринимателям содействие в виде информационной поддержки.

Так, недавно вышло письмо ФНС № АБ-4-19/4243@ от 11.03.2020, к которому приложена методичка с советами по выбору новой системы для бывших вмененщиков.

В документе также содержится план информационной кампании, которая стартует уже с 1 апреля 2020.

Налоговики выпустят брошюры, плакаты, листовки. Они будут рассылать сообщения по ТКС, через Личные кабинеты. В общем, будет сделано все, чтобы просветить и вразумить вмененщиков.

Дело в том, что перейти на УСН те, кто это еще не сделал, могут только подав уведомление до конца года. Если по незнанию этого не сделать, придется применять общий режим. А для многих мелких ИП это настолько не выгодно, что равносильно закрытию бизнеса.

Чтобы охватить большую аудиторию, налоговики будут выступать в передачах на ТВ и радио, публиковать материалы в СМИ и т.д.

Куда податься вмененщику

Недавно на сайте ФНС заработал сервис «Выбор подходящего режима налогообложения». С его помощью можно в интерактивном режиме подобрать оптимальную систему налогообложения.

Для этого пользователь должен выбрать категорию, к которой он относится: ИП, компания или просто физлицо. Также вас попросят указать размер дохода и количество наемных работников. Но эти данные служат лишь для определения права на применение ПСН или НПД.

Сервис ФНС в его нынешнем виде не производит расчет наиболее выгодной для налогоплательщика системы налогообложения.

ФНС выдает перечень режимов, а выбор — за вами. Каждый должен самостоятельно произвести расчеты, сопоставить все плюсы и минусы и определится, что ему больше подходит: ОСНО, УСН, ПСН, НПД.

Учет на всех этих режимах налогообложения можно вести в привычной многим программе 1С удаленно. Программу не надо покупать, устанавливать на комп, обновлять.

Облачная 1С — это легко и быстро: зарегистрируйтесь и начинайте работать.

В облаке от Scloud у вас будет возможность сначала попробовать. И уже на основе своих наблюдений можно делать выводы о целесообразности ведения учета именно таким способом.

Регистрируйтесь в облаке прямо сейчас и получите 14 дней пробного периода бесплатно.

Пример расчета для розницы

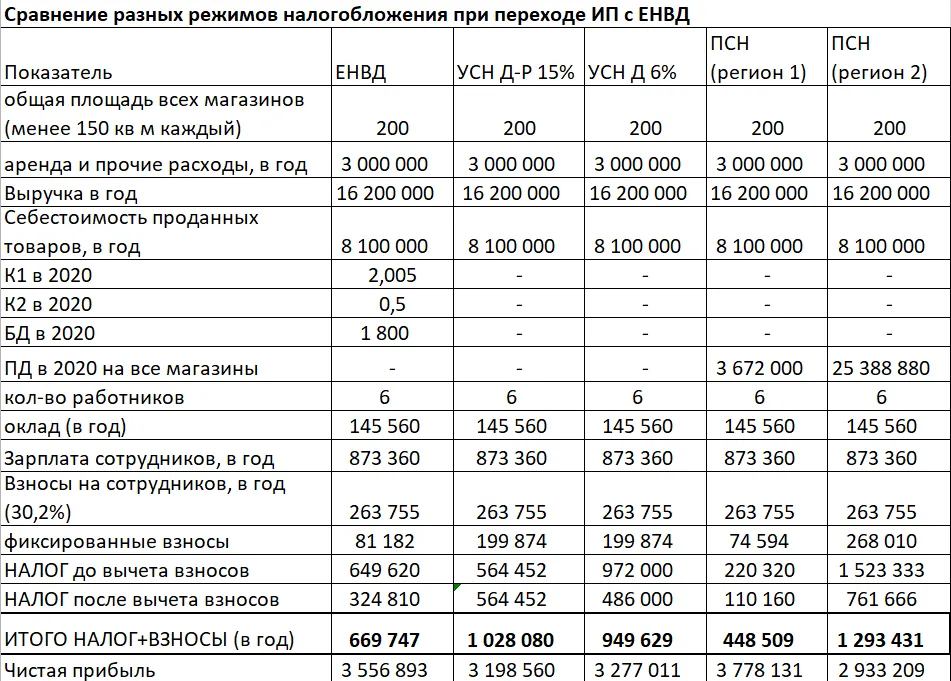

Мы произвели небольшой расчет на примере ИП, который занимается розничной торговлей, арендует шесть магазинов общей площадью 200 кв. м и имеет 6 наемных работников, которым начисляет зарплату в размере МРОТ.

Так как речь идет о перепродаже товаров, то вариант с переходом на НПД мы не рассматриваем.

Проанализируем расклад по УСН и ПСН. Причем при ПСН налоговая нагрузка сильно варьируется в зависимости от места регистрации ИП, поэтому для примера мы взяли два варианта базовой доходности.

При УСН размер налоговой ставки тоже зависит от региона. Но мы для примера взяли общеустановленные — 15 % при УСН «доходы минус расходы» и 6 % при УСН «доходы».

Кроме того, в нашем примере мы предусмотрели будущие поправки в расчете ПСН — возможность уменьшать налог на фиксированные взносы. Сейчас такой возможности нет, но власти планируют модернизировать ПСН, максимально приблизив этот режим к ЕНВД. В том числе изменят ограничение по торговой площади — сейчас оно составляет 50 кв. м по каждой точке, будет 150 кв. м.

Как следует из таблицы, для ИП может быть выгодным переход на ПСН, но далеко не во всех регионах.

При переходе на УСН налоговая нагрузка вырастет, но это вполне ожидаемо. Ведь если бы УСН было выгоднее ЕНВД, предприниматели бы применяли ее уже сейчас.

Добавим, что при ЕНВД многие ИП не вели учет доходов и расходов, так как на налогообложение это не влияет. Однако при переходе на УСН, особенно когда речь идет об объекте «доходы минус расходы», придется более тщательно подойти к вопросу учета.

Чтобы все операции по всем торговым точкам были аккумулированы в одном месте, целесообразно воспользоваться возможностями облачных технологий.

Взять 1С в аренду проще, надежнее и дешевле, чем купить. Арендуя программу у Scloud, вы получаете круглосуточный доступ из любой точки.

Тарифы за аренду 1С в облаке от Scloud начинаются от 760 рублей в месяц.

Вы можете попробовать облако уже сейчас. У вас будет 14 дней на бесплатное тестирование сервиса в полном объёме.

Начать дискуссию