25 марта 2020 года Президент России В.В. Путин в рамках своего обращения к гражданам предложил ряд мер налогового характера.

Так, действовавшие ранее льготы по налогообложению НДФЛ процентных доходов по вкладам (остаткам по счетам) в российских банках и некоторых доходов по долговым финансовым инструментам, отменяются.

Закон уже подписан (Федеральный закон от 01.04.2020 № 102-ФЗ). Для уплаты нового налога расширят механизм уплаты НДФЛ на основании получаемых налогоплательщиком уведомлений, а расчетом налога займутся налоговые органы. Попробуем разобраться в деталях.

Проценты по вкладам в российских банках

Механизм расчета налогооблагаемой базы

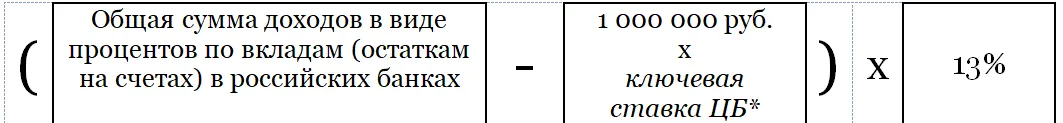

В соответствии с положениями новой версии ст. 214.2 НК РФ (текущая редакция освобождает от НДФЛ проценты по вкладам в пределах ставки ЦБ, увеличенной на 5 п.п. в рублях и в пределах ставки 9% в иностранной валюте) НДФЛ за налоговый период (календарный год) будет взыматься по следующей формуле:

* для расчета будет браться ключевая ставка ЦБ РФ, действующая на первое число налогового периода.

Таким образом, фактически облагается весь процентный доход за вычетом 60 000 рублей (если ключевая ставка 6%).

Порог 1 млн. рублей, названный президентом, является условным. Если ставка по вкладу выше ключевой ставки ЦБ, то часть дохода по вкладу размером менее 1 млн. рублей может также попасть в налоговую базу вкладчика.

Доходы в иностранной валюте будут пересчитываться по курсу ЦБ РФ на дату фактического получения дохода, т.е. дату перечисления денежных средств на банковский счет (пп.1 п.1 ст. 223 НК РФ).

Важно:

1) Отменяется повышенное налогообложение доходов свыше определенных порогов со ставкой 35% (в рублях — свыше ставки рефинансирования, увеличенной на 5 п.п.; в валюте — свыше 9%) — на практике такие ситуации возникали очень редко

2) В отношении процентных доходов налоговая нагрузка резидентов РФ и нерезидентов РФ уравнивается (ставка 13%)

Исключения

Не будут учитываться процентные доходы по вкладам (остаткам на счетах) со ставкой, не превышающей 1%, а также по счетам-эскроу. Данное исключение, как заверил Михаил Мишустин, направлено, в частности, на исключение из новых правил зарплатных счетов.

Важно:

Законопроект не предлагает для целей расчета порогов по новой версии статьи 214.2 НК РФ учитывать доходы или объем вкладов родственников или аффилированных лиц.

С учетом требований ГК РФ открыть вклад также можно на несовершеннолетнего ребенка в возрасте от 14 лет.

Особенности администрирования доходов по вкладам

Банки обяжут предоставлять в налоговые органы сведения о суммах выплаченных процентов в отношении каждого физического лица, которому производились такие выплаты в течение налогового периода. Крайний срок представления таких сведений — 1 февраля года, следующего за отчетным налоговым периодом. Т.е. с учетом январских праздников у банков будет всего около двух рабочих недель на предоставление такой информации, у налоговой на отправку уведомлений — 8-9 месяцев.

При этом банки освобождаются от обязанностей налоговых агентов в отношении процентных доходов (соответствующие изменения вносятся в п.2 ст. 226.1 НК РФ). Кредитные организации не будут выступать налоговыми агентами, потому что не имеют доступ к информации по вкладам в других банках.

Информация, полученная налоговым органами, будет обработана, в результате чего в срок до 31 октября согласно п. 2 ст. 52 НК РФ налоговые органы должны будут сформировать и направить в адрес налогоплательщика налоговое уведомление (соответствующая норма включается в п. 6 ст. 228 НК РФ), которое подлежит исполнению до 1 декабря.

Таким образом, в срок до 1 декабря, помимо имущественных налогов, налогоплательщику будет начислен НДФЛ по процентным доходам. 1 декабря выбрано не случайно — это дата уплаты НДФЛ по доходам, сведения о которых представлены налоговыми агентами в инспекцию без удержания налога (п. 6 ст. 228 НК РФ).

Сведения будут предоставляться банками по месту своего нахождения, а не по месту нахождения налогоплательщика.

Расчет налогооблагаемой базы и суммы налога к уплате

Налоговая база будет определяться не самим налогоплательщиком, а налоговым органом. Получив уведомление, налогоплательщик должен будет произвести уплату НДФЛ в срок до 1 декабря года, следующего за отчетным.

***

Пример:

Налогоплательщик по состоянию на 31 декабря 2021 года имеет:

- вклады в трех российских банках, процентный доход за 2021 год составил 100 тыс. рублей

- вклад в швейцарском банке, процентный доход за 2021 год составил 1 000 Евро

- облигации российской компании Новатэк-5-боб (брокерский счет (не ИИС) открыт в РФ), купонный доход за 2021 год составил 200 тыс. рублей.

Расчет НДФЛ:

- Проценты по вкладам в РФ: (100 тыс.рублей — 60 тыс. вычет) х 13%

- Проценты по вкладу в Швейцарии: 1 000 Евро = 80 000 рублей х 13% (вычет не применяется)

- Облигации: 200 тыс. руб х 13% (вычет не применяется)

Итого:

5 200 руб. НДФЛ к уплате до 1 декабря 2022 года (оплата на основании уведомления, расчет налоговой базы произведет налоговый орган).

10 400 руб. НДФЛ к уплате до 15 июля 2022 (оплата на основании налоговой декларации по форме 3-НДФЛ, представляемой до 30 апреля 2022 года; расчет налоговой базы необходимо произвести налогоплательщику самостоятельно)

26 000 руб. НДФЛ будет удержан российским брокером как налоговым агентом при выплате купонного дохода (расчет налоговой базы произведет налоговый агент)

***

Когда придется уплатить налог в первый раз?

Поскольку новые правила вступят в силу только с 1 января 2021 года в соответствии со ст. 7 НК РФ, впервые налог с процентных доходов по вкладам по новым правилам нужно будет заплатить только до 1 декабря 2022 года за налоговый период — 2021 год. Об этом, в частности, ранее заявлял Министр финансов Антон Силуанов.

Процентный (купонный) доход по долговым ценным бумагам

Отмена льгот по корпоративным долговым ценным бумагам

Льготы (п.7 ст. 214.1 НК РФ и п. 17.2 ст. 217 НК РФ), ранее предоставленные в отношении купонных доходов (доходов в виде процента, дисконта) по корпоративным долговым ценным бумагам, эмитированным после 1 января 2017 года, будут отменены.

Ставка налогообложения НДФЛ в отношении таких доходов для резидентов станет 13%, нерезидентов — 30% от суммы полученного дохода.

При этом, по аналогии с вкладами и остатками по счетам, отменяется повышенное налогообложение доходов свыше определенных порогов со ставкой 35% (в рублях — свыше ставки рефинансирования, увеличенной на 5 п.п.; в валюте — свыше 9%).

Отмена льгот по государственным и муниципальным ценным бумагам

Государственные и муниципальные долговые ценные бумаги, процентные доходы по которым продолжительное время были полностью освобождены от НДФЛ, после вступления в силу законопроекта будут облагаться НДФЛ (13% — резиденты; 30% — нерезиденты).

К таким ценным бумагам, в частности, относятся государственные казначейские обязательства, государственные и муниципальные облигации Российской Федерации, государственные ценные бумаги бывшего СССР, ценные бумаги государств — участников Союзного государства и субъектов Российской Федерации (исключаемый п. 25 ст. 217 НК РФ).

Таким образом, налоговая нагрузка держателей корпоративных и государственных (муниципальных) ценных бумаг будет уравнена. В краткосрочной перспективе государство, скорее всего, выиграет и получит больше денег — текущие держатели государственных бумаг заплатят налог с купонов, однако в долгосрочном сценарии привлекательность государственных заимствований у инвесторов может снизиться.

Особенности администрирования и уплаты налога с доходов по долговым ценным бумагам

За банком, брокером или иным посредником сохраняются обязанности налогового агента, т.е. налог будет удержан и перечислен в бюджет после каждой выплаты дохода в адрес физического лица.

То есть на практике инвестор получит купонный доход, уменьшенный на 13% (к примеру, вместо 7% — 6,09%), без необходимости подачи налоговой декларации и отдельной уплаты нового налога.

Важно:

Купонный (процентный) доход учитывается при определении налоговой базы по соответствующим операциям с ценными бумагами, включая долговые ценные бумаги (п. 7 ст. 214.1 НК РФ). Таким образом, для тех налогоплательщиков, у кого за соответствующий налоговый период произошло превышение расходов над доходами по совокупности операций с соответствующей категорией ценных бумаг (обращающиеся или необращающиеся) или зафиксирован подлежащий переносу на будущие периоды убыток в прошлом, налоговая нагрузка не изменится.

Иные вопросы

Будут ли суммироваться вклады (остатки по счетам) с вложениями в ценные бумаги (долговые ценные бумаги)?

Согласно законопроекту объемы вкладов не суммируются с объемом вложений в долговые финансовые инструменты, доход от последних будет облагаться НДФЛ в полном объеме вне зависимости от размеров вложений.

Какие изменения коснутся иностранных счетов?

Как и ранее, налогообложению НДФЛ будут подвергаться любые процентные доходы налоговых резидентов РФ по иностранным вкладам вне зависимости от юрисдикции банка. Поскольку порог в 1 млн. рублей распространится только на вклады в российских банках, объем общих вложений в иностранных банках не будет влиять на расчет такого порога.

Отказ от вложений в финансовые инструменты

Если собственник примет решение о выходе из (государственных, муниципальных или корпоративных, эмитированных после 1 января 2017 года) долговых ценных бумаг до 31 декабря 2020 года, купонный доход по таким бумагам обложен не будет.

Однако если такие бумаги номинированы в валюте, ввиду существенной девальвации рубля за последние несколько месяцев, собственник может получить доход в виде курсовой разницы, так как для целей НДФЛ доходы и расходы будут учитываться в рублях (п. 5 ст. 210 НК РФ). Курсовая разница не возникнет, только если речь идет о внешних облигационных займах Российской Федерации (абз. 22 и 23 п. 13 ст. 214.1 НК РФ).

Дебетовые карты с процентами на остаток

Исходя из действующей формулировки поправок, под налогообложение попадают также остатки по счетам физических лиц, на которые начисляются проценты. Таким образом, если у собственника, помимо счетов (вкладов), открыты дебетовые карты с начислением процентов на остаток, такие доходы также будут включаться в налоговую базу.

Капитализация процентов

Важно также помнить, что по вкладам с капитализацией процентов сумма выплаченных процентов увеличивает сумму самого вклада, что также будет иметь значение для цели расчета порога в 1 млн. рублей.

Что будет, если налогоплательщик не получит в срок уведомление с расчетом налоговой базы и НДФЛ к уплате?

На сегодняшний день ввиду сложностей технического характера налогоплательщик может заблаговременно не получить налоговое уведомление (к примеру, для целей уплаты имущественных налогов).

Поскольку речь идет о расширении содержания этого же уведомления для целей уплаты НДФЛ по процентным доходам, существует вероятность отсутствия у налогоплательщика информации о сумме налога к уплате на 1 декабря года, следующего за отчетным налоговым периодом. В этом случае, во избежание административного спора с налоговыми органами, начисления пеней и/или штрафов, налогоплательщику придется самому исчислить и уплатить требуемую сумму. Также можно воспользоваться «авансовым кошельком» в личном кабинете налогоплательщика.

P.S.

Помимо прочего, закон предусматривает наделение в 2020 году Правительства РФ правом издавать нормативные акты о продлении сроков уплаты налогов и сроков подачи налоговых деклараций. Будем надеяться, что результатов нововведения станет также перенос сроков подачи налоговых деклараций по форме 3-НДФЛ за 2019 года на более поздний (актуальный срок подачи — 30 апреля 2020 года).

Отдельная благодарность за неоценимый вклад в подготовку статьи Руководителю налоговой практики IBFS united Александру Гуськову

Комментарии

1Здравствуйте. Если ИИС типа Б продолжает ли действовать освобождение прибыли от НДФЛ, в том числе купонного дохода. Спасибо.