Успехи налоговых органов и банков в борьбе с фирмами-однодневками и обналичиванием денежных средств, привело к необходимости собственникам бизнеса искать иные способы получения наличных, в том числе с помощью выплат «супер-зарплат».

В соответствии со ст. 425 НК РФ, при достижении предельной базы по взносам, они снижаются: взносы ОСС — 0% (стандарт — 2,9%) при достижении предельной базы — 912 000 т.р.; взносы на ОПС — 10% (стандарт — 22%), при превышении предельной базы — 1 292 000 т.р. НДФЛ не меняется и платиться со всего размера зарплаты (но это только пока, обсуждения о прогрессивной шкале налогообложения НДФЛ не прекращаются).

Предельная база по взносам повышается каждый год и значительно обгоняет официальную инфляцию, что делает способ получения собственником-директором денежных средств все более дорогим. Но параллельно с повышением зарплаты уменьшается налог на прибыль и как мы увидим дальше — это становиться проблемой для налогоплательщиков.

Понижение размера страховых взносов для субъектов малого и среднего бизнеса (выручка до 2 млрд. р в год и не более 250 сотрудников) с 01.04.2020 года, казалось бы, сняла налоговые риски при выплате высокой заработной платы: взносы на сумму свыше 12 130 р. составляют 10% на ОПС, 5% на ОМС и 0% на ОСС, но не для всех и судя по всему — точно не на всегда: во-первых, пониженными взносами не может воспользоваться крупный бизнес (тут нельзя не отметить, что понятие «крупности» тоже относительное — оптовая торговля это всегда большая выручка, но совсем не обязательно высокая чистая прибыль); во-вторых, пониженные взносы на веки вечные вызывают обоснованные сомнения; в-третьих, при глубине налоговой проверки в 3 года, риски признания высоких зарплат способом получения необоснованной налоговой выгоды относятся к периоду 2017-2019 годов, то есть риски остаются до 2022 года.

Вообще для многих выплата высокой зарплаты как способа налоговой оптимизации звучит неправдоподобно и дико: разве плохо платить высокую белую зарплату? По мнению налоговиков — плохо, суды — в раздумьях.

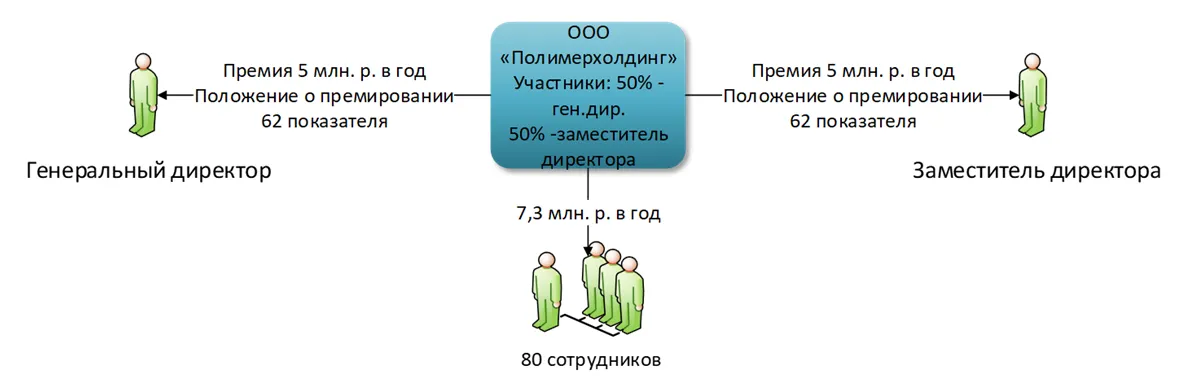

Два участника общества по 50% долей каждый, также являются топ-менеджерами организации: генеральным директором и заместителем генерального директора, выплачивают себе годовую премию — 5 млн. р. В это же время 80 остальных сотрудников, получают 7,3 млн. р., но уже на всех. Налоговые органы видят несправедливость и хитрую налоговую схему.

Налогоплательщику пришлось оправдываться:

— Средний уровень рентабельности организации вырос;

— Генеральный директор является кандидатом химических наук, сам разрабатывает и внедряет все рецептуры. Его заместитель выполняет функции нескольких отделов, которые отсутствуют в штатном расписании;

— Сравнение премий в абсолютном значении некорректно, так как оклады руководителей значительно выше остальных сотрудников;

— Установление порядка и размеров выплаты премий, а также условий лишения или снижения премиальных выплат является исключительной прерогативой работодателя.

Суды трех инстанций с налогоплательщиком согласились — Постановление АС Центрального округа от 25.09.2019 г. по делу А62-9330/2018 (примечательно, что по второму эпизоду — обоснованности расходов на услуги юриста, пришлось судиться дальше, но 20 ААС 02.06.2020 года повторно встал на сторону налогоплательщика).

В Постановлении 12ААС от 15.01.2020 по делу № А12-25274/2019 суд отметил, что делая выводы о получении необоснованной налоговой выгоды, налоговый орган берет на себя право оценивать эффективность деятельности генерального директора. Между тем, в силу положений НК РФ, определяющего круг прав обязанностей налоговых служб, налоговый орган таким правом не обладает. Право начисления премий и оценки деятельности руководителя предприятия есть лишь у самого предприятия в лице его уполномоченных органов, в данном случае совета директоров. В связи с этим необходимость доказывания эффективности деятельности руководителя предприятия отсутствует. Но налоговый орган не сдается и обжалует постановление в кассации.

В некоторых случаях, суды встают на сторону налоговых органов, но тема эффективности руководства при этом остается значимой:

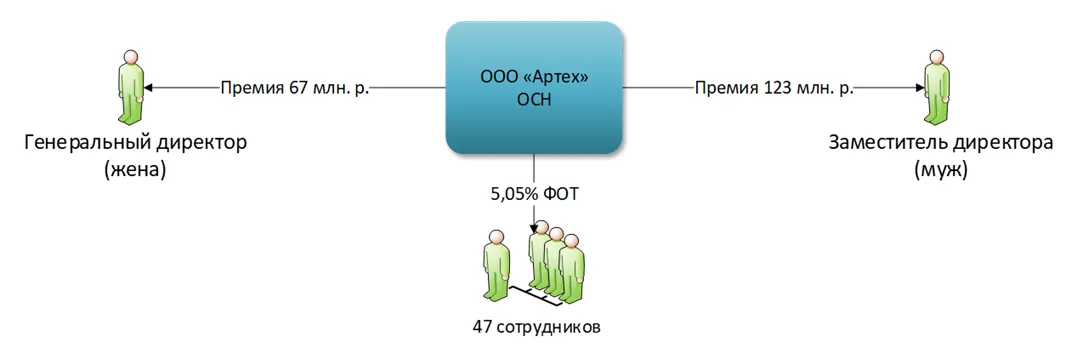

Генеральный директор получает премию 67 млн. р., а ее супруг — заместитель генерального директора — 123 млн. р., что составляет 95% ФОТ (на оставшихся 47 сотрудников пришлось только 5%).

Суд обратил внимание, что премии составили 50% от выручки, 80% от прибыли организации и в 44 раза превышает чистую прибыль. Но главный аргумент налоговиков был иным: в бухгалтерском балансе организации значилась кредиторская задолженность, что противоречило условиям выплаты единовременной премии установленной трудовым договором и положении о премировании. То есть собственники бизнеса сами прописали в положение о премировании условия, которые нарушили (Постановление 8 ААС от 19.03.2020 по делу № А70-13527/20190.

Следует отметить, что высокая зарплата руководителя при низкой у сотрудников, не улучшает показатели налогоплательщика по «нормативному» размеру заработной платы: даже предпроверочный анализ налогоплательщиков содержит раздел «Среднемесячная заработная плата», в котором анализируется как фонд оплаты труда в целом по налогоплательщику, так и фонд оплаты труда без учета наиболее высокооплачиваемых лиц.

Зачастую, выгоднее выплатить собственнику дивиденды, чем платить высокую заработную плату. Но здесь есть нюансы: дивиденды выплачиваются с нераспределенной прибыли, которая зависит в том числе и от расходов, которые нередко искусственно увеличиваются. И распределять становиться нечего. К тому же дивиденды могут выплачиваться не чаще чем раз в квартал (при этом нередко в уставе организации содержится нечем не обусловленное ограничение на выплату дивидендов только один раз в год), а в некоторых случаях выплата дивидендов вообще запрещена (ст. 29 ФЗ «Об ООО»).

Отсюда возникает желание не платить ни дивиденды, ни высокую заработную плату (тем более, все работодатели надолго запомнили правовой нонсенс под названием «нерабочие дни с сохранением зарплаты»), заменяя их оплатой по гражданско-правовым договорам, например с ИП-управляющими, но это отдельная история, о высоких налоговых рисках которой мы говорили ранее. При этом всем, кто до сих пор использует этот способ оптимизации (а их очень много!) или только задумался о нем, рекомендуем ознакомиться с «отказным» Определением ВС РФ № 309-ЭС20-6321 от 22.05.2020 г. по делу А76-10654/2019, вынесенным в пользу налогового органа.

Начать дискуссию