С 2020 года появились изменения в законодательстве для организаций, которые применяют ПБУ 18/02. Приказом Минфина России от 20.11.2018 № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). В связи с этими изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 № 61н). Поправки, предусмотренные Приказами №№ 236н и 61н, действуют с отчетности за 2020 год. Организации вправе применить изменения с 2019 года, утвердив решение в учетной политике (декларацию по налогу на прибыль с 2019 года необходимо заполнить по новым правилам).

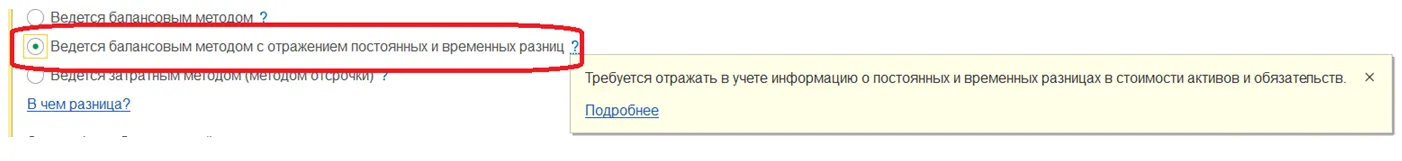

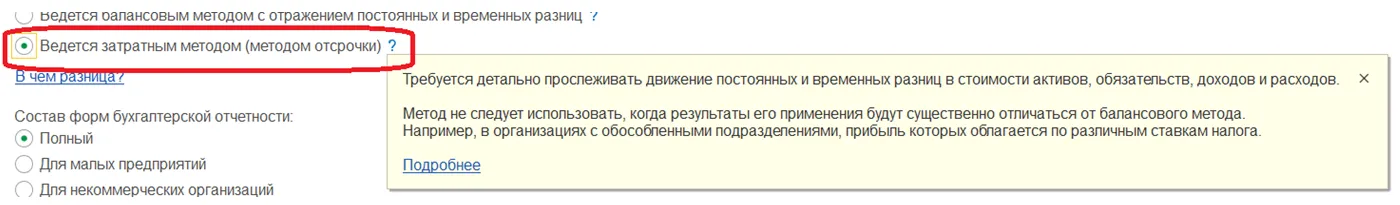

В «1С:Бухгалтерии 8» редакции 3.0 реализован расчет отложенных налогов затратным методом (методом отсрочки), балансовым методом, балансовым методом — без отражения постоянных и временных разниц в учете.

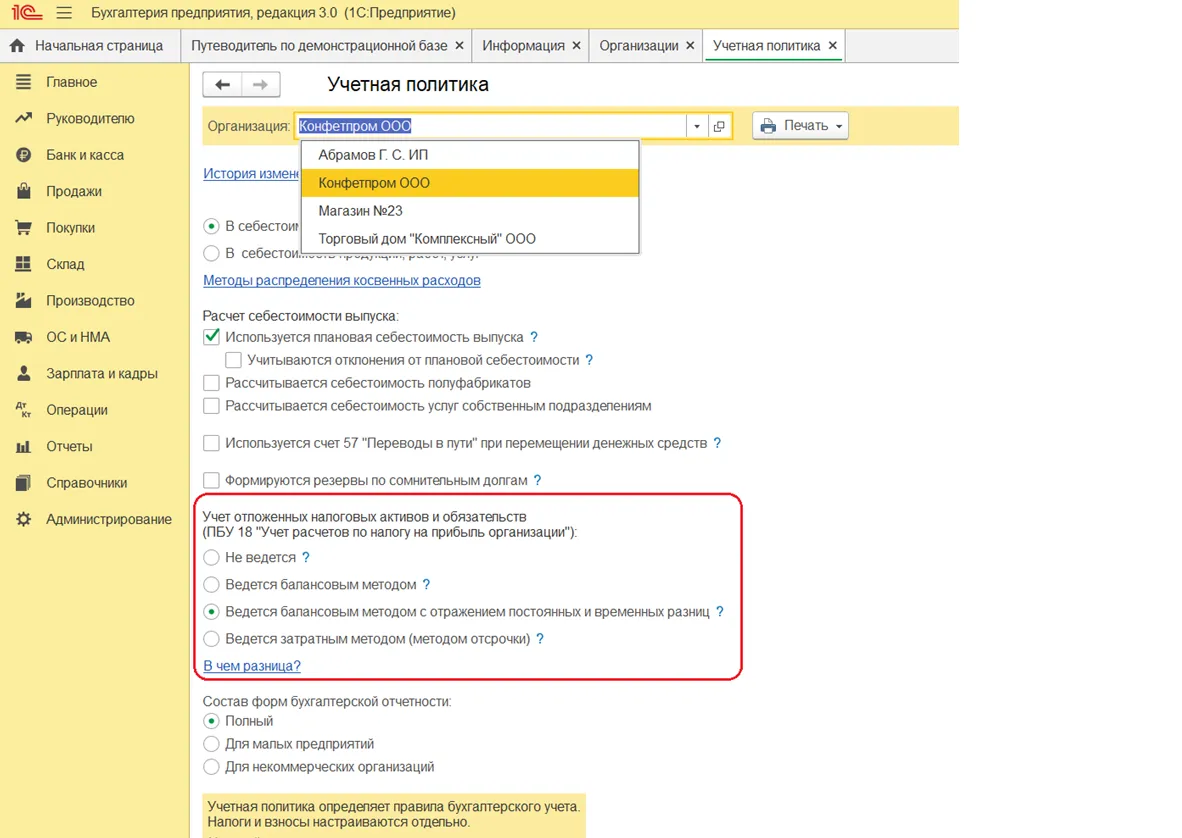

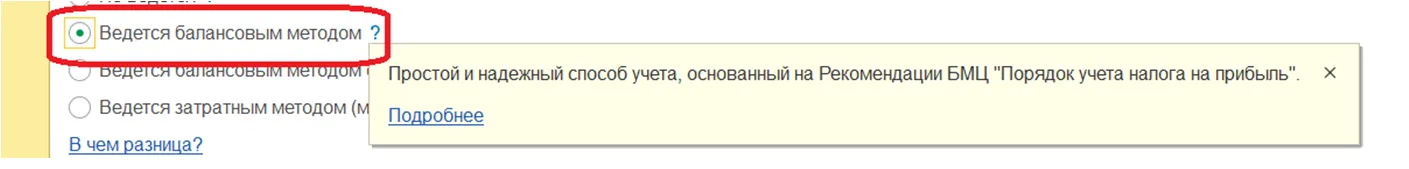

Варианты настроек порядка учета расчетов по налогу на прибыль.

Порядок применения ПБУ 18/02 настраивается в регистре сведений «Учетная политика».

Для выбора варианта учета расчетов по налогу на прибыль нужно перейти в раздел: Главное — Учетная политика, указатьорганизацию, если учет в программе ведется по нескольким организациям. Подраздел Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций»), содержит следующие варианты учета:

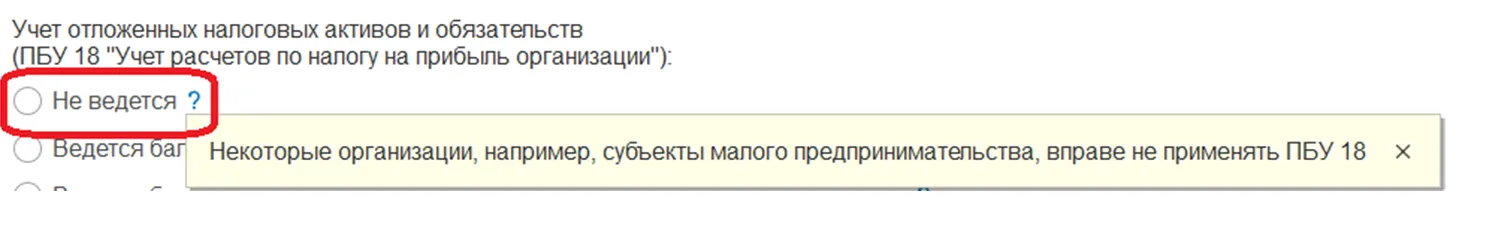

Не ведется.

Ведется балансовым методом.

Ведется балансовым методом c отражением постоянных и временных разниц.

Ведется затратным методом (методом отсрочки).

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02 на сквозном примере.

Для примера в декабре 2019 года отражены операции по приобретению ОС стоимостью 1400000(в т.ч. НДС), получены услуги по настройке оборудования стоимостью 10000, оказаны услуги, принято и введено в эксплуатацию основное средство.

Различия в проводках вариантов учета расчетов по налогу на прибыль

1 Пункт — Не ведется.(не применяется ПБУ 18/02)

Для организаций, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (п. 2 ч. 1 ПБУ 18/02),в том числе субъекты малого предпринимательства (МП).

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль −20%, ПБУ 18/02 не применяет.

В декабре 2019 организация:

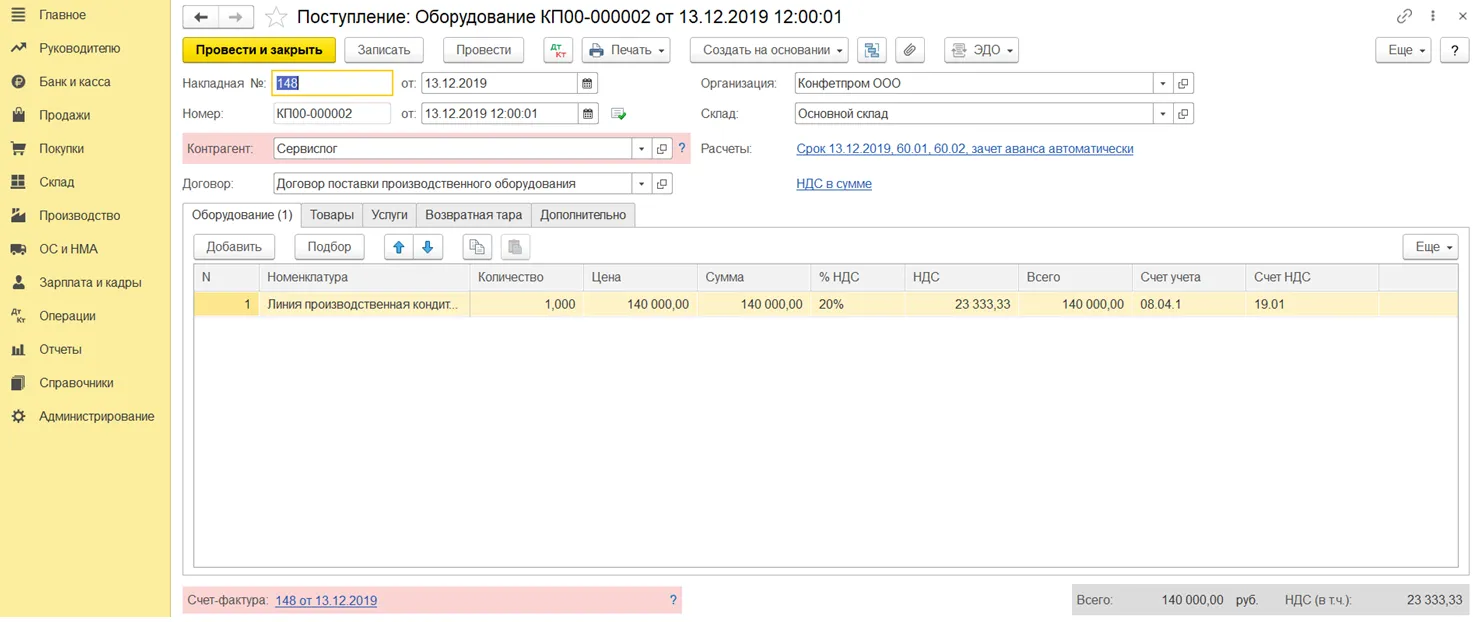

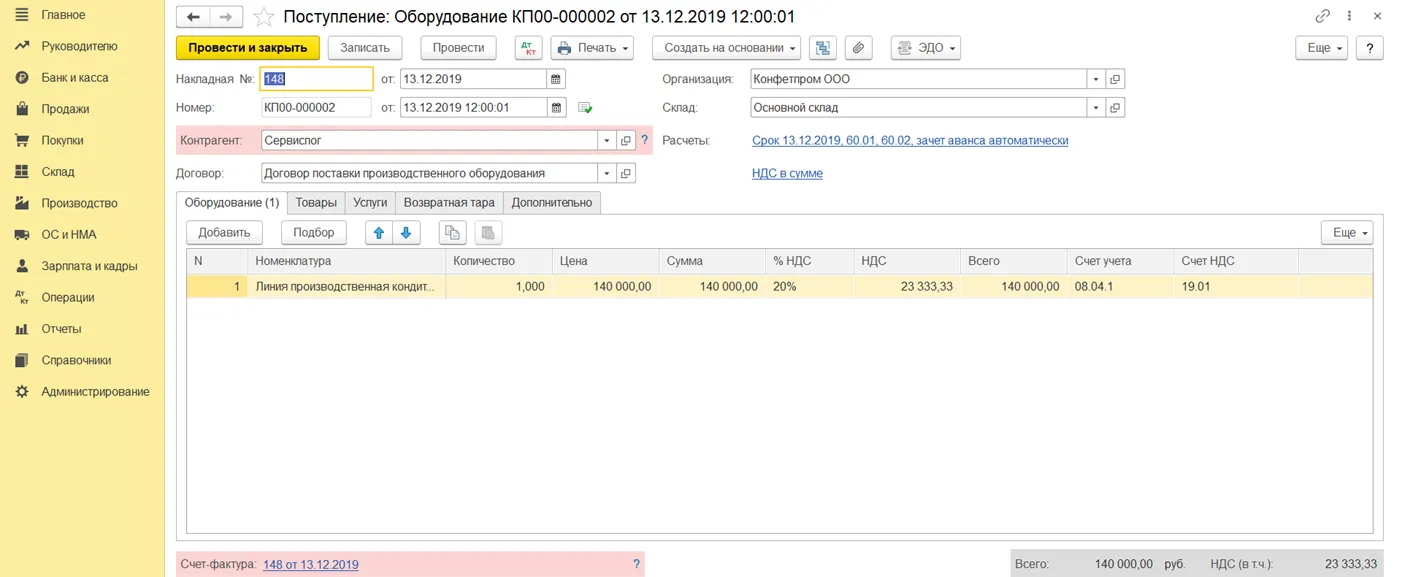

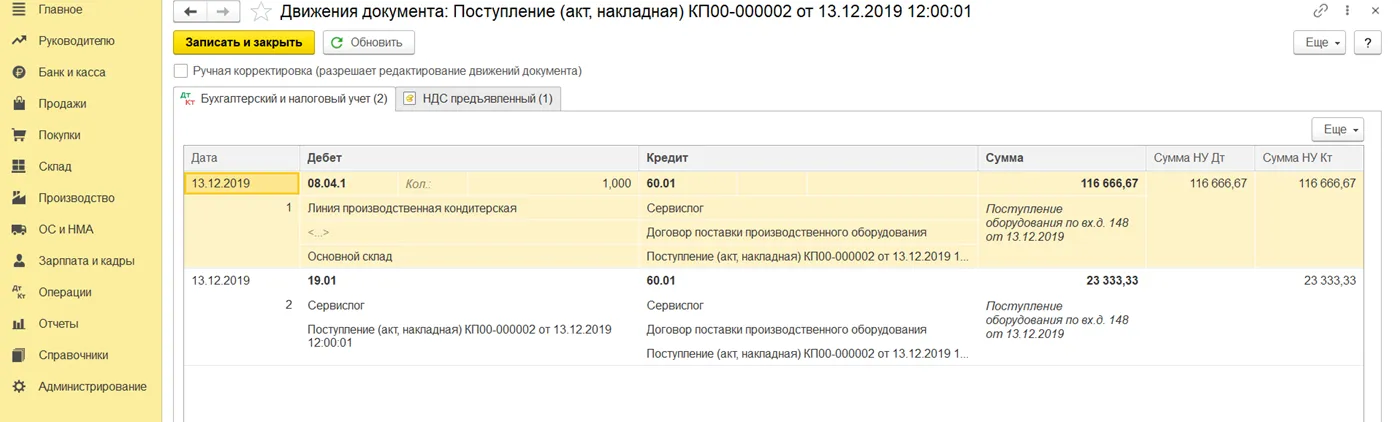

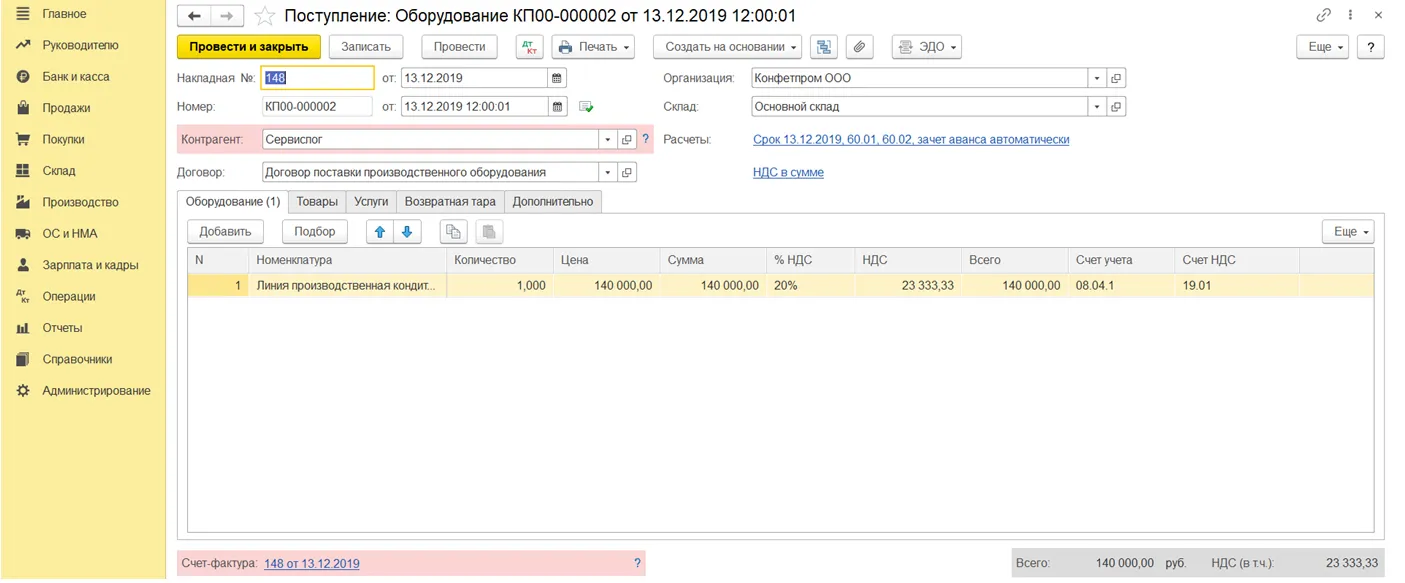

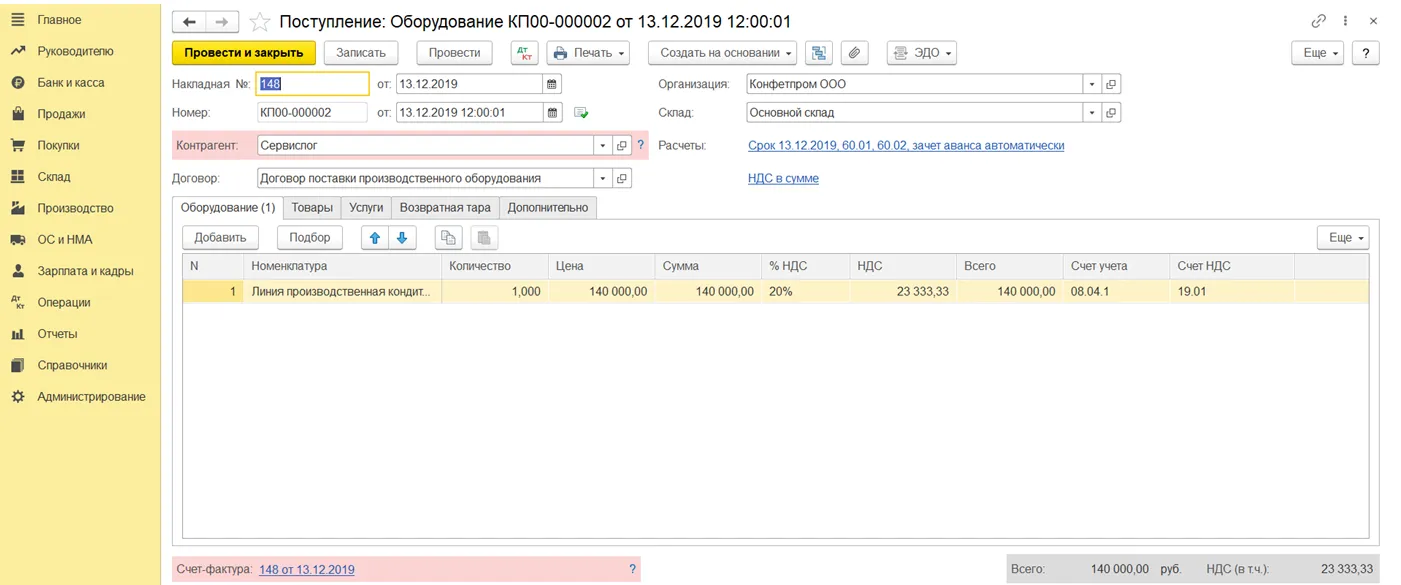

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

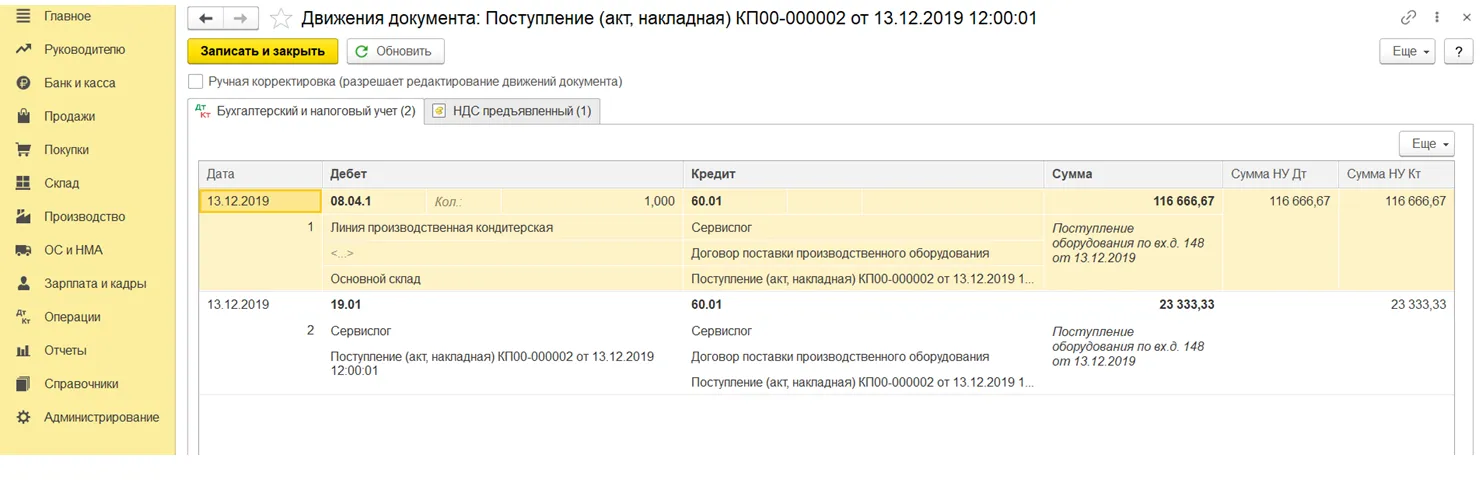

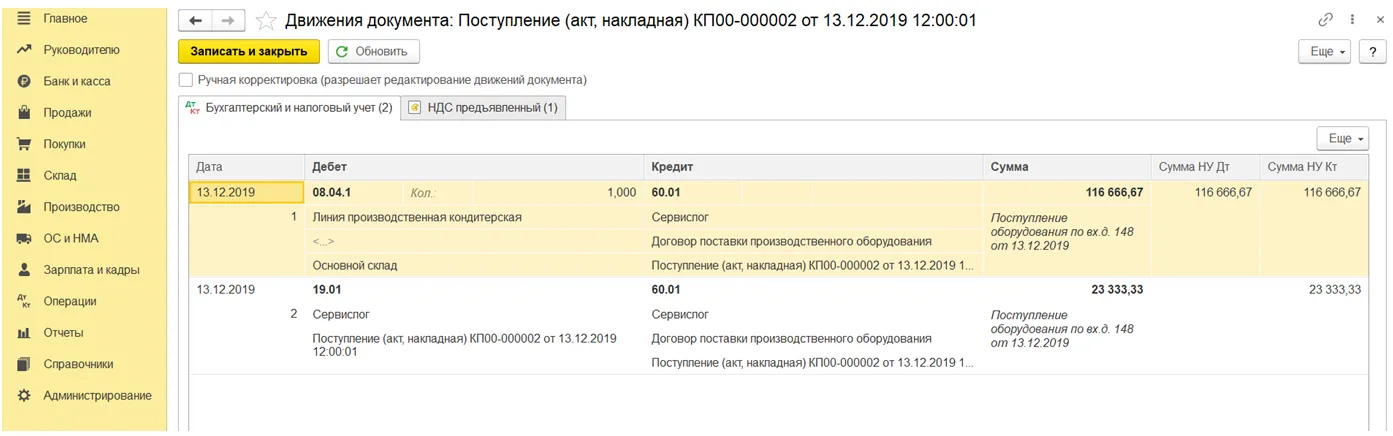

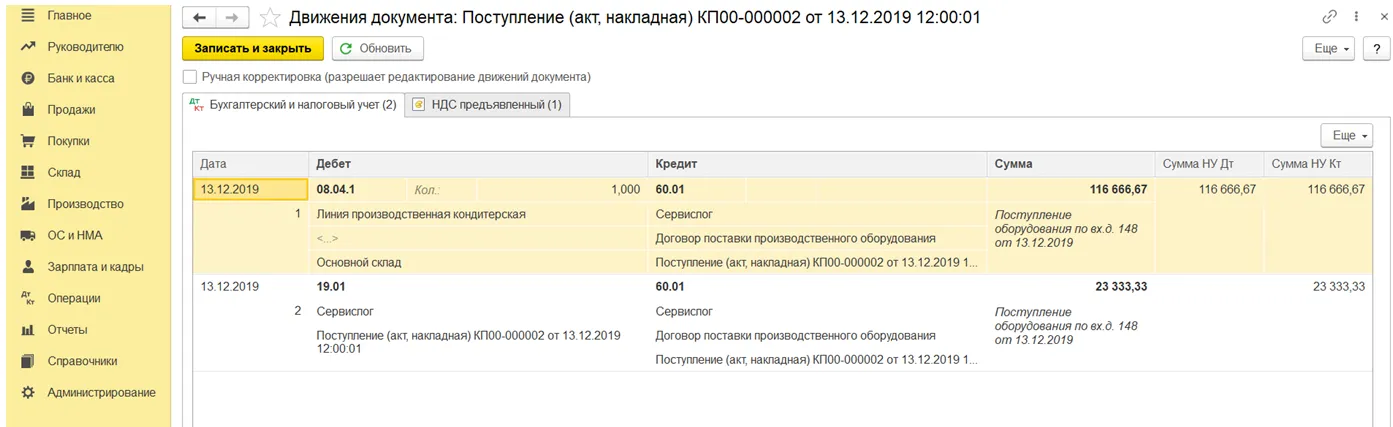

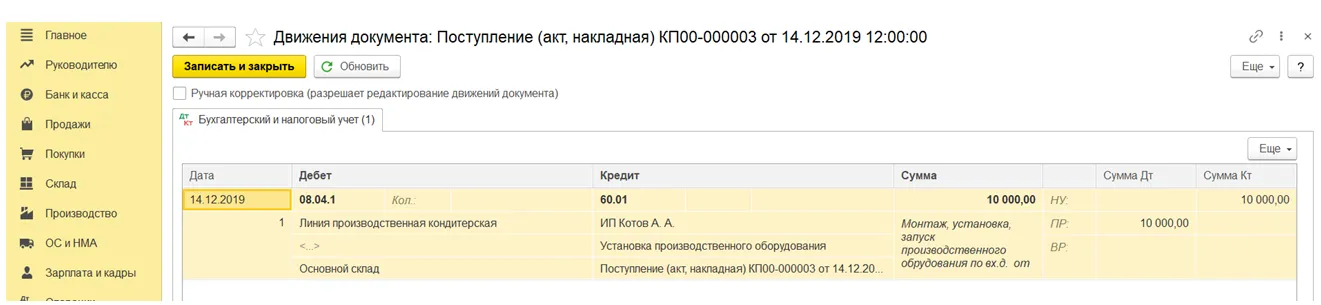

При проведении документа сформируются проводки:

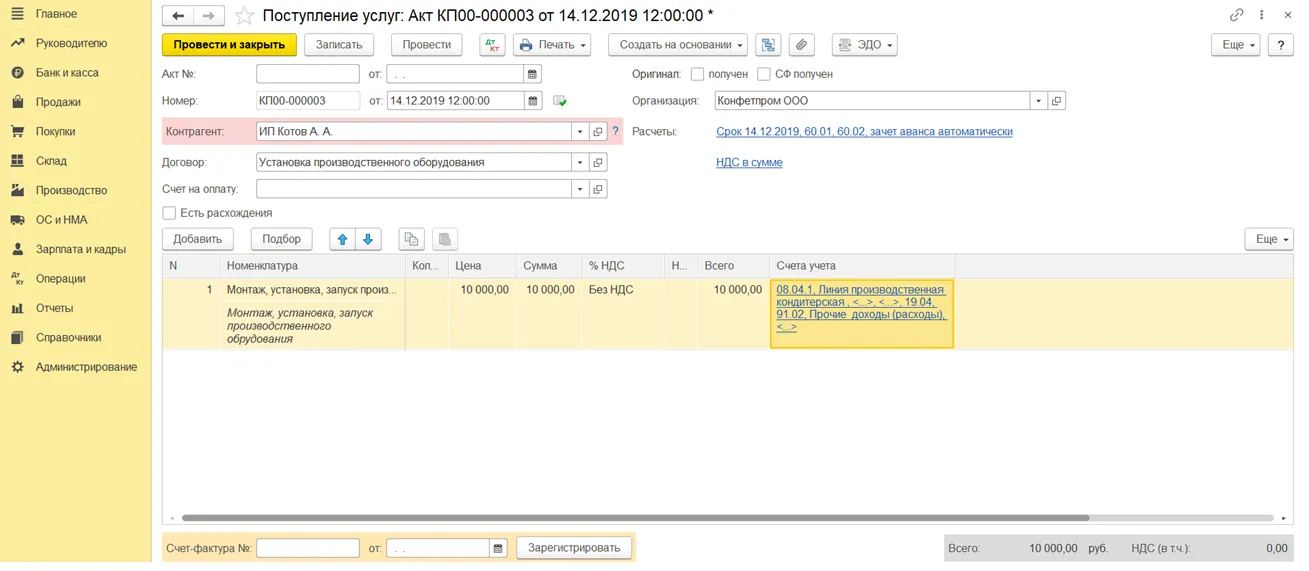

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

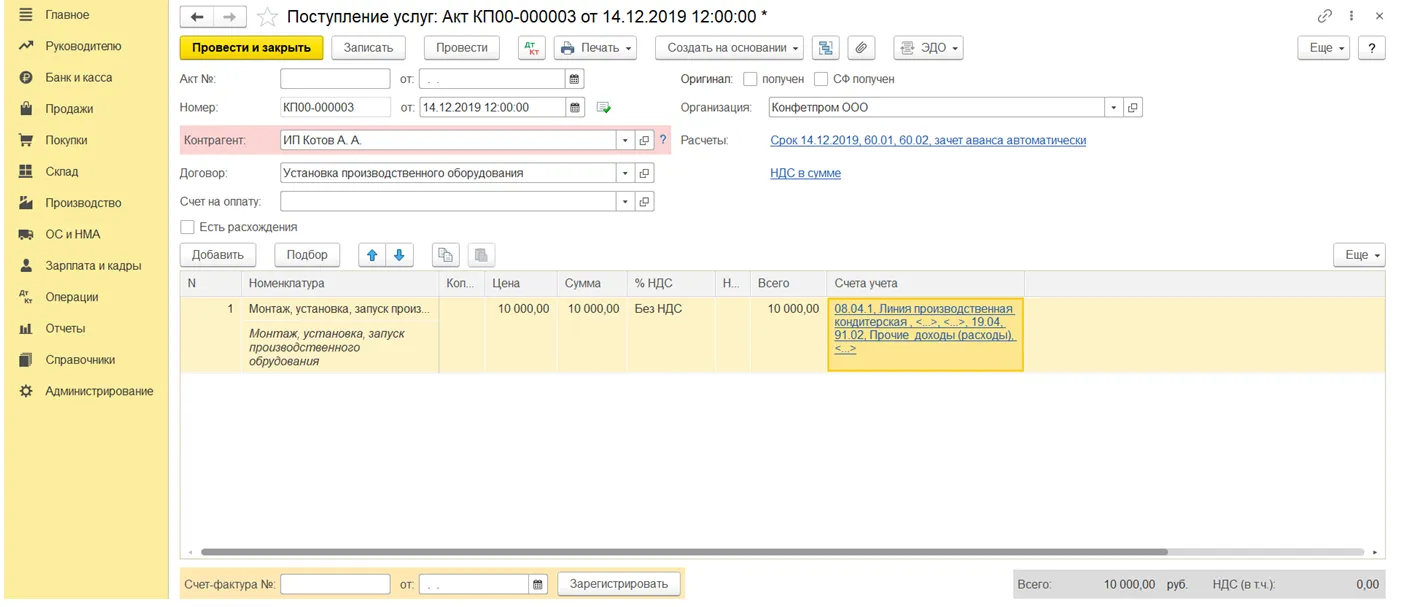

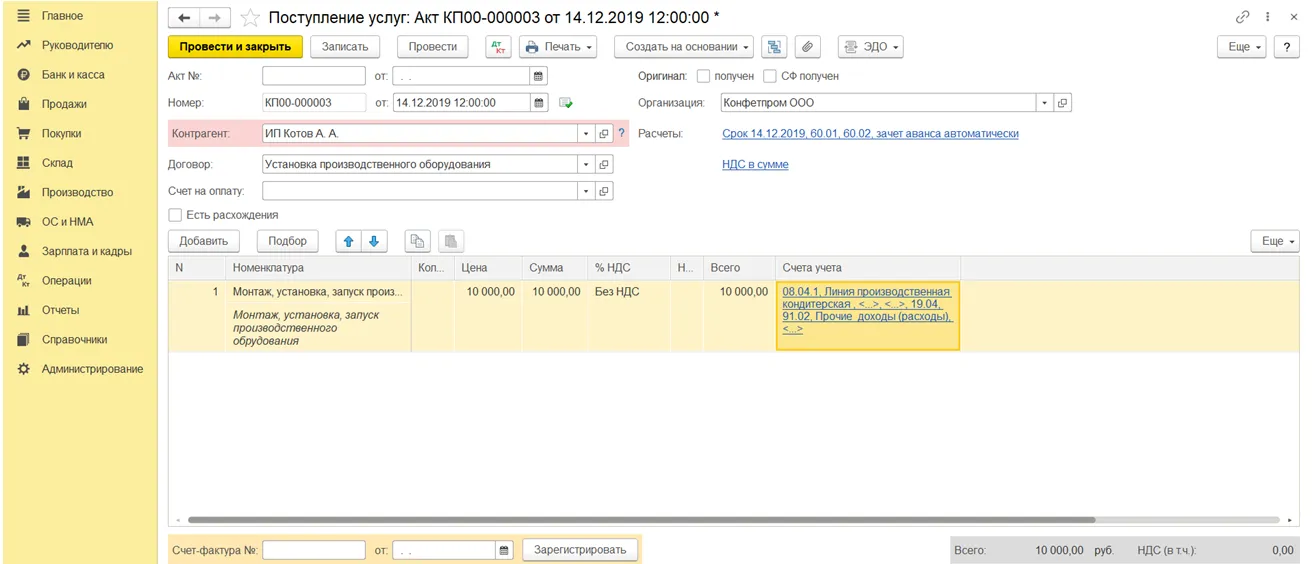

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

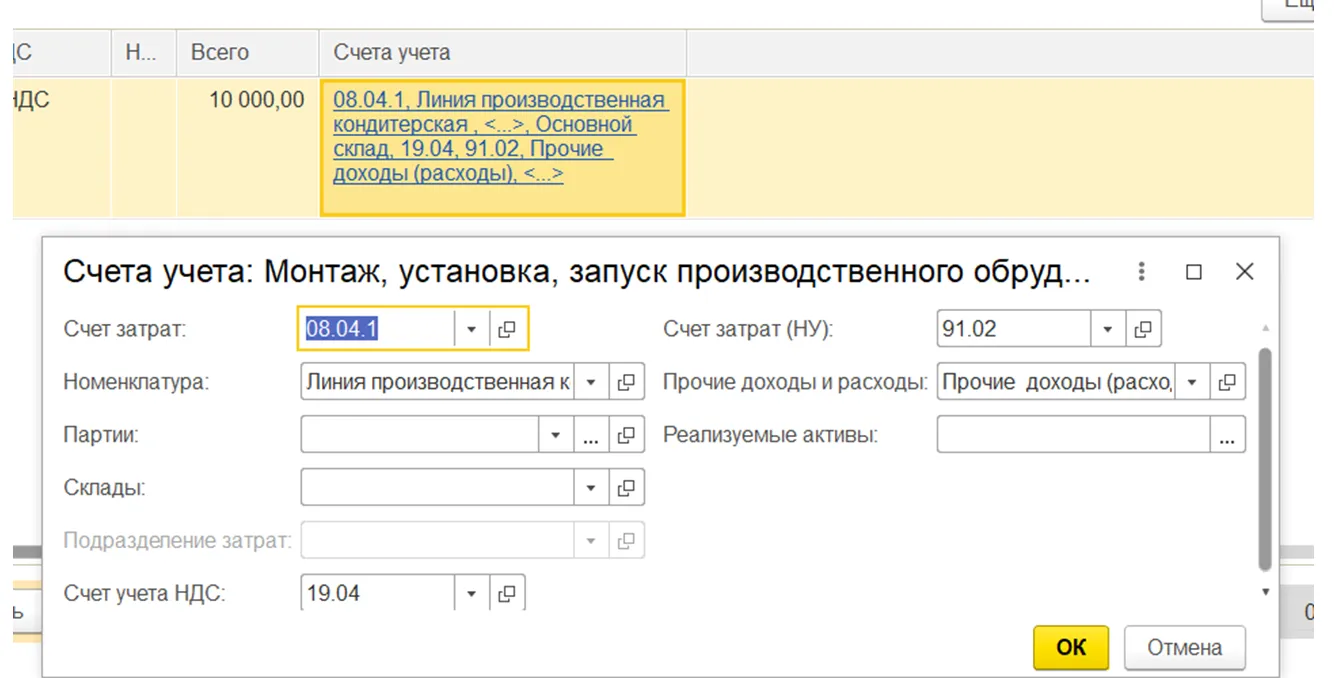

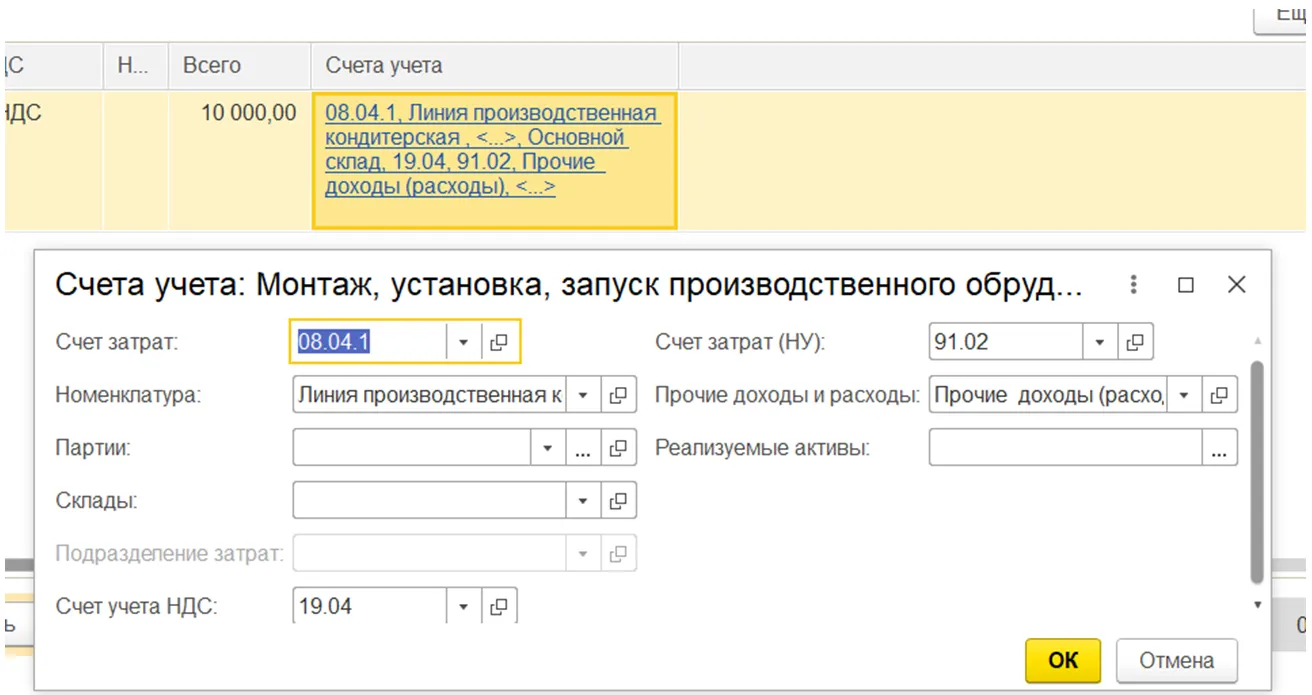

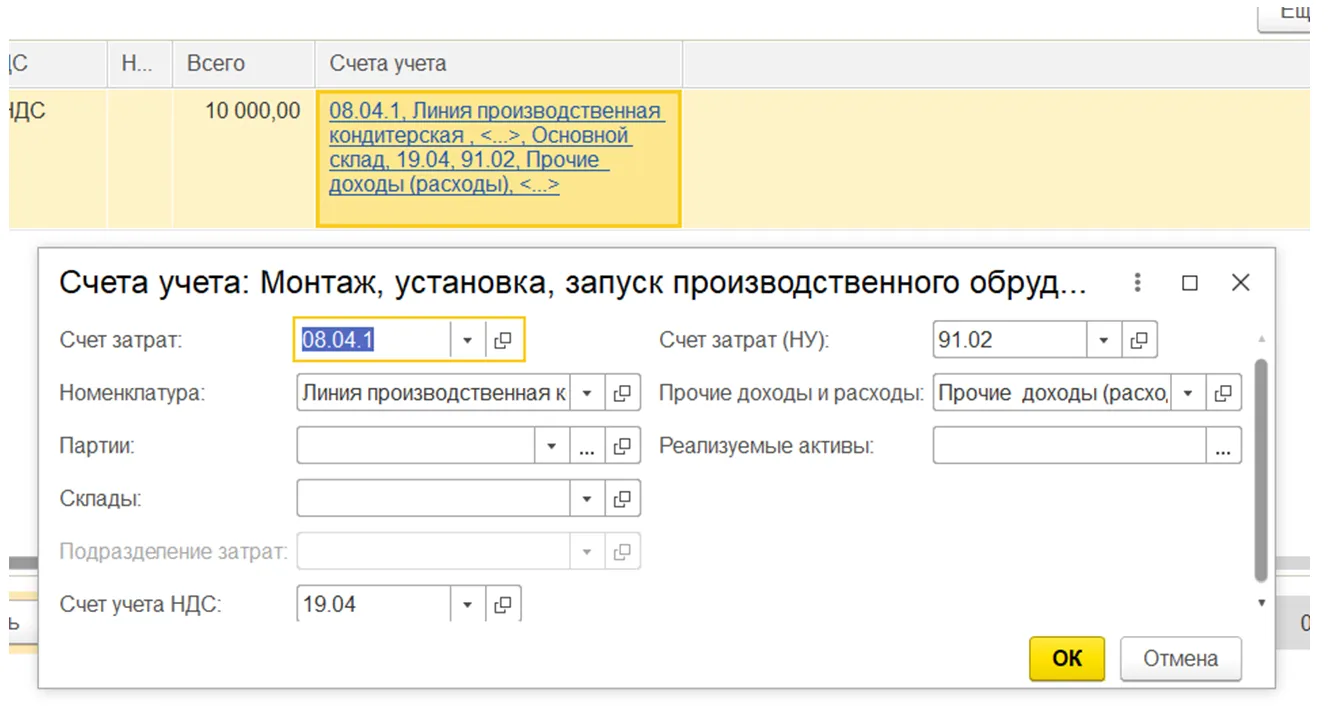

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

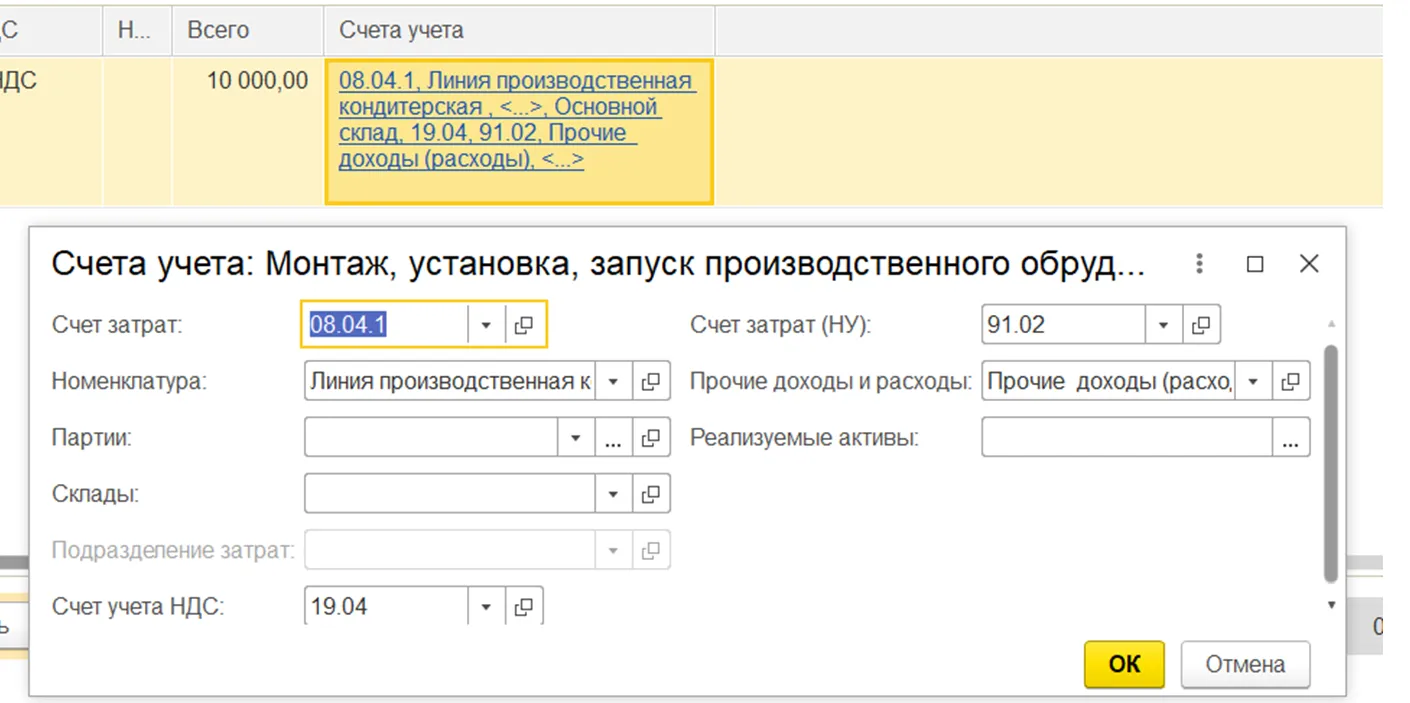

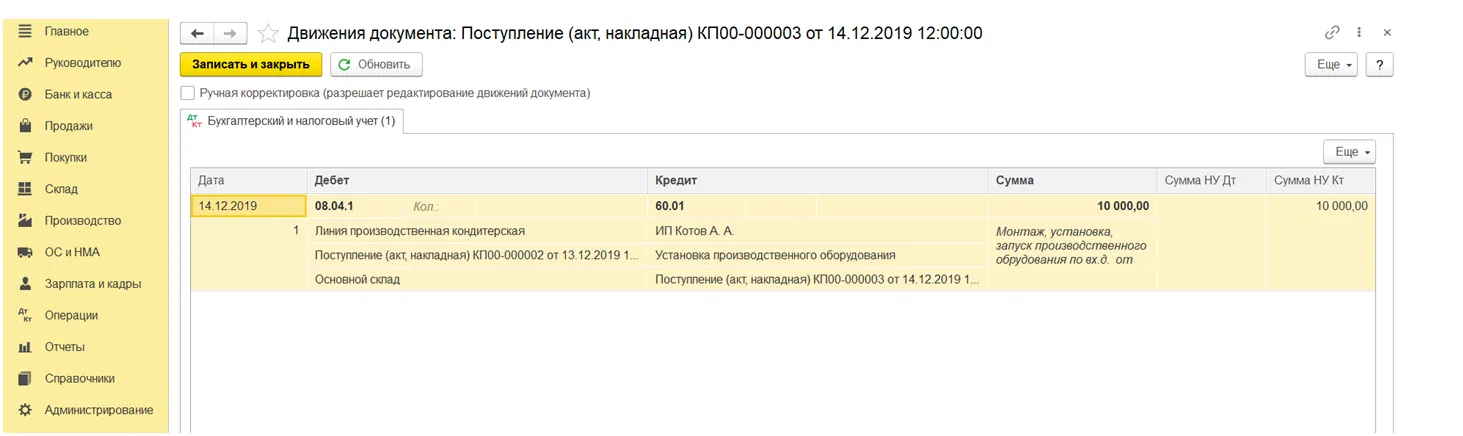

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

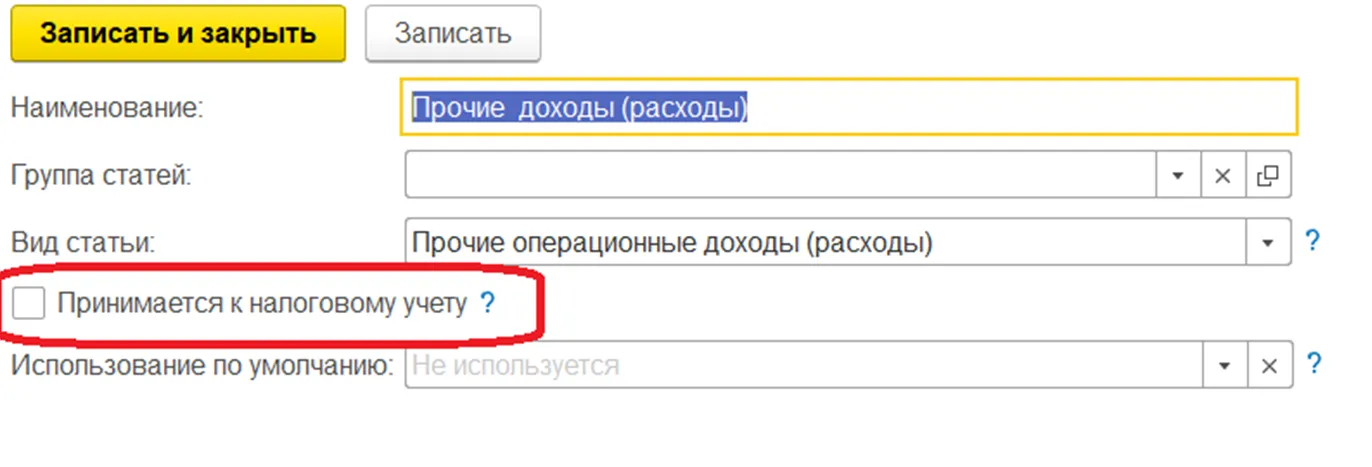

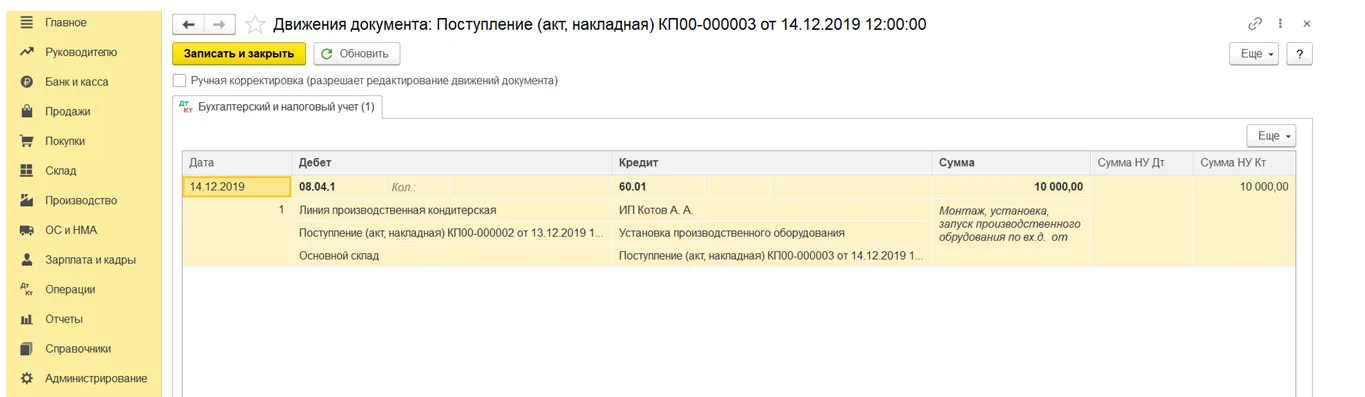

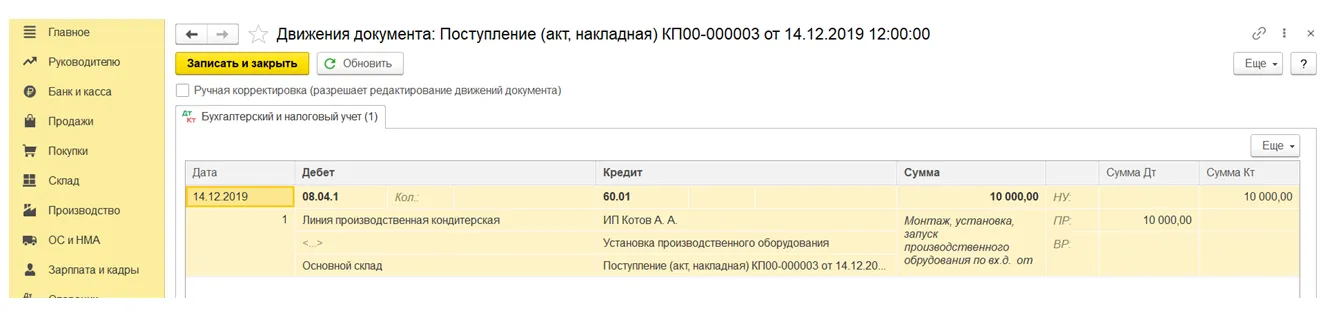

При проведении документа сформируются проводки:

По дебету счета 08.04.1 суммы в налоговом учете нет, только по кредиту счета 60.01. Организация не применяет ПБУ 18/02, постоянные и временные разницы в учете не формируются.

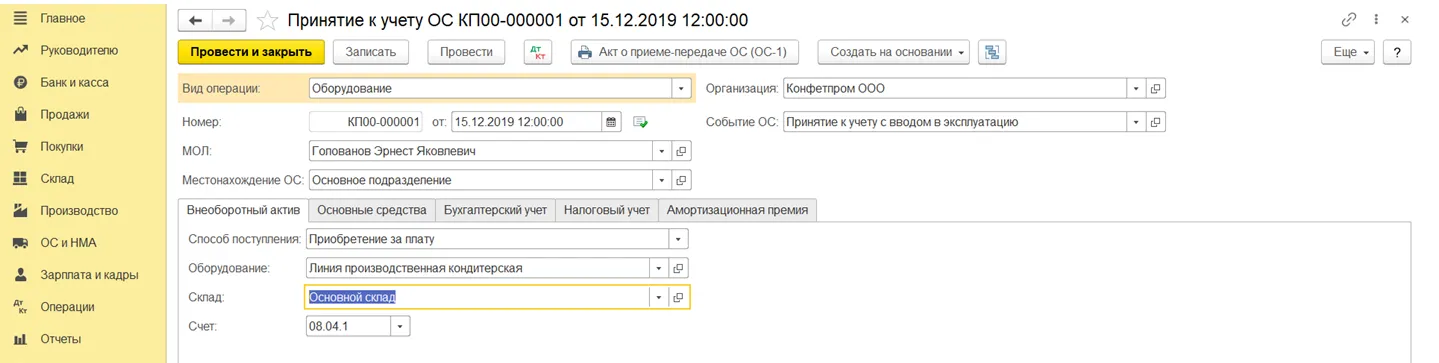

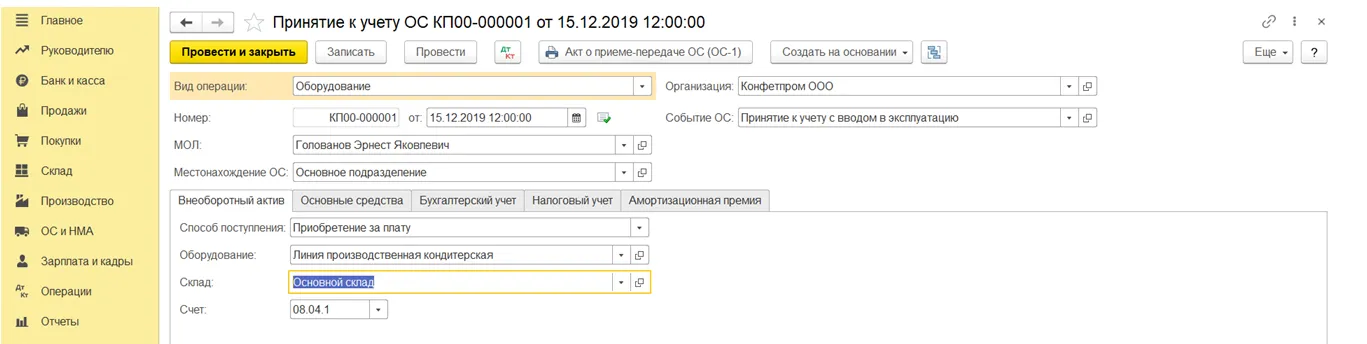

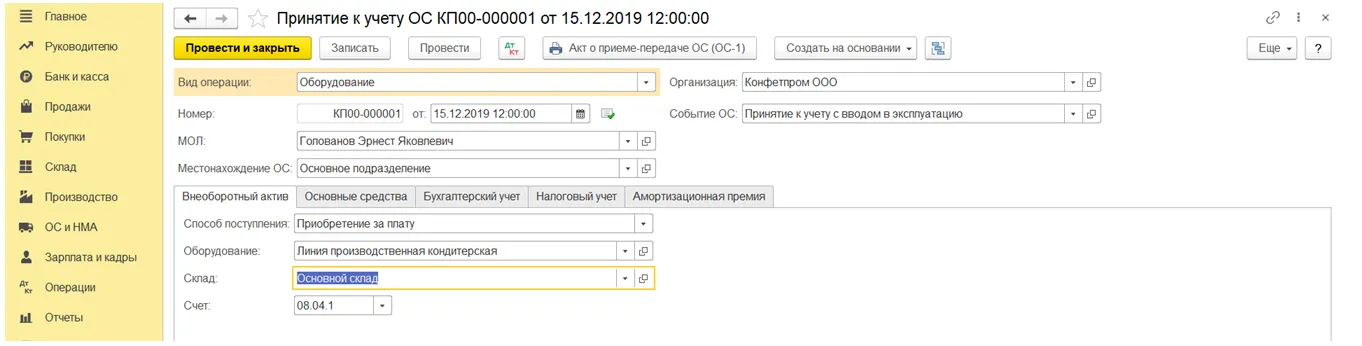

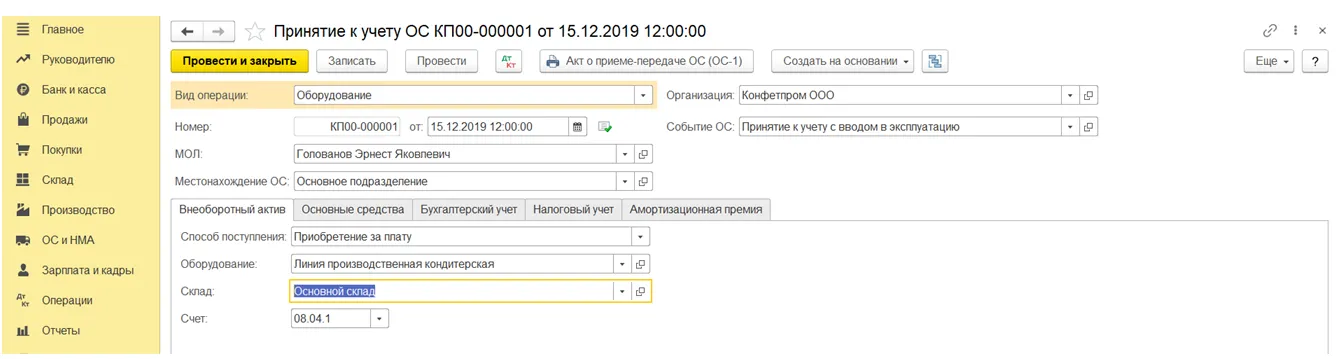

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

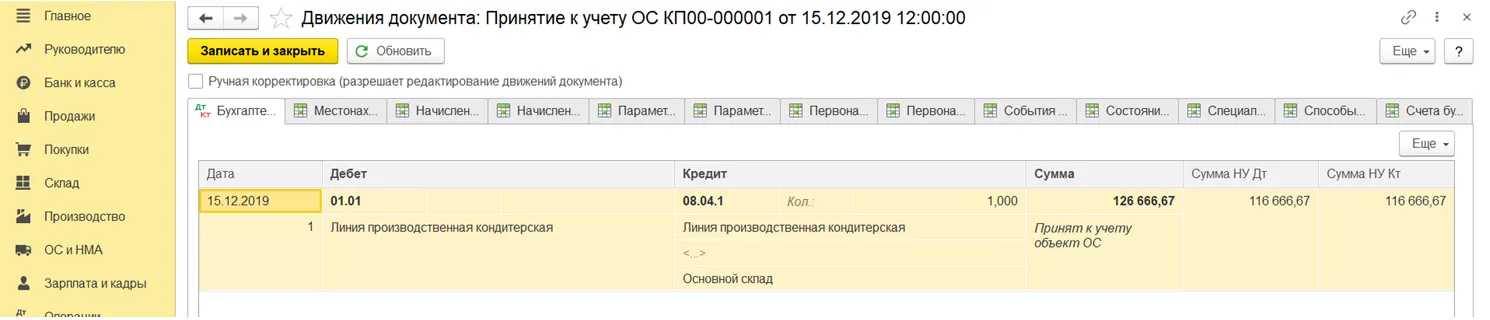

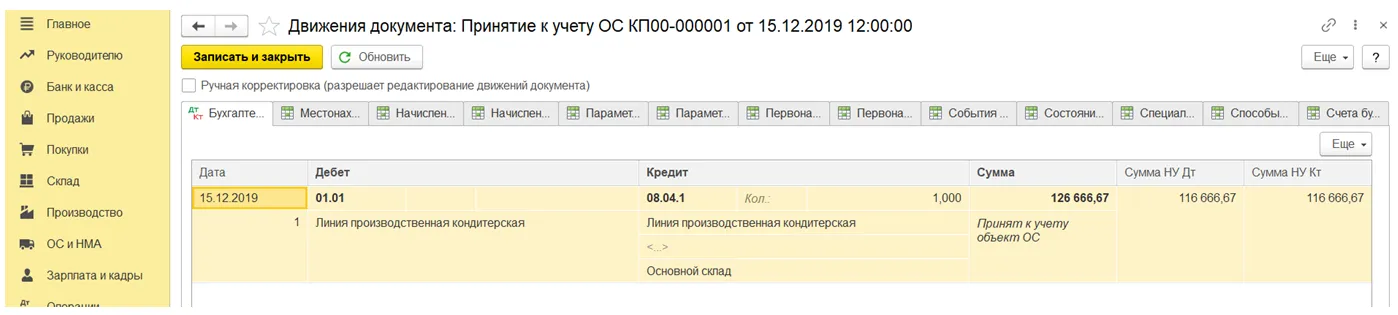

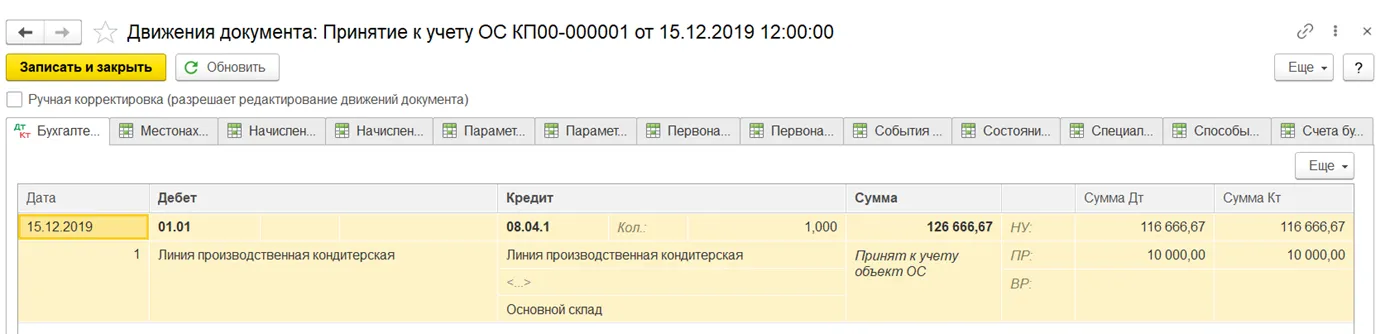

При проведении документа формируется проводки:

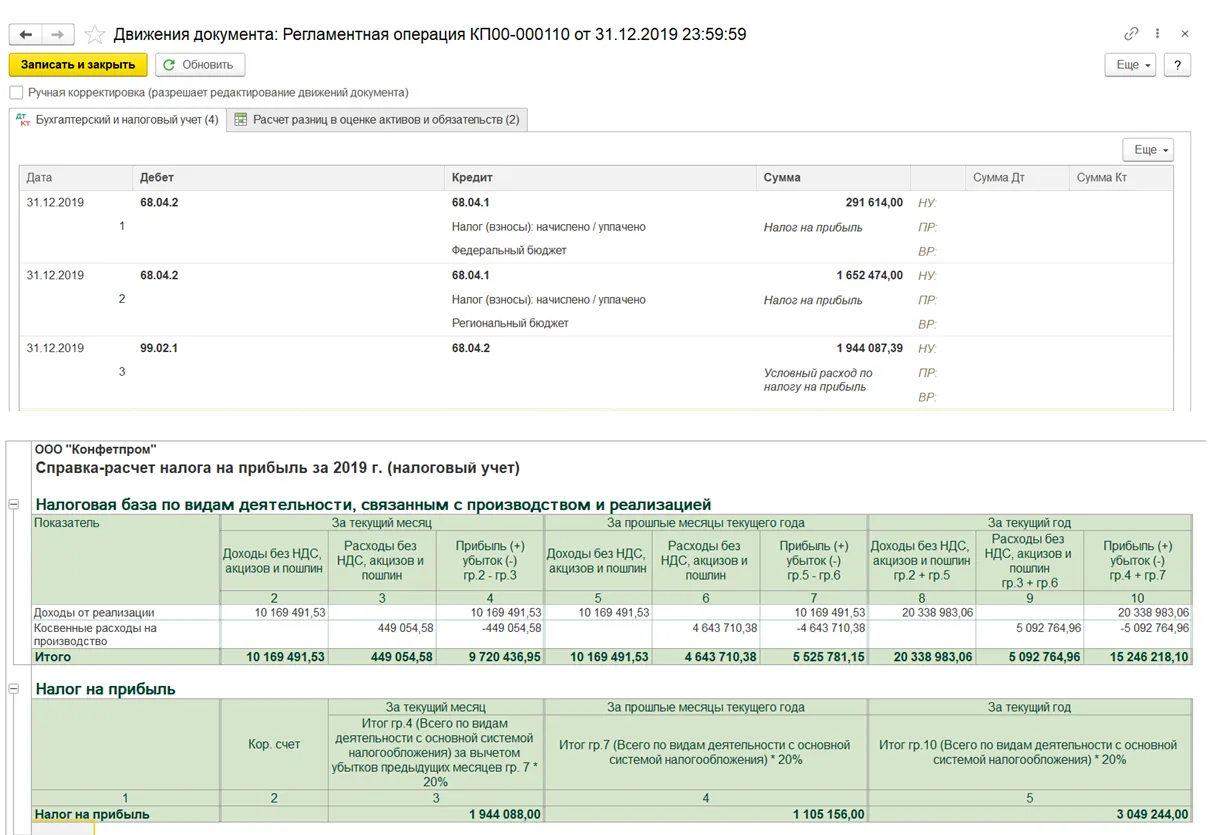

Рассчитаем налоговую базу за 2019 год:

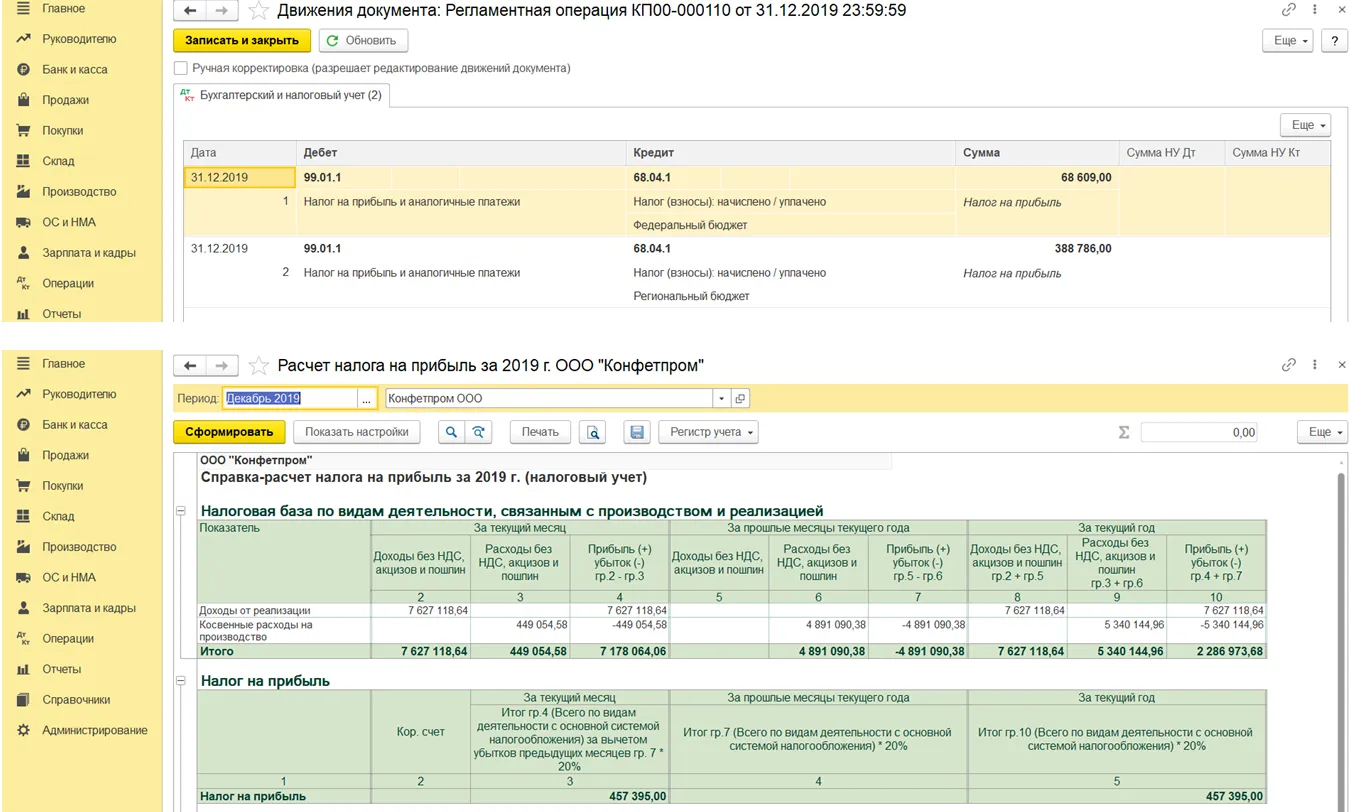

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

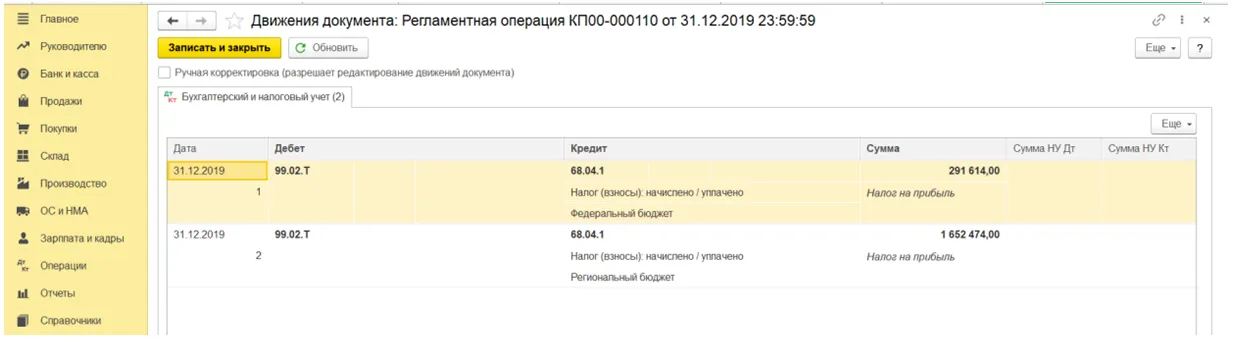

Cформируются бухгалтерские проводки распределением по бюджетам:

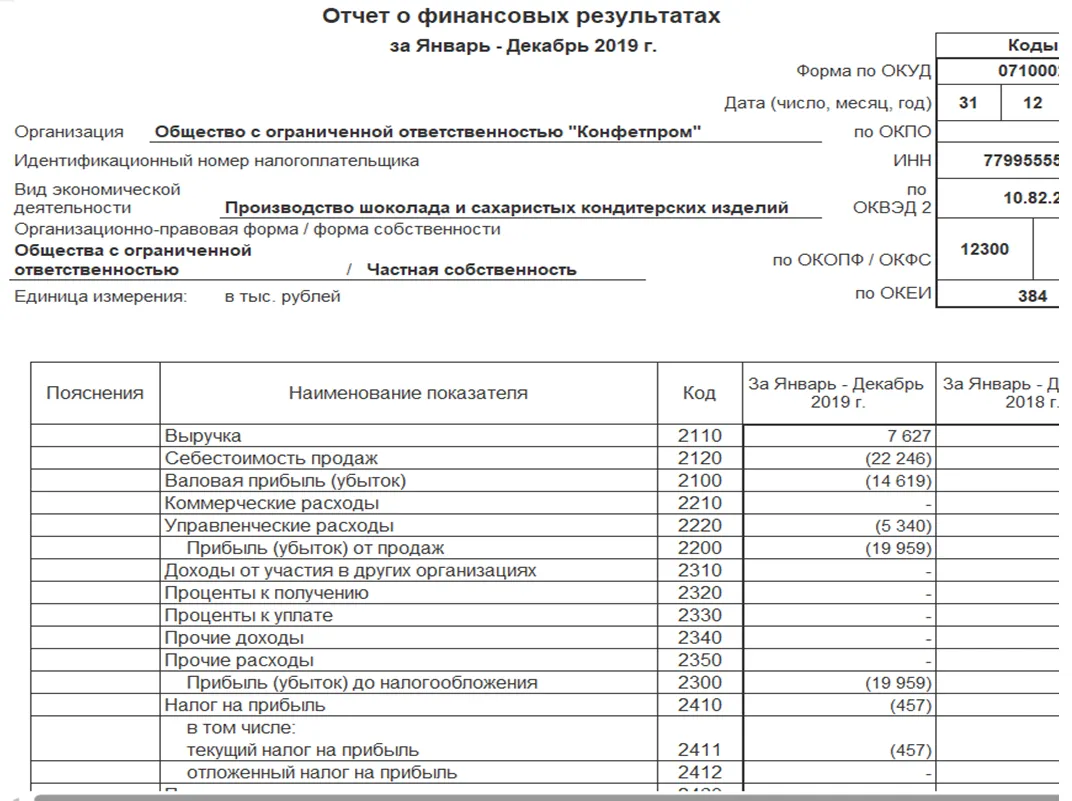

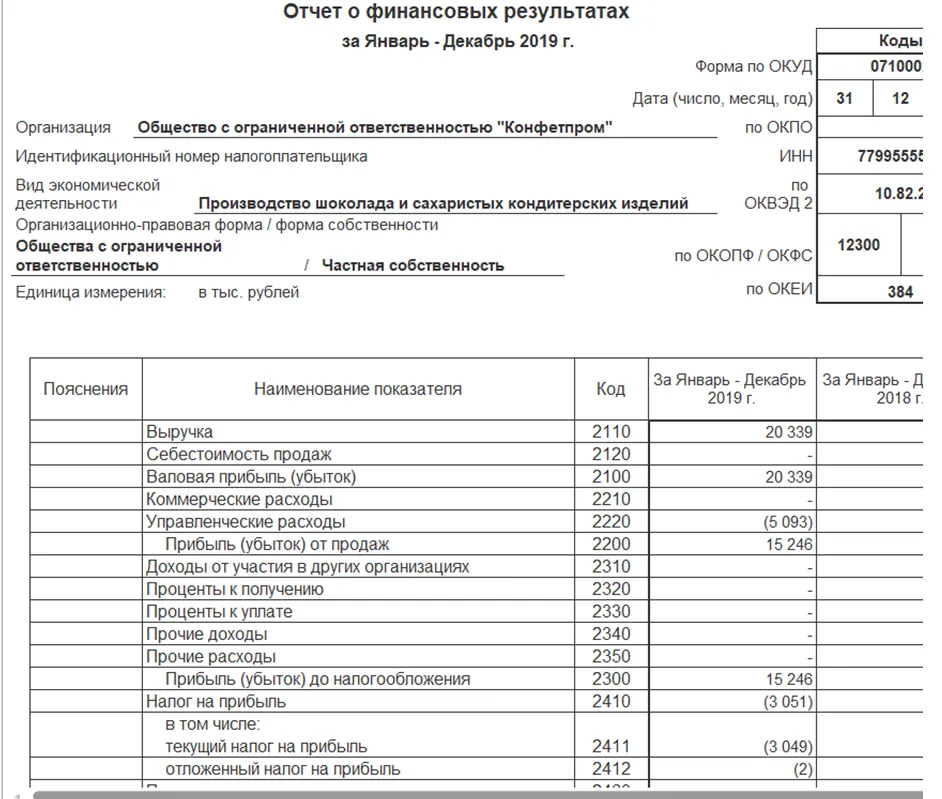

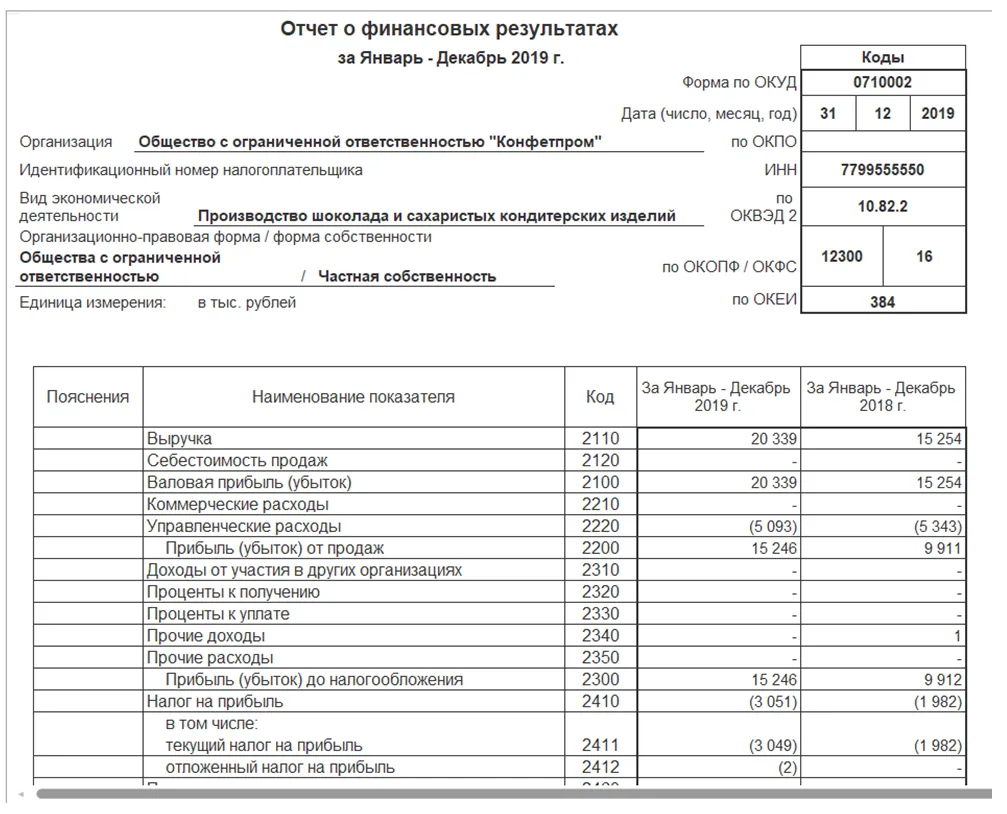

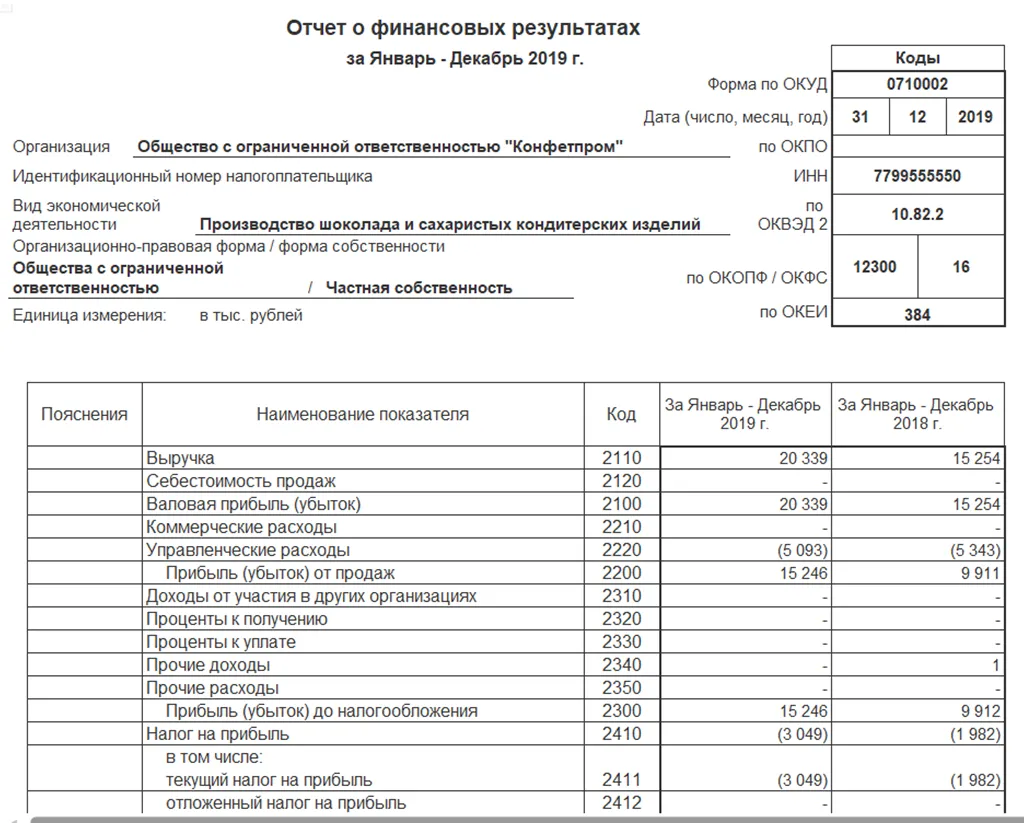

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н

Организация не применяет ПБУ 18/02, отложенный налог не рассчитывается, расход по налогу на прибыль будет равен текущему налогу на прибыль.

Постоянные и временные разницы показатели «ПР» и «ВР» в проводкахне отражаются.

В план счетов добавлены субсчета третьего порядка к счету 99.02 «Налог на прибыль»: 99.02.Т «Текущий налог на прибыль» (соответствует строке 2411 отчета о финансовых результатах), 99.02.О «Отложенный налог на прибыль» (соответствует строке 2412 отчета о финансовых результатах).

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль −20%, Постоянные и временные разницы в учете не отражает.

В декабре 2019 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

При использовании балансового метода постоянные и временные не фиксируются. При проведении документов Поступление (акт, накладная) и Принятие к учету ОС все записи регистра бухгалтерии совпадают с записями, как вслучае, когда ПБУ18/02 не применяется. При отражении операции по расчету налога на прибыль проводки будут отличаться.

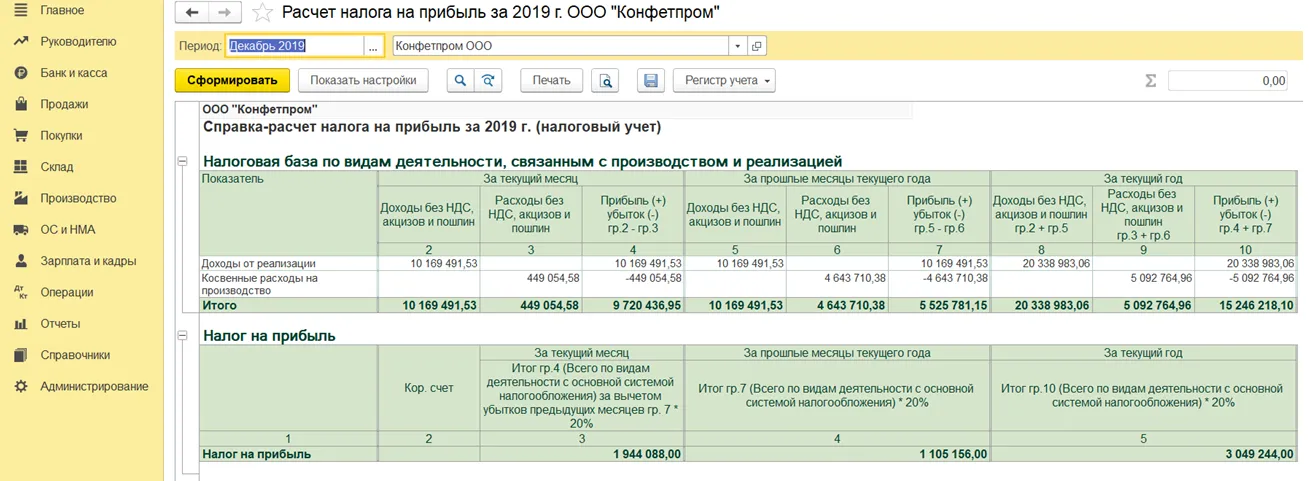

Рассчитаем налоговую базу за 2019 год:

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

Сформируются бухгалтерские проводки:

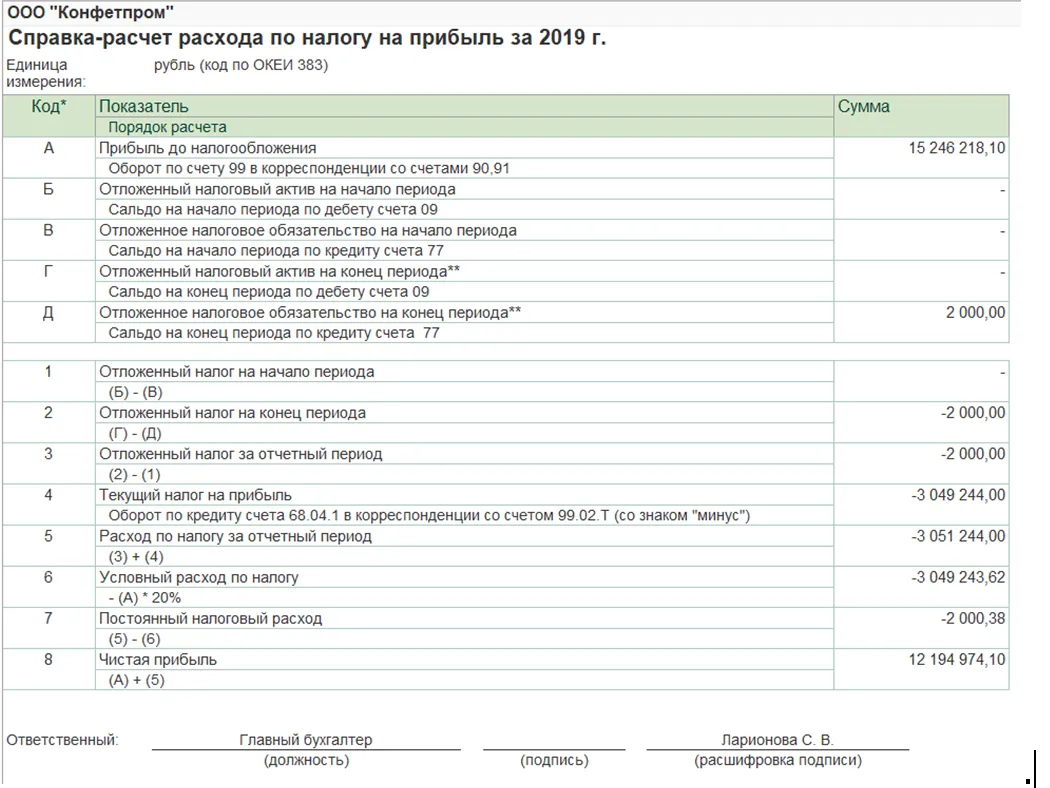

Справка расчет

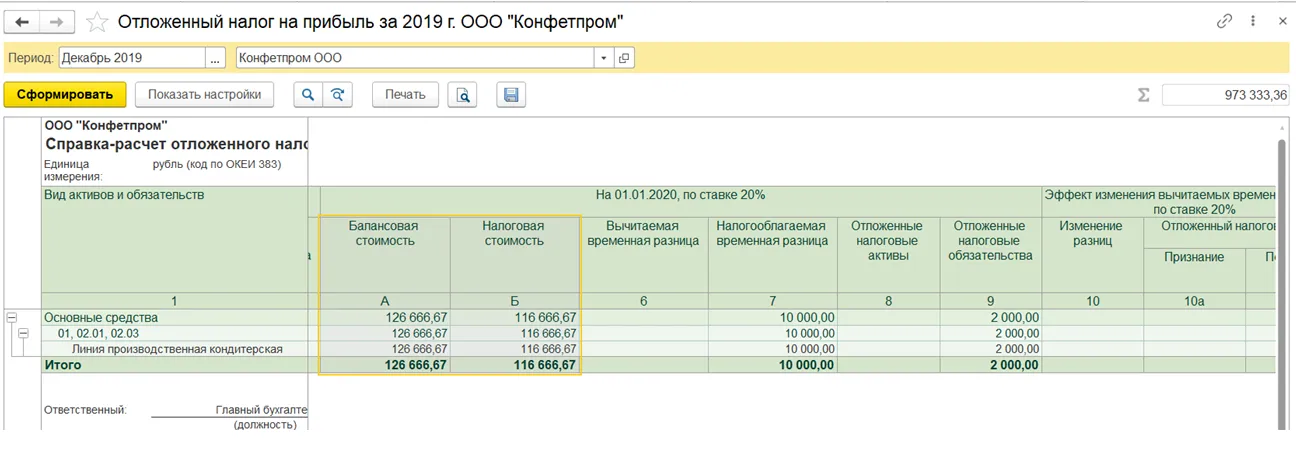

Так как балансовая стоимость ОС отличается в бухгалтерском и налоговом учете, в бухгалтерском она выше, разница по виду актива Основные средства составляет 10 000 руб. и является налогооблагаемой временной разницей.

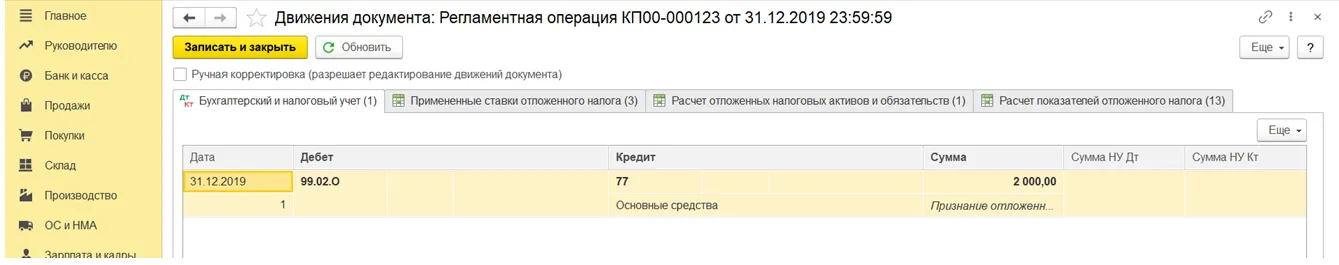

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года по виду актива Основные средства признается отложенное налоговое обязательство:

Расчет ОНА и ОНО можно проверить в Справке-расчете отложенного налога на прибыль, онадополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

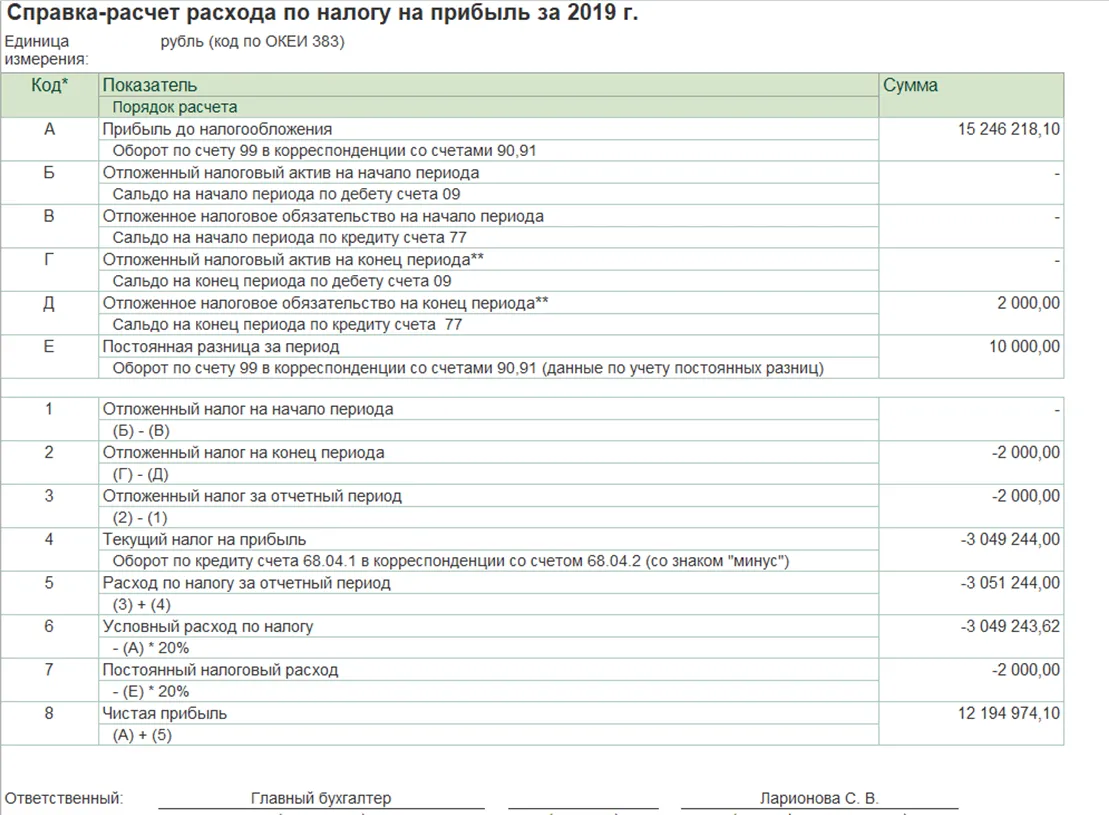

В программе предусмотрена новая справка-расчет Расход по налогу на прибыльдля анализа показателей отчета о финансовых результатах.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н.

3 ПунктВедется балансовым методом с отражением постоянных и временных разниц.

Начиная с версии 3.0.59в "1С:Бухгалтерии 8«поддерживается Применение ПБУ 18/02 балансовым методом (с отражением ПР и ВР в учете).

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль 20%, в учете отражаются постоянные и временные разницы.

В декабре 2019 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

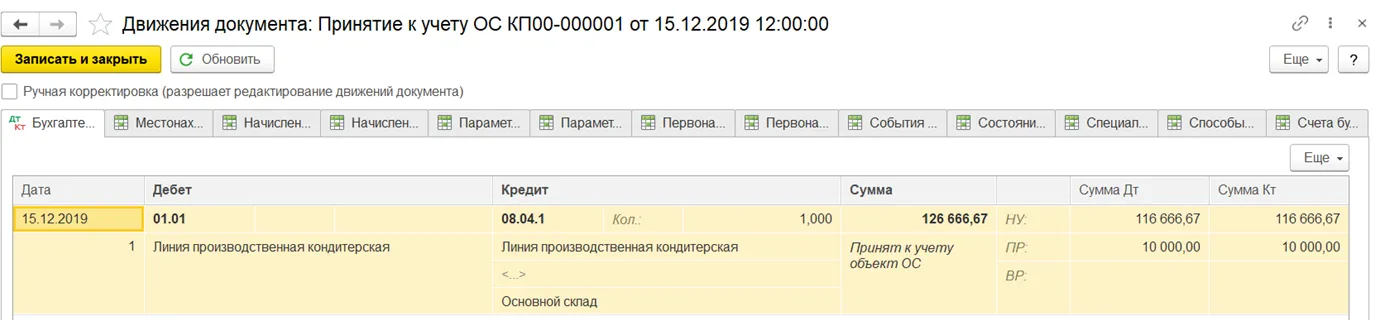

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

При проведении документов Принятие к учету ОС иПоступление (акт, накладная), отражающего пуско-наладочные работы, формируется постоянная разница на сумму 10 000 руб.

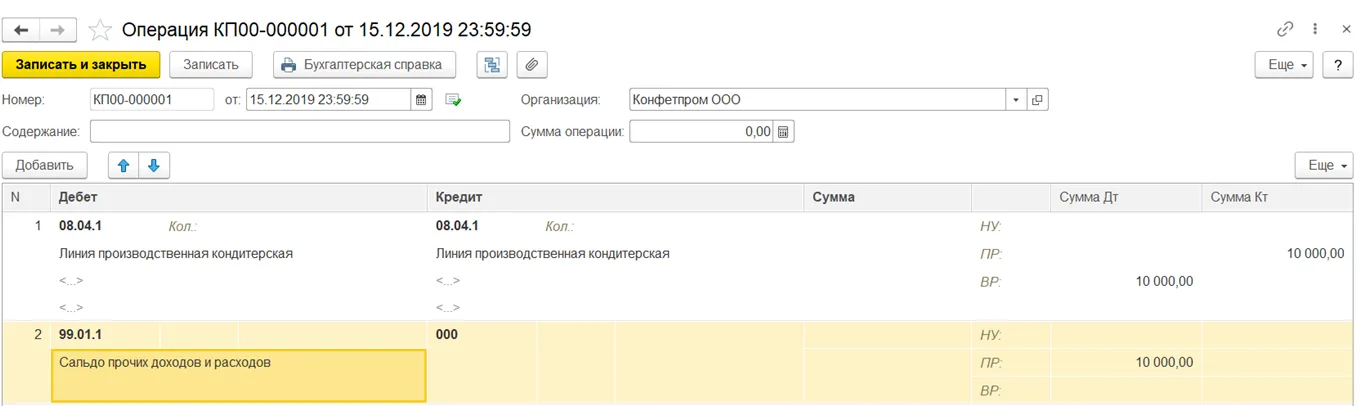

Переквалифицируем разницу документом Операции, введенные вручную:

Рассчитаем налоговую базу за 2019 год:

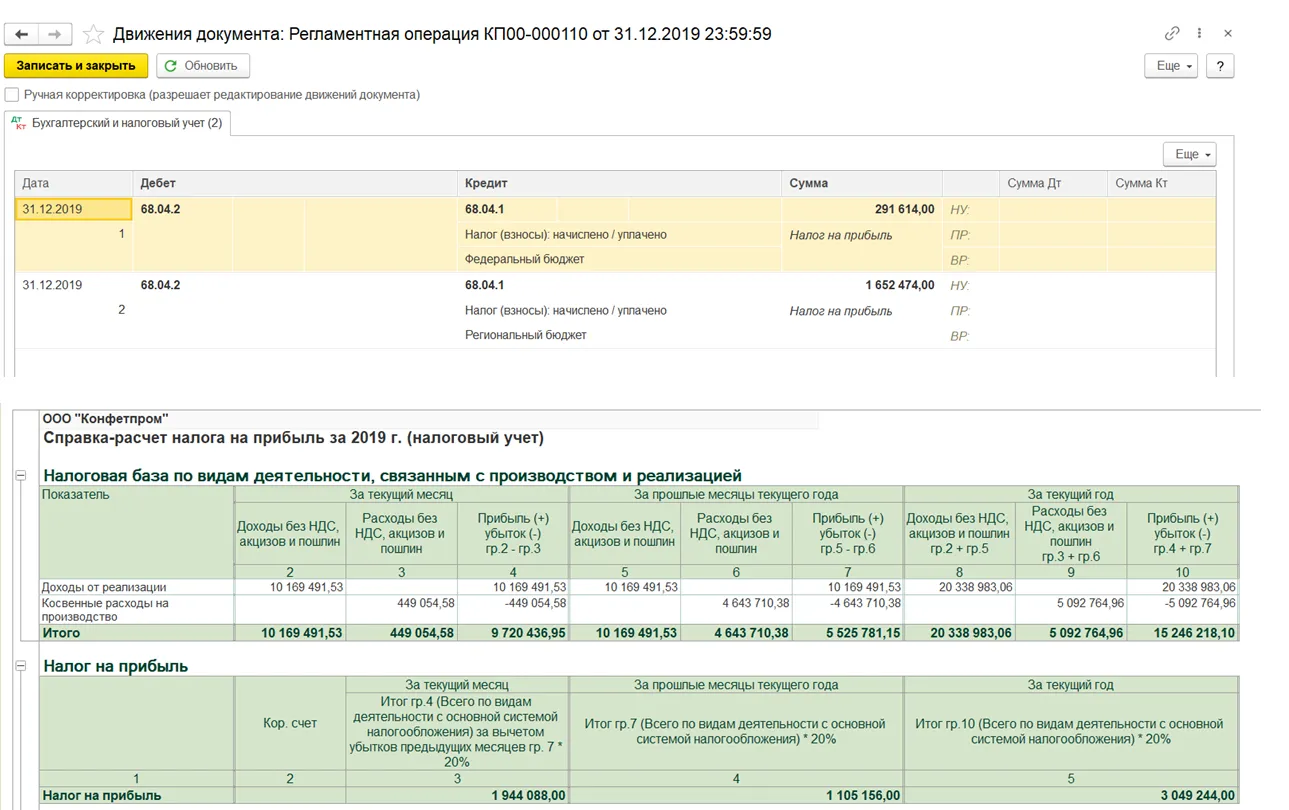

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

Сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

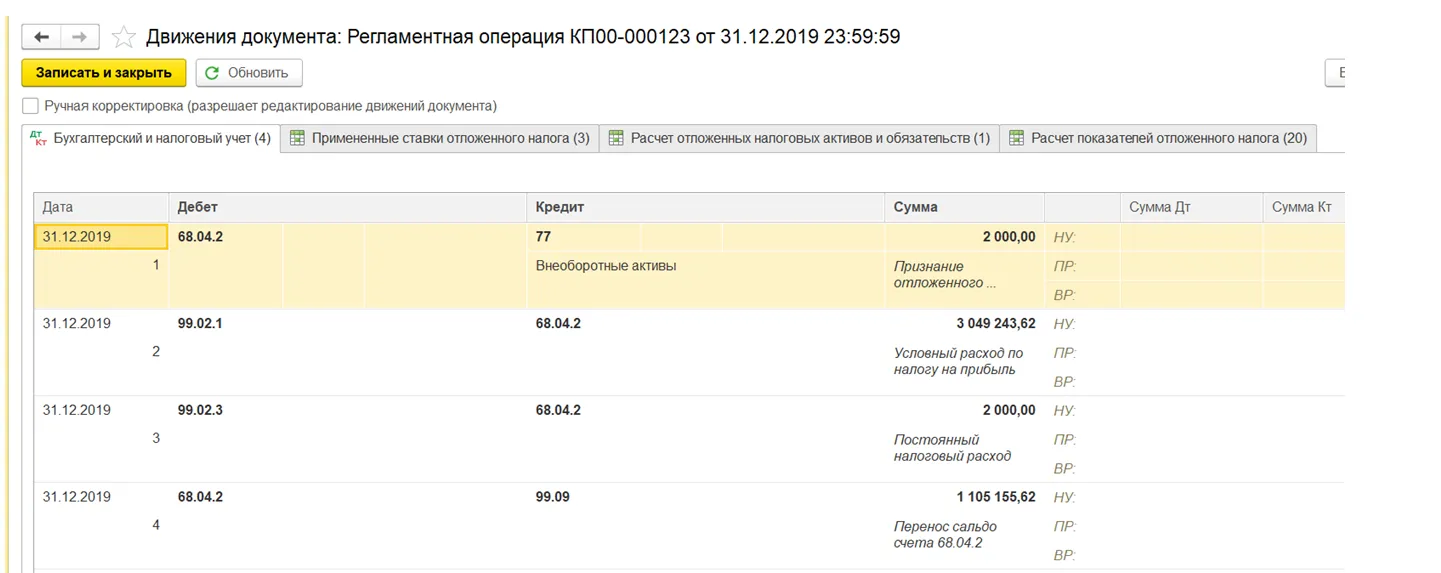

В регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года формируются проводки:

Счет 68.04.2 закрывается после проведения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18

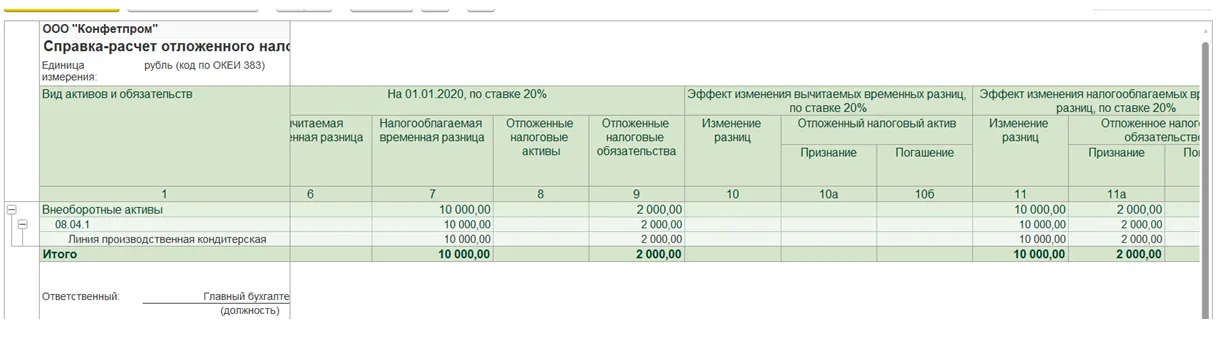

Справка-расчетотложенного налога на прибыль за 2019 год.

Справка-расчет расхода по налогу на прибыль

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н

4 Пункт Ведется затратным методом (методом отсрочки).

Метод основан на сравнении доходов и расходов в бухгалтерском учете и для целей налогообложения прибыли. Этим отличается от «балансовых» методов — основываются на сопоставление бухгалтерской и налоговой стоимости показателей баланса (активов и обязательств), а разницы в доходах и расходах — это следствие изменения этих показателей.

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль −20%, в учете отражаются постоянные и временные разницы.

В декабре 2019 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

При проведении документов Принятие к учету ОС иПоступление (акт, накладная), отражающего пуско-наладочные работы, автоматически выявляется постоянная разница на сумму 10 000 руб.

Рассчитаем налоговую базу за 2019 год:

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

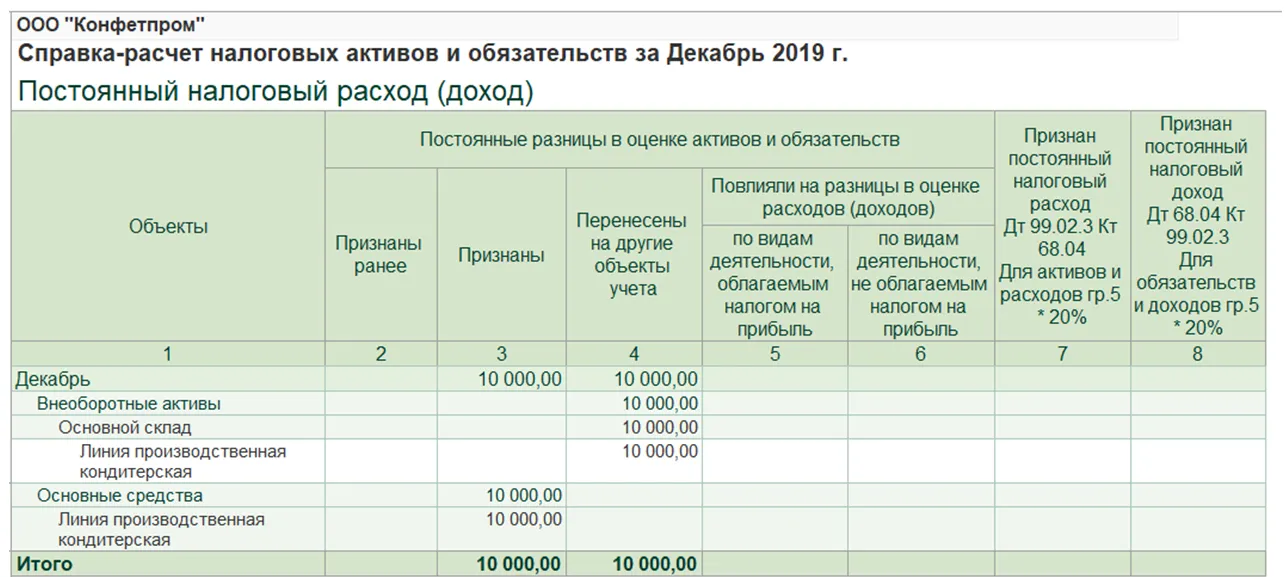

Справка-расчет налоговых активов и обязательств за декабрь 2019 года.

ПНР в декабре не 2019 года не признается, хотя зафиксирована ПР по виду актива Основные средства.Затраты на пусконаладочные работы будут формировать бухгалтерскую прибыль (убыток) со следующего месяца — при амортизации ОС.

Справка-расчет расхода по налогу на прибыль для затратного метода недоступна.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н.

Отложенный налог не признается, расход по налогу на прибыль совпадает с текущим налогом.

Отличия вариантов учета по ПБУ 18/02 представлены в таблице:

| Не ведется | Балансовый метод | Балансовый метод с отражением ПР и ВР | Затратный метод(метод отсрочки) |

Разницы формируются | не формируются | в конце месяца | в момент операции (в каждом документе) | в момент операции (в каждом документе) |

Способ оценки ОНА и ОНО | Не рассчитывается | Сальдо на счетах активов и обязательств | Сальдо на счетах активов и обязательств | Изменение ВР за период |

Порядок расчета ПНР и ПНД | Не рассчитывается | Числовая сверка на отчетную дату между расходом(доходом) по налогу на прибыль и условным расходом(доходом) по налогу на прибыль | Сумма ПР * Ставка налога | Сумма ПР * Ставка налога |

Расчет сумм для формирования проводок | - | Согласно отчету о финансовых результатах | Корректировка условного расхода по налогу на прибыль на величину отложенного налога за период и постоянного налогового расхода | |

Счет учета изменений отложенного налога | - | 99.02.О | 68.04.2 | 68.04.2 |

Счет учета налога на прибыль | 99.01.1 | 99.02.Т | 68.04.2 | 68.04.2 |

Проводки на сумму постоянного налогового расхода (дохода), условного расхода по налогу на прибыль | - | - |

|

|

Определение и порядок расчета ТНП | «Расчет налога на прибыль» по данным НУ | |||

ПР и ВР отражаются в проводках | - | - |

|

|

Комментарии

1Интересно бы статистику посмотреть, кто какой метод применяет.