Новость о новом порядке расчета НДФЛ озвучил Президент РФ в телеобращении к гражданам России 23 июня 2020 года. Вскоре соответствующие поправки появятся и в Налоговом кодексе. В народе новый порядок окрестили «налогом на богатых». Для чего его ввели, как он будет рассчитываться и затронет ли обычных граждан и ИП, расскажем в нашем материале.

Почему НДФЛ решили повысить

Разговоры о введении прогрессивной ставки НДФЛ ведутся давно. В свете коронавирусных потрясений эти разговоры зазвучали активнее. Параллельно обсуждался вопрос и об отмене НДФЛ для граждан с низким уровнем дохода.

В итоге законодатели не стали кардинально менять систему расчета НДФЛ, а лишь повысили на два процентных пункта действующую ставку налога с существенной оговоркой —облагаться повышенной ставкой будут не все получаемые гражданами доходы, а только превышающие законодательно установленный лимит.

Гадать о том, почему был выбран именно такой вариант корректировки ставки НДФЛ, мы не будем. Остановимся на том, что по прогнозам государства эта мера позволит бюджету получать ежегодную прибавку 60 млрд руб. Направлены эти деньги будут на конкретные цели ? лечение детей с редкими тяжелыми заболеваниями, закупку дорогостоящих лекарств, средств реабилитации, а также проведение высокотехнологичных операций.

Что меняется в расчете НДФЛ

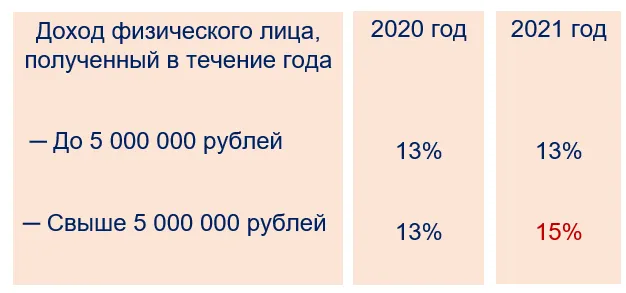

С 2001 года по сегодняшний день мы применяли в расчетах НДФЛ 13% ? по этой фиксированной ставке в настоящее время ведутся расчеты налогов с доходов большинства граждан нашей страны. С 2021 года эта система видоизменится и будет выглядеть так:

Кого затронет новый порядок расчета НДФЛ

Путем нехитрых вычислений с учетом базовых знаний гл. 23 НК РФ можно сделать такие выводы ? уплата НДФЛ по повышенной ставке затронет тех налогоплательщиков, чей заработок в среднем ежемесячно в течение года составляет более 416 667 руб. (5 000 000 руб./12 мес.).

Граждан с такими доходами по предварительным оценкам экспертов менее 1%. Проживают они в основном в столичных агломерациях (Москве, Санкт-Петербурге, Казани), а также в нефтяных регионах (ЯНАО, ХМАО).

Попадут ли ИП под налог на богатых

Президент ничего сказал по поводу применения ставки НДФЛ 15% в отношении доходов индивидуальных предпринимателей.

Скорее всего, новый порядок расчета НДФЛ затронет ИП на ОСНО, которые по действующим правилам уплачивают с полученных доходов НДФЛ 13%. Зарабатывающим более 5 млн руб. в год предпринимателям с такой системой налогообложения придется отдавать в казну НДФЛ в повышенном размере.

В целях экономии такие бизнесмены могут принять решение о смене традиционной системы налогообложения на один из спецрежимов (УСН или ПСН).

Какие доходы будут облагаться НДФЛ по ставке 15 процентов

Пока не появился закон с изменениями в НК РФ, преждевременно говорить о том, какой перечень доходов попадет под новую налоговую шкалу. Напомним, что в настоящее время действуют следующие ставки НДФЛ в зависимости от вида получаемого дохода:

|

Вид дохода |

Ставка НДФЛ |

Нормативная ссылка |

|

Заработная плата и другие доходы резидентов, кроме облагаемых по ставке 35% |

13% |

п. 1 ст. 224, п. 2 ст. 214 НК РФ |

|

Заработная плата нерезидентов-ииностранцев с патентом, граждан ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище |

13% |

п. 3 ст. 224 НК РФ письма Минфина от 27.02.2019 № 03-04-06/12764, от 24.01.2018 № 03-04-05/3543 |

|

Дивиденды нерезидентов |

15% |

п. 3 ст. 224 НК РФ |

|

Другие доходы нерезидентов |

30% |

п. 3 ст. 224 НК РФ |

|

Выигрыши, призы и материальная выгода резидентов |

35% |

п. 2 ст. 224 НК РФ |

В таблице указаны только основные ставки НДФЛ. Кроме них действуют и другие. К примеру, по ставке 9% облагаются доходы в виде процентов по облигациям с ипотечным покрытием (п. 5 ст. 224 НК РФ).

Пока неясно, будет ли применяться повышенная ставка НДФЛ 15% в отношении доходов, полученных гражданами от реализации дорогостоящего имущества. Сейчас такие доходы облагаются по ставке 13%, если срок владения им менее законодательно установленного предела (п. 17.1 ст. 217, п. 2 ст. 217.1, подп. 2 п. 1 ст. 228, п. 1 и п. 4 ст. 229 НК РФ). И как при этом будут применяться вычеты. По действующим правилам они уменьшают только тот доход, который облагается НДФЛ 13%. Дождемся официальных разъяснений по этому вопросу.

Пример расчета НДФЛ 15%

Пока новый порядок не прописали в НК РФ, мы можем только предположить, как будет исчисляться налог на богатых с 2021 года.

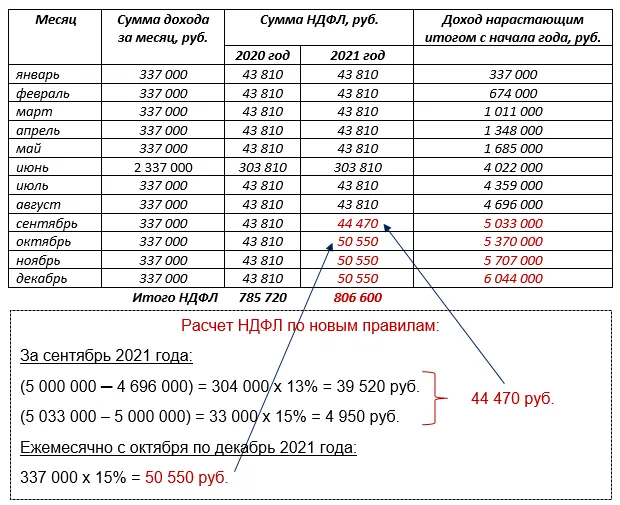

Приведем пример расчета НДФЛ по новым правилам исходя из того, что по ставке 15% будут облагаться только те доходы, которые в 2020 году облагаются по ставке 13% (зарплата большинства граждан-резидентов, доходы резидентов по договорам подряда и т. д.).

Пример

Заработная плата руководителя одного из подразделений нефтегазовой компании составляет ежемесячно 337 000 руб. В июне ему выплачена премия по итогам работы за предыдущий год в размере 2 000 000 руб. Условимся, что права на вычеты по НДФЛ у этого лица нет.

Распределение полученных доходов смотрите в таблице. Для наглядности расчет НДФЛ представлен по прежним и новым правилам:

После введения новых правил расчета НДФЛ налогоплательщик из рассмотренного примера заплатит в бюджет налог на доходы в большем размере. Разница составит 20 880 руб. (806 600 ? 785 720).

Подводим итоги

- По предложению Президента РФ прогрессивная ставка НДФЛ 15% будет применяться с 2021 года к доходам граждан, превышающим 5 000 000 руб.

- Затронет налог на богатых тех граждан, у кого будет высокий доход, а также применяющих ОСНО предпринимателей, если их годовой доход окажется выше 5 млн руб. Большинство граждан, учитывая среднюю зарплату по стране, это нововведение не коснется.

- Дополнительные средства, полученные в бюджет от введения повышенной ставки НДФЛ планируется использовать на конкретные цели — лечение детей с редкими тяжелыми заболеваниями.

Комментарии

21А если эти 5 млн в сумме по разным местам работы, а у каждого работодателя этот порог не превышен. НДФЛ удерживает же работодатель. Как быть в этом случае?

У меня тот же вопрос. Что если физлицо получит в марте дивиденды 10 млн руб., но при этом еще работает в другой организации за 50 тыс руб/мес? Весь остальной год платит повышенный налог? как другой работодатель об этом узнает?

Каждая организация является налоговым агентом только по части своего НДФЛ.

Финансовый результат за год по физлицу по части НДФЛ будет сводить налоговая. И недостающий НДФЛ будет взыскивать с физлица.

Это как взыскивать? по суду что-ли? Или уже принята некая официальная процедура на этот счет?

Зачем по суду? Есть налоговые уведомления, их и будут отправлять

Спасибо. Дискуссия тут получилась намного длиннее, чем требует вопрос)))

То есть выходит что в начале 22г человеку пришлют уведомление с долгами за 21 год, а если не оплатит в срок - то взыщут.

Это лишнее... Думаю, по аналогии с той процедурой, которая работает по отношению к должникам по алиментам. Только в качестве получателя будет выступать не некая гражданка РФ, а бюджет РФ.

Причем тут алименты, прости господи? Какие должники? Должники по налогам возникают только тогда, когда есть просрочка уплаты.

Для уплаты налогов в срок рассылаются налоговые уведомления. Туда же и включается НДФЛ, который не удержан налоговыми агентами.

Не надо сочинять небылицы и пугать людей.

Рассматривается ситуация, когда все налоговые агенты исполнили свои обязательства вовремя и в срок. Но по причине того, что их несколько и в следствие проявления прогрессивной шкалы может возникнуть некий "довесок" НДФЛ. И этот "довесок" НДФЛ будет удерживаться с физического лица. Или желаете его повесить на какого-то определенного налогового агента? Если так, то поведайте, какого налогового агента из нескольких следует выбирать?

@katsik были упомянуты "другая организация" и "взыскивать"... Т.е. уже подразумевается принудительное взыскание при наличии нескольких налоговых агентов и сработавшей прогрессивной шкалы НДФЛ по итогам года.

Внимательно и вдумчиво читать не пробовали, что другие пишут?

Будет уплачиваться физическим лицом самостоятельно. А не удерживаться. Аккуратнее термины используйте.

Принудительно взыскивать могут задолженность по налогу. Причем все правила взыскания налоговых долгов прописаны в НК.

До 15 июля следующего года никакой задолженность по НДФЛ и быть не может. В силу норм главы 23. А в некоторых случаях срок уплаты вообще 1 декабря, как раз по налоговому уведомлению.

Кстати, слово "взыскивать" вы использовали. У вас и спросили, что это вы такое написали.

Если физическое лицо вовремя уплатило "довесок" НДФЛ - данная ситуация не интересна от слова "совсем". А вот в противном случае, этот "довесок" НДФЛ будет с него взыскан. Как он будет взыскан? А вот так же, как сейчас взыскиваются алименты.

С чем на этот раз не согласны?

Да причем тут вообще алименты? :) Порядок взыскания задолженности по налогам указан в Налоговом кодексе. Об алиментах, замечу, там ни слова не написано

Не юлите... Я веду речь о механизме взыскания. И этот механизм взыскания с физического лица задолженности по налогам вряд ли будет чем-то существенно отличаться от взыскания алиментов.

А зачем мне юлить? Взыскание алиментов и взыскание налогов есть разные процессы, причем по разным нормативным актам.

Я уже не говорю о том, что вы почему-то всех, кто заработает больше 5 млн и у кого не будет удержан НДФЛ налоговым агентом, автоматом приравняли к неплательщикам алиментов. Дикость какая-то.

Опять не в тему... Поэтому снова повторяю... Я веду речь о механизме взыскания.

Данный механизм ничем существенно не будет отличаться. Будь то налоги, будь то алименты.

Мало ли что "другие пишут"? Важнее, что написано в букваре (гл. 23):

упомянутый "довесок" налогоплательщик должен самостоятельно задекларировать (вместе с другими доходами, с которых не был удержан налог) до мая и уплатить до 15 июля. Ничего принципиально нового здесь не придумано - и придумывать не надо.

Так весь вопрос в том, что в случае неуплаты "довеска" НДФЛ дальше будет после дня Х?

Я полагаю, что дальше государство постарается этот "довесок" НДФЛ получить. А попутно штрафы и пени... И инструментарий государства будет мало чем отличаться от взыскания алиментов.

Будет все ровно тоже самое, что при неуплате других налогов. Ничего принципиально нового по этому поводу не изобрели и в Налоговом кодексе не прописали.

И механизм взыскания алиментов, в очередной раз, тут ни при чем.

Это лишь Ваше субъективное мнение...

~~~~~

Законом «О внесении изменений в федеральный закон “Об исполнительном производстве”» от 21.02.2019 № 12-ФЗ эту обязанность дополнили: предписали работодателям при оформлении платежных поручений на выплату зарплаты и (или) иных доходов указывать специальный код вида дохода. Введенная кодировка позволит банкам и приставам отличать доходы, с которых можно удерживать долги.

(с) https://nalog-nalog.ru/oplata_truda/novye-kody-v-platezhkah-na-zarplatu/

Читайте и думайте, для чего это сделано...

Вы насмешили :) Причем тут коды в платежке и НДФЛ с дохода свыше 5 млн? Вот каша у вас в голове. Вам про Фому, но вы упорно про Ерему. Похоже потому, что не понимаете, кто есть кто

При том, что 15 млн тут абсолютно ни при чем.