В соответствии с письмом ФНС от 9 июня 2020 г. № БС-4-11/9528@ и проверки контрольных соотношений показателей, введенных письмом ФНС России от 29.05.2020 № БС-4-11/8821@ полноценная реализация заполнения РСВ выполнена в 1С: ЗУП следующих версиях:

- Зарплата и управление персоналом, редакция 3.1 (3.1.14.97)

- Зарплата и управление персоналом, редакция 3.1 (3.1.10.491)

Отчитаться в инспекцию по взносам за полугодие 2020 год следует к 30-му июля 2020 года.

В статье разберем заполнение регламентированного отчета РСВ.

ИП и организации малого и среднего бизнеса с пониженным тарифом по взносам

Поговорим об организациях, относящихся к субъектам малого и среднего предпринимательства, которые используют пониженный тариф по взносам, при этом пониженные тарифы применяются только к выплатам, превышающим 12 130 рублей и тариф составляет

- в ПФР — 10 %

- в ФФОМС — 5 %

- в ФСС— 0 %

Для указания кода тарифа плательщика нужно использовать код «20», а для указания физического лица:

- «МС» — лица, застрахованные в сфере ОПС;

- «ВЖМС» — застрахованные в сфере ОПС иностранные граждане и лица без гражданства, временно проживающие в РФ, а также лица, которым предоставлено временное убежище;

- «ВПМС» — застрахованные в сфере ОПС иностранные граждане или лица без гражданства (кроме ВКС), временно пребывающие на территории РФ.

ИП и организации, бизнес которых наиболее пострадал от коронавируса

Взносы с выплат ИП и организации за апрель, май, июнь 2020 года вправе рассчитывать по тарифу 0% (ст. 3 Федерального закона от 08.06.2020 № 172-ФЗ)/

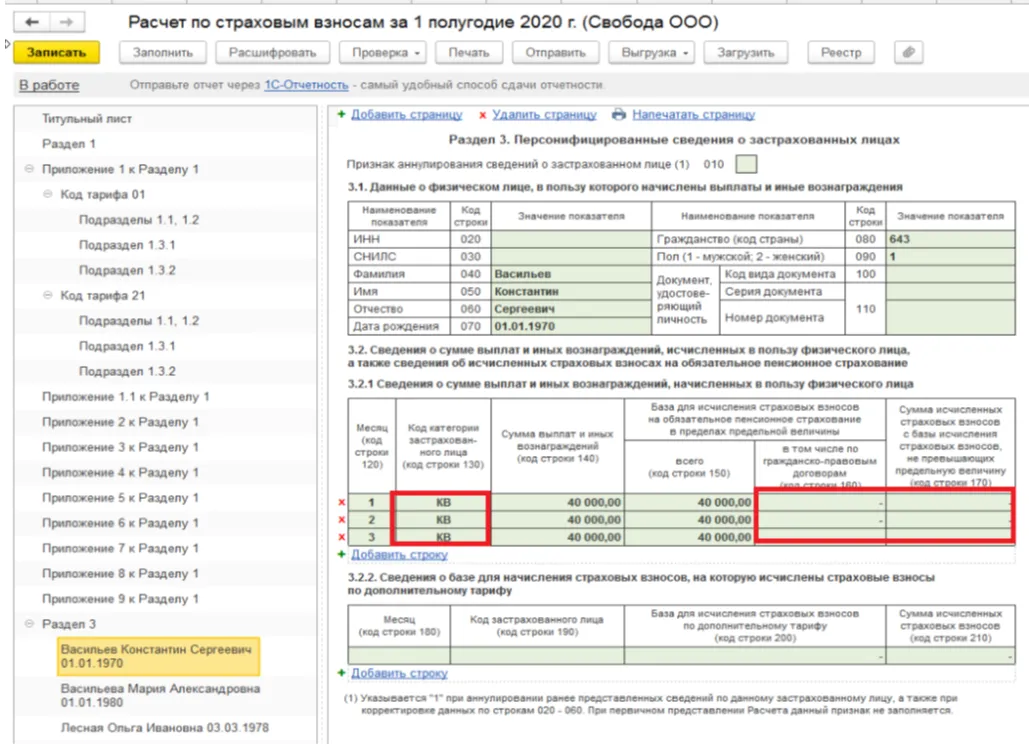

Для указания тарифа плательщика нужно использовать код «21», а для указания физического лица:

- «КВ» — лица, с выплат и вознаграждений которым исчисляются страховые взносы плательщиками в соответствии с Федеральным законом от 08.06.2020 N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»;

- «ВЖКВ» — застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории РФ, а также временно пребывающие на территории РФ иностранные граждане или лица без гражданства, которым предоставлено временное убежище в соответствии с Федеральным законом от 19 февраля 1993 года N 4528-1 «О беженцах», с выплат и вознаграждений которым исчисляются страховые взносы плательщиками в соответствии с Федеральным законом от 08.06.2020 N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»;

- «ВПКВ» — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно пребывающие на территории РФ, с выплат и вознаграждений которым исчисляются страховые взносы плательщиками в соответствии с Федеральным законом от 08.06.2020 N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

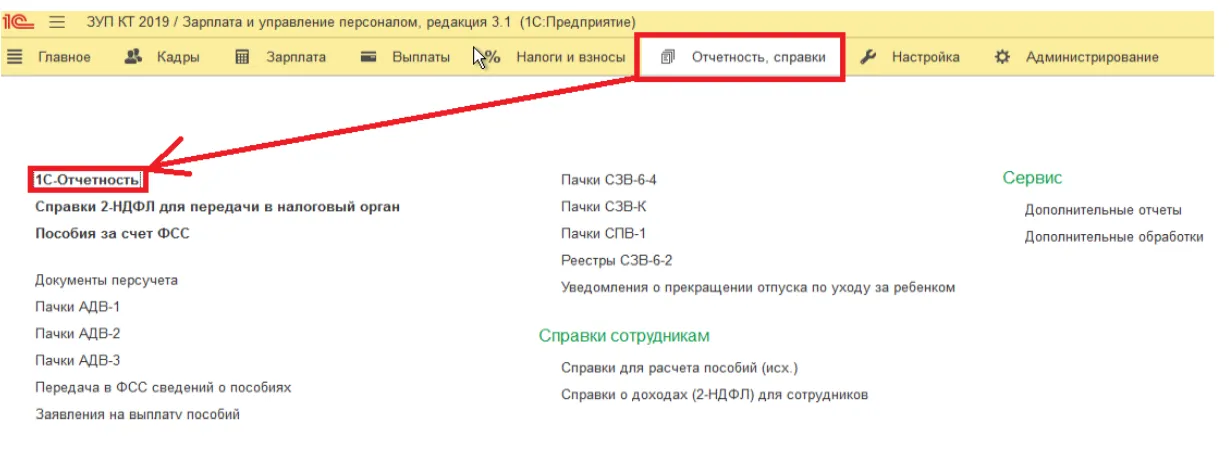

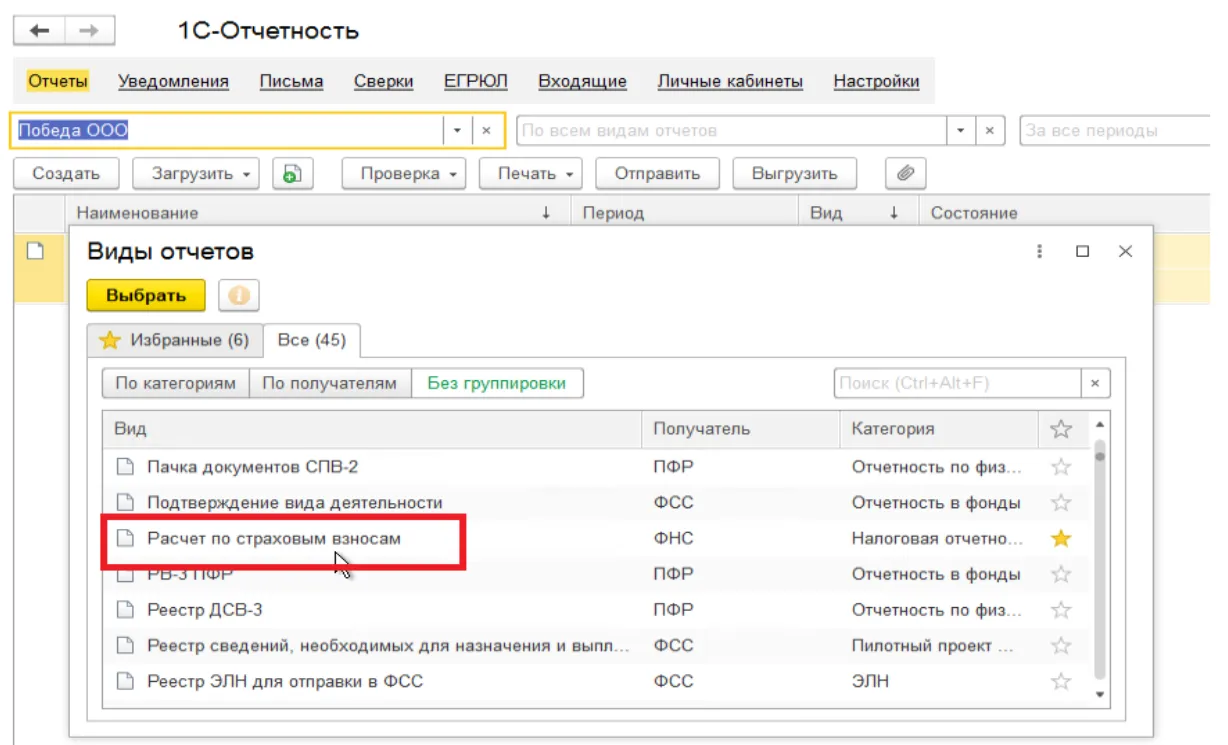

В программе для составления расчета по страховым взносам предназначен регламентированный отчет Расчет по страховым взносам ( Отчетность, справки —> 1С-Отчетность)

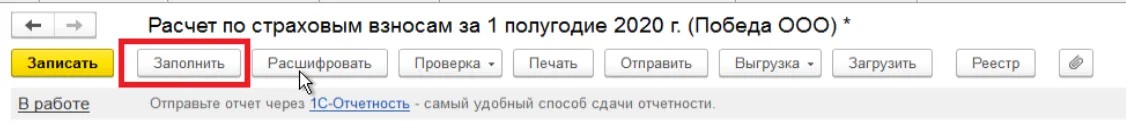

В результате на экран выводится форма нового экземпляра отчета Расчет по страховым взносам. Для автоматического заполнения отчета по данным информационной базы нажмите на кнопку Заполнить.

Рассмотрим варианты заполнения.

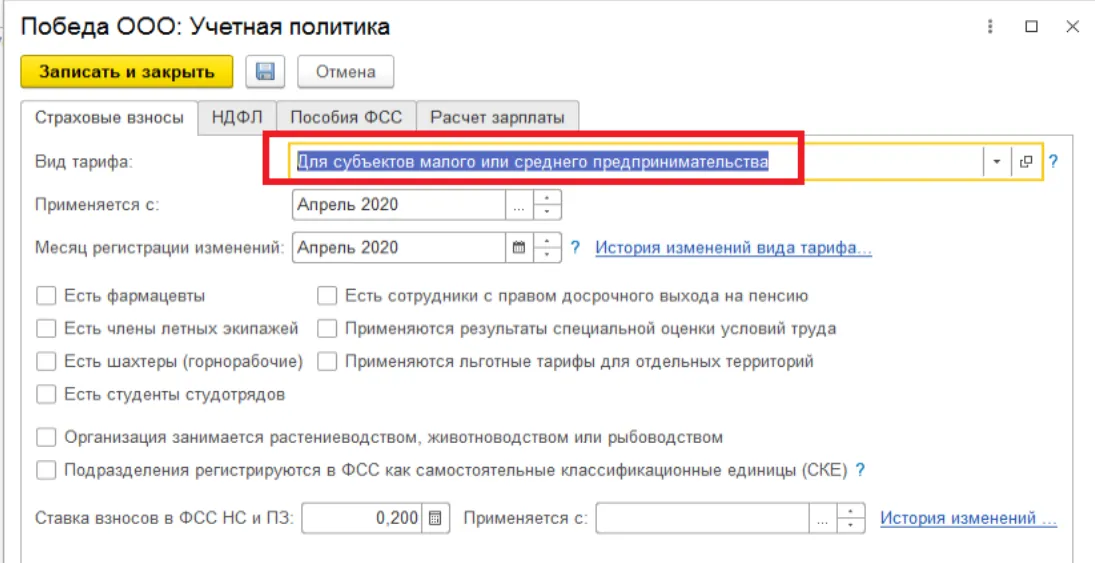

1. Для расчета страховых взносов по пониженному тарифу, первое, что нужно настроить — учетную политику (раздел Настройка -> Организации -> закладка Учетная политика и другие настройки -> ссылка Учетная политика) выберите вид тарифа: Субъектов малого или среднего предпринимательства

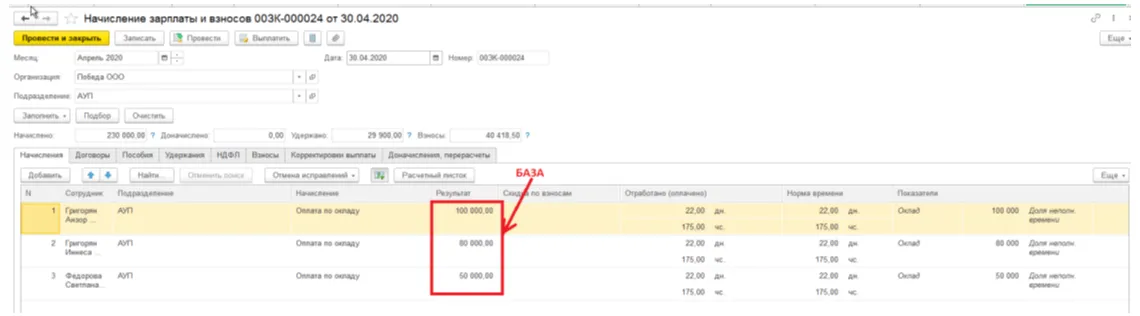

Второе — рассчитать взносы за апрель, май, июнь:

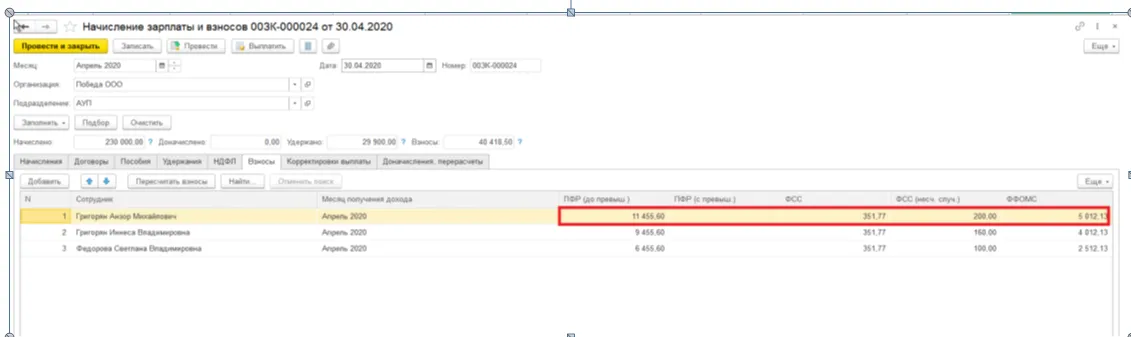

Например, начисленный оклад за апрель составил 100000 р, тогда взносы в ПФР с учетом пониженного тарифа: 12130*22% ((100000-12130))*10% = 2668,6 8787=11455,6

ФСС: 12130*2,9% = 351,77

ФОМС: 12130*5,1% ((100000-12130))*5%=618,63 4 393,5=5012,13

ФСС и НС без изменений, ставка не меняется.

Экономия — 13180,5 р.

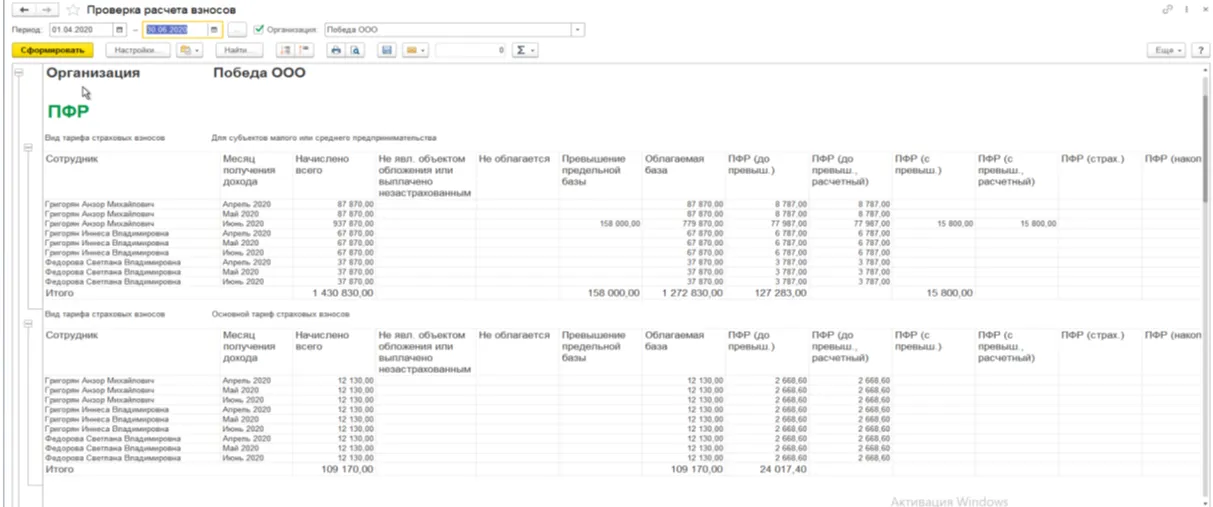

Третье — проверить расчеты отчетом Проверка расчетов взносов. Этот отчет позволяет сразу увидеть неточности в расчетах — база умноженная на ставку налога, выделяя ошибки красным цветом. Еще очень удобно анализировать и проверять в разрезе видов тарифа:

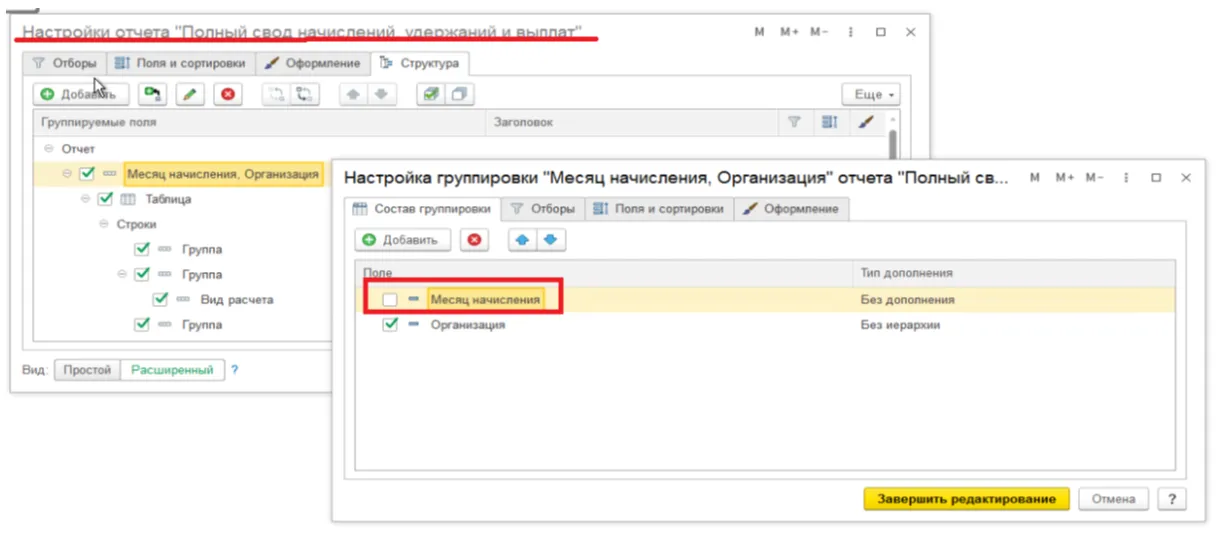

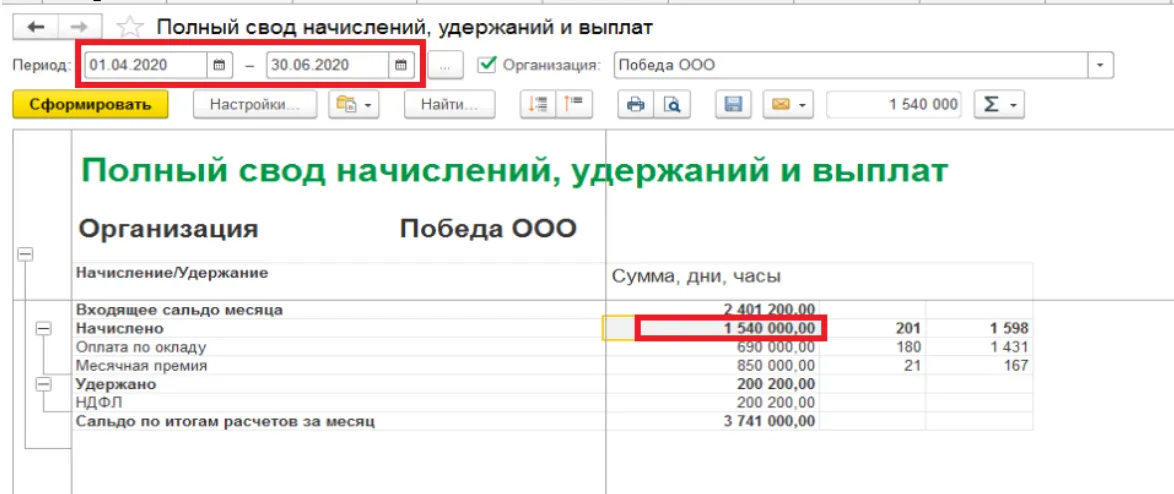

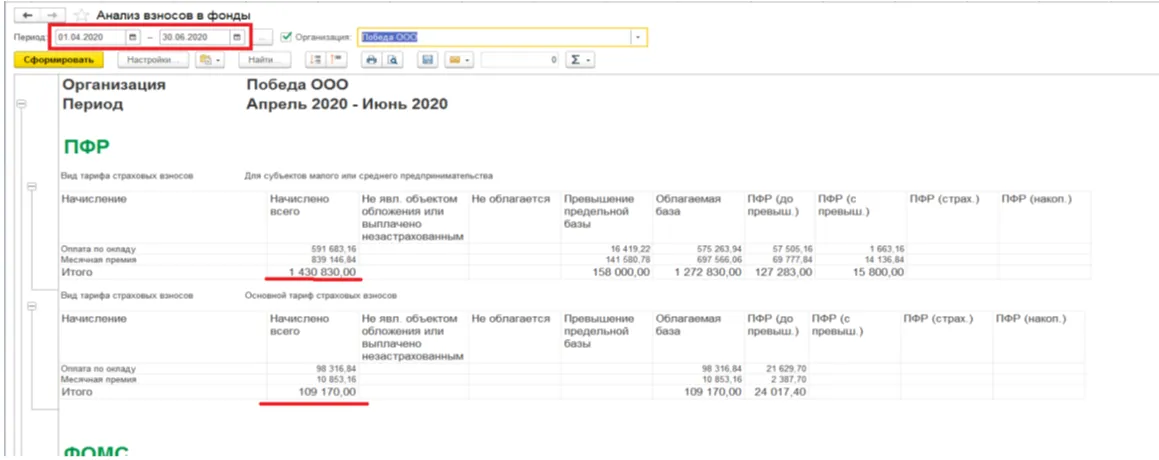

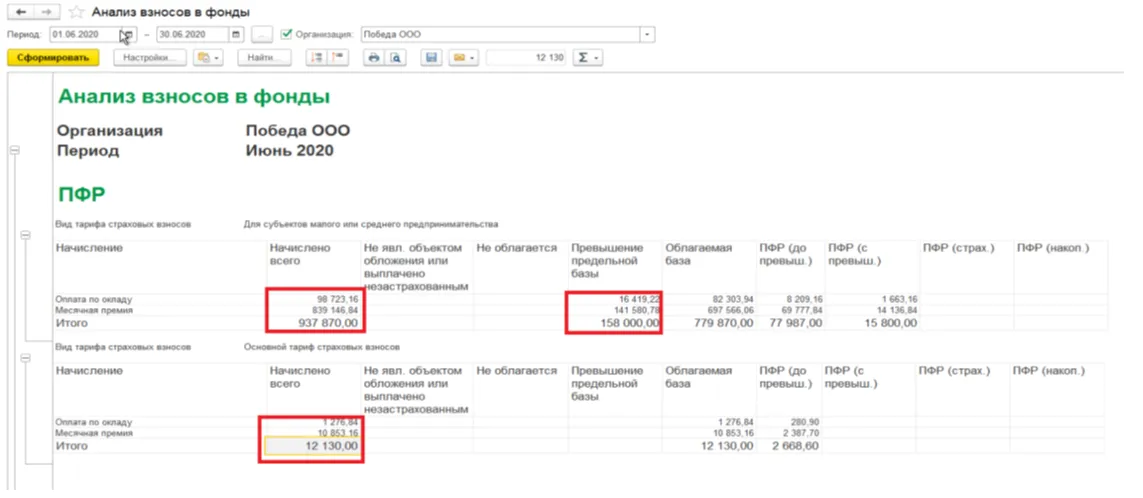

Четвертое — сверить базу начислений с базой для расчета взносов, подойдет отчет Анализ взносов в фонды и Полный свод начислений. Если в настройках снять флажок Месяц начислений, то можно свод сформировать нарастающим итогом.

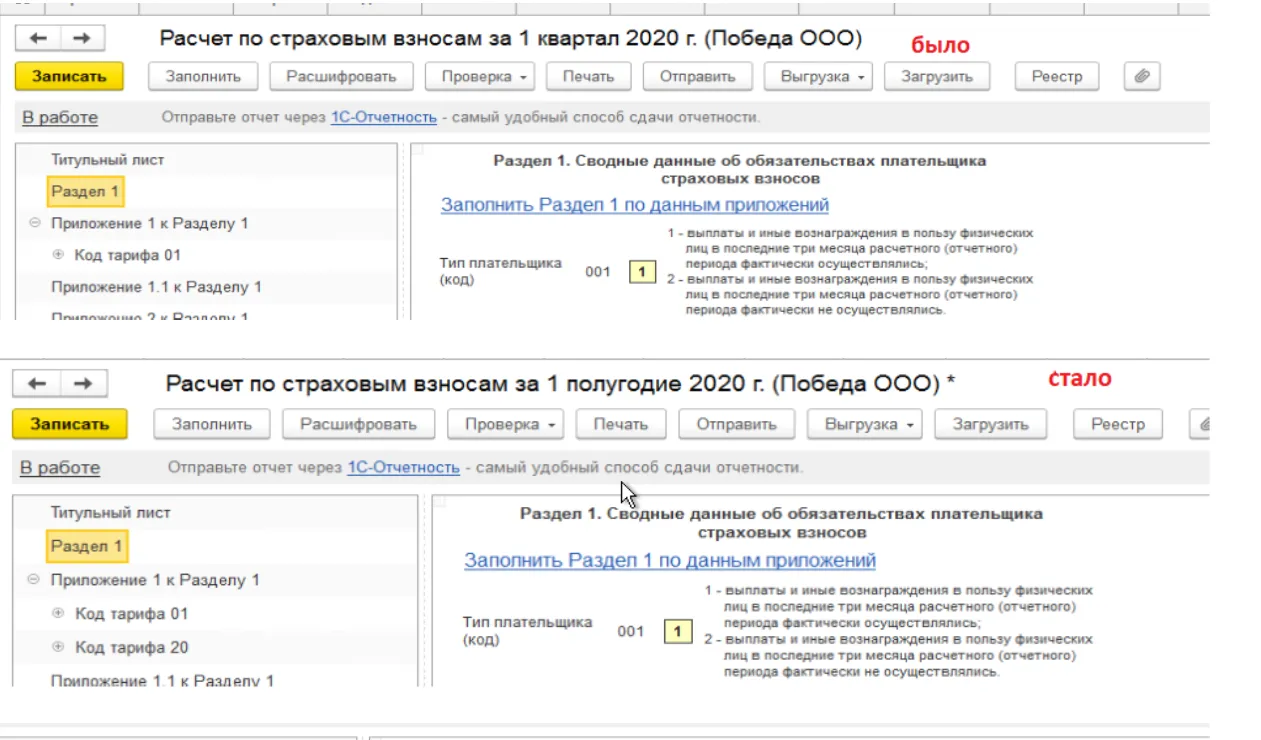

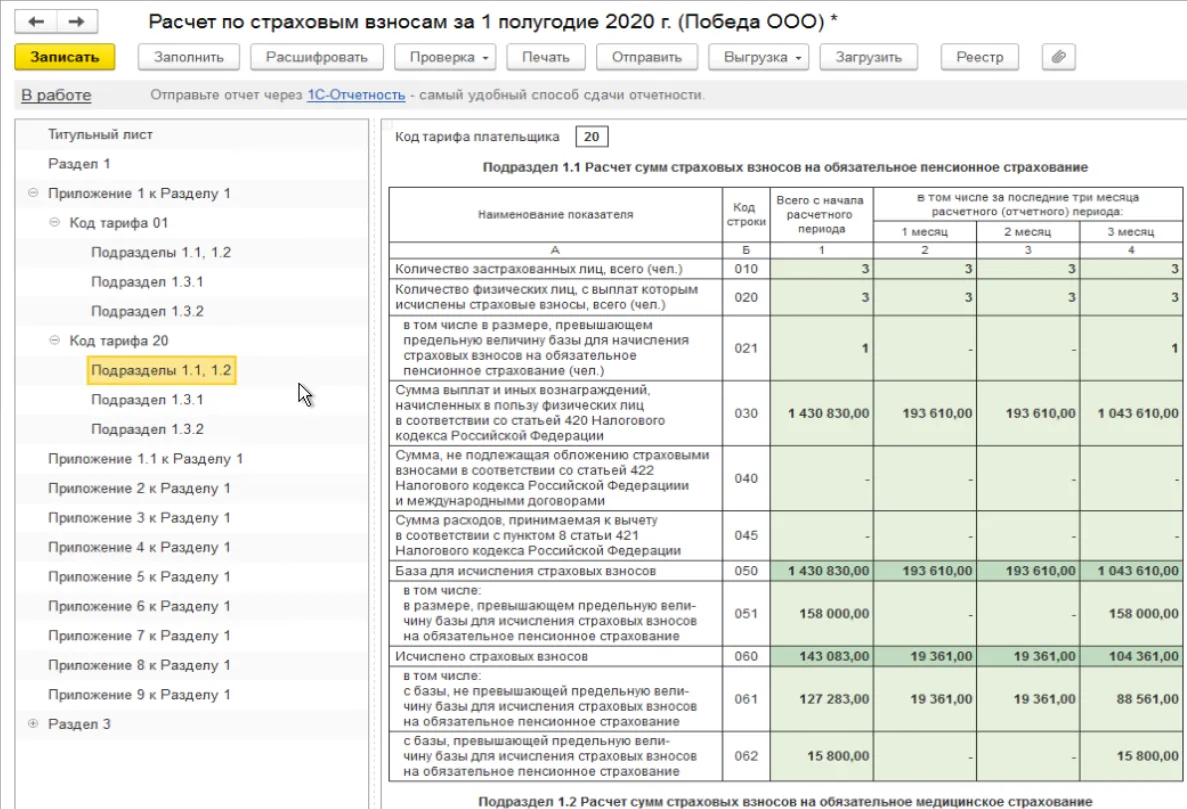

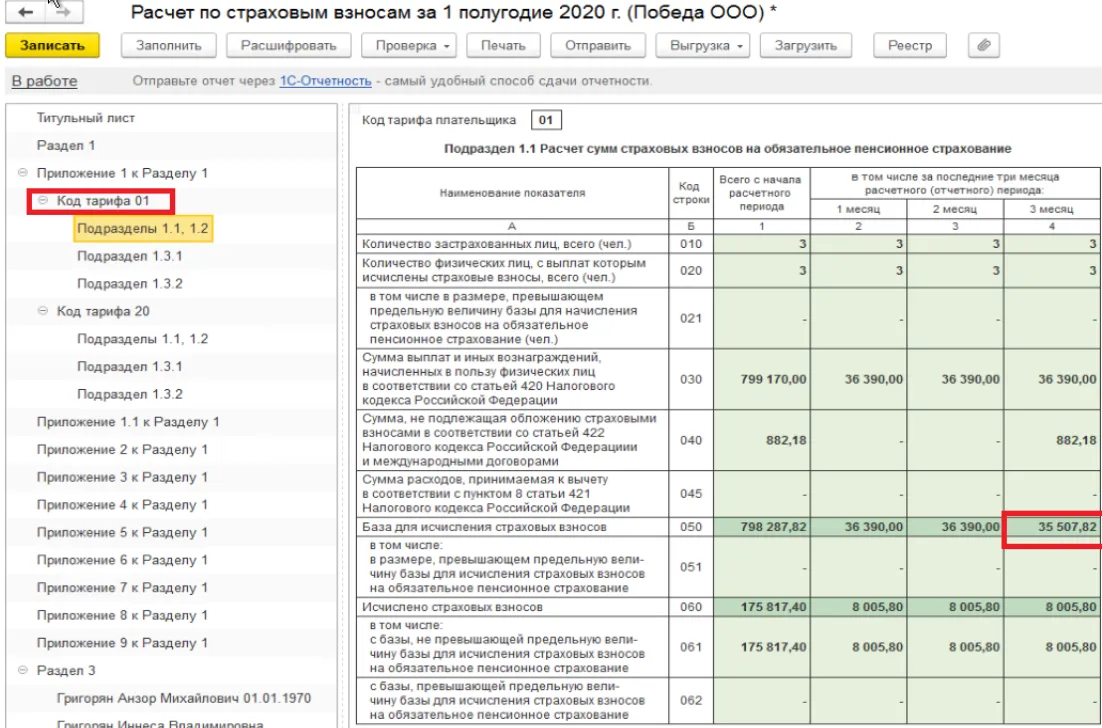

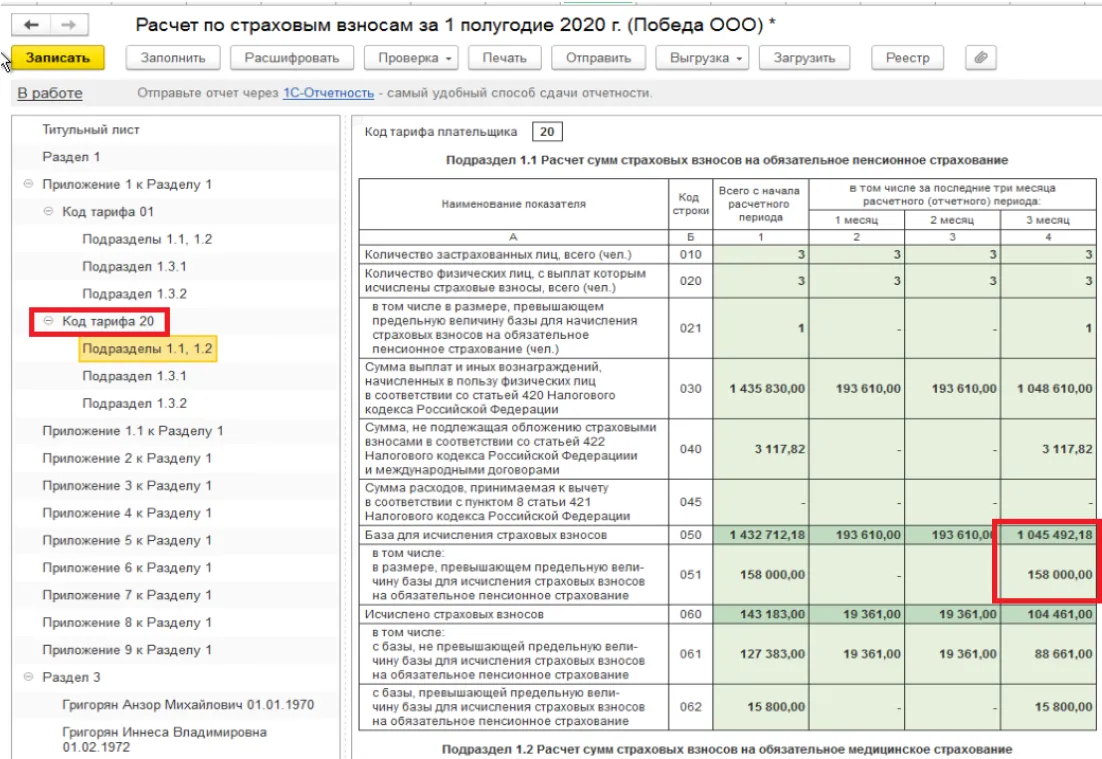

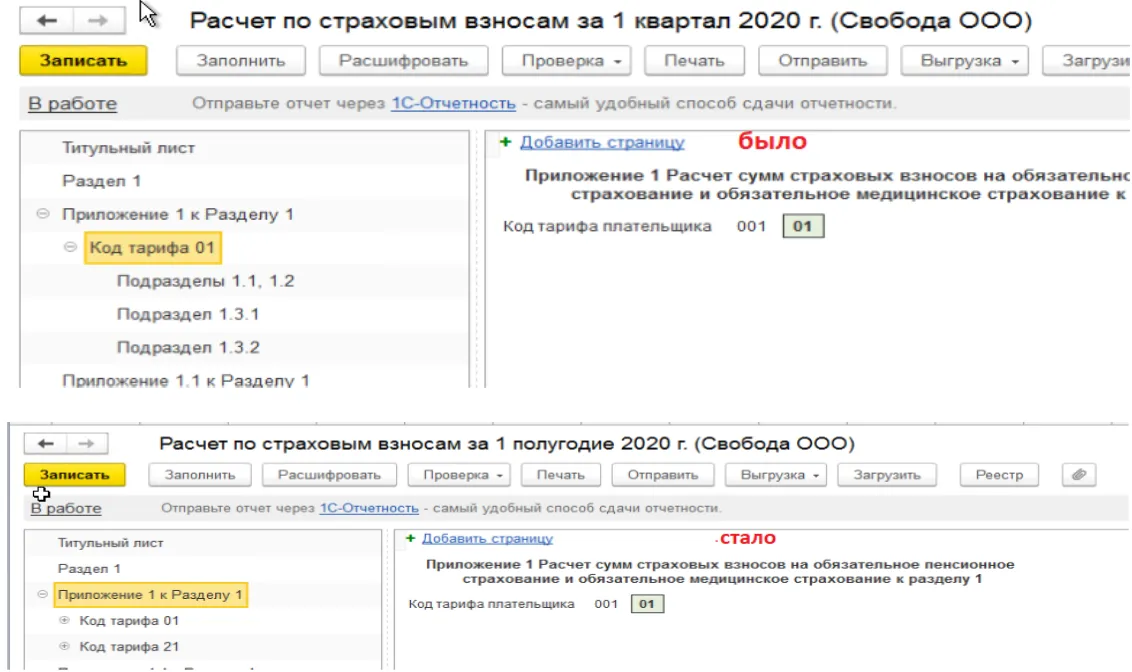

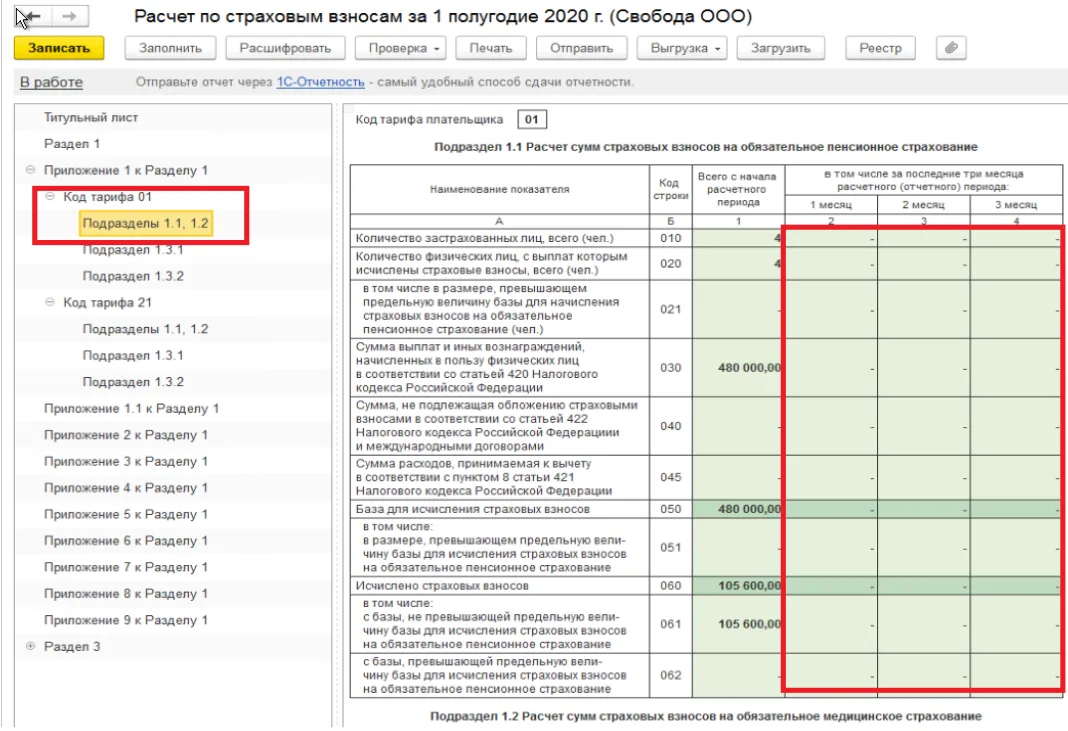

Пятое, когда все проверили, ошибки исправили, можно формировать отчет РСВ. Приложение 1 к Разделу 1 разделилось на 2 пункта — код тарифа 01 и 20

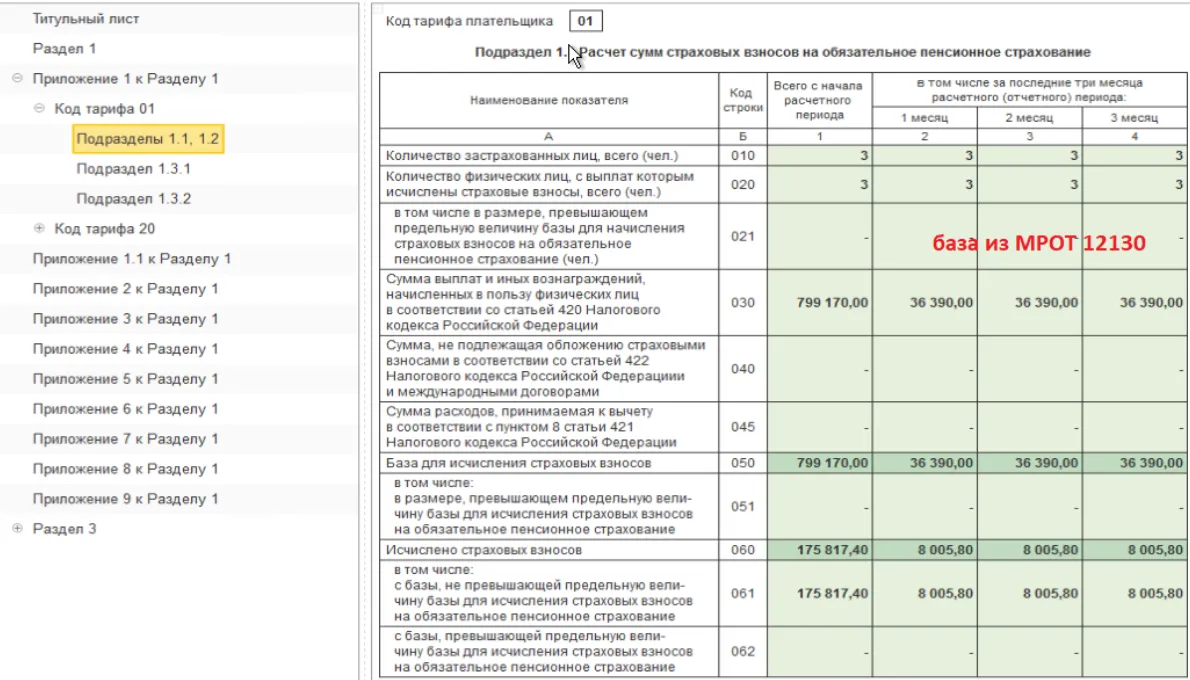

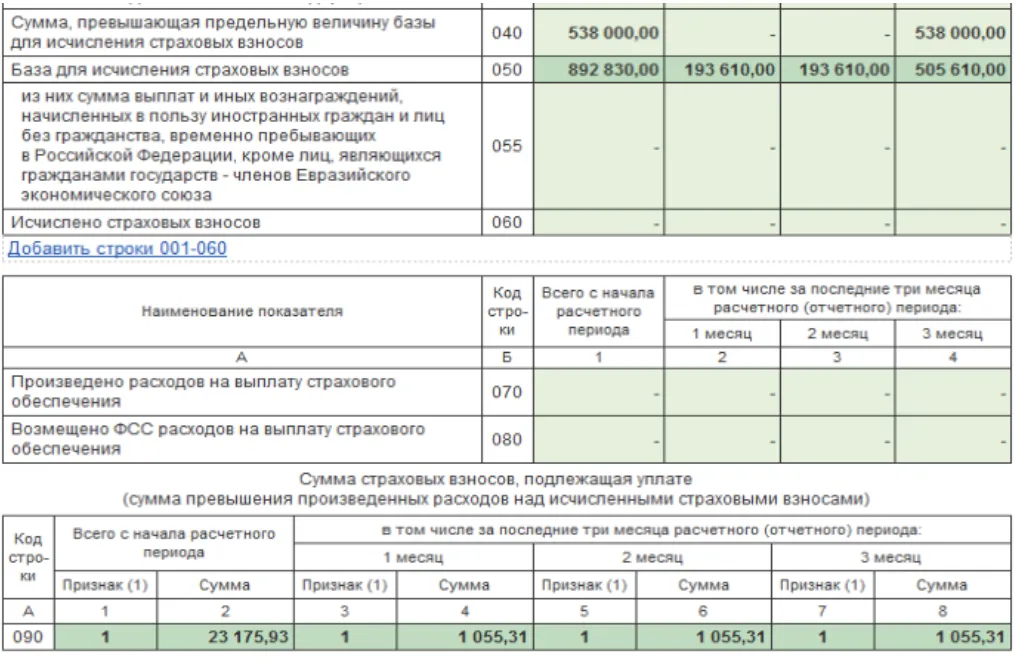

В нашем примере у сотрудника получилось превышение предельной базы.

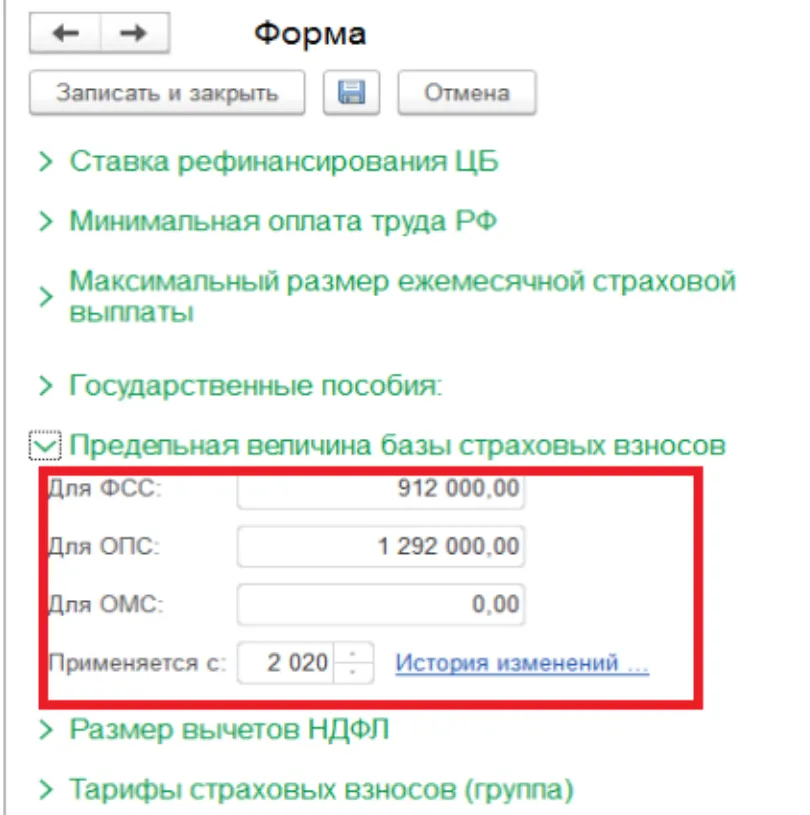

Предельные величины можно посмотреть, сверить или изменить при необходимости показали:

Превышение произошло в июне, были начислены оклад — 100000 премия — 850000:

Распределение в разрезе начислений происходит следующим образом:

находится доля МРОТ к заработку сотрудника: 12130/950000 = 0,01276842, далее, эта доля находится в окладной части и премии: 100000*0,01276842 = 1276,84 и 850000*0,01276842 = 10853,16

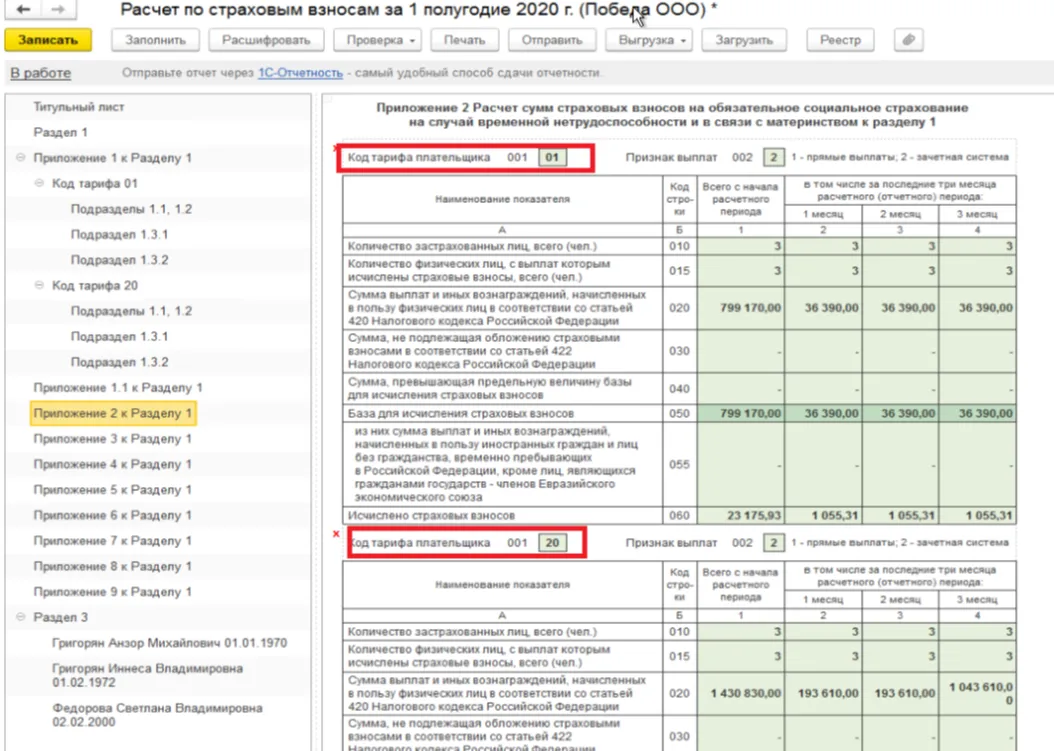

Возвращаемся к отчету. Приложение 2 к Разделу 1 также разделилось на 2 пункта — код тарифа 01 и 20:

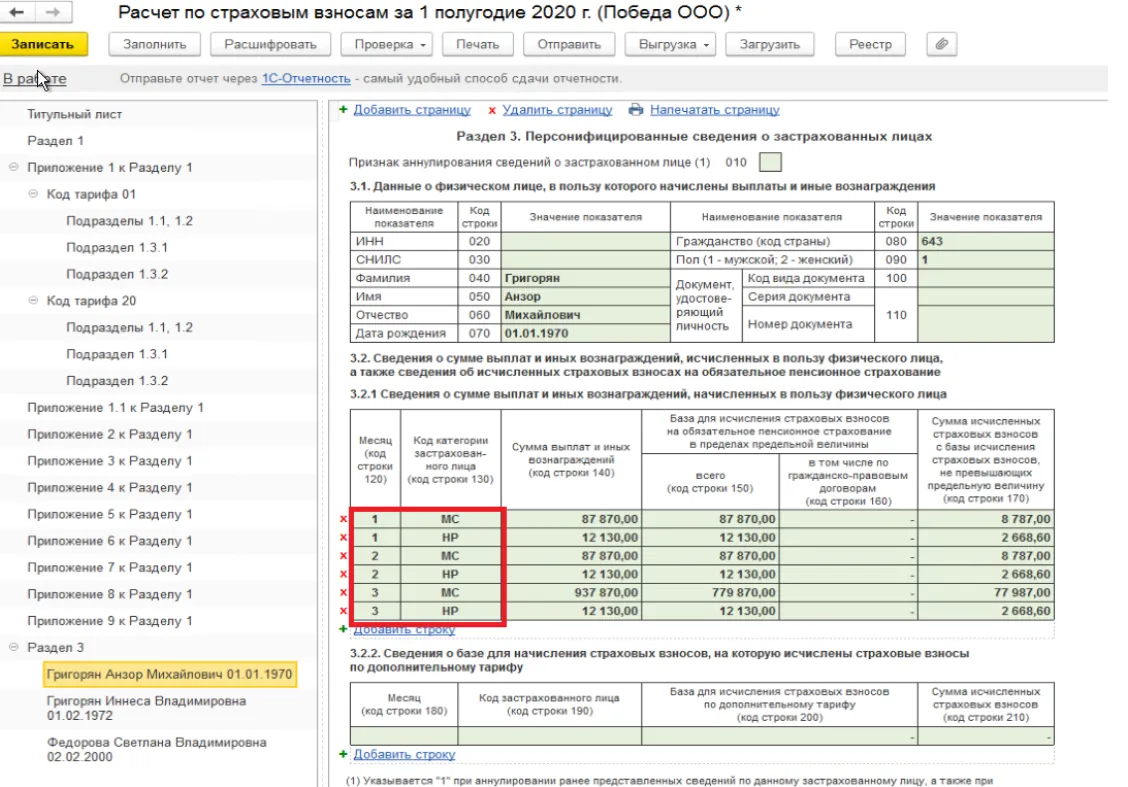

Раздел 3 также имеет разделение в разрезе кодов помесячно базы и сумм по страховых взносам.

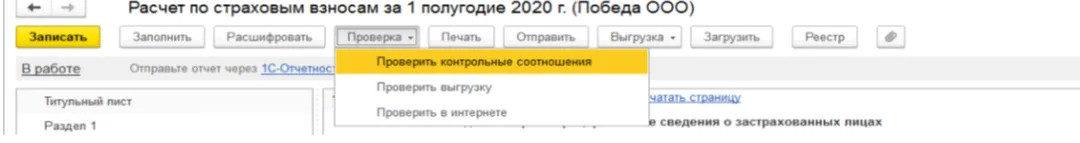

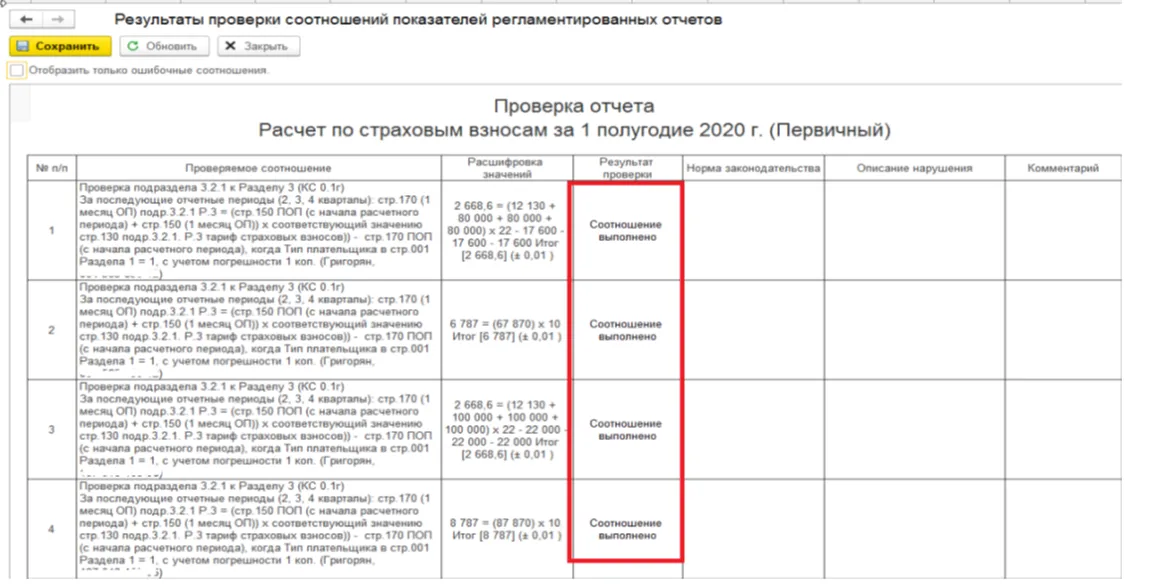

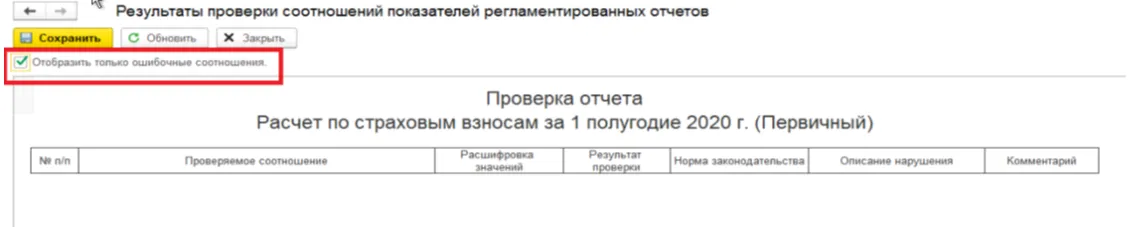

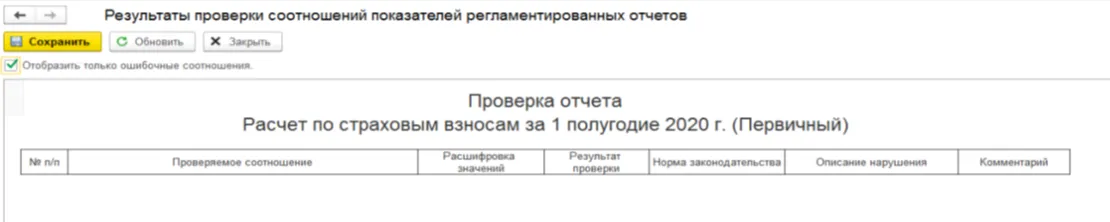

После проверки заполнения формы необходимо воспользоваться контрольным соотношением, встроенным в системе по алгоритму:

Можно отобрать только ошибки:

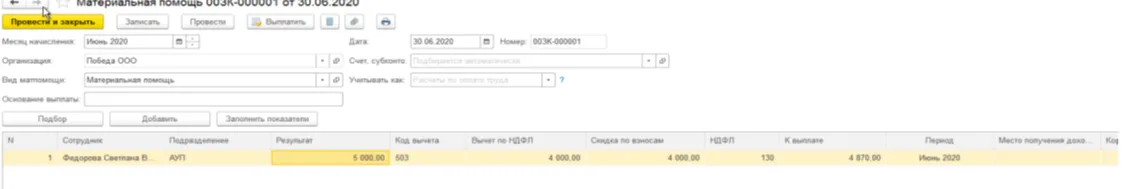

Ошибка 50013473. Если в организации, применяющей льготный тариф для субъектов малого и среднего бизнеса, начислить сотруднику частично облагаемую материальную помощь, то взносы будут рассчитаны корректно, а в Расчете по страховым взносам произойдет некорректное отражение скидки по материальной помощи по основному и льготному тарифам. В результате сумма облагаемой базы не будет соответствовать начисленным взносам и соответственно в отчете по страховым взносам не сойдутся контрольные соотношения.

Покажу на примере. Начислим сотруднику материальную помощь 5000 р.:

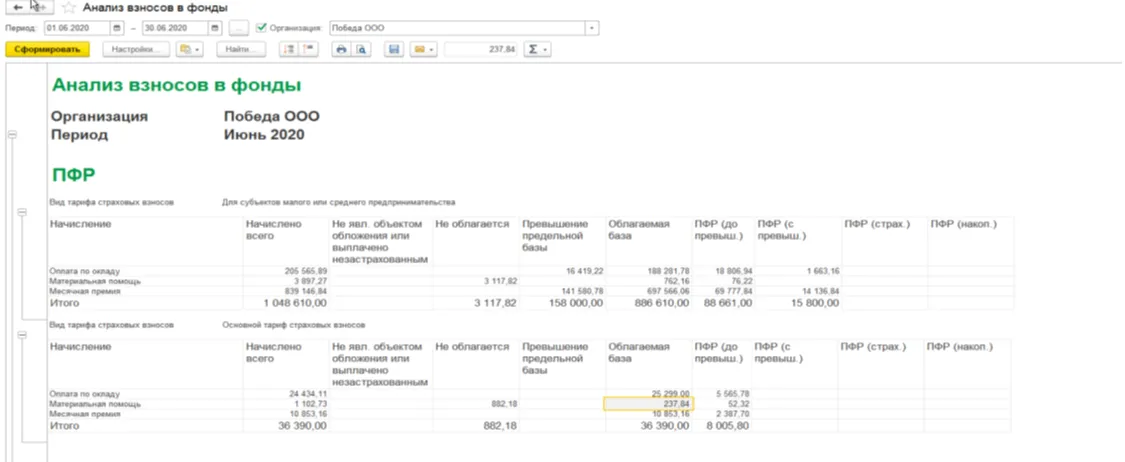

Причиной является ошибка, которая проявляется в отчетах Анализ взносов в фонды и Проверка расчета взносов (Налоги и взносы —> Отчеты по налогам и взносам), где распределенная скидка не соответствует указанной в отчете базе для взносов.

36390-882,18*22=7811,72 — сумма налога в ПФР по основному тарифу;

(1048610-3117,82-158000)*10 = 88749,218 — сумма налога в ПФР по пониженному тарифу.

Таким образом, база не соответствует взносам, варианты — поправить ручно или дождаться обновления. Разработчики обещали исправить данную ошибку в период 13-17 июля.

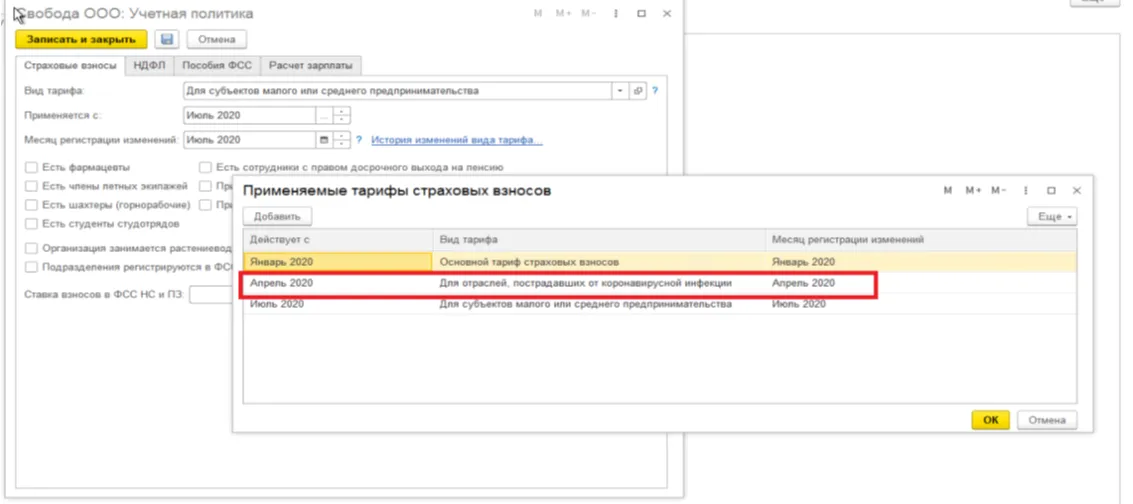

2. Для расчета страховых взносов по нулевым тарифам в учетной политике организации (раздел Настройка -> Организации -> закладка Учетная политика и другие настройки -> ссылка Учетная политика) выберите вид тарифа Для отраслей, пострадавших от коронавирусной инфекции. Но не забыть, что данный тариф с июля отменяется.

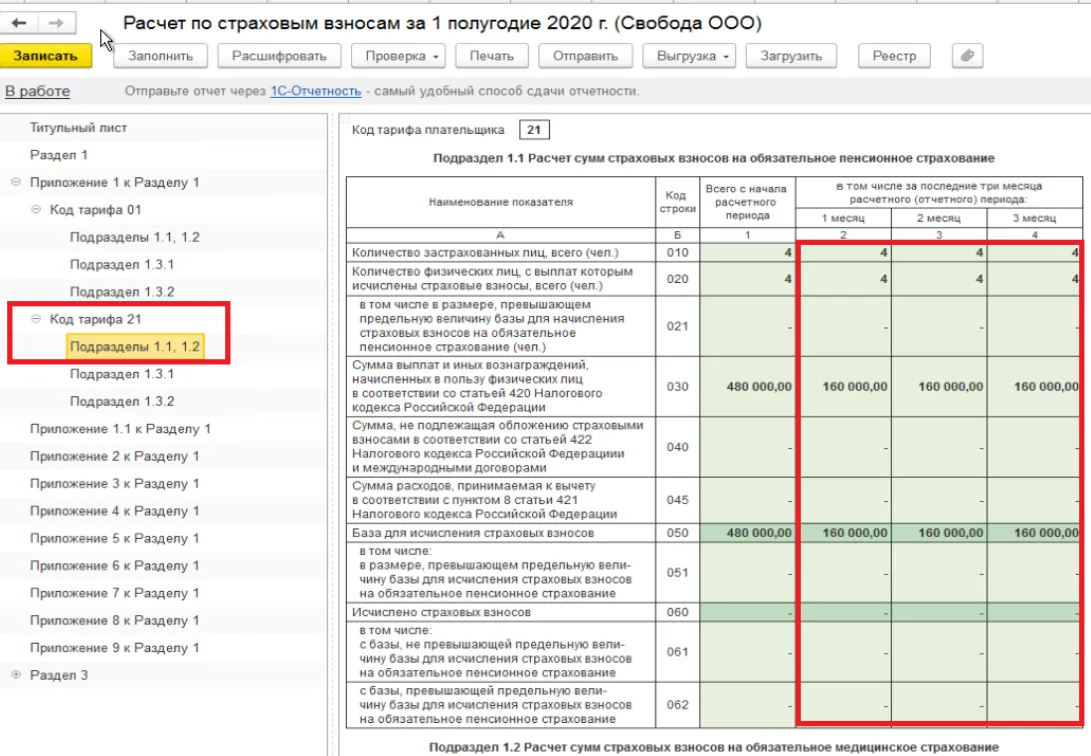

Схема по начислениям взносов и проверке аналогичная, описанная в пункте выше. Перейдем сразу в отчет РСВ:

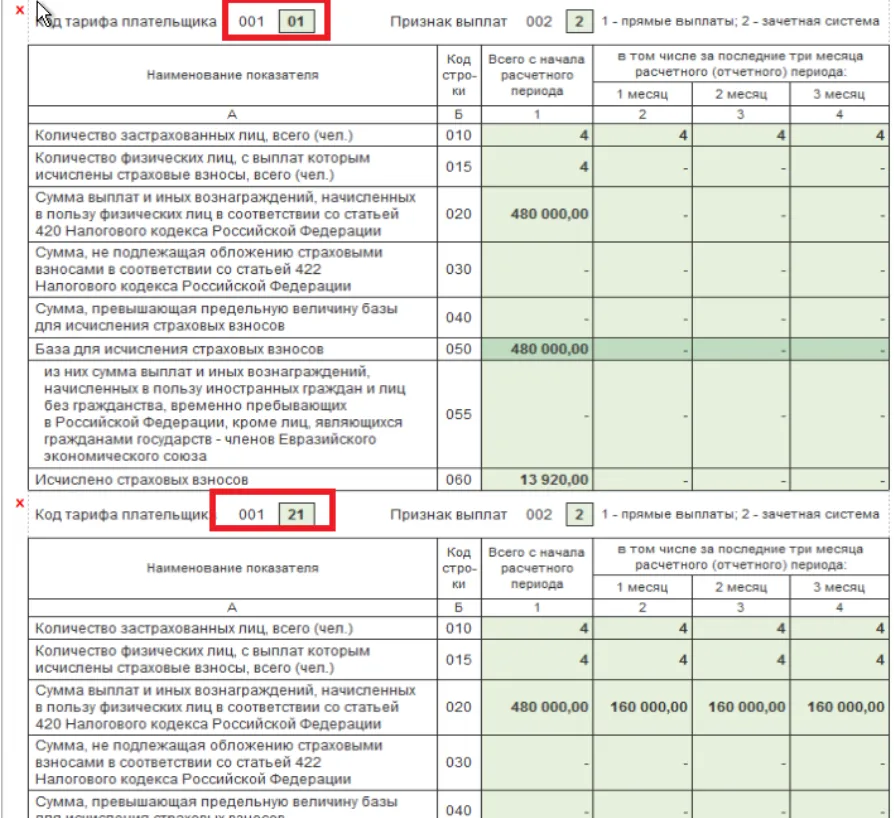

Приложение 1 к Разделу 1 разделилось на 2 пункта — код тарифа 01 и 21:

Приложение 2 к Разделу 1 разделилось на 2 пункта — код тарифа 01 и 21:

В Приложении 3 необходимо показать суммы выплат:

После проверки заполнения формы, необходимо воспользоваться контрольным соотношением.

Конечно, в данной статье рассмотрены простые примеры, и к сожалению, охватить всё и описать все нюансы — невозможно.

Надеемся, что сквозные примеры помогли продемонстрировать основную логику расчетов, пропорций и методов расчета страховых взносов с учетом новых контрольных соотношений и соответственно формирование отчета. И формирование РСВ займет минимум вашего времени и доставит огромное удовольствие от полученного протокола о том, что отчет принят! Удачи всем!!

Комментарии

1У меня в июне в ЗУП 3.1 ошибка при расчете взносов ФСС с доходов работников, превысивших в этом месяце предел. Никто не сталкивался?